USA: la clave es el miedo pero tambien la rotación sectorial

En estos momentos, y para empezar a resumir el panorama:

- Dow jones mejor que S&P500, a su vez dow jones transportes rebote muy amplio.

- Sector materias primas: brutalmente sobrevendido, con esperanza de suelo capitular y de los pocos sectores en rentabilidad positiva en 2016.

- Sector utilites muy fuerte durante este 2016 pero aun no supera máximos de otoño 2015-

- Sector XLY Consumo cíclico no discrecional, único sectorial haciendo máximos históricos.

Sectores muy negativos:

- Sector bancario, es alarmante la situación.

- Sector tecnológico y sector consumo discrecional, ha dejado de brillar, hay que recordar que fueron capaces de realizar nuevos máximos en otoño 2015, se puede decir que fueron los que llevaron fuertemente el rebote de octubre/ y principios de Noviembre.

- Lógicamente Nasdaq 100 rezagado.

- Sector Biotecnológico y Heartcare ( en su día brillaron pero ahora están de capa caída.)

Ciertamente en USA son unos artistas, pues se puede asistir a un verdadero crash en un sector concreto ( materias primas , biotecnológia o bancario, y no ocurrir nada, hay que recordar que aun no hay nada perdido, y que no se puede decir que un retroceso que hasta el momento ha llegado a el 23.2% fibo S&P 500 sea una caída como para considerar que esta todo perdido, nada que ver con los índices europeos por ejemplo, repito nada que ver.

¿Qué significa que el sector utilities y consumo no discrecional estén fuertes?

Para mi que sigue habiendo miedo, y también que el hecho de que hayan subido las materias primas beneficie al consumo cíclico y perjudique al consumo discrecional.

¿Qué es lo que mas me preocupa en EEUU?

Debilidad del sector bancario, no vista en años.

COMPARATIVA : Dow Jones , sector XLP, UTILITIES Y BANCARIO.

Se aprecia como el sectorial Consumo cíclico es el único que realiza máximos, utilities está cerca de los mismos, y sector bancario en zona clave, ojo al soporte que se marca, porque en cualquier crash de mercado se fracturaría la zona pero por parte de todos los sectores, podemos entender que el hecho de que utilities y sector consumo cíclico sigan haciendo máximos solo indica miedo, pero para haber una autentica caída de mercado deberían caer igualmente.

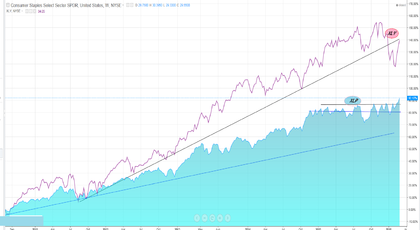

Comparativa sectorial consumo discrecional/ consumo cíclico:

Lógicamente se aprecia como el consumo discrecional le gana claramente la partida, pero ahora mismo mientras consumo cíclico hace nuevos máximos el consumo discrecional esta sufriendo, y hay que tener cuidado y observar que no se produzca la divergencia observada en anteriores crash. el hecho de que el sectorial consumo discrecional perfore al consumo cíclico es una mala pista de por donde puede ir el mercado ( ojo aun no ha ocurrido nada) solo lo comento, y digo que es peligroso porque el efecto arrastre y ponderación del consumo discrecional es altamente mas peligroso.

<La realidad es que el consumo cíclico tras unos meses plano rompe resistencia, mientras que el consumo discrecional esta pasando por un bache.

Pero todo tiene su lógica, si consumo discrecional estuviera haciendo lo mismo , SP500 ya estaría haciendo máximos, y la debilidad del bancario o biotecnológico, se compensaría con materias primas, energía, utilities, en EEUU son unos artistas, incluso Apple ahora parece aguanta en zona clave.

XLY consumo discrecional , no se puede decir que no tenga posibilidades de reacción, de hecho los indicadores apuntan a subidas.

Pero XLP consumo cíclico esta rompiendo máximos es una realidad, las :Coca cola, Procter & Gamble, Colgate, Phillips Morris , esta fuertes.

XLP MENSUAL

Pero es que además está rompiendo con un volumen muy fuerte.

Otra comparativa curiosa es el antagonismo sectorial bancario / consumo discrecional, analizo el par KBK Y XLP Y Se ve claramente que el bancario es totalmente antagónico al consumo de tipo no discrecional o defensivo

La relación esta marcada, y me temo que la reacción alcista no seria realidad sin esto, ojo con esto, para mi lo mas interesante de esto que os estoy contando es el par consumo cíclico/ consumo discrecional , y el par consumo cíclico bancario, este ultimo ha golpeado a los alcistas, y muestra debilidad de mercado, si se le sumara la de consumo discrecional los peligros de mercado serian mayores, pues ya estamos hablando de sectores fuerza capaces de mover el SP500 .

Pero como la gente vive el día a día, pues la situación NO CAMBIA estamos en rebote , en la sesión de ayer con clara toma de beneficios, sobretodo por la gran subida del crude y metales, es lógico el descanso, pero el seguimiento del rebote como sabéis los que me leéis para mi es semanal en esta trayectoria:

sp500 diaro:

No cambia nada sigue en canal y encima de la media móvil 9 sesiones, en actual figura de doble suelo activada.

SP500 SEMANAL:

Nada indica que el rebote no pueda proseguir, eso si , en la actual circunstancia y combinando otros aspectos es preferible que la vela de esta semana siga siendo verde, sino perderíamos un 70% de posibilidad, pero no toda ya que se encontraría por encima del punto de rotación, pero la estadística en este tipo de situación dice que las velas tienen que ser consecutivas, máxime cuando aun no se han cortado las medias.

Ya veremos el viernes donde estamos.

Por lo demás a seguir el sectorial, porque es lo único verdaderamente importante, ya hablábamos en verano de las utilities y olvidarse de lo demás. y mas recientemente del XLP Y de los sectores fuertes.

Este artículo tiene 3 comentarios

Ya no te digo más que eres un máquina que se te va a subir a la cabeza jajaja

Deberías plantearte empezar a cobrar por estos análisis, que valen mucha pasta tío... :-)

Por si te sirve de algo, comentarte que varios de mis sistemas "chillan" que no habrá nuevos mínimos y sí nuevos máximos y muy pronto, en pocos meses (como en toda onda 5 que se precie jeje).

Eso sí, supongo que habrás visto que en muchísimos sitios se pone en duda que el S&P vaya a superar la zona en la que está actualmente, y lo que es más, muchos aseguran ya el final de este mercado alcista, y eso es otro input para mí, y muy importante.

Para que todos esos puedan decir "¿lo veis? Ya lo previmos, que somos muy buenos" el mercado les regalará una buena corrección, pero será solo eso: una "simple" corrección.

Y cuando el S&P retome las subidas, y será con mucha fuerza, muchos "aprovecharán" para abrir cortos convencidos de que el único camino posible es al sur a nuevos mínimos bajo 1810... y sí, ocurrirá algún día en los próximos años, pero antes "se pegará un paseíto" por los 2400 o quizá más, ya lo iremos viendo.

El cierre de esas posiciones cortas ya sabemos qué provocará...

Saludos!

Escriba un nuevo comentario

Identifíquese ó regístrese para comentar el artículo.