Soy amante de lo simple, sobre todo cuando lo sofisticado no aporta nada, y al contrario, lo complica y empeora todo. "Menos es mas", es una de mis frases favoritas, y no se trata de decirlo ni de leerlo, sino de haberlo meditado y experimentado para llegar hasta el fondo de todo su poder. Hay que comprender la gran trascendencia de esta frase para interiorizarla y explotar sus virtudes, en bolsa y en la vida.

En este post voy a hablar de escenarios de largo plazo y de estrategias con opciones. Empecemos con un dato: la PUT 6.200 del DAX, de vencimiento Diciembre 2016, se ha podido vender (y comprar) hoy en el mercado por unos 95 puntos. (su valor teórico al cierre es de unos 96,5 puntos). Como vemos en el siguiente pantallazo de la plataforma de iBroker, esto implica que esta opción descuenta una volatilidad del 35%, cuando la volatilidad histórica del DAX está en torno al 20%. Es decir, esta PUT (opción de venta) está cara, lo cual es algo normal para opciones de venta que están muy OTM, es decir, opciones que dan derecho a vender a un precio muy inferior al precio actual.

Una PUT 6.200 es un activo que da derecho a vender el DAX a ese precio, con vencimiento diciembre 2016, es decir, todo el año. El DAX cerró el año 2015 en los 10.743 puntos. Por lo tanto, un caída hasta los 6.200 puntos significaría una rentabilidad negativa del -42,28%en este año 2016. ¿Te sentirías cómodo comprando el DAX a 6.200 puntos, después de una caída del 42% en el año? Porque si en vez de pensar en comprar esa Put (que te daría derecho a vender DAX a 6.200 puntos), piensas en venderla (es decir, ingresar esa prima de 95 puntos, en vez de tener que pagarla), lo peor que te podría ocurrir es que te vieras obligado a comprar el DAX a 6.200 puntos. Recordemos que hablamos del DAX, un índice compuesto por 30 empresas que venden en todo el planeta, y pertenecen a varios sectores económicos.

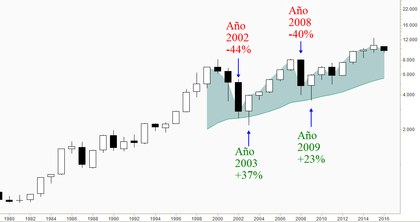

¿Cuántas veces ha caído el DAX un 42% en un año? En el siguiente gráfico vemos la respuesta. Es un gráfico en velas anuales, desde 1980.

Como comenté en mi post de ayer (cuya lectura previa es recomendable, puesto que aquí continúo con el razonamiento global), desde el año 2000 hemos tenido dos crisis fuertes, que han provocado una década perdida. Así que aunque sea poco histórico el que muestro antes (desde 1980), hay que destacar que nos muestro un período de especiales turbulencias, con dos crisis muy fuertes.

Pues bien, en ese contexto adverso, tenemos:

- Caída del 44% en el año 2002, seguida de una subida del 37% en 2003.

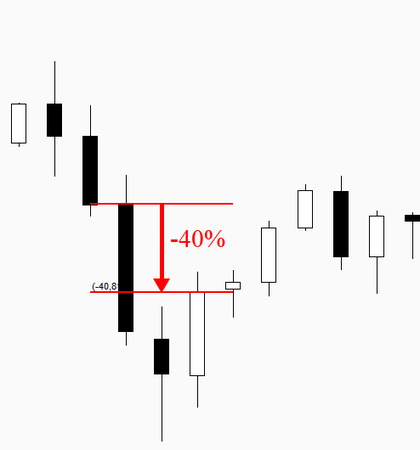

- Caída del 40% en el año 2008, seguida de una subida del 23% en 2009.

Puede decirse por lo tanto que la frontera del 40% es significativa, y por otro lado, es muy probable que después de un año tan horrible, asistamos al menos a un rebote del 20% en el año posterior. Dicho de otra manera, si te has visto obligado a comprar DAX a 6.200 puntos, es muy probable que en el año siguiente (2017) lo puedas vender fácilmente al menos a 7.000 puntos.

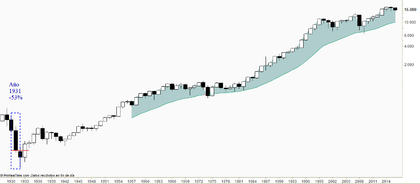

En el siguiente gráfico vemos las velas anuales del Dow Jones Industrial (el índice del que existe un mayor histórico, que se remonta hasta antes de la gran depresión de los años 30).

Aquí hay un caso donde la caída es peor: en 1931 el Dow cayó más de un 50%, y lo que es peor, también cayó al año siguiente. Hubo que esperar hasta el año siguiente, 1933, para ver ese rebote de la bolsa, que fue consecuentemente violento: +63%. Gracias a ese rebote, se recuperó el nivel de cierre del año 1931, pero fijaros qué curiosos son los números.

Tomando como referencia el cierre del año 1930, si hubiéramos realizado esta estrategia de vender una PUT que esté un 40% OTM, tendríamos que haber esperado hasta el cierre del año 1933 para recuperar nuestro precio (forzoso) de compra, es decir, dos años más tarde (porque la entrada o compra en mercado se produce al cierre de 1931). Observen este gráfico (velas anuales):

Dicho de otra manera, y recapitulando:

- A cierre del año 1930, vendemos una PUT que esté un 40% OTM. La prima ingresada no nos interesa aquí, porque estamos valorando el riesgo.

- El año 1931 es catastrófico, el peor en 130 años. Cosa que por cierto recalco en mis Cursos de Análisis Técnico, mostrando que lo realmente dañino para nuestras carteras no son los famosos cracks (este fue en 1929), sino las tendencias bajistas que vienen después (1931).

- A cierre del año 1931 nos hemos visto obligados a comprar el DOW a ese precio, puesto que hemos vendido una PUT, y el comprador decide ejercer su derecho a vender, lo cual se traduce para nosotros en obligación de comprar. Compramos pues a un precio de -40%, es decir, al cierre de 1931 estamos ya a un -13%.

- En 1932 la cosa sigue mal. Caída adicional del 22%. Tenemos que aguantar esas pérdidas.

- En 1933 llega un rebote del 63%, pero por esa asimetría de las Pérdidas y Ganancias (que también explico en mis cursos), resulta que eso solo es suficiente para recuperar el 22% perdido en el 1932, y el exceso sobre el 40% perdido en 1931.

En definitiva, en la peor crisis de la historia moderna, si hubiéramos aplicado ciegamente la estrategia de vender una PUT que esté un 40% OTM, habríamos tardado dos años en recuperar el precio de entrada y salirnos sin pérdida alguna. Es un dato interesante considerando que de media, cada año los índices llegan a estar en algún momento en -10% (que sería el momento óptimo para realizar esta estrategia).

Sigamos razonando.

Bien, hasta ahora he planteado algo sencillísimo: vender cada inicio de año, una PUT que esté un 40% OTM. En este comienzo de año movidito en los mercados, gracias al -8% del DAX en estos momentos, eso significa que podemos vender ahora una PUT que esté un 32% OTM, y por lo tanto ingresar más dinero. Con la volatilidad todavía algo revuelta, resulta que podemos ingresar 95 puntos. Este ingreso, sobre el precio de compra que se nos podría ejecutar, significaría una rentabilidad del 1,53%.

Pues bien, para mí esto significa que el mercado nos está regalando ahora mismo un 1,53% de rentabilidad, puesto que la probabilidad de perder dinero con ese movimiento es en mi opinión próxima a cero. Bajo mi punto de vista, esta PUT 6.200 de diciembre cotizando a 95 puntos es una anomalía del mercado, fruto del miedo y aversión al riesgo que existe ahora mismo, y fruto de unos modelos de valoración que aplican una matemática avanzada, pero equivocada. Vender una PUT 6.200 a estos precios es ir a por un beneficio pequeño, pero seguro. Vale, no es 100% seguro, porque podría ocurrir un cisne negro... Seguro que alguno ya está pensando en eso. Pues estoy dispuesto a asumir ese riesgo: si se produce ese cisne negro, compro DAX a 6.200 puntos. Tarde o temprano me recuperaré.

¿Crees que incluso a 7.000 puntos es un chollo? Pues mejor aún. Según construyas tu escenario, así puedes ajustar niveles. Aquí simplemente muestro el ejemplo extremo, el más simple (y el que menos rentabilidad ofrece), pero a partir de aquí cada cual puede elegir lo que más le convenga.

Otro paso más en el razonamiento.

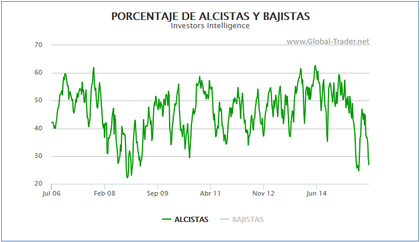

¿Crees que 2016 puede ser un año como 1931, 2002 o 2008? ¿Realmente estamos hoy en las puertas de un gran mercado bajista? Piénselo bien: cuando los mercados caen con fuerza es cuando previamente se ha alcanzado un éxtasis de euforia, con una economía boyante y grandes avances técnicos y económicos. El ambiente es de gran confianza. ¿Hay confianza hoy día? Yo diría que todo lo contrario. Observen por ejemplo este gráfico de Investors:

¡ El porcentaje de alcistas está en niveles de suelo de mercado, no de techo ! Por supesto, solo es un indicador, y además su precisión es muy aproximada, pero nos da una idea del contexto emocional que existe ahora mismo.

De todas formas, más allá de una estadística o un indicador, me quedo con el ambiente que se palpa en los medios, con los comentarios de la gente, etc. ¿Creen que las portadas de la prensa en los techos de mercado en el año 2000 o 2007 eran como éstas que puso Hugo Ferrer en su post el otro día?

Dejen de lado los argumentos como la liquidez de los bancos centrales, porque cada época tiene sus particularidades, sus novedades, sus tabús y sacrilegios. Aquí hablamos en plan filósofo, en plan abstracto, sin intentar entender lo que ocurre como un científico que lo quiere comprender todo. Recuerden, menos es más, hay que simplificar. ¿Puede caer la bolsa un 75% en un año y no volver a recuperarse nunca (o durante 10 años)? ¿Tiene sentido realizar esa predicción y tenerle miedo?

Llegamos a la idea central que quiero transmitir en este post.

Debemos construir un escenario de largo plazo, y plantear si las bolsas están en las puertas de una gran caída, usando indicadores Macro, Técnicos y de Sentimiento. Mi opinión es que la banca (por poner un ejemplo caliente), ya ha realizado grandes ampliaciones de capital desde 2009, y ha mejorado su solvencia notablemente. No estamos por tanto en las puertas de una nueva crisis financiera, sino en todo caso en las puertas de una última oleada de recapitalizaciones. Es un tema largo, que se sale del objetivo de este post, pero es una forma de ilustrar qué ingredientes debe contener nuestro escenario.

¿Estamos en las puertas de una recesión cuyo alcance y duración es desconocida? Si la respuesta es no, entonces será difícil que la bolsa caiga más de un 40% en 2016. Y si pensamos que en efecto, el susto no irá más allá de un posible -30%, ¡pues todavía mejor! Buscaremos una PUT 7.000 por ejemplo, por la que ingresaremos más dinero. Si pensamos que 2016 puede ser un año lateral, entonces cualquier susto o caída del 5-7% será un oportunidad para vender una PUT que esté otro 25-20% OTM. Cuando más OTM esté la PUT que queremos vender, mayor es el margen de seguridad que nos damos (y menor la rentabilidad esperada).

Y la clave final es: ¿qué hacer con ese dinero? Pues si pensamos que la tendencia será lateral-bajista, podemos dejarlo en la cuenta, como ingreso neto. Ese 1,5% que pongo en el ejemplo, es lo mínimo. Si vendemos una PUT que esté un 15% OTM, esa rentabilidad puede subir fuerte. Y si pensamos que puede haber un rebote fuerte, podemos usarlo para comprar una CALL, como hice en mi última estrategia alcista en el DAX en octubre de 2015, antes del rebote.

En definitiva, se pueden plantear muchas combinaciones, pero en este post me quería centrar en la parte del riesgo a la baja, para cuantificarlo, y mostrar la parte de venta de Puts, que es una pata importante de cualquier estrategia de opciones. Elabora tu escenario, ponte niveles donde crees que el mercado no llegará, y construye tu estrategia con opciones. Busca después el Timing óptimo, es decir, un buen momento para implementar esa estrategia, lo cual por supuesto, implica que eres capaz de detectar un buen timing técnico, es decir, de analizar correctamente el mercado, al menos parcialmente. No es difícil en realidad, pero hacen falta unos principios básicos generales y algo de experiencia. Al final, como digo tanto en mi curso de opciones como en mi curso de Análisis técnico, no hay recetas, indicadores ni herramientas mágicas: todo pasa por un buen análisis y un buen escenario. Si te equivocas totalmente, no ganarás. La clave es no perder, o perder muy poco si te equivocas, y de eso va en parte este artículo.

Nota: El próximo martes 16 de febrero empieza una nueva edición de mi Curso de Análisis Técnico online.

+ info e inscripción en inBestiaPro. ¡Apúntate ya!