"Quien con monstruos lucha cuide a su vez de convertirse en un monstruo. Cuando miras largo tiempo al abismo, el abismo acaba mirando dentro de ti"

Friedrich Nietzche

Los factores que influyen en los movimientos bursátiles son múltiples y variados, siendo el principal la evolución económica. Así, es extraño que en el periodo completo de un año el mercado no suba o, al menos, no se mantenga dentro de un rango, si es que la economía sigue creciendo.

Todo lo demás viene detrás, es de orden inferior y, en muchas ocasiones, ni siquiera es un factor real.

Pero este principal factor empieza a ser relevante, sobre todo, a partir del medio plazo, que más o menos podemos establecer como un periodo a partir de un año.

Y como los cambios fundamentales son lentos y el año tiene muchos días, los inversores, aburridos en su tedio, tienden a elevar a la categoría de noticia cualquier chisme que se les cruza por el camino. Igual que los niños anteriores a esta época de abusivas actividades extraescolares, que cuando se aburrían imaginaban aventuras y fantasmas con las que llenaban sus tardes, los inversores, incapaces de conceder que lo que ocurre un día, una semana o incluso un solo mes es puro ruido, acaban fantaseando y construyendo ideas artificiosas, puro humo que más pronto que tarde tiende a desvanecerse.

Así, las cotizaciones suben y bajan. Un día seguido del otro. Sin significado. O con el mismo significado que tiene una ola que rompe detrás de otra.

En algunas ocasiones estas alucinaciones inversoras se prolongan durante unos cuantos días más, a veces semanas y hasta pocos meses. Una narrativa falaz, pero poderosa y atractiva, toma el control de la mente de muchos operadores, consiguiéndose establecer una oscilación más o menos visibles de corto plazo.

Pero al igual que la fantasía de un niño alimentada por el atiborre de azúcar termina desvaneciéndose con el pasar de la tarde, las ideas bursátiles fantasiosas, por equivocadas, terminan desvaneciéndose poco a poco.

La diferencia entre un niño y los inversores, es que el niño puede abandonar su fantasía tan pronto como la trajo a su mundo mágico, mientras que el inversor se ha posicionado con dinero contante y sonante en el mercado.

Y, para salir de su fantasía, no solo tiene que asumir una pérdida, sino que además su pérdida se agranda porque su fantasía suele disolverse a la vez que otros inversores de su clase se encuentran con la realidad. Y, cuando un grupo homogéneo de inversores se ve obligado a salir a la vez por una puerta estrecha, llega la claudicación. En este caso, la claudicación de los bajistas.

La claudicación

En los pasados meses el mercado reaccionó violentamente a la baja. Motivo real: la fantasía de los inversores. Motivo oficial: China, Grecia, el petróleo que sube, el petróleo que baja, el dólar fuerte, el euro débil, la FED fuerte, el BCE débil, el QE y el fin del QE, la economía norteamericana, la europea, la japonesa, la de los emergentes, Obamacare o el advenimiento de la época de los robots. A destacar, el que más titulares venda cada día.

Muchos de estos inversores que eran pesimistas ya no lo son y de nuevo están posicionados al alza; de ahí el primer gran avance de las cotizaciones con el cierre de cortos que se produjo desde finales de septiembre y durante todo el mes de octubre. Si se quiere cuantificar este cambio de exposición bursátil, podemos ver como en dos meses la exposición alcista de los gestores (RIAs) en EEUU ha pasado de un magro 16% a un más elevado pero moderado 58%.

Y, sin embargo, aún quedan muchos operadores posicionados a la baja, tanto operadores técnicos de medio plazo que siguen bajistas porque los indicadores técnicos -de medio plazo- siguen 'girados' a la baja, como operadores fundamentales que solo darán su brazo a torcer cuando la economía siga creciendo aún más.

Estos últimos, los bajistas por fundamentales, son un grupo heterogéneo ya que no hay un elemento concreto que les hará cambiar de opinión, sino que a medida que la expansión económica continúe irán claudicando poco a poco.

Pero los bajistas por motivos técnicos de medio plazo, son un grupo bastante homogéneo ya que los diferentes motivos que les han llevado a pensar que el mercado discurrirá a la baja, son bastante similares entre sí y todos se cancelarían de forma muy próxima entre sí. Y este proceso acaba de comenzar.

Algunos índices, como el DAX 30 alemán, han roto ya la principal directriz bajista de corto plazo. Este es el primer punto en el que los bajistas de medio plazo empiezan a claudicar, viéndose forzados a recomprar lo vendido.

Por supuesto, no todos siguen las directrices y el DAX es el índice más fuerte ahora mismo, pero, como señalaba, todos los elementos bajistas se encuentran muy próximos entre sí y estos elementos se irán cancelando poco a poco en todos los mercados.

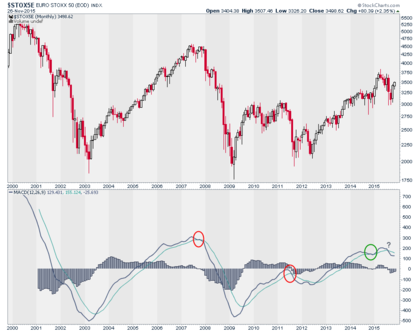

Hay muchos operadores técnicos que están muy pendientes de la media de 200 sesiones porque, según su criterio, eso divide una situación alcista de una bajista. Podemos ver como no solo esta marca ha sido superada en el DAX sino que incluso el Euro Stoxx 50 ya se ha posicionado por encima.

Las medias de 50 sesiones siguen por debajo de las de 200, pero cada vez falta menos para que se produzca un nuevo cruce al alza. Este evento debería provocar que muchos operadores bajistas que siguen sistemas tendenciales claudiquen a la vez, contribuyendo a que el mercado se mantenga con fuerza o incluso que ascienda aún más como ocurrió el año pasado.

Luego hay muchos indicadores mensuales que siguen en 'modo venta' como el RSI, el MACD o la Curva de Coppock. Cuando estos indicadores giren definitivamente al alza, hará que los últimos bajistas técnicos claudiquen. Y entonces todos serán alcistas de nuevo.

Todos y cada uno de estos elementos son diferentes entre sí, pero su cancelación se produciría dentro de una ventana temporal de unas 6-8 semanas, haciendo que todos los operadores bajistas por motivos técnicos claudiquen a la vez, es decir, que se vean forzados a salir por una puerta estrecha a la vez.

Esto, el posicionamiento erróneo de los bajistas, en mi opinión, es un elemento que creará fortaleza en el mercado y por tanto es un evento alcista. Y es que uno de los principales factores que mueve la bolsa en el corto plazo, aparte de la fantasía de los inversores, es precisamente ese: su posicionamiento. El mercado muchas veces se mueva más por la cancelación de posiciones que por la construcción de las mismas.

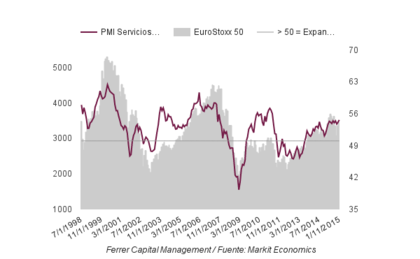

Por supuesto esto no tendría sentido si los fundamentales fueran negativos, pero resulta que son positivos. El último dato del mes de noviembre muestra que la actividad económica europea ha alcanzado su punto más fuerte de todo el año (PMI Servicios 54,6 en noviembre).

En definitiva, como explicaba hace un par de semanas, creo que hemos empezado a dejar atrás la fase 2 de la tendencia secundaria alcista para empezar a transitar hacia la tercera fase, esa fase provocada por el cierre de cortos de los bajistas técnicos de medio plazo.

Si en los pasados meses he argumentado que un cruce de la media de 50 por debajo de la de 200 no era un evento bajista, lo contrario sí es cierto, un cruce al alza de la media de 50 por encima de la de 200....es muy alcista.

-------------------------------------

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.