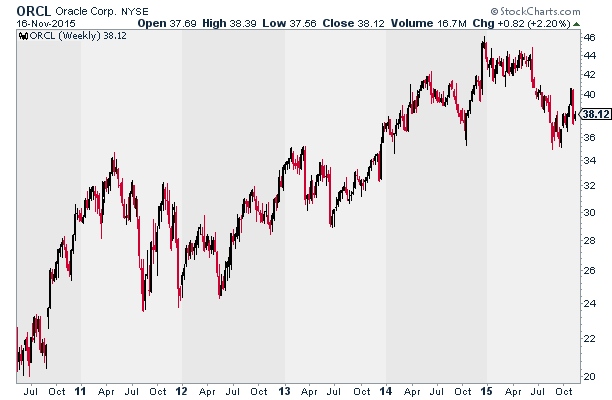

Mañana día 18/11/15 Dentro de unas semanas está prevista la presentación de resultados de Oracle, una de las compañías más conocidas del índice S&P500. Tras las importantes subidas de 2013 y 2014, la cotización de Oracle se ha estancado en el último año y medio. En este momento, la cotización ronda los niveles de principios de 2014 casi dos años después.

La tesis de mercado de muchos analistas

El mercado parece sostener la idea de que el crecimiento del negocio de Oracle se ha estancado debido a la transición tecnológica hacia bases de datos en la nube. Esta tesis defiende que el negocio tradicional de Oracle va a sufrir como consecuencia de esta transición y que su crecimiento en la nueva sección de productos en la nube no va a ser suficiente para que los ingresos de la compañía sigan creciendo.

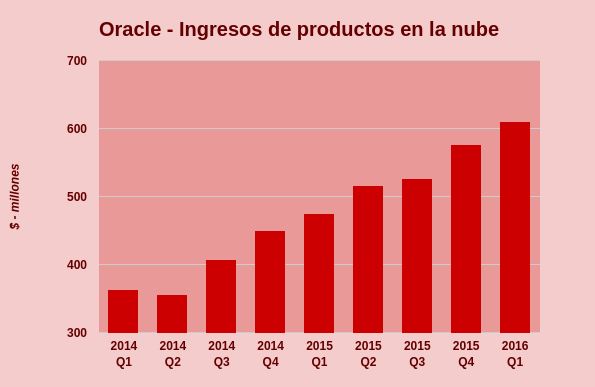

En el fondo es una simple cuestión de magnitudes. Es obvio que los ingresos del negocio tradicional no van a crecer de forma significativa y que Oracle va a ser uno de los proveedores principales en el mercado de bases de datos en la nube. Por ello, los datos globales del negocio de la compañía y los datos concretos de ingresos de la nube son los principales puntos de atención de los analistas.

A primera vista, un inversor que solo mire los principales números puede pensar que el negocio de Oracle está estancado ya que los ingresos están planos en los últimos dos años.

También puede observar que los ingresos de los nuevos productos en la nube crecen, con lo que es lógico pensar que los nuevos ingresos están compensando los antiguos y por lo tanto no hay crecimiento en este momento.

¿Qué sucede en realidad?

Sin embargo, analizando un poco más a fondo aparece un fenómeno que está siendo pasado por alto, a pesar de que Larry Ellison, Safra Catz y Mark Hurd lo han explicado en diferentes presentaciones de resultados. Y es que los nuevos ingresos tienen un criterio diferente de contabilización frente a los ingresos tradicionales según la dirección de Oracle. A continuación se reproducen las palabras con su correspondiente traducción adaptada de la actual CEO de Oracle, Safra Catzc, sobre el criterio de contabilización de ingresos de los diferentes productos, :

Really we have -- we always, always recognize SaaS and PaaS cloud subscriptions over time. That's always been the way we do it. New licenses, we recognize upfront. We haven't changed any of our actual accounting. What happened is that more of our software revenues are coming in as SaaS subscription, which we recognize over time versus new license deals, which we recognize upfront.

So we haven't actually changed any of our accounting, it's just that with our focus on cloud and the fact that we are selling more cloud, we recognize that ratably over time as appropriate on that contract.

Siempre hemos contabilizado las suscripciones de nube de SaaS y PaaS a lo largo del tiempo. Las nuevas licencias (negocio tradicional) son contabilizadas de forma directa, por adelantado. No hemos cambiado ninguno de nuestros criterios contables. Lo que sucede es que con el tiempo una mayor parte de nuestros ingresos por software vienen ahora por suscripciones de SaaS que reconocemos a lo largo del tiempo, frente a las clásicas licencias que reconocemos de forma adelantada.

De modo que no hemos realizado ningún cambio en nuestra contabilidad, es simplemente el hecho de que estamos vendiendo más productos en la nube, y entendemos que la forma apropiada de reconocer esos contratos es a lo largo del tiempo.

Safra Catz - Oracle Earnings Call 2014 Q4 - Seeking Alpha Transcript

A continuación las respuestas de los dos CEO, Safra Catz y Mark Hurd, a la pregunta de un analista sobre la cuestión del aumento de ingresos de la nube:

Brent Thill - UBS

Thanks. Mark and Safra, I think your investors understand this transition to cloud is going to take time, but the ramp is definitely taking longer than some of the financial forecasts you have given the last several quarters. And now you are calling for a weaker first half, but a better second half. I guess just what’s underpinning your confidence that this ramp is going to happen in the back half?

Gracias. Para Mark y Safra, creo que los inversores entienden que esta transición a la nube va a requerir un tiempo considerable, pero el despegue está necesitando más tiempo del que ustedes habían previsto en los trimestres anteriores. Y ahora están hablando de una primera mitad de año más débil, pero seguida de una segunda mitad de año más fuerte. Me pregunto en qué se están apoyando para pensar que este repunte va a tener lugar en la segunda mitad de año.

Safra Catz - Chief Executive Officer

Frankly, it’s not possible that it does not happen. These are – there is a lot of revenue on the balance sheet that will be recognized in the second half. It cannot be. It is appropriate to do that to the extent that in some cases, customers have been through their promotion period and also we just have booked so many contracts that are ramping up and billing and starting to bill, there really is – it’s not avoidable. It is inevitable that Q2 is – that have to – second half is going to be very significant.

Francamente, no es posible que no suceda. Hay una parte importante de ingresos en el balance que serán reconocidos en la segunda parte del año. No puede ser de otra forma. Es apropiado entenderlo así hasta el punto de hay muchos clientes que han superado su periodo de prueba y ya hemos contabilizado muchos contratos que están empezando a facturarse, en realidad, es inevitable. Es inevitable también que en el segundo trimestre sean significativos.

Mark Hurd - Chief Executive Officer

Brent, I just to add to it, first, we have the contract. Second, when you look at the balance sheet, you see the $1 billion of deferred, you can just do the math. So, we have the contracts and so it’s just not, to Safra’s point, it’s not a guessing game.

Brent, me gustaría añadir que en este caso ya tenemos los contratos. Segundo, cuando observe el balance verá 1 billón de dólares de ventas diferidas, simplemente puede hacer los números. Tenemos los contratos y los clientes, de modo que el punto explicado por Safra no es una cuestión especulativa, son hechos consumados.

Oracle Earnings Call 2016 Q1 - Seeking Alpha Transcript

Comprobación de los datos

Es momento de comprobar si lo que dicen se ajusta a la realidad. Y para ello, basta con ver si existe un mayor retraso en la contabilización de ingresos que en periodos anteriores. La forma de hacerlo es ir al balance y analizar la evolución de “Deferred Revenues” o ventas diferidas. Este epígrafe recoge aquellas cantidades que ya han sido contratadas (vendidas) pero cuyo servicio aún no ha sido prestado. Es el caso de una suscripción que un usuario paga por un servicio determinado durante 12 meses, en el primer trimestre del año la compañía contabilizará los ingresos correspondientes a los primeros tres meses aunque haya cobrado el año completo, apuntando en el balance los nueve meses restantes como ventas diferidas ya que han sido contratadas.

Por lo tanto, la forma de comprobar si hay un mayor retraso en la contabilización de ingresos en el caso de Oracle es observar si va aumentando de forma significativa el epígrafe de “Deferred Revenues” por encima del crecimiento de los ingresos totales.

Desde el año 2012, el punto de referencia en el que las ventas de nube comienzan a despegar, el crecimiento de los ingresos totales muestra un crecimiento leve incluso inexistente en el último ejercicio. Concretamente, han pasado de 37121 a 38226 millones de $, en total un crecimiento acumulado del 2,97%. Sin embargo, el epígrafe de “Deferred Revenues” o ventas diferidas ha pasado de forma gradual de 8316 a 9078 millones de $, acumulando un crecimiento del 9,1% en el mismo periodo. Esta observación es consistente con la idea que defiende la compañía, y es que debido a una cuestión contable no se aprecia el crecimiento leve de los ingresos de Oracle, que en realidad sí se está produciendo. A medida que transcurra el tiempo, esas ventas diferidas pasarán del balance a la Cuenta de Pérdidas y Ganancias haciendo crecer de forma correspondiente la cifra total de ingresos.

Este podría ser un motivo por el cual algunos analistas no están visualizando el verdadero crecimiento de los ingresos de Oracle, fortaleciendo la tesis de que el negocio está completamente estancado. Además, observan que el flujo de caja procedente de las actividades de explotación se ha estancado o incluso descendido levemente, lo que es para muchos la prueba del algodón. Sin embargo, este estancamiento del flujo de caja operativo coincide con los mayores esfuerzos por desarrollar y comercializar la nueva sección de nube en los últimos tres años. Este tipo de inversiones se contabilizan como gastos operativos y por lo tanto reducen el flujo de caja, por eso no siempre son un buen proxy de la evolución de la compañía. Como en todo negocio de desarrollo de software, estas inversiones se irán reduciendo ya que el mayor esfuerzo inicial se encuentra siempre en el lanzamiento de los productos.

Por todo ello, la tesis más probable es que Oracle está creciendo levemente en volumen de ingresos y que el flujo de caja va a mejorar en los próximos ejercicios. Antes de la próxima presentación de resultados, el valor cotiza a múltiplos de no crecimiento, aproximadamente alrededor de 15-16 veces sus beneficios. En las próximos trimestres deberíamos observar crecimiento paulatino en ingresos excluyendo el efecto divisa.

Por lo tanto, es una apuesta interesante si dejamos a un lado el riesgo divisa y nos interesa una compañía estable con sus beneficios protegidos frente a la competencia. De hecho, Oracle es una de las posiciones de la Cartera Tecnológica que comencé a elaborar hace casi dos años. La mayor preocupación desde el punto de vista de un inversor europeo sería en este momento el tipo de cambio euro-dólar, ya que aunque Oracle ofrece un descuento atractivo, no sería suficiente como para compensar una subida del tipo de cambio a niveles de hace dos años. Este problema no existe en la Cartera Tecnológica que elaboro ya que la moneda de referencia es el dólar estadounidense.

Artículos relacionados:

Otra adquisición de Oracle - Micros Systems, Inc

¿Qué tipo de información buscamos al investigar una compañía? - Una pieza clave sobre Oracle

Selección de valores en el Nasdaq - Mi cartera

La plataforma en contenido audiovisual Shutterstock entra en la Cartera Tecnológica