Los dos últimos días han sido interesantes en el comportamiento de los mercados, especialmente en Wall Street donde el temor a las caídas es bastante elevado.

En primer lugar, diferentes oficiales de la Reserva Federal y las propias actas de la reunión de la Reserva en el mes de abril, publicadas este miércoles, revelan que el 'banco central' estadounidense ha pasado de la fase de "solo subiremos tipos cuando la economía mejore y no haya riesgos globales" a "subiremos tipos en tanto en cuanto la economía no empeore". Las comillas anteriores no representan literalidad.

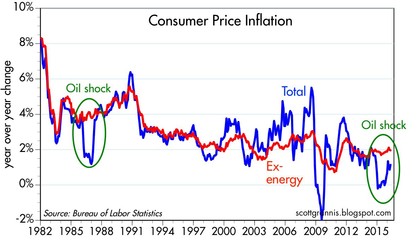

En principio, la teoría económica señala que tipos más elevados es algo negativo para el precio de los activos. En realidad, lo que quieres ver es un banco central que sube tipos porque eso señala que realmente estás en un entorno de crecimiento. Por supuesto a veces el banco central se puede equivocar, como hizo Trichet en 2011, pero generalmente un banco central subiendo tipos es un factor positivo. No existe deflación en EEUU, como podemos ver en el siguiente gráfico.

La inflación subyacente ha permanecido en los últimos años en el mismo nivel y ahora la inflación que incluye los precios energéticos está repuntando. Probablemente la FED está actuando apropiadamente al señalar que el mercado se está equivocando con sus expectativas de tipos de interés. Claro que también se puede argüir que el mercado ha estado muy acertado a este respecto en los últimos años.

En todo caso, yendo a los precios que nos hablan del comportamiento histórico y presente, lo cierto es que si los tipos están por subir y la rentabilidad de los bonos van a subir en los próximos 6 meses o un año, esto no es algo a temer, sino a celebrar porque, cuando sube la la rentabilidad de los bonos, es porque se descuenta un escenario de mayor crecimiento. Y por ello estas fases de ascenso de la rentabilidad (TIR)de la renta fija coincide con las mejores fases bursátiles (recuadros siguiente gráfico, negro rentabilidad bono EEUU 10 años, rojo S&P 500).

Dada esta correlación que los inversores en acciones tienen que celebrar, la gran pregunta ahora mismo es ¿ha hecho suelo, al menos para unos meses la rentabilidad de los bonos? (y por tanto techo el precio de los bonos que se mueven inversamente a su rentabilidad).

Yo diría que lo más probable es que así sea. Después de un durísimo año en el que ha ocurrido de todo (Grecia, Petróleo, China, miedo a la recesión y tipos de interés en negativo) y después de una huida masiva a los activos refugio durante el mes de enero y febrero, como los bonos, parece que por fin esto bonos están formando un techo de corto plazo (de 6 meses a 1 año) lo que podría indicar que el mercado está cambiando a una fase de mayor apetito por el riesgo.

Igualmente, el Bund alemán parece que está formando un triple suelo en su rentabilidad. El patrón en este punto extremo es igual a los dos lados del Atlántico.

Nota: estoy intercambiando gráficos de precios (los que hacen techo) y de rentabilidades (los que hacen suelo) pero es todo lo mismo solo que visto a la inversa.

Finalmente, yendo a la renta variable, desde el 20 de abril (un mes ya) la renta variable se encuentra en fase de corrección. El tono de mercado de este último mes ha sido bastante malo, con los inversores vendiendo acciones a pesar de buenas noticias como la fuerte sorpresa al alza de las ventas al por menor.

A pesar de este mal tono, lo interesante es que ayer el mercado rompió el soporte de los dos últimos meses, que a la vez, a criterio de muchos, es un una figura chartista de 'hombro-cabeza-hombro' que señalaría un cambio de tendencia. Esta rotura del soporte y confirmación del 'hombro-cabeza-hombro' se produjo tras una declaración de un miembro de la FED que señalaba que una próxima subida de tipos en el mes de junio era posible.

Sin embargo, a lo largo de la sesión el mercado se giró y regresó sobre el soporte, formando una potencial 'trampa bajista' tras una consolidación de los precios de 2 meses de duración (siguiente gráfico S&P 500 en velas horarias).

Este comportamiento es importante en las actuales circunstancias, porque se juega el que mayo sea un mes fuertemente bajista o que haya esperanza a que la tendencia alcista continúe. En el siguiente gráfico podemos ver la situación de la vela mensual del S&P 500. La consolidación del mes anterior y el inicio del mes de mayo sugieren cautela, pero hasta el rabo todo es toro y de ahí la importancia de la sesión de ayer en Wall Street.

Y todo esto ocurre con los mercados Europeos en un momento que sigue siendo crucial. Aparentemente se dejó atrás 'lo peor' en el mes de febrero y el mercado ha conseguido formar un mínimo creciente. Lo que se juega estos días es si puede formar dos mínimos crecientes que señalen que realmente pueda haber una tendencia alcista y por fin los precios asciendan desde el nivel de soporte, ese nivel que es el mismo desde el pánico de agosto de 2015. A pesar del rally inicial en octubre y del susto de febrero.

La vela semanal anterior a esta semana señalaba transición y aún está por ver como termina esta. En el día de hoy puede ocurrir de todo, aunque lo más probable es que deje una vela semanal de transición y eso traslade la incertidumbre del corto plazo a la siguiente semana.

En mi opinión, hay bastantes probabilidades de que se esté decidiendo el año en la renta variable durante estos días.

Se menciona mucho que estamos en mayo y que el factor estacional es negativo paras las acciones. En realidad esto es incorrecto. Las acciones tienden a subir en verano, aunque lo hagan menos, de media, que en otros momentos del año.

Sin embargo, esto es más cierto cuando el invierno y la primavera han sido positivos porque se suele producir una reversión a la media durante el verano.

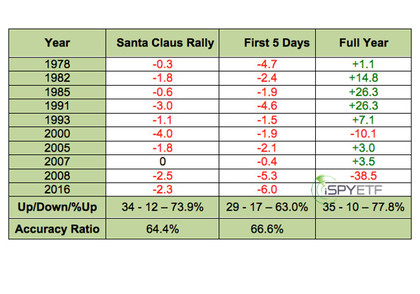

Pero cuando ocurre lo contrario, cuando el invierno ha sido malo paras las acciones, lo que suele tener lugar es un buen verano. La siguiente tabla muestra la rentabilidad del S&P 500 a final de año tras un 'rally de Santa Claus' fallido y un inicio de año muy negativo: el 80% de los años desde 1970, la bolsa sube, a veces fuertemente.

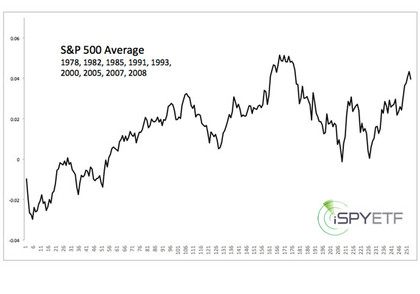

Y este gráfico muestra la media de todos esos años. Normalmente el verano ha sido bueno tras un mal arranque.

No estoy diciendo que vaya a ocurrir igual, pero sí que lo de la estacionalidad no es algo importante y menos cuando el año ha empezado mal, ya que típicamente la estacionalidad se invierte.

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

La perdida del soporte en el intradia y la consiguiente recuperacion nos indica que es una zona de cierta relevancia, tambien proporcionalmente está sobrevendido, las figura HCH muchas veces está en el imaginario del chartista, de tanto mirar las nubes terminan viendo a Jesucristo, jajaja,

Es muy facil traza una linea desde lis ultimos maximos di está por debajo..,,,,,,, pues está por debajo,

Y yraza otra dedde un minimo relevante con los minimos de ayer y mientrad esté por encima hay que estar largos, lo que pasa es que hay que usar graficos mas sensibles,

Se que las rayas te ponen de los nervios, jajaja a si que disculpa.jajaja

S2.

En respuesta a Pepe Mary Y el chucho de colastani

Joer Pepe, ya te has eliminado? Que personaje.

AAII Sentiment Survey

Bullish: 19.3%, down 1.1 points

Neutral: 46.6%, down 1.7 points

Bearish: 34.1%, up 2.8 points

En respuesta a Ramón Sánchez

Hoy vi este dato, es la media de 52 semanas de los alcistas en AAII. No sé muy bien si sirve de mucho, pero es curioso. Hay más elementos de desidia como el ratio put/call, los flujos de fondos, etcétera.

En respuesta a Hugo Ferrer

Supercurioso que algunos indicadores de sentimientos muestren "avaricia"...

En respuesta a Ramón Sánchez

Y otros "miedo"

En respuesta a Ramón Sánchez

hmmm más que avaricia, parece de amplitud.

En respuesta a Ramón Sánchez

La realidad es que incluso el ratio put/call no funciona en un mercado bajista. Es util cuando estás en uno alcista. Si resulta que la cosa está cambiando, entonces fallará. De hecho, si falla, como están fallando muchas cosas alcistas, pueden ser signos de que el tercio ha cambiado.

Me gusta leer sus articulos, pero esto de los analisis siempre es lo mismo, puedes buscar argumentos igualmente validos para ser alcista o ser bajista.

En respuesta a Pau Hernandez Perez

Veo que has soltado tres comentarios iguales en tres artículos de diferentes autores discrecionales. Mira, si te gustan los sistemas, igual es mejor que te concentres en autores sistemáticos como Sergio Molina, sino te aburrirás con la gente como yo. Aquí te dejo su blog

http://inbestia.com/usuarios/sergiomolina

Tu siguiente comentario, ni lo respondo, no creo que estés en búsqueda de la verdad ;)

Por cierto parece que la gente tenga miedo en preguntar que pasa con su fondo ITACA, que cuando el mercado baja, el fondo baja, pero cuando el mercado sube el fondo también baja, no entiendo nada.