La economía americana y la europea, las dos economías que más importan a la hora de explicar el comportamiento de las bolsas en el viejo continente, siguen creciendo según indican la gran mayoría de los indicadores macroeconómicos más adelantados.

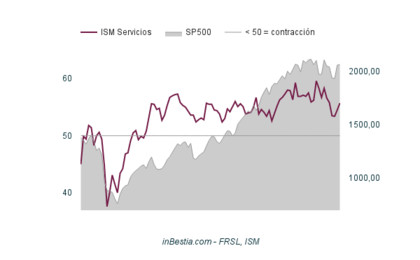

Por hablar de datos dados a conocer en el día de hoy, las ventas al por menor en la Eurozona crecieron el 3,3% en marzo con respecto a marzo del año pasado. Y hoy mismo el indicador ISM Servicios de los EEUU, ha mostrado que la actividad económica de dicho sector sigue expandiéndose y acelerándose al reflejar una lectura de 55,7 puntos en el mes de abril.

Estos y otros indicadores que típicamente señalan alerta ante la llegada de una recesión, siguen mostrando que las economías siguen por la senda del crecimiento.

Sin embargo, más allá de las grandes compañías norteamericanas, representadas por el índice S&P 500, lo cierto es que la gran mayoría de las bolsas de los países desarrollados (Europa, Australia y Japón) e incluso las small caps americanas siguen mostrando debilidad.

De hecho, si tuviera que basar mi opinión del mercado en términos exclusivamente técnicos sin considerar nada más (cosa que no hago), lo cierto es que aparentemente parece que se está desarrollando un mercado bajista liderado por los mercados más débiles como el japonés y los del sur de Europa. Un hipotético mercado bajista al que poco a poco se sumarían mercados que hasta el momento están más fuertes, como el S&P 500 que parece estar en un proceso que muchos llaman de "distribución" (aunque no es exactamente una distribución lo que ocurre).

Así, desde la pasada semana los mercados más débiles chocaron contra las resistencias de corto plazo y han vuelto a caer, formando una peligrosa formación típica de continuidad bajista, como lo es una formación doble bajista.

Lo podemos ver en las velas semanales de la débil bolsa italiana:

O también en el Ibex 35 español, donde esa formación doble también tiene forma de cuña, lo que, desde un punto de vista "chartista", sugeriría continuación de la tendencia bajista.

Y la también débil bolsa japonesa, parece haber interrumpido la formación de un suelo con un duro reversal o giro a la baja en los últimos días:

Todos estos movimientos de las últimas sesiones en las bolsas más débiles se producen con un S&P 500 -el mercado más fuerte- que de momento ha fallado en alcanzar nuevos máximos y bien pudiera estar desarrollando una gran pauta terminal.

Es normal que al final de un mercado alcista lo más débil caiga primero y todos los patrones bajistas funcionen, como lleva ocurriendo algún tiempo, y que los mercados más fuertes formen una pauta terminal de muchos meses de formación.

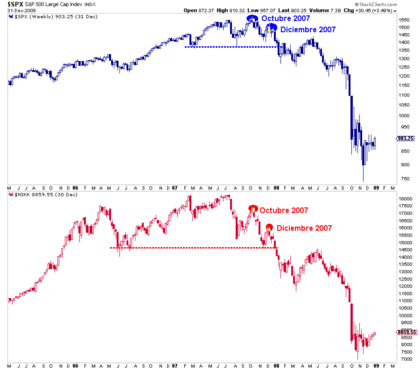

En el siguiente gráfico podemos observar como en 2007 el S&P 500 (panel superior) alcanzó un nuevo máximo en octubre y falló a continuar la tendencia alcista en diciembre, lo que efectivamente dio lugar al nacimiento del mercado bajista de 2008-2009.

Lo interesante es que para entonces el Nikkei 225, el índice japonés en el panel inferior, ya había tocado máximo en julio (3 meses antes) y en el mes de diciembre ya se encontraba en el soporte que definitivamente delimitaba un mercado lateral de uno claramente bajista.

Ahora es posible que se esté produciendo un fenómeno similar, donde los mercados más débiles estén liderando el camino del conjunto de las bolsas desarrolladas. Significativo es que mientras el S&P 500 se encuentra muy cerca de máximos -aunque girando a la baja estos días- el Euro Stoxx 50 se encuentre un 24% por debajo de los máximos de abril de 2015.

Este nuevo potente giro a la baja de la renta variable europea, ha llevado de nuevo al índice a su soporte.

Siempre explico que no hay un punto concreto de soporte sino una "zona de soporte", que cada inversor determina como puede. En mi caso, mi interpretación es que el soporte se encuentra ligeramente por debajo de lo 3.000 puntos del Euro Stoxx 50, un nivel que ha vuelto a quebrar a la baja y que por tanto señala que el mercado no está en ascenso.

Observando de cerca la situación presente, vemos que la zona de soporte es aproximadamente la misma donde se delimita la cuña ascendente con implicaciones bajistas. También vemos que el máximo reciente, justo se ha producido en el mínimo de diciembre en lo que sería un soporte convertido en nueva resistencia.

Más allá de interpretaciones chartistas de fortaleza o debilidad relativa, o de formaciones dobles de continuidad a la baja, o cuñas con implicaciones bajistas, lo cierto que es que para mí un soporte relevante, tal y como el que afronta el Euro Stoxx 50 desde hace meses, es un punto objetivo donde he de suspender mi opinión y posición alcista, por mucho que la economía siga creciendo.

Para estar posicionado al alza es necesario que la economía crezca, pero también que el mercado se encuentre por encima de lo que considero un soporte relevante. Seguir las tendencias macroeconómicas funciona la mayor parte del tiempo, considerando un periodo prolongado, pero ha de tener un punto donde se pueda interpretar que el modelo no está ayudando porque, a veces -que de ninguna manera siempre-, el mercado es el indicador más adelantado.

De momento toca seguir con paciencia los acontecimientos. Si el mercado no termina de caer y vuelve a girar al alza, querré estar ahí mientras la economía siga expandiéndose y el mercado esté sobre su soporte.

Sin embargo, si el mercado rompe el soporte, seguiré fuera del mismo sin sumarme al lado bajista. Para hacerlo, es decir, para ponerme "corto", solo lo haré cuando tenga claro que estamos en una recesión y se produzca el patrón adecuado para sumarme al lado bajista. Mientras tanto, permaneceré en liquidez buscando solo operaciones de corto plazo, en contraposición a tener una "posición inversora" tal y como he hecho en los últimos años.

Sé que varios miles de personas leen mi blog y que, por tanto, muchos son "siempre alcistas" que sufren con los mercados bajistas. Si son siempre alcistas, tienen que entender que ser siempre alcista es una buena estrategia y que no han de temer los mercados bajistas y, de hecho, es en esos mercados bajistas donde tienen que poner su liquidez a funcionar para aprovechar el próximo mercado alcista.

Por mi lado, si finalmente estamos en un mercado bajista, me encontraré muy cómodo, ya que, si de verdad estamos en uno, tendré la oportunidad de evitar parte del mismo y, sobre todo, sé que relativamente pronto, como ocurre siempre en este mundo cíclico, se producirá un nuevo mercado alcista lleno de oportunidades.

El cierre semanal será importante y también el del mes de mayo. La vela mensual del S&P 500 en el mes de abril, no es que invite precisamente al optimismo técnico.

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.