"Los momentos más duros y difíciles, cuando nos sentimos perdidos y sin esperanza, son también los momentos que determinan nuestro carácter. Nos cambian para siempre. Aquellos que sobreviven y encuentran la fuerza y el coraje para aguantar y luchar, nunca más serán como antes" Sergio Marchionne, CEO de FIAT

A través de los dos últimos artículos de este blog, cuyo protagonista ha sido el fabricante italiano de automóviles FIAT, hemos analizado varios aspectos clave que no deberíamos pasar por alto en ningún caso a la hora de estudiar una empresa. En primer lugar, analizamos características tales como su oferta de productos, la actual distribución geográfica de sus ventas, su posición competitiva a nivel mundial, etc. llegando a la conclusión de que FIAT nos ofrecía una oportunidad bursátil por el excesivo castigo que había sufrido. Cambiando de términos, en el segundo artículo, tratando de obtener el máximo conocimiento sobre los problemas de la compañía, hablamos de los litigios en los que ésta estaba inmersa así como las posibles repercusiones y posibilidades dados sus niveles de deuda y generación de efectivo.

Todo ello es un pre-requisito indispensable a la hora de abordar una inversión en valor, pero lo que se sitúa entre las prioridades de todo 'Value Investor' y de verdad determinará si estamos ante una buena opción de inversión son las características que analizaremos a continuación: la calidad del negocio y el precio que paguemos por él.

La calidad del negocio: márgenes y retornos

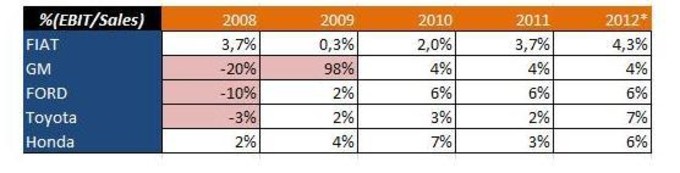

Por calidad del negocio entendemos la capacidad de éste de generar retornos de manera sostenida en el tiempo. El paso intermedio antes de llegar a esos retornos o rentabilidades que desprende la actividad normal de la empresa serían los márgenes, la proporción de ventas o ingresos que la compañía consigue retener en forma de 'beneficios'. El análisis de éstos resulta también de capital importancia ya que nos dará señales de un posible deterioro o de una potencial ventaja competitiva para la empresa bajo análisis. Para nuestro propósito hemos elaborado la siguiente tabla donde se muestra el márgen EBIT/Sales(Beneficio antes de impuestos e intereses entre ventas) de las 5 empresas dominantes del mercado automovilístico americano, ya que consideramos éste como un gran indicador de la marcha del negocio y la capacidad operativa del mismo al no tener en cuenta las diferentes formas de financiación ni los diferentes tipos de gravamen a las que se ven sometidos los competidores:

Como apreciamos en la tabla, actualmente FIAT se sitúa como el segundo peor si atendemos a este margen, únicamente por delante de General Motors. Sin embargo, su evolución es constante y al alza, superando actualmente las cifras de 2008 y con una gran recuperación desde 2009 (0,3%). Es destacable también que, al contrario de lo que ocurrió con otros competidores como GM, Ford o Toyota durante la recesión del sector automovilístico americano, FIAT ha conseguido no entrar en pérdidas operativas durante la recesión del sector automovilístico europeo, en gran medida gracias a la decisión de la adquirir Chrysler y la diversificación geográfica que le ha supuesto dicha operación. Las sinergias que le está suponiendo la adquisición del fabricante americano no son más que positivas, tanto en el aumento de las ventas como en el resurgimiento de los márgenes. El producto americano es un producto con mayores márgenes que los coches compactos europeos que fabrica FIAT para el desolado sector europeo y es de ahí de donde podríamos esperar una sustancial mejora en los márgenes de la empresa italiana.

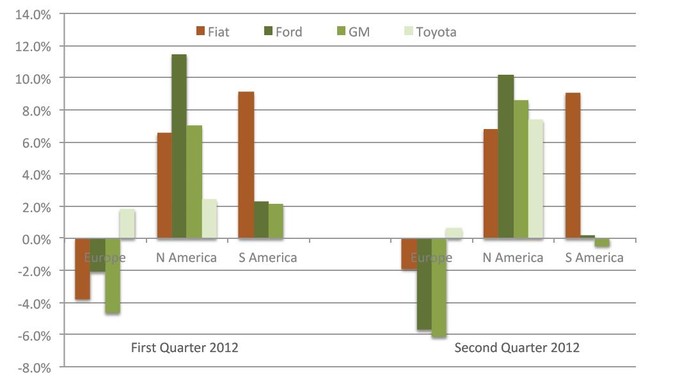

Márgenes de beneficio neto respecto a ventas para 2012 de FIAT, Ford, General Motors y Toyota

Márgenes de beneficio neto respecto a ventas para 2012 de FIAT, Ford, General Motors y Toyota

La conquista de mayores márgenes en la que Chrysler está ayudando a FIAT, quedó patente ya en el 2012. Como vemos en el gráfico los márgenes en Norte América se están manteniendo e incluso elevando, al igual que en Sudamérica dónde FIAT es el mayor fabricante continental gracias a Brasil. En consonancia con estas buenas noticias para la empresa transalpina, vemos que los márgenes en Europa tendieron a ser menos negativos, fruto de la re-localización de producción que Fiat ha empezado. Las fábricas europeas están trabajando bastante por debajo de la capacidad potencial con los costes que ello acarrea, pero se está llevando a cabo un plan de reestructuración con el fin de utilizar esa capacidad disponible en la fabricación de coches de alta gama (Alfa Romeo, Jeeps, Chrysler), al igual que hizo Volkswagen con Audi. Aquí aparecen de nuevo las sinergias gracias a Chrysler, ya que sin el acceso al mercado y a las marcas de la empresa americana hubiera sido imposible esta opción y los costes se hubieran disparado. Aunque sería impopular y difícil debido a la legislación Italiana, no podemos descartar el cierre de alguna de las factorías europeas de FIAT con o sin la relocalización de producción. De todos modos, ambas opciones suponen una armonización y un ahorro de costes que darían un gran impulso a los márgenes y beneficios de la compañía.

Siguiendo el guión que marcábamos para determinar la calidad del negocio y tras obtener una visión optimista sobre la evolución de los márgenes, es hora de fijarnos en la rentabilidad que genera el negocio de FIAT en sí. Para ello calculamos dos ratios que nos sirven como indicadores: el ROE (Return on Equity= Rentabilidad sobre Fondos Propios) y el ROCE (Return on Capital Employed = Rentabilidad sobre el capital/inversión empleado). Mediante el primero obtenemos la rentabilidad que la empresa está generando para el accionista, mientras que con el segundo obtenemos el mejor indicador de la calidad de la empresa: la rentabilidad que está consiguiendo mediante las inversiones que realiza. Los datos son los siguientes:

Comparando en primer lugar los ratios con el resto de competidores de la tabla, vemos que FIAT se sitúa entre los que mayores rentabilidades consiguen tanto para el accionista como para el capital invertido. Las celdas señaladas en rojo hacen referencia a años en los que el resultado neto y/o el patrimonio neto fueron negativos, por lo que podemos darnos cuenta de los periodos de quiebra técnica y rescate que sufrieron tanto Ford como General Motors en los años 2008-2009. En cuanto a la evolución histórica, es enormemente destacable la rápida recuperación de los retornos de la compañía que tocaron fondo en el año 2009 y actualmente se sitúan en niveles pre-crisis (o superiores).

Por último, y cómo otro dato a valorar que denota la buena gestión del negocio, debemos señalar que el número de acciones en circulación de Fiat ha disminuido un 2% desde 2006 en contraste con el +74% de GM y el +113% de Ford. Es evidente, que lo antes comentado para los márgenes es aplicable directamente también a los retornos, por lo que es de esperar que las rentabilidades tras la adquisición de Chrysler sigan el camino ascendente que ya están marcando.

El precio: valoración

Uno de los factores más importantes, si no el más, es el precio que tenemos que pagar para adquirir las acciones de la compañía que analizamos. La base de toda inversión en valor es comprar acciones que nos ofrezcan la seguridad del principal y un retorno satisfactorio como diría Benjamin Graham, o traducido a otras palabras, acciones que coticen por debajo de su valor intrínseco y nos ofrezcan un margen de seguridad suficiente como para ser una inversión que se revalorice en el largo plazo.

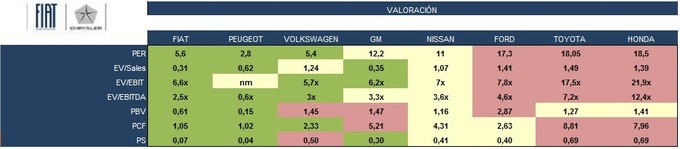

Como ya hemos visto en anteriores artículo de este blog, existen diversos métodos de valoración de empresas como el descuento de flujos de caja libre o la proyección de beneficios futuros. En este caso, por la comparabilidad entre las empresas del sector automovilístico emplearemos la valoración por múltiplos. Para ello, hemos elaborado la siguiente tabla con 8 de las empresas más importante del sector automovilístico y 7 múltiplos de valoración para cada una de ellas (PER, Valor de la empresa/Ventas, EV/EBIT, EV/EBITDA, Price to book value, Price to Cashflow, Price to Sales):

Como muchos de vosotros ya sabréis, una menor cifra en estos ratios la podemos interpretar como que la acción está 'barata' y viceversa. Para mayor comodidad visual, hemos coloreado en verde las tres empresas que presentan unos menores ratios y en rojo las compañías que presentan una valoración que interpretamos como más 'cara'.

Las conclusiones pues, saltan a la vista: FIAT está entre las tres empresas que presentan menores ratios para todos y cada uno de ellos. Tras la hiper-castigada Peugeot, Fiat se sitúa como la segunda opción más barata en el mercado automovilístico seguida de Volkswagen y General Motors. Por otro lado, encontramos a Ford, Toyota y Honda como las 'más caras'. Los datos que nos ofrece esta tabla para la empresa de Turín no nos indican otra cosa que no sea que estamos ante una auténtica ganga. Como muestra podemos destacar que: el ratio precio/beneficio se sitúa en un 5,6 cuando la media histórica del S&P500 está en 15; el valor de la empresa respecto a su EBITDA (Beneficio antes de intereses, impuestos, depreciaciones y amortizaciones) es únicamente de 2,5 veces cuando la media del sector es de 6.8 veces; además, el precio es sólo un 61% del valor de los fondos propios de la empresa, representando únicamente un 7% de las ventas totales anuales. Es por ello que podríamos concluir que estamos ante una inversión con un gran margen de seguridad para el largo plazo.

Por si no fuera poco, de acuerdo con los cálculos de analistas estadounidenses, empleando los múltiplos de Ford y GM, el 58.5% de participación que posee FIAT en Chrysler estaría valorándose en 5,1bn €, es decir, 4.05€ por acción. Esto nos hace ser incluso más optimistas ya que Chrysler está en pleno proceso de recuperación y además hay deseo de elevar el porcentaje de participación por parte de FIAT como vimos en el anterior artículo, por lo que el valor añadido en la cotización que le puede supone Chrysler a la empresa italiana seguirá elevándose. Además, la joya de la corona, Ferrari, estaría valorándose en unos 2bn €, unos 1,65€/acción; unas proyecciones un tanto optimistas para nuestro gusto pero que en cualquier caso el precio actual de las acciones de la empresa transalpina no estaría recogiendo:

En conclusión

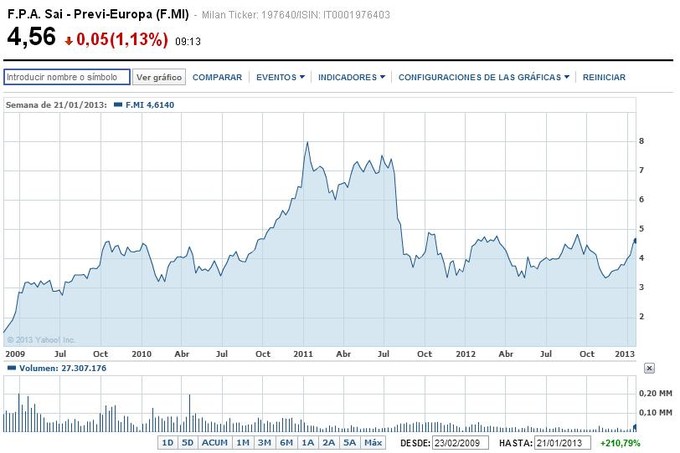

Desde que comenzamos esta saga automovilística, el precio de las acciones de FIAT ha pasado de los 4€ hasta los 4,6€, una revalorización del 15% en apenas unos días. En este periodo hemos visto que estamos ante una empresa líder en Sudamérica y que es cada vez más estadounidense que europea (incluso está menos expuesta a Europa en porcentaje de ingresos que Ford). Ello gracias en gran parte al movimiento de adquirir Chrysler, que también le está permitiendo grandes oportunidades para el ahorro de costes y el aumento de márgenes gracias a la diversificación de productos y la armonización de las plataformas de producción. El ahorro en costes por la integración también permite aumentar los retornos de capital, y en un sector tan frenético donde el lema es "invierte, invierte, invierte y luego invierte un poco más", Fiat tiene capacidad, mercado y producto para ello como el que más. El potencial aumento de los beneficios y la consiguiente capacidad para reducir la deuda actual en los próximos 3 años hacen que estemos ante una gran oportunidad de inversión dónde, al contrario de lo que suele ocurrir, el precio acompaña. Según los múltiplos de las comparables, no sería una locura situar el valor intrínseco de FIAT dos veces o tres por encima del precio actual. Una gran oportunidad que cumple el principal requisito para el inversor inteligente, un gran margen de seguridad.

Si no quieres perderte nuevos artículos sigue mi blog o mi cuenta de Twitter: @arturoballester

Detallado y al grano, rendimientos, márgenes, diversificación geográfica y múltiplos. Grande!

Gracias Enrique!

Impresionante, como siempre! Ha esto lo llamo un buen análisis, esta saga es el fiel reflejo de lo que un inversor (no un jugador o apostante) tiene que hacer cuando se decide a invertir su dinero.

Esto ya sabemos que es muy costoso, de ahí la de gente que se hace llamar Broker, que por mirar un gráfico (que no digo k no se tenga que mirar), se piensan que son los mejores y tienen la verdad absoluta,

El tiempo premia este trabajo de investigación y análisis, estoy seguro de ello, aunque no infalible, es el mejor método para asegurarte una buena jubilación Arturo.

Dicho esto, la comparativa con los rátios es genial, me da seguridad hasta a mi, ya sabes por donde voy, porque después de las primeras entradas, iba ha hacer un cambio del león a la italiana, mantendré de momento dado el margen superior al 15% que tengo ahora.

Respecto a la compañía transalpina no se si has visto los acuerdos, que esta llevando a cabo en China, son importantes creo yo de cara al futuro.

Guangzhou Automobile (GAC) será el socio chino del grupo Fiat para la fabricación de coches de la marca Jeep en China. Fiat apunta así al mercado hoy en día más atractivo en términos de aumento de las ventas (19 millones de ventas en 2012).

Como sabéis según las leyes locales, es necesario contar con un socio chino para poder fabricar en el país asiático, aparte de ser también conveniente debido a los altos aranceles aplicados a las importaciones.

El nuevo todoterreno ligero de Chrysler también será fabricado por GAC, de cuyas fábricas ya sale actualmente la berlina Viaggio. Los acontecimientos se están precipitando un poco por el hecho que en China quieren poner trabas a los nuevos fabricantes, empieza ha haber sobre-producción, al igual que en el viejo continente y Norteamérica,

Pero el objetivo final de Fiat parece ser el lujo a través de Maserati.

Un segmento que aún proporciona buenos resultados y que será, previsiblemente, el centro de atención de la feria del automóvil de Shanghai.

Pero bueno, esto es avanzar acontecimientos, hay que esperar a ese posible desembarco de Maserati en China, aunque estoy seguro que el bueno de Marchionne si se lo propone no tendrá problema alguno.

Espero haber aportado algo, yo seguiré con mis Peugeot si todo va bien, y veremos si las sinergias con GM llegan a buen puerto, igual que el desarrollo conjunto de motores con Bosch, que no necesitan baterías.

Observación y análisis no se olviden, aquí tienen a más de un maestro que nos brindan su tiempo con estos buenos artículos, aprovéchenlo.

Lo impresionante son tus comentarios y la información que aportas en forma de feedback! Es un placer tener lectores como tú, de verdad que anima más si cabe a escribir.

Los acuerdos que comentas estoy al tanto pero es imposible que no se nos escape alguna cosa por comentar jeje Gracias por recordarlo. Además de lo dicho de China que puede ser un gran negocio, también ha anunciado recientemente acuerdos con Mazda en materias de fabricación para compartir plataformas y ahorrar así costes de producción.

Maserati y Alfa Romeo (a la que se le pretende dar un enfoque de alta gama) van a tener una gran remodelación en sus líneas y se espera un 'relanzamiento' de estas marcas que puede ser muy interesante, no sólo para el mercado Chino sino también para el americano.

De nuevo, muchas gracias Roger por tu comentario :)

Gran artículo y estupenda trilogía, sin duda, pero hay una cosa que me llama la atención; si comparativamente Peugeot sale tan bien parada en los ratios de valoración, ¿por qué Fiat y no Peugeot? ¿por qué Bestinver está hasta arriba de la italiana y no de la francesa? Saludos.

Para mí, las grandes diferencias con Peugeot son tres: Marca, Chrysler y ROCE.

Marca no tanto porque Fiat sea una marca más conocida o más del gusto de los consumidores, sino más bien por Ferrari, Maserati o Ram. Además de que en italia si tiene la matriz Fiat esa ventaja competitiva, son esas tres marcas las que generan un gran 'moat' o ventaja competitiva de la que Peugeot carece.

Chrysler por lo ya comentado en los artículos. La variedad de productos que aporta la fusión y sobre todo el acceso al mercado americano como el tercer mayor fabricante es algo distintivo y que en mi opinión le aporta un valor añadido enorme a FIAT.

Y los retornos sobre el capital empleado (ROCE), ya que Peugeot no genera rendimientos tan altos como FIAT cuando tiene beneficios (este año está en pérdidas).

Gracias por el comentario Antonio :)

Totalmente de acuerdo en esa última apreciación, yo diría que en una escala de riesgo la francesa esta por encima, aunque el castigo bursátil la haya dejado interesante.

Con la exclusión incluso del indice CAC40, ahora le toca empezar de "cero" y buscar sinergias para mejorar margenes.

Por cierto lo del feedback es lo menos que se puede hacer cuando uno valora el trabajo que hacéis!

Un camino más duro y largo que Fiat tiene por delante Peugeot. No dudo que lo pueda llevar a cabo pero la clave diferencial/vía de escape del 'carmaggedon' europeo está en América como digo (tanto del norte como del sur) y ahí Fiat lo tiene mucho mejor que Peugeot.

Grande Arturo, una maravilla de análisis, y da gusto comprobar lo claro que lo ves. Es un placer leer estos análisis.

Gracias por tus amables palabras Carlos, me alegra que te guste! Vuestros comentarios me animan a seguir escribiendo estos análisis :) Un saludo!

En mi vida, dedicada a la venta de coches nuevos y usados y taller de reparacion, aunque lo deje hace ya bastantes años, aprendi varias cosas, conoci de cerca a la marca americana, los vendi en su dia, esos coches no valen nada, con respecto a lo made in italy prefiero no hablar, en mi caso no compro nada hecho alli, diseño si, calidad nada.

Con marca americana te refieres a Chrysler, Dodge, RAM? Por qué no valen nada?

Made in Italy la verdad que ya poco, el diseño. La mayoría de producción está distribuida por Europa y sudamérica.

Toda información que nos puedas aportar es bienvenida :)

La primera, tuve concesionario, los problemas se multiplicaban, en su dia llevaban motores italianos diesel VM, hoy no lo se.........no salia uno solo bueno, un desastre la verdad, los motores de gasolina consumian una barbaridad y desarrollaban muy poca potencia, para comprar un buen coche hay que hacerlo en alemania, tambien prefiero las marcas francesas a las italianas, en cuanto al lugar de fabricacion creo que da igual, ¿sabes como deciamos hace años en los talleres sobre el significado de fiat? fabricacion italiana, antigua tartana.

Investigando un poco, he visto que actualmente Chrysler monta motores Mitsubishi y también los VM Motori (para un modelo éstos). Lo que no sé a ciencia cierta son las diferencias entre los coches para el mercado europeo y el americano. Sinceramente dudo que para el mercado americando hagan un coche con poca potencia, porque no venderían ni uno! De todas formas las ventas están ahí y los incrementos son espectaculares desde el rescate de 2009.

Respecto a Fiat sus principales mercados son Italia (la marca más popular) y Brasil. El mercado español es solo un reducto para sus ventas. Sería interesante saber las prestaciones y la satisfacción de los usuarios en estos países.

Mercado americano son grandes cilindradas pero pocos caballos, como puedes ver un 3.300cc y 158 cv , no anda ni para atras, como vayan las ventas, beneficos, deudas no tengo ni idea, lo que si tengo claro es que nunca recomendare ni comprare nada italiano, eso si, para el taller han sido fantasticos, los tenias gastando dinero a menudo y con poco tiempo ya se empiezan a oir ruidos, tambien soliamos decir que sonaba todo menos la radio.

http://www.coches.net/ficha-tecnica-chrysler-voyager-le-3.3-158cv-5p-gasolina-18964019960120-ftft.aspxEn cuanto a ventas y beneficios el producto americano va bastante bien, y la marca por lo que parece allí también. Las ventas están creciendo a un ritmo del 10-20% anual, por lo que pienso que no tienen ni punto de comparación con los Chrysler que se venden aquí en Europa.

Fiat vende 1 de cada 4 coches compactos de todos los que se venden en Italia, por lo que su fama y apego allí son bastante grandes. A nivel mecánico no sé si será en todos lados como tu dices, habrá de todo también.

Bueno yo tengo un Fiat Grande Punto de hace 4 años y contentísimo, es un 1.3 90CV diésel.

Aún mantengo también un Peugeot 205, el mítico 1.9 D imposible de romper.

En línea de la conversación y como digo, tiene que haber de todo. De todas formas un coche que falle y de tantos problemas no se vendería 'tanto', como se está vendiendo actualmente en Brasil :)

Bestinver esta largo en fiat, verdad?

A través de EXOR, un holding italiano con participaciones en diversas empresas (Fiat auto, Fiat industrial, Juventus C.F., etc.)

http://es.wikipedia.org/wiki/ExorHoy se anota otro 2,25% ... gran anàlisis Arturo, enhorabuena una vez màs ... Saludos!!

Parece que movemos el mercado desde inBestia eh!jaja

Se está acercando a resistencia y ayer comentábamos con Ángel Martín Oro y @RoroFerreira por twitter que a nivel técnico esperábamos una corrección en el corto-medio plazo, quizás hasta llenar el gap dejado entre 4,1-4,2 para luego atacar máximos. ¿Tú como lo ves?

Jejejeje, eso parece Arturo ... Últimamente se estàn haciendo muy buenos anàlisis,

En canal lateral desde finales de 2011, con fuerte rebote desde finales de 2012; si sigue la tendencia y logra romper la resistencia de los 4,8, podría actuar como nuevo soporte ... Estoy de acuerdo

Para ser justos, habría que mencionar también la caída fuerte de hoy jeje. No sé si es más por los resultados presentados o por arrastre de la bolsa italiana...

Ojo al comentario aquí (

https://www.unience.com/blog/a_martinoro/analisis_de_duro_felguera_que_opinais) de un técnico sobre FIAT:

"Fiat. Lateral de manual de análisis técnico.

Si rompe los 5€ tiene un objetivo teórico hasta 6.5€."

No obstante, esto es muy técnico, yo casi preferiría comprar desde abajo que superados los 5...

Muchas gracias por reflotar el hilo y pedir opiniones por Unience Ángel.

Sobre la caída de ayer quizás un poco de las dos cosas, pero como señala Carlos en el siguiente comentario los resultados no fueron nada buenos. Los ingresos aumentaron notablemente, pero los beneficios no lo hicieron de igual manera lastrados por Europa. La deuda se pudo contener desde los 6,7bn€ del Q3 hasta los 6,5bn€ actuales, pero marcan unas previsiones de mayor deuda (7bn€) para 2013, unidas a las de congelación del beneficio neto.

Respecto al AT comparto la idea de comprar en la parte baja del canal para tener unos mayor margen de seguridad y rentabilidad, no obstante veremos como evoluciona el precio por si toma el cierre de gap que comentamos como soporte para atacar la resistencia de los 5€.

Sus resultados de hoy son malos, y sobre todo la división europea, Italia y Brasil no son suficientes, aunque la aventura americana esta cogiendo velocidad.

Yo creo que más arriba ya la vamos a ver.

Saludos

La cuestión es que la aventura americana ahora mismo vale casi más que el precio de cotización actual de FIAT, y además las perspectivas no podían ser mejores: aumento ventas y cuota de mercado, generación de caja, premio a la pick up del 2013 a RAM, etc. Una pena el negocio en Europa e Italia porque de no ser por ello la veríamos mucho más arriba.

Por cierto ahora mismo la acción sigue cayendo casi un 2% y se sitúa en 4,37€.

Cuando empiezas a ver estas caídas como oportunidades y no como malos augurios, estás en el buen camino :)

Ya está en 4.3€, cayendo a plomo otra vez. Así es, estas caídas pueden ser buenas oportunidades para entrar. Tras los malos resultados en Fiat, no es descabellado que siga cayendo, ni idea del soporte (no confío mucho en el AT aunque hay que vigilarlo).

El asunto de VEBA creo que será clave, por lo bien que les está yendo EEUU en relación a Europa...

Totalmente de acuerdo con lo de VEBA, por ello le dedicamos un articulo jeje Si el juez decide a favor de Fiat la operación le puede salir redonda.

Como puse en Twitter (para quien no lo vea): Fiat valora Chrysler en $4.2bn y quiere pagar lo correspondiente por las acciones de la asociación de trabajadores retirados. VEBA pide $10.2bn. Mientras tanto UBS valora Chrysler en $9bn y otros analistas $13.5bn.

Pues a la vista de esas estimaciones, parece que Fiat debería subir un poco la puja, no?

Si nos basamos en precios (estimados) de mercado parece que si, pero no sabemos las cláusulas exactas que firmaron en el acuerdo para sacar a Chrysler de la bancarrota. Marchionne les recriminaba que ahora que Chrysler reflotaba vinieran pidiendo más dinero cuando antes casi lo daban por perdido.

Si nos metemos a especular sobre jueces, abogados y veredictos ya lo que nos faltaba jeje Tendremos que esperar..

Mientras tanto que siga cayendo... :)

Las acciones de Peugeot también caen fuerte, yo me he quedado sólo con 100 en 5 y poco, el resto +17%, el sector auto vuelve a sufrir.

Como las caídas de los mercados se intensifiquen y se impongan como tendencia, volveremos a ver buenos precios. Si no me quedo con esas poquitas.

Las acciones de Peugeot también caen fuerte, yo me he quedado sólo con 100 en 5 y poco, el resto +17%, el sector auto vuelve a sufrir.

Como las caídas de los mercados se intensifiquen y se impongan como tendencia, volveremos a ver buenos precios. Si no me quedo con esas poquitas.

Al final Fiat se dió la vuelta y subió casi un 1%, dejando una vela en diario que apunta a alcista :(

Peugeot parece que sí se la pegó con un -3,6%, ¿cuando presenta resultados? Creo que pueden dar miedo...

Los últimos creo que fueron el 25 julio, y anteriores en febrero, pero no se el día. No creo que tarden, esta claro que la cosa esta para cogerlo con pinzas.

A los 819 millones perdidos hasta junio, veremos que hay que sumar.

Empiezo a valorar seriamente la entrada en FIAT pero tendria que deshacerme de algo.......

50 % Posicion de PEPSICO

100 % CAIXABANK

Que opinais ?