En el panorama Value Investing español probablemente Francisco Parames sea una de las personas más influyentes. En este artículo no voy a hablar de él, pero sí de una de sus apuestas en su actual gestora Cobas AM: Teekay LNG.

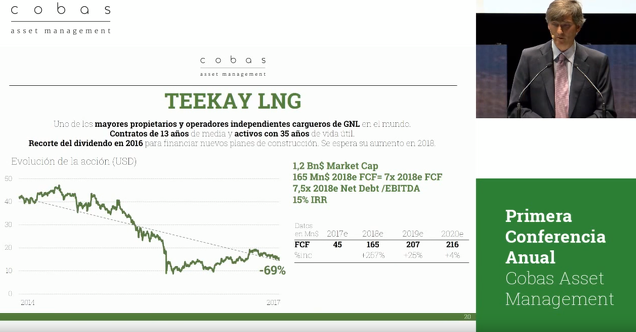

La posición de Teekay y la presentación de la tesis te inversión en la última conferencia de inversores de Cobas AM ha suscitado mucho interés entre los inversores value. Tratando de interpretar la tesis de inversión de Paramés los principales argumentos que he extraído del video son los siguientes:

- La situación de mercado es asimilable a la de 1970. Políticas monetarias expansionistas beneficiaron entonces al sector de materias primas y energía.

- En 2017 Teekay tendrá un FCF de 45M$ y esperamos que en 2019 llegue a 207M$

- Los contratos que tiene Teekay LNG son contratos fijados a largo plazo con clientes de primer nivel. Es un caso asimilable a Ferrovial hace 7-8 años.

En este artículo, trataré de analizar el sector LNG aterrizando el análisis en la apuesta particular de Cobas AM en Teekay LNG. Puntualmente volveré a estos 3 puntos que destaca Paramés en su tesis para retarlos. Para ello, aprovecharé mi experiencia en el mundo de la consultoría basando el análisis desde un punto de vista estratégico y trataré de aportar practicidad al artículo incluyendo ratios financieros.

Conclusiones:

- El sector de transporte de LNG es un sector muy interesante, donde se prevé un crecimiento del 5% CAGR de la demanda de gas. No obstante, el sector actualmente sufre un ajuste de precios fuerte que parece difícil que corrija en los próximos años.

- Teekay LNG en particular dispone de un posicionamiento estratégico relevante con contratos de clientes de primer nivel a largo plazo (según indica Paramés) y que tras las fuertes inversiones en barcos parece posicionarse como líder de mercado en los próximos años.

- Además, las posiciones en otras empresas menores del sector pueden ser una oportunidad de rentabilidades atractivas ya que el mercado parece poder concentrarse (fusiones o adquisiciones) en los próximos años.

Riesgos:

- Los ratios que he destacado corroboran la tesis principal de Paramés: la flota de barcos vale una gran parte del valor de mercado de Teekay LNG (cerca del 67%). No obstante, parece que han sobreponderado las expectativas de FCF al menos para 2017 y por ende su valoración.

- Teekay LNG apenas dispone a finales de 2016 de 200M$ en caja y el FCF TTM parece indicar perdidas entorno a los 200M$.

- Tomando como referencia el líder de mercado actual (Qatar Gas Transport) da la impresión de que pueden existir players con mayor musculo financiero que Teekay LNG que además han demostrado en el último lustro capacidad para generar FCF positivo y que tienen un valor en libros vs su EV más atractivo (cerca del 100%). No así Teekay LNG que ha generado un FCF negativo en el último lustro.

- La entrada de nuevos players como China Shipping es un riesgo alto dados los precedentes de guerra de precios en el sector marítimo u otros sectores como el del acero.

¿Por qué es la estrategia relevante para analizar Teekay y el sector LNG?

Los seguidores de la filosofía value hemos leído múltiples veces los fundamentos de Benjamin Graham que posteriormente han evolucionado con inversores de éxito como Warren Buffet, Charlie Munger entre otros. Algunos de esto principios tienen un trasfondo que recae en la capacidad del management para implementar una estrategia competitiva exitosa. He aquí algunos:

- Comprar empresas con ventajas competitivas (MOAT)

- Comprar empresas líderes en sus sectores.

- Comprar empresas que tengan poder para incrementar precios.

- Comprar empresas con buen management.

Dentro del ámbito de estrategia competitiva, para el caso particular del sector transporte de LNG, así como en otros sectores de Materias Primas, una de las palancas principales de éxito es entender la dinámica de fijación de precios y el impacto que ello tiene en los players del sector.

Para explicar el impacto que tiene la dinámica de fijación de precios voy a recuperar un fundamento de Bruce Henderson (fundador de Boston Consulting Group) que aun siendo un clásico de la estrategia competitiva (fue escrito en los 70) tiene aún aplicabilidad directa

De forma resumida, los mensajes que Henderson transmite en su teoría de la Paradoja del Precio son los siguientes. Para este caso podemos empezar a pensar que capacidad = barcos y precio = precio fletes:

- Amplios márgenes en un sector atraen nuevas empresas que quieren obtener participación en dicho sector. Como consecuencia la capacidad (oferta) aumenta y ello afecta reduciendo precios y márgenes. Márgenes reducidos evitan nuevas inversiones y disminuyen capacidad (los players con menor margen desaparecen) ajustando el precio al alza. Y el ciclo se repite (de ahí el origen de las empresas cíclicas).

- Cuando los precios son reducidos, el player con menor coste se beneficia de la situación al lograr disuadir a su competencia para realizar inversiones y ampliar capacidad. Adicionalmente, si el player con menor coste tiene capacidad para cometer nuevas inversiones en capacidad ello jugará en su favor si logra una amplia utilización de dicha capacidad pues ello reducirá aún más los precios y la competencia tendrá mayores dificultades para sobrevivir.

En especial el segundo punto será relevante cuando analicemos el sector LNG y el caso particular de Teekay.

¿Cuáles son las perspectivas de los productores de LNG bajo un punto de vista de oferta y demanda?

Mi filosofía a la hora de investigar acerca de un sector es siempre recurrir a los expertos (aportando cierto escepticismo por supuesto).

En este intento no he podido evitar buscar en dos de los grandes asesores en sector energía del mundo: Boston Consulting Group y Wood Mackenzie. Por desgracia la segunda no dispone de informes públicos gratuitos y por suerte BCG empezó a publicar hace 2 años una maravilla de informe en el que me he basado

- Tras años de estancamiento, en 2016 la demanda de gas comenzó a crecer. Sin embargo, el incremento de la oferta en 2016 ha impedido a los productores incrementar precios y ha reducido los márgenes del sector. Este entorno de márgenes reducidos se prevé dure hasta 2020. Bajo este contexto, los productores tradicionalmente acostumbrados a contratos fijos de largo plazo buscarán fijar contratos de transporte a precios spot de menor coste.

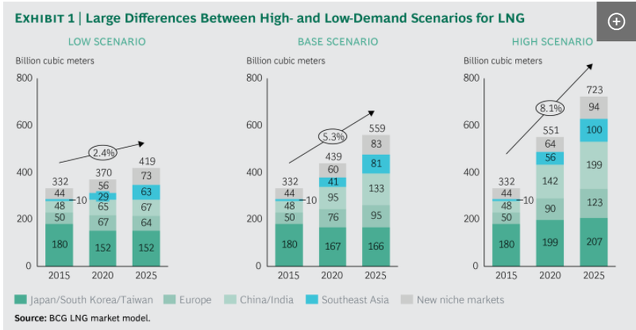

- En el caso base de 2015 a 2020 se incrementará la demanda de gas en 100 billones de metros cúbicos (+30% vs 2015). Para esta demanda que se prevé recibir en 2020 y bajo mi interpretación de las conclusiones de BCG, los productores buscarán fijar contratos de transporte de corto plazo.

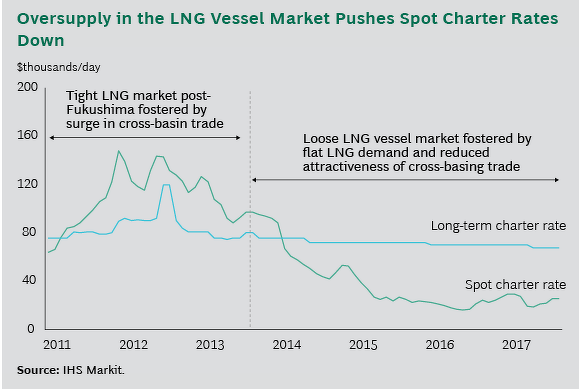

- El motivo es evidente si analizamos cual ha sido el comportamiento de los precios en los últimos años. Podemos ver que el precio de los contratos fijados es 3 veces mayor que el precio spot y que únicamente supuso una ventaja fijar contratos de largo plazo durante 3 años desde 2011 – 2014 siendo el contrato spot de media 40-50% más caro.

- Bajo este contexto en el que los productores se enfrentan a márgenes estrechos, en el informe de BCG podemos leer que una de las palancas para sobrevivir será optimizar costes, pues como mencionaba B. Henderson, el player que disponga de menores costes será capaz de ganar cuota de mercado y estar en mejor disposición cuando el ciclo alcista vuelva. Por ello, es evidente que los grandes productores trataran de abaratar sus costes de transporte optando por otros modelos de contrato o en su defecto reduciendo el precio de los contratos a largo plazo.

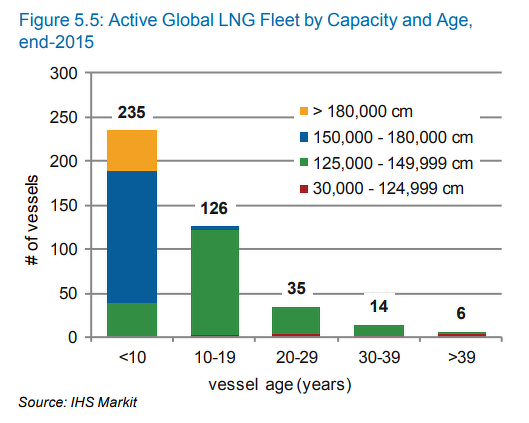

- Si analizamos por su parte la capacidad de la flota de barcos de LNG esta incremento de 2011 a 2015 un 24% hasta una capacidad de 65M metros cúbicos. El libro de órdenes para fabricar nuevos barcos prevé un incremento de capacidad de la flota hasta 80M metros cúbicos (+24%) en 2020. Parece así que las condiciones sustentan una reducción del precio del transporte de LNG a menos que las navieras opten por reducir costes atracando los barcos más obsoletos e infecientes. Aunque este último escenario de retirar de los mares barcos parece poco probable ya que 50% de los barcos tiene una antigüedad inferior a 10 años y el 75-80% inferior a 20 años.

Como los escépticos de las consultoras no son pocos he tratado de hacer un reality check y por suerte he podido encontrar el siguiente documento de Shell (www.shell.com/lngoutlook):

Parece que las perspectivas para Shell son parecidas:

- Crecimiento del 5% anual para mercado LNG en próximos años.

- Los contratos de LNG están cambiando para acomodarse a las necesidades de los compradores y vendedores pasando a ser contratos menores y de corto plazo.

Dentro de este mundillo del transporte de gas, ¿Quiénes son los principales players?

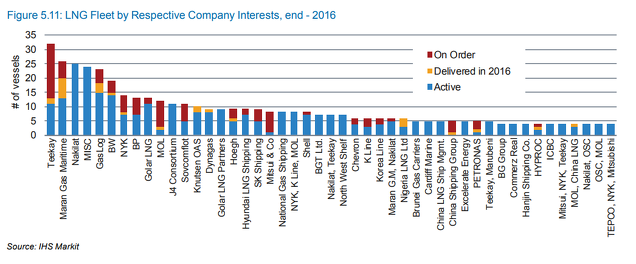

Del informe destacamos el siguiente gráfico. Muestra los principales players del mercado de transporte LNG. Para aportar mi interpretación personal de lo que puede estar pasando en el mercado voy a segmentar players en 4 grupos:

- Grandes players que incrementan su capacidad. Los aspirantes.

Recordando a B. Henderson, el player que disponga del menor coste relativo (vs competidores) podrá incrementar su capacidad y verse beneficiado por los bajos precios haciendo sufrir a sus competidores incrementando su cuota aunque con un margen reducido.

Así, podemos interpretar (suponiendo que Teekay ha tomado las decisiones estratégicas correctas) que en un escenario de bajos precios Teekay dispone de una estructura de costes favorable para realizar una inversión fuerte en capacidad y absorber cuota de mercado de sus competidores. Maran Gas Maritime, GasLog, BW o NYK están prácticamente duplicando su capacidad.

- Grandes players que NO incrementan su capacidad. Los líderes actuales.

Bajo el mismo contexto podemos observar que los principales players (Nakilak o MISC) actuales no han optado por incrementar su flota. Esto puede deberse a varios motivos:

- Ya lo hicieron antes y estarían en una posición aún mejor que Teekay y el resto de aspirantes al estar actualmente aumentando su posicionamiento en el mercado.

- No han llegado a una utilización de flota suficiente o creen que la incertidumbre en el mercado es alta como para acometer inversiones (evitan riesgos).

- Financieramente no se lo pueden permitir ya sea por costes (margen), cash flow o política de retribución a accionistas.

- Otros

Pese a ello, los grandes players con su capacidad actual serían capaces de estar entre los top 5 y ante una pérdida de cuota, en caso en que su estado financiero sea óptimo, podrían optar por crecer inorgánicamente.

- Pequeños players que incrementan su capacidad. Nuevos entrantes.

Vemos que el mercado alberga varios casos donde pequeños players están invirtiendo en duplicar o cuadriplicar su capacidad. Es el caso de MOL, Misui & Co o Sovcomflot. Personalmente no conozco ninguna de las tres empresas pero desde luego me parece relevante seguirlas ya que demuestran al menos una capacidad financiera relevante.

También creo que es de destacar China Shipping Group. Pese a ser uno de los pequeños players y actualmente no tener ningún barco es la empresa estatal China la que está detrás de estas inversiones. Como ya ha pasado con el transporte marítimo de contenedores (casos como el de la coreana Hanjin por ejemplo) las empresas estatales asiáticas entran en el mercado con precios muy bajos (dumping de acero es otro ejemplo) para ganar cuota de mercado.

- Pequeños players que NO incrementan su capacidad. Spot carriers y divisiones navieras.

Como podemos intuir por los nombres de las empresas Shell, Mitsubishi o BP (esta si incrementa capacidad) muchas de las navieras son divisiones de empresas que han decidido integrar su cadena de forma vertical asumiendo los procesos de transporte de gas.

En resumen, el mercado de transporte LNG es un mercado muy amplio y competido donde la diferencia en precio entre los contratos grandes y fijados puede corresponder al amplio abanico de alternativas de pequeñas navieras. No obstante, en un escenario de bajos precios cabría esperar que el mercado se concentrara y poco a poco ese diferencial se fuese reduciendo. De no ser así, el precio de los grandes contratos tendrá que ajustarse.

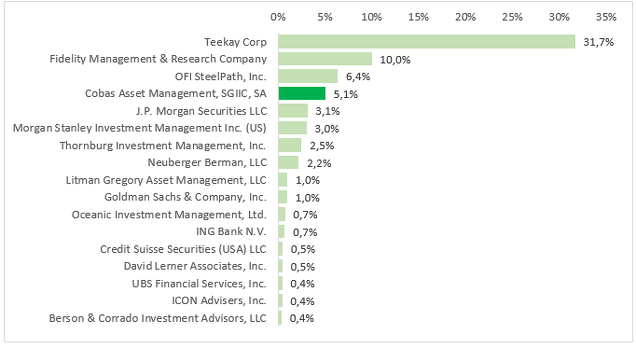

Sin embargo, ¿hay más gestores que han apostado por Teekay LNG?

Parece que hay algún otro (Fuente Thomson Reuters. Elaboración propia):

Entre los propietarios destacados de Teekay LNG destacamos varios (Free Float de 68%):

- Fidelity. Desconozco si es algún fondo en particular o la suma de muchos.

- OFI SteelPath. Fondo tipo Hedge Fund de la gestora Oppenheimer.

- Cobas AM. 3er máximo accionista quitando la matriz de Teekay. Sorprendete.

- Muchos bancos. Nada especial, como en todas las acciones.

- Resto de AM variopintos. Interesante también.

Pregunta necesaria, ¿A qué precio cotizan Teekay LNG y sus competidores?

Antes de centrarme en ratios quería destacar un punto que me parece clave en la tesis de inversión de Cobas.

Como vemos, la principal hipótesis en la que basa Cobas AM su valoración es el desarrollo del flujo de caja libre. Según la presentación, estiman que en 2017 termine el año con un flujo de caja positivo y lo quintuplique en 2020.

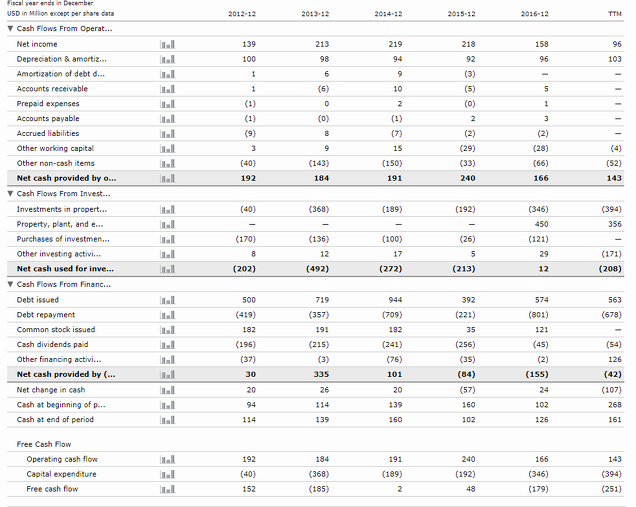

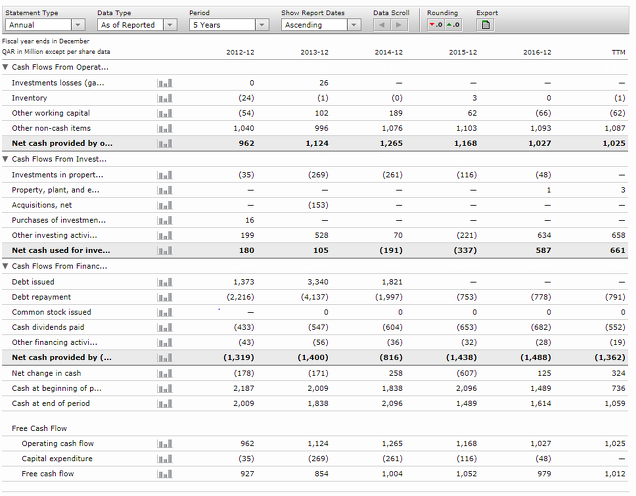

Con los datos disponibles a día de hoy (Enero 2018) resulta difícil pensar que Teekay LNG vaya a presentar un flujo de caja libre positivo en 2017. Viendo el TTM (trailing twelve months o últimos 12 meses) parece que presentará un resultado negativo (probablemente más negativo) que en 2016. También hay que mencionar que ese flujo de caja libre negativo es principalmente consecuencia de los 394M $ que lleva de CAPEX este último año natural.

Teekay LNG tiene hoy (20,40 $) una capitalización bursátil de 1,6B$ con una deuda de 2,7B$ y una posición en caja de 0,2B$ lo que le da un EV de 4,1B$. En el último lustro ha generado un FCF negativo próximo a -160M$ (hasta 2016) y tiene un valor bruto en balance libros (amortizado + por amortizar) de 2,6B$ o el 67% de su EV (lo que Paramés dice “sus barcos valen”… el 67% de su EV).

Sin embargo, ¿cómo lo están haciendo sus competidores?

Tomemos por ejemplo al tercero en la lista de players. Qatar Gas Transport Ltd. (Nakilat) para ver como lo ha hecho la actual líder de mercado.

Como podemos apreciar QGTS también ha sufrido grandes caídas los últimos años. Desde su salida a bolsa en 2006 alcanzando casi los 70$ cayó en picado hasta los 10$ para luego volver a subir a 45$, estabilizarse en 25$ y finalmente volver a la zona de 16$. En las últimas sesiones (así como Teekay LNG) la acción parece que empieza remontar de nuevo.

Sin embargo, los fundamentales de la empresa son bastante diferentes a los de Teekay LNG. Tomando como fuente de nuevo a Morningstar vemos que QGTS ha demostrado capacidad para generar FCF de entorno a 1B$ anual durante el último lustro.

QGTS tiene hoy (16,19 $) una capitalización bursátil de 9B$ con una deuda de 21B$ y una posición en caja de 3B$ lo que le da un EV de 27B$. En el último lustro ha generado un FCF positivo próximo a 5,3B$ (hasta 2016) y tiene un valor bruto en balance libros (amortizado + por amortizar) de 27B$ o el 100% de su EV (lo que Paramés dice “sus barcos valen”… el 100% de su EV).

Disclaimer:

- Actualmente soy participe de en Cobas Internacional FI. Una de las principales razones por las que invertí fue la apuesta de Paramés por sector marítimo. El objeto de este análisis es tratar de retar su cuestionamiento y aportar un análisis a la comunidad financiera sobre las oportunidades en el sector LNG.

- No tengo ninguna relación ni interés con las fuentes citadas en el artículo: BCG, Morningstar, Thomson Reuters o Investing.com

- Todas las afirmaciones en relación a fuentes de información son la mejor interpretación de las mismas por mi persona y nada de lo que haya escrito significa un asesoramiento o conclusión que aporten las fuentes.

Buen artículo.

Teekay, como les ocurre a las empresas cíclicas, mejorará mucho con el cambio de ciclo. Y creo que ahora es el momento adecuado para aprovechar los bajos precios de la acción.

En respuesta a Andrés Corral Márquez

Hola Andres!

Gracias por tu comentario.

Lo que comentas es muy cierto. Teekay y todas las empresas del sector LNG (navieras en este caso) han sufrido mucho con la parte baja del ciclo. En 2017 el gas natural bajo -40%. Y bajo esa hipotesis de cambio de tendencia he investigado el sector (yo tambien creo que se dara la vuelta).

No obstante, lo que he visto son riesgos que no esperaba. Entrada de China Shipping, sobreoferta tanto en productores como en navieras (segun BCG).

Pese a ello, la valoración de Teekay es muy atractiva como indica Parames. Pero tambien he querido destacar que existen alternativas que parece tienen valoraciones aún más atractivas. Es el caso de Nakilat (QGTS) por ejemplo.

Saludos!

Bienvenido, Pear Tree!

Muy interesante. Un par de comentarios rápidos:

1) Paramés en su presentación habla de que la principal razón de la caída de Teekay LNG fue el recorte de su dividendo... pero esto es cuestionable, dado que todo el sector sufrió. Quizá fue un factor adicional, pero lo más relevante fue el ciclo de capital y precios del sector.

2) En el caso de Nakilat, ¿has investigado si tienen contratos a largo plazo como el caso de LNG? ¿Y cuáles serían sus clientes? Como cuenta Paramés, en Teekay ése parece ser un punto fuerte: buenos contratos con clientes sólidos y a largo plazo que aporta visibilidad futura. Aunque si el sector se da la vuelta de forma muy vigorosa quizá se beneficien más empresas con contratos de más corto plazo que dependan más de los precios spot... pero ahí también está el riesgo.

Un saludo

Hola,

Muchas gracias por la bienvenido y el comentario. Me parecen muy oportunos los puntos que citas. Añado un par de comentarios al respecto.

1) En efecto, Parames achaca la gran caida de Teekay al recorte de sus dividendos. Dice tambien que el recorte se dio para poder financiar el Plan Estrategico (entiendo de expansion de capacidades). Mi sensacion despues de investigar es que el mercado tenía dudas de si podría financiar su expansion de capacidad y el impacto que esa expansion tendria en flujos de caja. Vemos que la expansion es muy agresiva y que el FCF se ha deteriorado consecuentemente. Por supuesto que haya coincidido con la parte baja del ciclo ha aumentado la caida, entiendo.

2) No he investigado mucho mas alla los contratos que tiene Nakilat. Sin duda el flujo que generaran los contratos de Teekay es el margen de seguridad que esta considerando Parames para su inversión y si los contratos son tal y como los describe la posicion sera exitosa seguro. MI hipotesis es que Nakilat al ser el principal player (es 10 veces mas grande que TGP) tendra contratos igual o mas grandes. Parames tambien destaca los clientes de Teekay (Qatar etc). Los qataris en este caso son los accionistas de Nakilat (al menos del 30% del free float).

Respecto al ultimo punto, tema contratos. Entiendo que los players grandes iran a fijar contratos de largo plazo por la certidumbre que ello da a la compañía. El riesgo que menciono en el analisis es que para poder renovar o abrir nuevos contratos del estilo tendran que modificar los precios de los fletes ya que el precio spot es sustancialmente inferior y en efecto, eso es un riesgo para los margenes de los players grandes (Nakilat y Teekay)-

Saludos!

Coincido contigo Ángel que el motivo de la caída de Teekay fue la suspensión del dividendo, es más, en muchas ocasiones la suspensión del dividendo puede ser positiva. Lo que sí es cierto es que el ciclo está entrando en fase claramente expansiva y eso va a ser evidente para todo el mundo. Y entonces las subidas pueden ser fuertes.

En respuesta a Andrés Corral Márquez

Perdonad, quice decir que no fue la suspensión del dividendo. A veces escribir con el móvil te hace decir justo lo contrario. Lo que sí tengo bastante claro es que con un poco de suerte le sacaremos un buen rendimiento.

Estoy suscrito a un conocido autor de seeking Alpha especialista en temas de navieras. Está persona J. Mintzmeyer un buen día de este año 2017 dijo en el formato que una casa de fondos española llamada Cobas le había pedido su opinión sobre Teekay shopping y sobre Teekay lng partners. Desconocía quienes eran pero que le habían dicho que querían hacer una gran inversión en ambas empresas. J., Les aconsejo que la hicieran. El lleva posicionado desde que Teekay shipping estaba a 5usd. Hablé de Cobas en el foro. Os diré que J. Mintzmeyer también está largo en en Golar lng límited. Ademas, prevee un gran año en navieras de transporte seco

En respuesta a antonio ibañez larios

Yo he leido varios de sus articulos y me parecen muy buenos. Fue gracias a el como profundice un poco en la idea de Teekay.

En respuesta a antonio ibañez larios

Hola Antonio,

En efecto, desconozco la cronologia del hallazgo, pero creo que J Mintzmeyer fue de los primeros en anunciar el potencial del sector. Tengo pendiente leer algunos articulos suyos en Seeking Alpha.

Desde luego, los argumentos que utiliza Parames son calcados a los de Mintzmeyer (no se si esto es bueno o malo - me esperaria más independencia de una gestora como Cobas).

Personalmente, el unico punto que difiero de su argumentario es achacar una caida de 70% a recorte de dividendos. Teekay recorto dividendos para tener caja y asumir inversion agresiva en CAPEX. Recortar dividendes perse no es malo para el accionista, si es para cumplir plan estrategico creo que menos. MI vision es que la torta en bolsa vino derivado mitad por ciclo mitad por dudas sobre si podria asumir inversiones agresivas sin disparar deuda.

Gracias por el aporte!

En respuesta a Pear Tree

Bueno, sí que es verdad que el mercado puede reaccionar de forma negativa, excesiva e irracionalmente a un recorte de dividendo aunque esta sea la decisión correcta a largo plazo. Seguramente había muchos inversores en TGP y TK que solo estaban por el dividendo... una vez recortado tan sustancialmente, vendieron. Pero de ahí a sugerir como hace Paramés que fue el principal factor, ahí es donde difiero.

Pear Tree:

He estado dando alguna vuelta a las cuentas y a por qué según los números de Morningstar, TGP no ha generado FCF estos años. Como sugería el comentario de la persona que te pasé por privado, coger los números de fuentes como Morningstar puede ser engañoso, y en este caso creo que lo es. La clave está en el concepto de FCF y en si a la caja generada le restas el capex de expansión o no. Morningstar lo hace y por eso sale negativo. Pero si no lo restas, te saldría positivo, ese es el concepto de DCF (Distributable Cash Flow) que la empresa utiliza en sus presentaciones. Fíjate en la tabla que adjunto del estado de flujos de efectivo de TGP: una cuantía muy elevada está yendo estos últimos años a invertir en nuevos barcos, que solo generarán ingresos y entrada de caja en el futuro. Esa creo que es la clave de por qué no ha generado FCF (según MS) estos años...

En respuesta a Ángel Martín Oro

Hola Angel,

Si, todo lo que dices es correcto.

Ambas parametros son dos puntos diferentes como indicas. Teekay llama DCF (no es un parametro contable aceptado por GAAP, ellos lo marcan así en sus presentaciones) es no considerando CAPEX en este caso para barcos. FCF que saca Morningstar esta descontando el CAPEX utilizado para compra de barcos.

Estoy de acuerdo en que ese CAPEX genera cash en el futuro, pero la realidad es que no es un cash para el accionista. En todo caso el valor de los barcos si es para el accionista.Por lo tanto ese cash que generas lo podemos considerar en la valoración para dar valor al activo (mis estimaciones son que es el 70% del EV - muy atractivo) pero no podemos decir que sea caja para el accionista.

Si te fijas en la presentación de Cobas ellos indican que el FCF será de 45M este año. Si miras presentación de Teekay LNG veras que ellos estiman 40M de DCF. El numero es similar con la gran diferencia de concepto. En el articulo levanto el hecho de que FCF puro será difícil que genere este año (descontando CAPEX).

El resumen es que depende de que consideremos como FCF las conclusiones pueden variar.

Saludos!

Hola de nuevo, llevo 2'5 años suscrito al boletín de J. Mintzmeyer. Del asunto de TGP , durante 2017siempre argumentaba la excelencia de la empresa, sus contratos... Pero había dudas sobre los precios del lng y el momentín. Cuando entró Cobas, le llamó mucho la atención la inversión fuerte. Además de ser totalmente desconocido para el. En el foro di mucha información de Parames. Cobas también hizo una fuerte inversión en la matriz Teekay shipping. Esta es la mayor apuesta de J. Mintzmeyer.

En respuesta a antonio ibañez larios

Sí, en estos últimos trimestres en términos de % de la cartera de los fondos de Cobas, TK y TGP estaban más o menos a la par. La idea de inversión en TK la fundamentó principalmente en TGP y el previsible aumento de distribución a la matriz conforme la entrada de caja de los proyectos de crecimiento en los que ha estado invirtiendo aumente considerablemente.

Paramés es el gestor más conocido en España, pero fuera creo que no es muy conocido, al menos en EEUU, sí más en Europa en círculos value.

También en lng recomienda Golar lng. Otro histórico. Empresa que fue del mítico Friedisen, el empresario noruego. Ahora la lleva su ex número 2. La empresa está consiguiendo buenos contratos y proyectos solventes

En respuesta a antonio ibañez larios

No he investigado a Golar, pero un poco la idea del articulo era destacar que Teekay no es la única opción. A mi me llamo la atención Qatar Gas Transport, pero seguro hay mas oportunidades.

¿Sabéis a qué se debe la caída de hoy de Teekay?

Un saludo.

En respuesta a Andrés Corral Márquez

Lo comenta Antonio más abajo. Conversión en acciones de unos bonos y una ampliacióm de capital. En total 20% de dilución.

Mi lectura del evento va un poco al hilo del articulo. Teekay ha hecho una gran apuerta por crecer y ello consume mucho cash (en forma de CAPEX) y la caja hay que llenarla de alguna manera, en este caso han elegido diluir al accionista y desapalancar un poco la empresa.

A corto plazo malo pues los ratios de valoración de precio crecen automaticamente un 20%, pero no necesariamente malo a largo plazo si ello permite ser lideres de mercado con un negocio rentable.

Saludos

Ha hecho una ampliación de capital de 10 millones de acciones y con opción de otras 1,5 millones más y unos bonos convertibles de 100 millones. La dilución total de la emisión de acciones sería de más de un 10 % y de las de bonos otro 10%.

Mal día para Cobas y para los que teníamos las acciones

En respuesta a antonio ibañez larios

Coincido con Pear Tree. Y creo que J Mintzmyer en SA también ha dicho algo en esa línea, ¿no? Solo he leído sus comentarios en abierto, diciendo que no le había gustado este movimiento (él preferiría que el management fuera más agresivo), pero que tampoco es una noticia terrible: reduce el upside de la acción, pero también el riesgo de cara a los próximos años.

Ahora bien, en el corto-medio plazo todo puede pasar... desde que sigan caídas fuertes a que se mantenga en lateral. Pero creo que a largo plazo la tesis se mantiene intacta: TGP proporcionará crecimiento de caja suculento gracias a los contratos que ya tiene firmados y que empezarán pronto a generar ingresos, lo que seguramente llevará a un incremento del dividendo, del que TK será beneficiaria.

En respuesta a Ángel Martín Oro

Personalmente creo que el precio a corto plazo es irrelevante y a medio plazo como bien dices puede variar ligeramente el upside. Lo eficiente sería que corrija -20% para asumir esa dilución, no obstante, no podemos juzgar a Paramés o cualquiera por ello.

Lo que si creo que es interesante es analizar el conceptual que hay detrás. Me preocupa más algunas de las afirmaciones en el video de Paramés. Comparar Teekay con bonos de Repsol o sugerir que FCF es lo mismo que DCF (no considera CAPEX). O asumir como argumento valor tangible de barcos y a la vez CF sin CAPEX.

No obstante, sigo pensando que es un sector muy interesante para invertir, pero creo que no deberiamos seguir a ciegas a ciegas lo que compran otros pues en este caso ellos ya tienen un +50% de rentabilidad en el bolsillo.

Muchas gracias por la información. Coincido con esta idea, una ampliación de capital no tiene que ser siempre mala, depende de cómo se utilice y es verdad que en el largo plazo puede ser beneficiosa.

Parames no entro a 5 sino a 8 USD y en TGP a 17. Lo digo porque salió en la página de J Mintzmeyer. Todo esto ya ha pasado más veces con TK. Es un grupo muy volátil. Siempre pasa alguna cosa: con las empresas del grupo TOO, TNK. Llevo 3 años con el grupo y son unos bandazos terribles.Tambien con TGP cuando bajó el dividendo. La táctica que he seguido ha sido siempre comprar y vender a corto.

Se me olvidó: las nuevas acciones se han emitido a 9,75 USD y el precio de conversión de los bonos en el 2023 será de 11,70 USD

En respuesta a antonio ibañez larios

He publicado este artículo donde toco el tema:

https://inbestia.com/analisis/desplomes-en-aryzta-y-teekay-dos-de-las-principales-posiciones-de-cobas-deberia-importarle

Si no recuerdo mal, en la zona de 6$ aprox. (meses junio-julio) Cobas redobló la apuesta, superando el 10% de participación en la empresa. No sabemos qué precio medio tendrán, pero seguro ya tienen plusvalías latentes, aunque tampoco descomunales.

Hoy en pre-market parece que ya ha cesado la caída, veremos los próximos días.

Bueno, con esta información sigo pensando que la inversión será bastante rentable.

Eso sí, la paciencia imprescindible.

UNDERWRITING

Morgan Stanley & Co. LLC, J.P. Morgan Securities LLC, Merrill Lynch, Pierce, Fenner & Smith Incorporated and UBS Securities are acting as joint book-running managers of the offering and Morgan Stanley & Co. LLC and J.P. Morgan Securities LLC are acting as representatives of the underwriters named below. Subject to the terms and conditions stated in the underwriting agreement, each underwriter named below has agreed to purchase severally and not jointly, and we have agreed to sell to that underwriter, the number of shares of common stock set forth opposite the underwriter’s name.

Underwriter

Number of

Shares of

Common

Stock

Morgan Stanley & Co. LLC

4,500,000

J.P. Morgan Securities LLC

2,000,000

Merrill Lynch, Pierce, Fenner & Smith

Incorporated

1,500,000

UBS Securities LLC

1,500,000

BNP Paribas Securities Corp.

250,000

Credit Agricole Securities (USA) Inc.

250,000

Total

10,000,000

The underwriting agreement will provide that the obligations of the underwriters to purchase the common stock included in this offering are subject to approval of legal matters by counsel and to other conditions. The underwriters are obligated to purchase all the shares of common stock (other than those covered by the option to purchase additional shares of common stock described below) if they purchase any of the shares of common stock. The underwriters may offer and sell the shares through certain of their affiliates.

Option to Purchase Additional Shares of Common Stock

We have granted to the underwriters an option, exercisable for 30 days from the date of this prospectus supplement, to purchase up to 1,500,000 additional shares of common stock at the public offering price less the underwriting discount. To the extent the option is exercised, each underwriter must purchase a number of additional shares of common stock approximately proportionate to that underwriter’s initial purchase commitment.

Underwriting Discounts and Expenses

The underwriters propose to offer some of the shares of common stock directly to the public at the public offering price set forth on the cover page of this prospectus supplement and some of the shares of common stock to dealers at the public offering price less a concession not to exceed $0.27208 per share. After the initial offering, the public offering price and concession or any other selling term of this offering may be changed.

The following table shows the underwriting discounts that we are to pay to the underwriters in connection with this offering. These amounts are shown assuming both no exercise and full exercise of the underwriters’ option to purchase additional shares of common stock.

No Exercise Full

Exercise

Per share of common stock

$ 0.45337 $ 0.45337

Total

$ 4,533,700 $ 5,213,755

We estimate that our total expenses for this offering, excluding the underwriting discounts, will be approximately $215,000.

Los aseguradores de la emision

En respuesta a antonio ibañez larios

De cuando es esta informacion?

Buenas. ¿¿Ayer malos resultados del primer trimestre?? Llegó a caer un 16%... Alguien ha analizado las cuentas, pero pinta a que sigue sin llegar el FCF. Suerte

En respuesta a Antonio Medina

Curiosamente, la parte analizada en este artículo, TGP, cerró plana. Fue la pata de Tankers puros, TNK, la que llevó a la reacción negativa del mercado, desmedida en mi opinión. TK cayó más que TNK, algo que no tiene mucho sentido teniendo en cuenta que TGP marcha bien...

En respuesta a Ángel Martín Oro

Eso me pareció a mi, llevándose la matriz un golpe desmedido con respecto a sus empresas satélite.

Muchas gracias de nuevo.

En respuesta a Ángel Martín Oro

Cuando escribí el artículo la idea era retar las hipótesis que argumentaba Cobas para invertir en Teekay LNG. En este sentido lo que mencionaba es que la proyeccion de FCF que daban en la presentacion no me parecia realista por el gran desembolso en CAPEX para lograr el plan estrategico.

Mas alla de subidas o bajas de precio (creo que para el prisma value es irrelevante) la realidad es que las hipotesis parecian al menos mal proyectadas. TGP sigue generando FCF negativo (más negativo que en 2017) aunque hayan incrementado cash flow operativo. Otro tema diferente es el tema de valorar los libros, ahi tengo menos visibilidad y conocimiento aunque también creo que se apresuran pensando que los barcos valen 30M (o lo que sea) sin valorar si habria alguien dispuesto a comprarlos en caso de liquidar la compañía (sera sintoma de que el mercado va muy mal por sobrecapacidad).

La matriz no la tengo estudiada. Luego no puedo opinar del impacto de TGP o los tanker.

En respuesta a Ángel Martín Oro

Tankers en mínimos históricos y Teekay Offshore cayendo lo que NO cayó ayer.

Yo de todo lo que he leído por aquí lo que más me chirría es que si es cierto que Paramés consultó a Minztmyer, deja en muy mal lugar a Cobas...

Creo que parte de la bajada se pudo deber a que muchos de los inversores habían comprado esperando que ya los resultados mejorarían y pillarían la subida. Al no suceder así se desprendieron rápidamente de los títulos y eso multiplicado por los ordenadores la mando al fondo. De todas formas, empresas como éstas pueden estar bastante tiempo antes de que se recuperen. Si se quieren beneficios hay que tener paciencia, a veces mucha.