El término "Contrarian Investing" (título de este blog) son unas palabras que engloban de forma vaga, una idea general del mundo financiero. Según la Wikipedia en inglés:

"En finanzas, contrarian es aquél que intenta obtener un beneficio a sensu contrario del pensamiento convencional, cuando el consenso aparenta estar equivocado"

Y en la segunda línea se dice:

"Un contrarian cree que ciertos comportamientos de las masas pueden dar lugar a ineficiencias aprovechables en el mercado".

Esta definición es uno de pilares de muchos estilos de inversión, que aún perteneciendo a la gran "familia Contrarian Investing", a la hora de la verdad difieren completamente en su enfoque. Sí, todos tienen en cuenta lo que se llama "finanzas conductuales" en la toma de decisión de la inversión. Es decir, tienen en cuenta que los mercados no son eficientes y que las masas, bajo ciertas circunstancias, pierden toda conexión con la realidad y mueven los precios hasta niveles fantasiosos que la realidad subyacente no respalda. Y cuando esto ocurre, el "contrarian" está feliz de apostar contra esa fantasía y beneficiarse de una eventual vuelta de los precios a la realidad.

Este principio común a toda la "familia contrarian", luego es aplicado desde muy diferentes perspectivas. Un ejemplo es la que propone el llamado "Value Investing", que tiene en el célebre Warren Buffett, a su máximo exponente. No soy capaz de dar una definición precisa de lo que es "value investing", pero a grandes rasgos se puede decir que se trata de invertir a largo plazo en compañías baratas, fuera de moda o que dan miedo por determinadas circunstancias coyunturales; pero que tras un minucioso estudio de su valor, se llega a la conclusión de que son una oportunidad de inversión. Invertir en algo que está fuera de moda y que da miedo, por definición te convierte en un contrarian y por eso el Value Investing pertenece a la familia "Contrarian Investing".

Famoso es Warren Buffett por decir:

"Se precavido cuando los demás se muestran codiciosos y se ambicioso cuando los demás son cautelosos"

Pero otros legendarios especuladores también pertenecen a la familia "Contrarian Investing" y sin embargo practican otra técnica. Un ejemplo es el llamado "Macro Trading", que es mi corriente de actuación en los mercados, y que tiene, probablemente, a su máximo exponente en la figura del también célebre Paul Tudor Jones (ver: Paul Tudor Jones: el arte del trading agresivo). Tudor Jones, a diferencia del Value Investing, no se centra en analizar compañías individuales y en buscar empresas infravaloradas. Su técnica consiste en analizar bajo que tendencia macroeconómica se encuentra la economía y operar en los índices bursátiles, cuando encuentra una discrepancia entre lo que refleja el conjunto de la bolsa y la realidad económica subyacente. (Ver: Trading Global Macro XIII: Operativa en Renta Variable).

Y estos solo son dos ejemplo. Probablemente hay tantas ramas dentro de la familia "Contrarian Investing" como practicantes hay. Al final, lo que las une a todas ellas, es un profundo entendimiento de los mercados financieros y de la psicología de masas, amén de una refinada experiencia para aplicar en tiempo real lo que es más fácil decir de palabra.

Hace tiempo que quería explicar lo que significa "Contrarian Investing" y señalar que en realidad es un término que engloba varias corrientes de inversión. No obstante, todos nos reconocemos cuando nos leemos los unos a los otros. Es altamente improbable que el bueno de Warren lea mi blog, pero yo sí le leo a él y no he podido más que reconocer al Maestro Contrarian que es, al releer ayer su carta del 16 de octubre de 2008 publicada en el New York Times. Una carta con el título en inglés "Buy America. I am" y que en castellano significa "Compra América. Yo lo estoy haciendo". Esa carta es ya un clásico del "Contrarian Investing", por todo lo que en ella dice y cómo lo dice. Cuando publicó este escrito, los mercados financieros se encontraban en un auténtico caos de proporciones desconocidas en muchas generaciones. Y a pesar de eso, Warren sabía exactamente lo que pensar y como razonar de forma adecuada en una situación tan delicada. Sin duda toda una lección para los seguidores del Value Investing y de la familia Contrarian en general. La carta en concreto, fue publicada cuando el mercado se encontraba en esta situación de caída vertical:

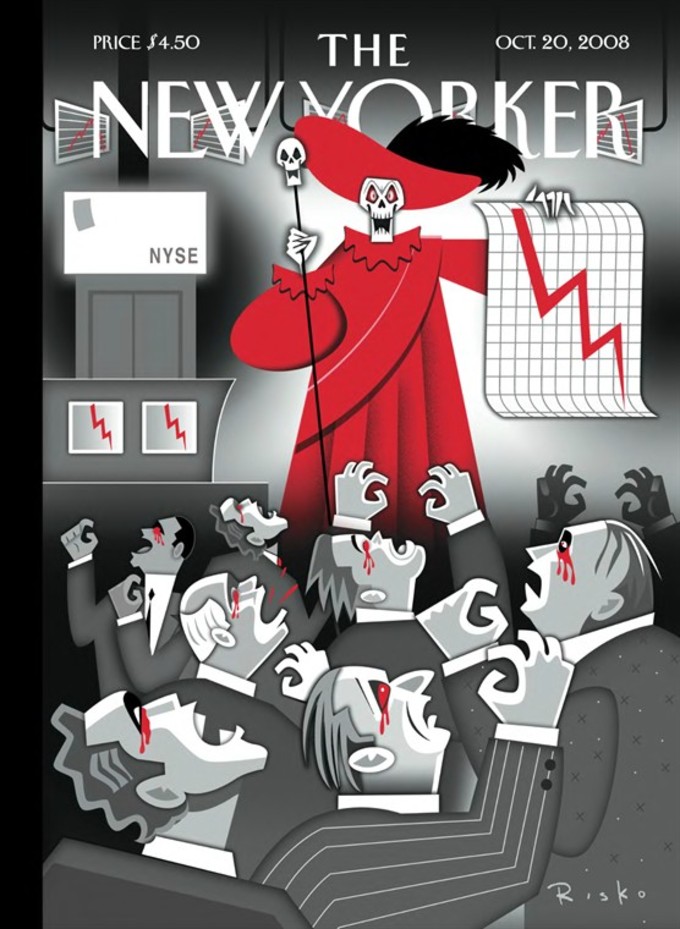

Y cuando las portadas de los medios de comunicación, invitaban a todo, menos a comprar acciones:

Y a pesar de que Warren fue criticado por muchos por las caídas que se sucedieron a continuación de su carta, lo cierto es que más allá de la volatilidad de corto plazo, el mercado le acabaría dando -una vez más- la razón sobre cómo era adecuado actuar en aquéllos momentos:

Por eso, por ser un clásico y al igual que he traducido otros textos "contrarian", he querido traducir esta carta para jamás olvidarla. La he traducido de forma libre (¡no soy traductor!), pero creo que se respeta al máximo el espíritu completo de lo que dijo aquél día:

Compra América. Yo lo estoy haciendo.El mundo financiero es un caos, tanto en Estados Unidos como en el extranjero. Sus problemas se han estado filtrado en la economía, pero ahora se han convertido en un pozo sin aparente fondo. En el corto plazo el desempleo va a aumentar, la actividad empresarial flaqueará y los titulares de los periódicos serán aterradores.

Así que.....he estado comprado acciones. Se trata de mi cuenta personal, cuenta en la que hasta ahora solo poseía bonos soberanos de Estados Unidos (mis acciones de Berkshire Hathaway, están fuera de estos movimientos, ya que ya están comprometidas para mi obra filantrópica). Si los precios siguen siendo atractivos, seguiré comprando acciones, hasta el punto en el que toda mi cartera esté compuesta de renta variable.

¿Por qué?

Una sencilla regla me dice que lo haga: "Se precavido cuando los demás se muestran codiciosos y se ambicioso cuando los demás son cautelosos". Y sin lugar a dudas, el miedo ahora mismo es masivo, alcanzando incluso a los inversores más experimentados. Por supuesto los inversores están en lo correcto al preocuparse por el excesivo endeudamiento o por la pobre situación competitiva en la que se encuentran muchas empresas. Pero el miedo a que las grandes y mejores compañías de este país, no vuelvan a generar riqueza en el largo plazo, carece de completo sentido. Sí, los beneficios se van a resentir como ya ha ocurrido en el pasado, pero las mejores empresas estarán batiendo récord de beneficios dentro de 5,10 y 20 años a partir de este momento.

Permítete ser claro sobre esto: no puedo predecir los movimientos a corto plazo de la bolsa. No tengo ni la más remota idea de a qué niveles cotizarán las compañías el próximo mes o el próximo año. Pero lo que es probable es que el mercado suba, tal vez de forma sustancial y mucho antes de que el sentimiento y la economía mejoren lo más mínimo. Las oportunidades son como los amaneceres: si uno espera demasiado, se los pierde.

Repasemos un poco la historia. Durante la Depresión, el índice Dow Jones, tocó suelo en 41 puntos el 8 de julio de 1932. Las condiciones económicas seguirían deteriorándose mucho más tiempo, hasta que Roosevelt accedió a la presidencia en marzo de 1933. Para aquél entonces el Dow Jones ya había avanzado un 30%. O piensa en lo que ocurrió durante la Segunda Guerra Mundial, cuando el curso del conflicto no marchaba bien para Estados Unidos ni en Europa ni en el Pacífico. El mercado hizo suelo en abril de 1942, mucho tiempo antes de que los vientos fueran de nuevo favorables para los aliados. Y en los años 80, el momento más adecuado para comprar, fue cuando la inflación se encontraba por las nubes y la economía por los suelos. En resumen, el que haya malas noticias es la mejor noticia que pueda existir para el inversor. Te permiten comprar a muy buen precio, una parte de la prosperidad futura de América.

En el largo plazo las noticias serán positivas. Solo en el siglo XX, Estados Unidos tuvo que afrontar dos Guerras Mundiales y otros caros y traumáticos conflictos, la Depresión, una docena de recesiones y pánicos financieros, crisis petrolíficas, epidemias y hasta la marcha de un presidente. Aún así el índice Dow Jones pasó de 66 puntos hasta los 11,497.

Se podría pensar que fue imposible perder dinero durante un siglo en el que la bolsa experimentó una subida de tal calibre. Pero algunos inversores lo perdieron. Se trata de aquéllos desafortunados que compraron acciones cuando se sintieron cómodos con la situación y que las vendieron cuando los titulares de los periódicos les puso nerviosos.

Hoy en día, la gente que prefiere el efectivo a las acciones se sienten cómodos y seguros. Pero no deberían sentirse así. Su elección tendrá consecuencias desastrosas para sus finanzas. El efectivo no paga intereses y con el tiempo su valor declina. De hecho, los esfuerzos que está llevando a cabo el gobierno para aliviar la actual crisis, se mostrarán inflacionarios y acabarán devaluando significativamente el valor del dinero.

La rentabilidad de la bolsa será más alta en la próxima década que lo que pueda ofrecer el dinero en efectivo a ese mismo plazo. Y probablemente la diferencia de rentabilidad entre ambos activos será más que notable. Los inversores que se aferran al efectivo ahora, están apostando que pueden eficientemente determinar cuando la situación volverá a ser segura para invertir, pero esperando la comodidad que producen las buenas noticias, están ignorando el consejo que Wayne Gretzy (nota: jugador canadiense de hockey) una vez dio: "Yo patino hacia donde va a estar el disco, no hacia donde estuvo".

No me gusta dar una opinión sobre la bolsa y repito, no tengo ni idea de lo que hará la bolsa en el corto plazo.Sin embargo, estoy siguiendo el principio de poner el dinero donde tengo la boca. Y hoy mi boca y mi dinero están invertidos en acciones americanas.

Warren Buffett, 16 de octubre de 2008

Chapeau Hugo, este articulo te ha salido redondo, primero sensibilizas al lector acerca del contexto en que WB emitió su mensaje, la portada es impresionante y la curva parece hundirse en un pozo sin fondo..., y después viene la carta de WB, espero que la interioricemos en lo mas hondo porque es una verdad gigantesca y se demuestra una y otra vez!

Eso es coherencia. Digo lo que hago y hago lo que digo. ¡Felicidades por el artículo! Encierra muchas verdades.

Basicamente la inversion consiste en comprar lo subvaluado y vener lo sobrevalorado ( osea contrarian puro y duro )

La base de cualquier beneficio futuro es ser muy conscientes de la regresion a la media.

Por ejemplo, tenemos una oportunidad historica en la GBP, esta en minimos desde 1985 ( acuerdo plaza ).

Yo creo que la regresion a la media no se cule con divisas ya que la inflacion equilibra la balanza.

Muy buen artículo, partiendo de la base que opino prácticamente lo mismo, en cuanto al contrarían y al valor, así cómo que en próximos 10 años el dinero en efectivo se devaluará , y que apenas existirán instrumentos rentables fuera de la renta variable, ya lo estamos viendo los intereses que dan por un deposito.

La teoría contrarían cero que funciona mejor en ciertos momentos de mercado pero no siempre, muchas veces el mercado se dirige en una dirección y la masa sigue la misma dirección año tras año, normalmente en ciclos alcistas.

En en el medio camino donde no funciona, y si funciona muy bien en los pánicos y en las euforias, pero no siempre.

¿ Valor ? para mi confundir valor con precio es una quimera, me considero más de precio y sus oscilaciones, y en todo caso añadiera expectativas del valor, a mi me pueden decir que una empresa esta barata por libros, y por patrimonio, que si las expectativas no me gustan jamás entraría.

De cualquiera manera hoy en día pocas expectativas para el dinero, por narices se tiene que ir para la renta variable, creo que la gente poco a poco ira asomando a la renta variable.

Jose Antonio Montenegro (Desde Wal Street.com) lo de nomina en uno de sus repasos semales "la gran rotación" (de la renta fija a la renta variable) con lo que es muy posible que haya un mercado alcista muy grande los proximos años??

Lo de la gran rotacion es un tanto abstracto... El dinero no sale de un sitio para entrar en otro, no se vende renta fija para comprar renta variable, el que vende renta fija se la vende a otro que la esta comprando, el que compra renta variable se la compra a otro que la esta vendiendo.

El dinero lleva tiempo saliendo de la renta fija, pero es la FED quien compra esa renta fija, por lo tanto la gran rotacion ya ha ocurrido, el dinero ha salido de la renta fija y se la ha comido la FED.

Ahora va a venir cuando suben los tipos de interes, ya que la FED no puede tragar mas, y los estados empiezan a quebrar, las hipotecas vuelven a subir y las empresas tienen mas dificultades para coneguir creditos y pagar deuda.

Para mi lo que vendra los proximos anios es una gran lateral, claro con subidas de muy pronunciadas y bajadas igualmente pronunciadas, pero no veo al S&P de aqui a una decada en el doble ni mucho menos.

Las crisis suelen tener el mismo problema de fondo, la deuda, y eso en esta crisis todavia sigue ahi, solo ha cambiado de manos, y el tipping point de soltar deuda cada vez esta mas cerca, yo estoy pensando en ponerme corto en renta fija soberana.

Juan Antonio. Esa es una clave. Los mercados no son ineficientes siempre. De hecho lo son solo algunas veces.

Yo compro lo que diga la tendencia macro y los precios. Luego el "contrarianismo" son unos matices dentro de eso.

Saludos

Pues este escenario alternativo que pintas es bastante mas complejo y exigirá, de producirse, mucha mano para navegar por él...

Buenas tardes,

Pues yo si creo que se puede producir un bull market en los proximos anos. Algunas razones:

- Llevamos ya mas de una decada en ese gran lateral, con dos grandes subidas y sus correspondientes correcciones.

- La bolsa es alcista historicamente, y por tanto toda salida de lateralidad ha sido alcista en los ultimos 200 anos.

- Con una perspectiva de largo plazo, creo que todo esto es la digestion del gran mercado alcista de los 80 y 90.

- La salida de esta crisis de deuda sera inflacionaria, aunque ahora ni lo veamos, precisamente para absorber toda esa deuda. Y en entornos inflacionarios la renta variable tiende a subir, precisamente por absorber toda esa inflaccion.

No tengo ni idea, la verdad, de si todo esto va a empezar ahora o no. De hecho, lo logico seria una correccion de cierta importancia, sobre todo en US para purgar toda la subida desde marzo de 2009. En este escenario que manejo, se daria un retroceso que deberia empezar ya (Q4 2013) y seguir en buena parte del 2014 o bien con cierta lateralidad hasta 2015 (la correccion podria muy bien ser en tiempo).

Pero a partir de ahi, amigos, yo si veo con bastante conviccion a los indices doblando el valor para principios de la siguiente decada (por las razones que antes indicaba).

Personalmente y en coherencia con esta vision durante este 2013 estoy aumentando esposicion en renta variable europea y nacional.

Por cierto, el articulo es excelente Hugo.

Saludos,

La bolsa ha sido alcista historicamente en paises con una demografia positiva, esto ha cambiado radicalmente en muchos paises occidentales, y la pregunta es, quien es la bolsa? Todos los que tienen acciones... y que pasa si hay mas que se jubilan que los que empiezan a invertir? Lo que pasa es Japon! Y mira que estos han intentado contrarrestrar la demografia negativa con QEs en un escenario en el que el resto de paises si tenian buena demografia... Pero no les ha funcionado!

La ultima decada es un gran lateral consecuencia de una gran burbuja de credito, para volver a tener otra burbuja de credito habria que eliminar la deuda anterior, esto no ha ocurrido, solo ha cambiado de manos, todavia queda mucho antes de que se limpien los excesos de las anteriores decadas, los paises ya no admiten mas deuda, ni las empresas, y los ciudadanos tampoco... Y los tipos estan subiendo... Caldo de cultivo para que se elimine esa deuda, via defaults, solo hace falta un tipping point que hga que muchos especuladores suelten su deuda, algo que se empieza a oler y pone nerviosos a muchos, tanto a los que no van a poder pagar la deuda, como a los que no van a poder cobrarla!

Respecto a la demografia, es cierto que juega un papel capital en el crecimiento economico, pero el caso de Japon es muy peculiar. Crees que vamos hacia una japonizacion de todo occidente?

A mi me cuesta verlo asi. En algunos paises europeos tal vez, pero USA tiene todavia margen de crecimiento economico y demografico.

Y por otro lado estan los emergentes, que aportan un mercado gigantesco para las empresas occidentales. Un ejemplo: KFC esta abriendo 3 restaurantes al dia en china. Con independencia de la demografia americana, eso le tiene que sentar bien a Yum! Brands.

USA va a tener un serio problema con el tema de las pensiones, cada estado gestiona las suyas pero es literalmente imposible que muchos de ellos puedan pagarlas a no ser que consigan revalorizaciones muy altas, Illinois es el primero de la lista, necesitaria obtener cerca del 20% de revalorizacion en los fondos que tiene para poder pagar las pensiones, y esta obteniendo un 4%, y el problema va a peor segun se jubilan los baby boomers... Eso va a ocurrir en muchos otros estados tambien.

La demografia de USA no esta para tirar cohetes y si no baja es desempleo tampoco van a poder aceptar muchos inmigrantes, tal y como estan las cosas, van a ser los occidentales los que emigren a los emergentes, cosa que cada es mas comun!

Las empresas japonesas tambien exportan muchisimo, y eso no ha impedido que el indice no parase de caer, otra cosa es que eligas empresas y empresas, puede ser, no lo discuto, pero en general los indices en occidente van a ir con la demografia en el largo plazo.

Y respecto a la deuda, crees que la salida sera necesariamente via defaults?

Cuando empezo esta crisis yo pensaba que seria asi, pero de no haberse producido ya un default en europa (quien hubiera dicho que Grecia salvaria el 2010) y viendo como imprimen papel Bernanke, Carney, Kuroda y hasta Draghi, me hace pensar en que la salida va a ser via inflacion que parece que es lo que todos buscan...

Un saludo,

El default no tiene que ser de los paises, puede ser de comunidades, de empresas etc... Solo hace falta que suban los tipos de interes lo suficiente, EEUU tiene en vistas unos cuantos defaults, veremos que pasa! Cuando empiece el panico de verdad y empiecen a soltar lastre, veremos...

Hola, Miguel. No quiero ponerme estupendo, pero la inflación es una consecuencia, no un fin. El fin es el crecimiento sano. Y éste, por otra parte, nace irremisiblemente del ahorro. Que a su vez puede tener forma de acumulación de capital y/o forma de eliminación-reducción de deuda.

El ahorro, base e inicio del crecimiento sano, daría forma en los gráficos a las largas figuras de suelo y acumulación como laterales y soperas. ¡¡ Ojalá la deuda, las deudas, se pudieran eliminar en un chasquido !! S2.

Hola Ricardo,

Te parece crecimiento sano tanto QE? o doblar la masa monetaria de un pais en un 'chasquido'?

A mi desde luego no, y el crecimiento que veremos sera, en gran parte, inflacionario. Es el exceso de deuda lo que ha dificultado el ahorro.

Saludos,

No, claro que no. Los QE han sido una medida "extra-ordinaria", heterodoxa, de endeudamiento masivo, con el fin de rescatar y estabilizar un sistema que se venía abajo.

Con lo del "chasquido" quería expresar que ¡¡ ójala esa deuda descomunal se pudiera eliminar de un chasquido !! Pero no, la realidad y la historia nos dicen que eso es imposible. Toca iniciar un proceso de ahorro en forma de desendeudamiento, para que -- el que pueda, como dice Daniel Sobrado -- vaya pagando lo que debe.

Básicamente esto coincidiría con tu escenario de mercado, pero con el matiz de que esta etapa de ahorro-acumulación, precedente y base del futuro nuevo mercado alcista secular, es normal que nos lleve algunos años y forme en los gráficos extensos laterales, soperas y amplias figuras de vuelta. S2.

Warrent Buffet "se comió una bajada desde su anuncio en 945 ptos. del S&P hasta 666, lo que demuestra que tiene un buen riñón para encajar los envates del mercado.

Además creo recordar que compró bonos de Goldman con un interés del 8%, o era un prima. Vamos que las inversiones que puede realizar este señor con su fondo no son las mismas que los demás inversores, a no ser que se invierta en este únicamente.

De todos modos segúnla téoría contrarian, deberíamos tener cuidado ya que las noticias de bolsa y su buen comportamiento empiezan a aparecer en periódicos y radio televisión como cantos de sirena. Jejejeje.....

Lo que hace Warren lo puede hacer cualquier con su misma filosofía de inversión. Da igual si tienes 10,000 euros o 10,000 millones bajo gestión.

Dicho esto dos matices. El Value Investing por definición acepta grandes retrocesos en su cartera.

Otros estilos de inversión de la propia familia Contrarian no tienen nada que ver con el Value Investing más allá de la conexión de las finanzas conductuales.

Y sobre lo que comentas de la actualidad. Realmente no siempre hay que contradecir a las masas, solo cuando se detecta una discrepancia entre realidad y cotizaciones. En mi opinión no existe, en el peor de los casos, una fuerte discrepancia estos días.

Saludos

¡ Estupendo hilo ! Soy un "fanático" de Warren Buffett y aconsejo ver una, dos, tres y mil veces sus entrevistas y conferencias en directo --cuantas más veces, mejor-- con el objetivo de intentar grabar a sangre y fuego en nuestro cerebro las bases y fundamentos de su filosofía de vida, de su filosofía de inversión. Que para mí no es otro que estudiar y comprender la naturaleza, la esencia, de este juego que es la bolsa. A saber: negocios de calidad - sólo empresas de calidad- bien gestionadas durante años, con grandes barreras de entrada, y que seguirán estando en el mercado sin duda alguna dentro de diez o quince años; solo negocios sencillos que seas capaz de entender -solo negocios sencillos-; una acción no es un papel, no, no, una acción es una parte de una empresa, un trozo, una porción de la misma. Y si somos capaces de tener esto claro, entenderlo, y asumirlo con sencillez y naturalidad, hacerlo nuestro, ya solo nos quedará elegir o aprovechar el momento para comprar. Cuando somos de los primeros en verlo, cuando nos enteramos por primera vez, cuando se produce una ineficiencia en el mercado, cuando se produce un pánico, etc, etc, etc,... En ese momento Buffett es capaz de comprar ese excelente negocio, esa gran empresa, esa engrasada máquina de generar retornos que ya tenía detectada. Y lo hace a la voz de ya. Y es entonces, y solo entonces, cuando el tiempo es nuestro mejor aliado.

FÍJENSE: su inteligencia para entender la esencia del juego, su conocimiento de los mercados financieros, su talento y su valentía le permiten convertir el tiempo -- no manipulable, además de gratis, por naturaleza -- en su mejor aliado. Un genio. S2.

Excelente artículo.

Muchas gracias.

Saludos.