Treasuries, ¿La siguiente burbuja en estallar?

Mucho se lleva hablando durante los últimos meses sobre la

denominada burbuja de los bonos soberanos, especialmente de los americanos. En

muchos casos incluso se explica esta tendencia alcista en los precios de los

bonos como resultado de la última burbuja creada en Wall Street. Vamos a ver

que hay de cierto en todo esto, puesto que cada vez hay mas medios especializados que debaten sobre este tema.

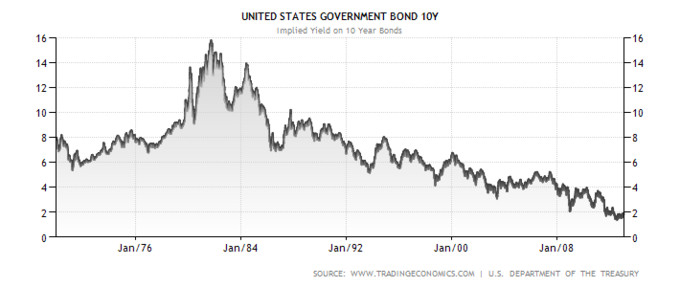

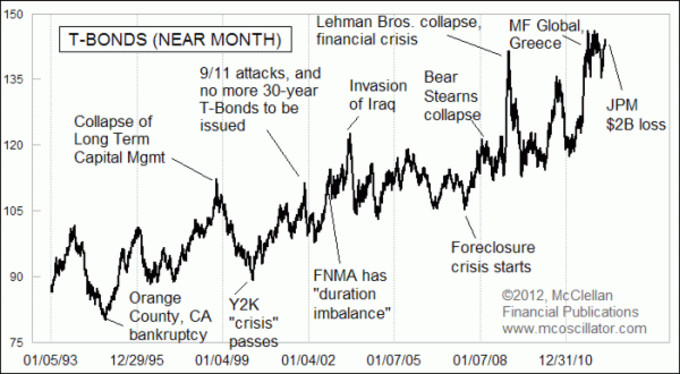

Así pues vamos a ver primero la situación de los bonos durante estos últimos años, concretamente desde 1970 (En todo el artículo siempre tomaré como referencia el bono a 10 años).

Vemos que la tendencia es clara, y que el estado americano cada vez se paga menos intereses por su deuda. Si vemos el gráfico de los últimos años, vemos como debido a que el precio de cualquier bono es inverso al tipo de interés, el motivo es la subida en los precios del bono.

¿QUE HA LLEVADO LOS TREASURIES HASTA AQUÍ?

Bien, el tema de debate pues parece claro, y es saber, cuando va a tocar techo la cotización. Ya hay quien denomina un corto en los bonos como el ‘trade’ del siglo, haciendo referencia a lo abultada de la cotización, (por lo bajos que están los tipos), ya hay quien hace tiempo que se ha puesto corto, intentando no perder una oportunidad única. Llegados a este punto creo que sería interesante ver que motivos nos han llevado a estos tipos de interés, para posteriormente ver que condiciones se necesitan para recorrer el camino inverso.

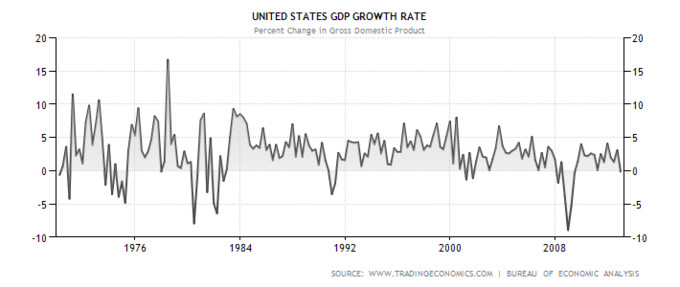

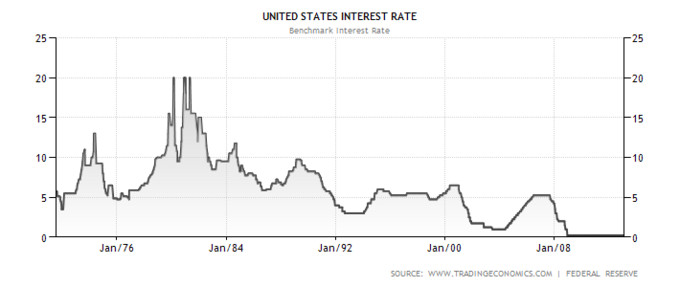

Sabemos que lo que efectivamente mueve los tipos de interés en un país con soberanía monetaria, son los tipos de interés marcados por su Banco Central. Y estos a su vez están marcados y son modificados en base sobretodo a la Inflación y al crecimiento esperado del país, (que también tiene su influencia en la inflación futura). Como he dicho, al tratarse de un país con soberanía monetaria (a diferencia de los países europeos), no depende de nadie para que les compren su deuda, ni chinos, ni japoneses, ni nadie, básicamente tienen la capacidad para imprimir hasta el infinito, lo que reduce a cero las probabilidades de quiebra, (las consecuencias que esto pueda tener en la inflación y el valor del Dólar es otro tema). Pero para hacernos una idea de lo que ha llevado a la cotización de los bonos a estos niveles os facilito la evolución de los parámetros comentados.

¿QUE SE NECESITA PARA EL CAMBIO DE TENDENCIA?

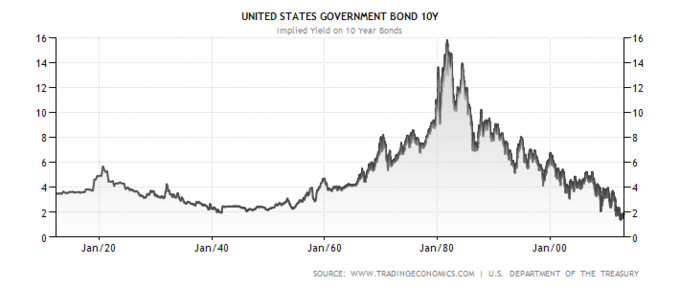

Bien, ahora que sabemos que es lo que influye y como hemos llegado hasta aquí es cuando debemos preguntarnos si ya ha empezado el viaje de retorno o si lo va ha hacer pronto. El argumento más convincente de los pro-burbuja, es que estamos a niveles mínimos de tipos de interés, y muy lejos de la media histórica. Eso es así?

Pues si, efectivamente, estamos en mínimos históricos, no vistos desde los años 50, aunque la media se situaría en torno al 5%, más o menos en los niveles de principios de la década del 2000.

Visto que hay espacio para un movimiento a la baja en las cotizaciones, cual sería el catalizador necesario? Pues los vistos, básicamente, un incremento en los tipos de interés. Lo que nos lleva al siguiente nivel, saber que se necesita para que la FED suba los tipos de interés. El principal motivo sería un aumento en la inflación. No obstante, y teniendo en cuenta que nos encontramos en medio de una crisis de desapalancamiento, en la que la población deja de consumir para devolver los préstamos, la inflación a día de hoy, solo sería posible a algunos años vista, (ya que los procesos de desapalancamiento son deflacionistas por definición, por mucha expansión monetaria que haga la FED) y fruto de la irresponsabilidad de la Fed ( No reduciendo en el futuro toda la masa monetaria que ha inyectado en el sistema). El otro motivo que haría descender los precios de los bonos sería el clásico- pero no por ello menos esperado- retorno al crecimiento económico sostenible (y la caída del desempleo en US), y con el, la subida de tipos. Aunque otra vez, y debido al desapalancamiento, temo que nos encontremos todavía lejos, a pesar de los múltiples QE.

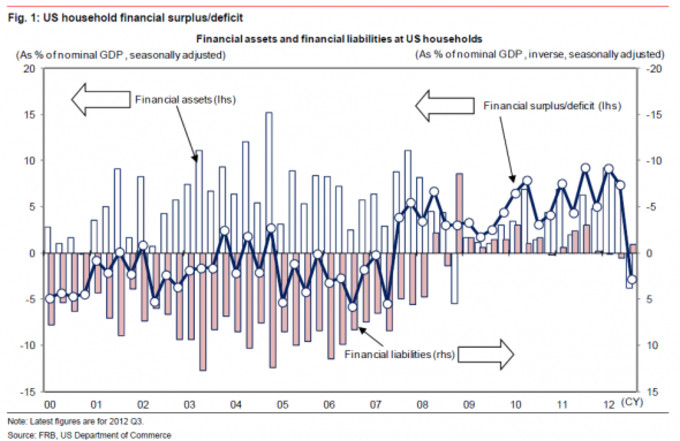

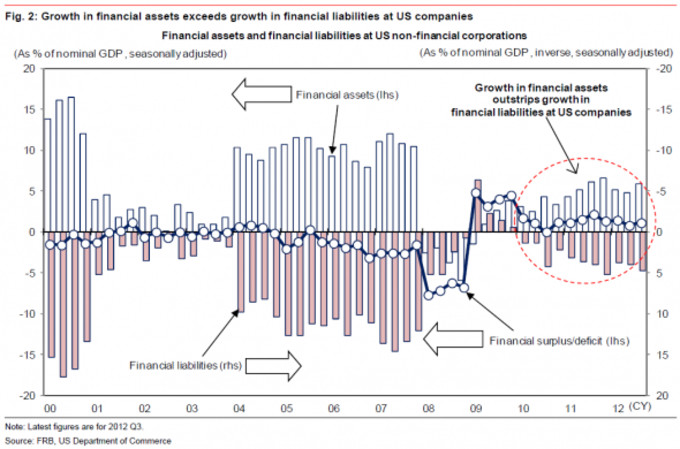

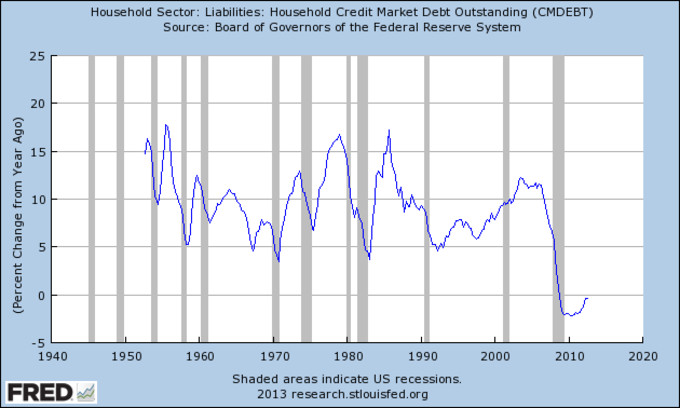

En los 2 siguientes gráficos podemos ver en que consiste el proceso de desapalancamiento que ha llevado a cabo el sector privado, tanto los hogares como las empresas.

[Nota:

Las barras blancas hacen referencia a la tendencia de los activos financieros

(por encima de cero significa más activos financieros). Las barras rojas

representan los pasivos financieros (por debajo de cero significa mas pasivos

mientras que por encima de cero significa menos pasivos, debido a un repago de

los estos)]

(Fuente: Financial Times)

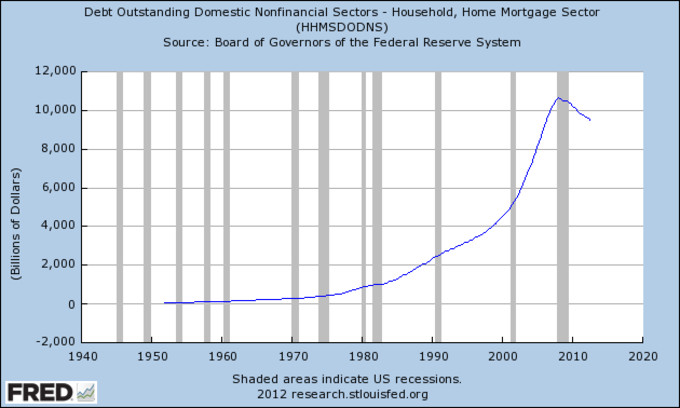

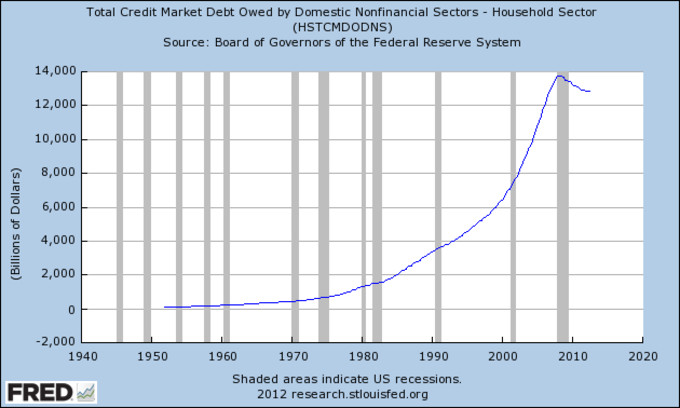

Una vez

hemos visto como ha funcionado el desapalancamiento desde 2008, creo que pude

ser una buena idea ver que camino ya hemos recorrido, y en que punto nos

encontramos ahora mismo en un contexto histórico.

(Fuente: Federal Reserve Bank of St.Louis)

Se desprende claramente de los gráficos, que si bien el proceso ya ha empezado, este no va a ser un camino ni fácil ni corto.

Y es que el mismo Bernanke ya anunció que no espera realizar ninguna subida de tipos ni en 2013 ni en 2014. Pero es que Bernanke no es el único en la FED que opina igual, otros incluso van mas allá, como es el caso de su Vicepresidenta, Janet Yellen quien ha indicado en mas de una ocasión que es necesario que se mantengan los tipos a corto a cero hasta principios de 2016.

¿SOLO CON SUBIR TIPOS SERÍA SUFICIENTE ?

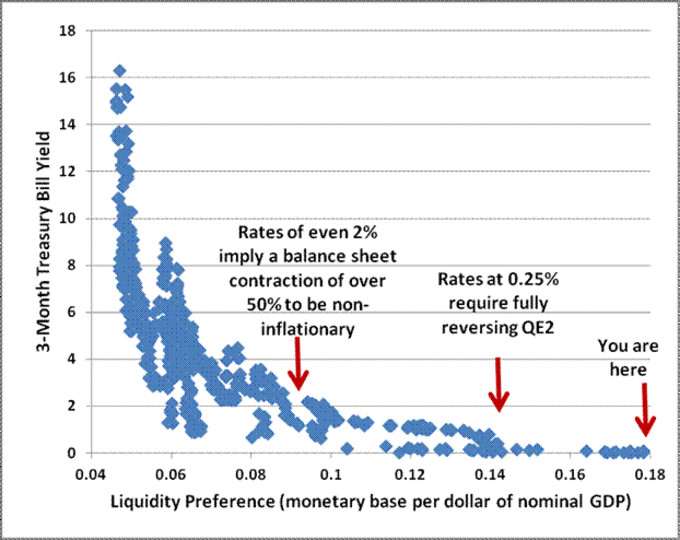

De lo comentado anteriormente se desprende que si, que una tendencia al alza en los tipos, sería el factor necesario para ver un descenso en los precios de los bonos en U.S. No obstante no todo es tan sencillo, y es que como se desprende del siguiente gráfico extraído de Hussman Funds, realizado con datos históricos, que relaciona tipos de interés a corto plazo y tamaño de la base monetaria sobre el PIB, para llegar a tener unos tipos efectivos del 2%, sería necesario reducir la masa monetaria desde el 18% del PIB actual, hasta por lo menos el 9%. Otro problema añadido sería que con el último anuncio de recompra ilimitada de bonos (también conocido como QEternity), la base monetaria para finales de año será ya del 27% del PIB.

(Fuente: Hussman Funds)

Así que, con estas circunstancias, cualquiera podría pensar que con semejante venta de bonos por parte de la FED para reducir la base monetaria, el precio de los bonos irremediablemente se va a reducir, y echando números podemos llegar a la conclusión que la caída va a ser cuanto menos importante.

Pero como las cosas siguen sin ser tan simples, hay que pensar en un factor fundamental en la ecuación, comentado anteriormente, como es la inflación. Y es que en una economía débil (sin crecimiento), la velocidad de movimiento del dinero, cae en la misma proporción que el aumento en la base monetaria, lo que no afecta nada a la inflación. Pero si suponemos una mejora en la economía para el futuro, la FED debería deshacerse de unos Billones de dólares (Si, con B), lo que significaría el mayor endurecimiento monetario de la historia, podéis imaginar el efecto que esto podría tener en la economía de U.S. Podéis imaginar ahora también la probabilidad que los dirigentes se decanten por esta opción….

Así que para volver a la ‘normalidad’, sin inflación, y según los cálculos del propio John Hussman, serían necesarios 22 años de tipos de interés al 0% ( receta japonesa). Eso si, suponiendo un optimista crecimiento del PIB del 5% anual. Obviamente, con un menor crecimiento los años necesarios aumentan. Japón ya lleva 23….

¿La otra solución? Aceptar que se triplique el nivel de

precios para evitar la contracción y la recesión. Sin duda esta es la mejor

opción para ver un pinchazo en la burbuja de los bonos.

CONCLUSION

Si bien estamos en un extremo dentro de la cotización

histórica de los bonos, personalmente, no lo consideraría como una burbuja,

puesto que como ya hemos visto, no estamos en ningún nivel de cotización irreal

considerando los niveles de tipos o de inflación. Los bonos simplemente cotizan

en el rango donde teóricamente deben estar, aunque este rango esté lejos de la media histórica.

Como ya hemos comentado, si bien es posible una caída en los precios de los bonos, fruto de un endurecimiento monetario, hay que pensar que la consecuencia más probable para la economía sería, una recesión inevitable.

Así que vistos los 2 escenarios más probables, mi

conclusión es que este ‘trade’ solo tendrá éxito en el escenario inflacionista,

y cuanto más inflacionista mejor. Así que solo recomiendo un corto de

Treasuries a todos aquellos que confíen en un gran aumento de la inflación en

los próximos años. Y para los que así penséis, 4 consideraciones:

- Estando corto de un activo que

paga intereses significa tener que ir pagando los cupones regularmente en lugar

de cobrarlos, aunque si se cumple la condición de subidas de tipos por una gran

alza en la inflación, este no debería ser ningún problema para esta operación.

- Si bien es razonable creer que la inflación va a aumentar, el mercado no lo está descontando de esta forma. A día de hoy, el ‘break even’ (usado como aproximación de las expectativas de inflación), esta en el 2,24% a 5 años y en el 2,57% a 10. Por lo que hay que tener cuidado de no precipitarse.

- Si de verdad esperas que la inflación se dispare, en cuyo caso, estar vendido de bonos sería una operación provechosa, me pregunto, ¿No sería mejor invertir en Renta Variable, o en materias Primas? Este sería el mejor escenario para empresas altamente rentables, que generen mucho cash flow y con alto endeudamiento, así como para todo tipo de activos reales.

- Hay que tener en cuenta la rentabilidad de la operación en términos reales, puesto que con altas tasas de inflación, la rentabilidad real se reduciría aunque a nivel nominal significara mayores retornos.

Por otro lado, y mas a nivel técnico, la historia nos indica que los techos o picos efectivos del mercado de bonos son mas propensos a darse en momentos de pánico, por lo que entrar cortos hoy, en medio de un clima de complacencia bursátil, me parece cuanto menos de un timing poco acertado.

Para los que sigáis pensando en que ha llegado el momento de que los Treasuries se den la vuelta, lo ideal seria esperar a una combinación de tormenta bursátil, con un posterior crecimiento saludable de la economía, podría ser el la operación que muchos andan buscando, aunque lo idal no siempre termina sucediendo. En este caso, un alto nivel de inflación seguirá siendo vuestro mejor amigo, aunque como ya hemos comentado, puede tardar todavía años a aparecer de forma seria.

La clave seguirá estando en las decisiones que tome la FED. Bernanke lo tiene claro, (podéis revisar sus ideas aquí), el problema es que su vinculación al frente de la Reserva Federal finaliza en 2014.

[Nota: ETFs relacionados con este tema con un buen volumen serían: iShare 20+ Year treasury Bond ETF que replica el comportamiento de los precios de los bonos a largo plazo, y el Ultra Short 20+ year Treasury, para posicionarse corto en bonos.]

Si no te quieres perder futuros artículos, sigue mi blog, o mi cuenta de Twitter @antonipedra.

Este artículo tiene 25 comentarios

todo un cumplido viniendo de un crack como tu.

Me alegro de que te haya gustado.

Sin duda el mejor análisis sobre bonos que he leído.

Gracias por compartirlo.

Un saludo.

Un saludo,

El tema que comentas es un buen debate también, daría para otro artículo entero…..recientemente el Spread de los high yield respecto a los bonos soberanos a caído a mínimos. En todo caso, en el trade que propones, el factor fundamental es el miedo, y como dices estaría altamente correlacionado con una caída del mercado de valores, un aumento de la volatilidad….pánico al fin y al cabo.

Suscribo totalmente la elección de los ETFs para este tipo de operación.

Un placer contestar tus siempre interesantes preguntas.

Un placer leerte. Sigue así.

Gracias por tu comentario. Un saludo.

Un saludo.

Un saludo.

Los bonos no van a caer mientras no se vea un fin al QE! entonces puede que no quepan todos por la misma puerta de salida... pero de momento, se siguen comprando bonos.

Ojo, que la FED sabe que pasara cuando se vea venir el fin del QE, asi que no sera tan facil, algo se les ocurrira!

Ese es precisamente el tema, saber que van a hacer…de momento el mercado se esta tomando en serio lo de: ‘Don’t fight the FED’, y no es para menos.

Mi apuesta personal es que, lo que se les va a ocurrir, es una versión americana de la receta japonesa, llevada al extremo. El propio Bernanke cree que el principal fantasma a espantar es la deflación, y que el mayor error japonés fue quedarse corto en su QE…

Veremos….Gracias por tu comentario

Además hay que añadir la peculiaridad psicológica que tiene una burbuja de bonos con respecto a una burbuja de otra cosa. En un bono soberano se devuelve el principal....y puede que se de la situación de que muchos quieran vender a la vez, pero yo creo que no sería un estallido repentino por ese factor. Sería más un cambio de tendencia que un "estallido de burbuja"

S2

Es cierto lo que comentas sobre las diferencias de comportamiento de los bonos respecto a la Renta Variable en general, y si sucediera que los bonos empezaran a caer, no sería una caída como las que solemos ver en bolsa en los periodos bajistas. Aunque como he comentado, es un mercado que depende más que ningún otro de las decisiones de unos cuantos, por lo que insisto en que la clave está en las decisiones de la Reserva Federal.

Intentar anticiparse a estos factores a día de hoy, opino que es una mala decisión, más todavía sabiendo el ejemplo que tienen a seguir…

Saludos.

La FED ha querido ligar la compra de acciones tanto al nivel de paro (mientras sea superior al 6,5 %), como al de inflación (mientras esté por debajo del 2,5%) en la ya conocida como norma ( 6,5 / 2,5 ). Sobre las intenciones que comentas, la FED sabe que manteniendo su política monetaria expansionista, ejerce una presión sobre el mercado de bonos que tiene su reflejo en el mercado de renta variable debido a la búsqueda de mayores rentabilidades por parte de los inversores.

Lo que está claro es que está patata caliente no se la va a quedar Bernanke…veremos quien es y que decide su sucesor…..

Un saludo.

Desde mi punto de vista, si hay algo que me dé mayor pánico es que estalle la burbuja de deuda: porque eso no va a ser una crisis ni de desapalancamiento, ni una recesión por recalentamiento, sino una verdadera crisis por desconfianza de moneda... y eso sí que va a resultar grave.

Tal y como se está desarrollando este ciclo de endeudamiento mundial y la ampliación de balances de los bancos centrales, pregunto: ¿son los bancos centrales los "bancos malos" a los cuales se termina vendiendo la deuda pública? ¿en qué medida su intervención está haciendo subir el precio de los bonos al margen de las fuerzas del mercado? ¿hasta cuanto/cuando se puede almacenar ésta en los balances de los bancos centrales?

Entiendo que la deuda pública no es un activo financiero como otro: es, básicamente, un título de deuda emitido por (independencias de bancos centrales, apalancamientos, y reservas fraccionarias al margen) el mismo agente que monopoliza la emisión del dinero (fiat currency), es algo "paranoico", una espiral que entiendo que puede destruir el valor de la moneda.

Has realizado unas muy interesantes cuestiones, y es que la verdad, se trata de un tema muy controvertido, puesto que todo el sistema se sustenta por la confianza tanto en los bancos centrales como en la divisa. El juego está en que al ser los mismos los usuarios y los creadores de moneda, pueden jugar a estos juegos que veremos como terminan.

Respondiendo a tus preguntas, los bancos centrales están acaparando el mercado de bonos mediante el ‘swap’ que es el QE, por el que a cambio de estos bonos, están insertando liquidez en el sistema, para que se invierta en otros activos de más riesgo, provocando un boom que crea un falso efecto riqueza y seguridad en la población.

El precio de los bonos sube debido al tipo de interés puesto por la FED, por la visión general de que la capacidad FED es infinita, por lo que mejor no estar posicionado en su contra, así como por el alto nivel de confianza que hace que los bonos sigan siendo considerados valor refugio. Esta situación puede continuar mientras las instituciones mantengan la confianza existente en ellas, que hará que las divisas no pierdan su valor.

Un saludo.

Sin entrar en cuestiones políticas, la FED ha entrado en el juego de moda, que es el de intentar depreciar tu divisa mas que los demás para ganar en competividad, intentando al mismo tiempo apoyar a la economía para generar crecimiento.

El tema es que la confianza tanto en las instituciones americanas como en el dólar es tan grande que yo espero en ningún caso un cambio de esta en el medio plazo (en 10, 20 o 30 años ya veremos como ha cambiado). Estos procesos no se dan de un día para otro.

Si hoy hubiera otra crisis como la de 2008, no dudes que tanto el dólar como los bonos americanos subiría, por muchos QE que hayan hecho.

Gracias por tu comentario.

Un saludo.

Escriba un nuevo comentario

Identifíquese ó regístrese para comentar el artículo.