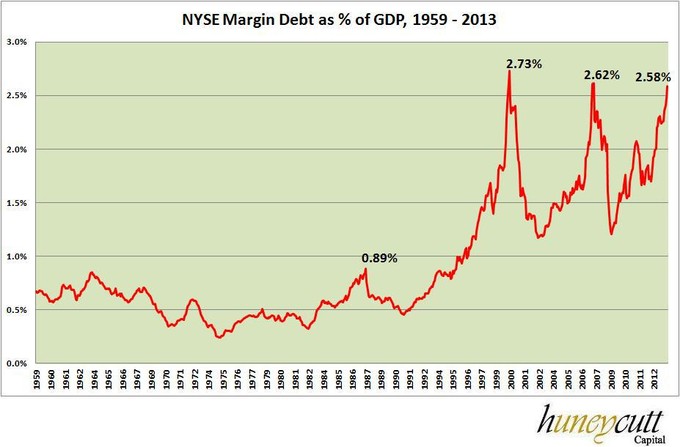

El NYSE ha publicado hace unas horas el dato del margen de deuda del pasado enero y, de nuevo, un máximo histórico. La lectura ha sido de $451,298 billones por $444,931 billones de diciembre. Traducido a la práctica, este nuevo máximo induce a pensar que seguramente el mercado americano seguirá haciendo nuevos máximos al ser el margen de deuda un indicador adelantado algunos meses respecto a los indices. A resaltar el enorme parecido de los anteriores picos de 2000 y 2007, con unos rallys alcistas previos muy parecidos al actual antes del desapalancamiento.

Desde el punto de vista del porcentaje del PIB, el margen de deuda aun esta por debajo del pico de 2007 y por supuesto del 2000, después de la locura de los años 90.

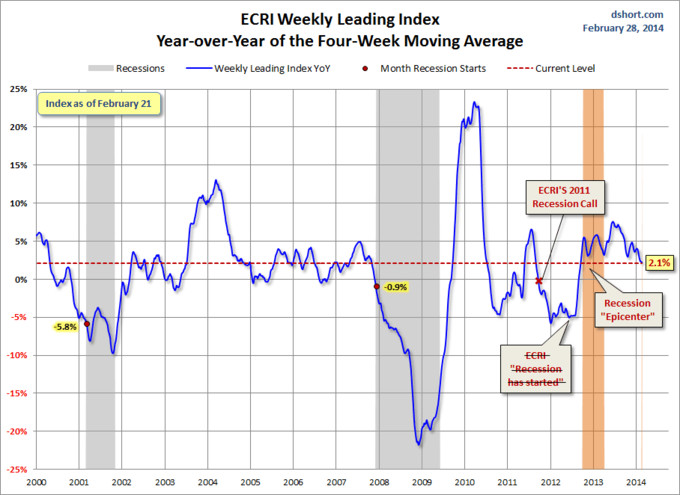

No obstante, este buen dato, indicando una continuidad alcista a corto plazo, contrasta con una cierta oscuridad macro según el recién publicado dato del indice semanal WLI del ECRI. El crecimiento interanual del indicador es el mas bajo desde finales de 2012.

No obstante, este buen dato, indicando una continuidad alcista a corto plazo, contrasta con una cierta oscuridad macro según el recién publicado dato del indice semanal WLI del ECRI. El crecimiento interanual del indicador es el mas bajo desde finales de 2012.

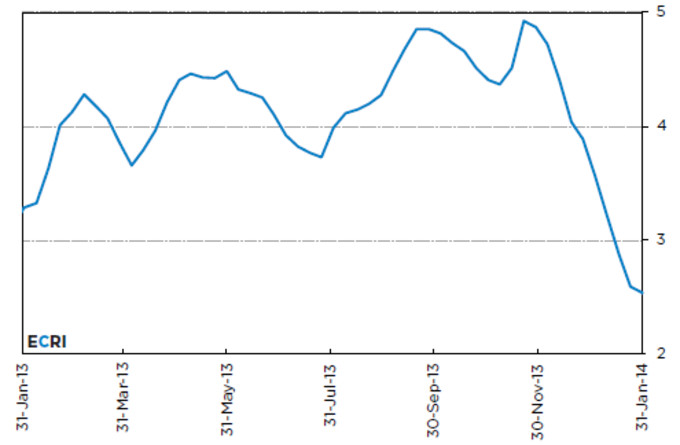

Como muestra el siguiente gráfico del ECRI, desde diciembre pasado ya se aprecia un desplome.

Un gráfico similar es el de las compras de viviendas institucionales. El gráfico refleja el porcentaje del total de viviendas de estados unidos. En enero el desplome fue importante, retrocediendo un total de 22 meses. ¿podría ser el preludio del fin de la reactivación del mercado inmobiliario USA teniendo en cuenta que se trata de los inversores institucionales generalmente bien informados o tendrá que ver con las malas condiciones climatológicas de este invierno?

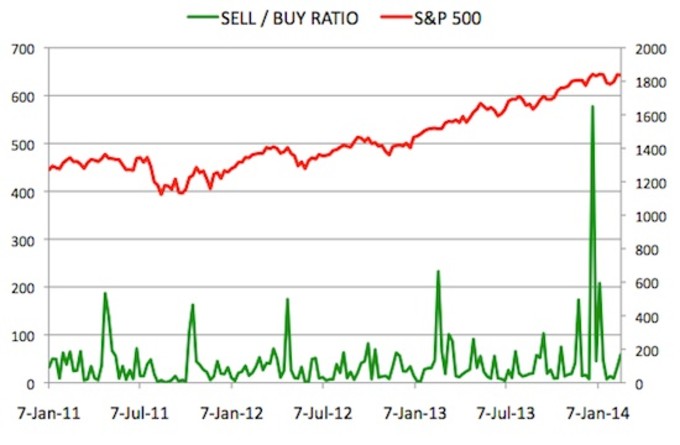

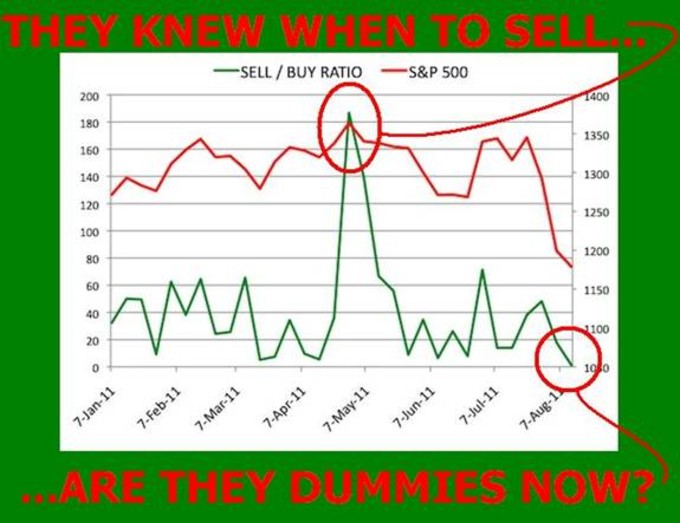

El pasado enero también se vio un repunte espectacular del ratio venta/compra de los insieres no visto en mucho tiempo. ¿vieron algo en el ambiente?

Por ejemplo, en los previos de la ultima corrección de envergadura producida en agosto de 2011, los insieres hicieron fuertes ventas en mayo

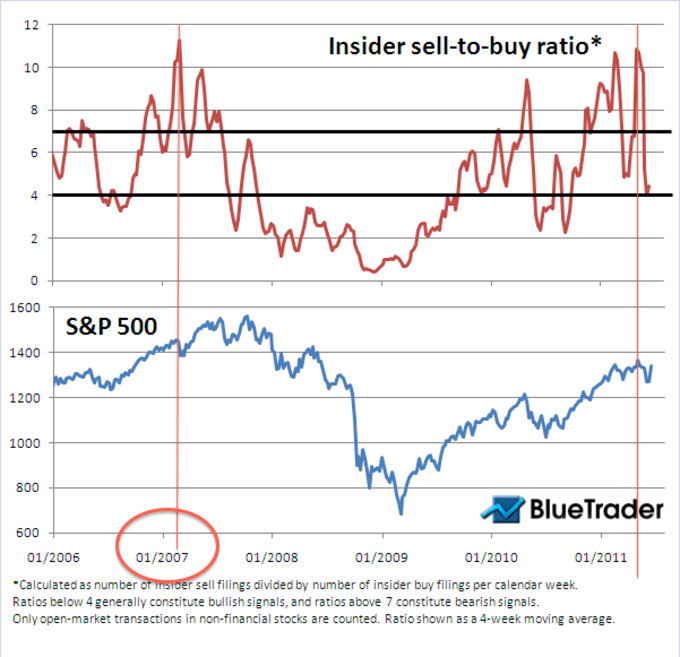

Mirando mas atrás, en febrero de 2007 se produjo un repunte ligeramente superior al de mayo de 2011. Lo que sucedió en la segunda mitad del año 2007 es de sobra conocido.

¡¡El pico del pasado enero es tres veces superior al de mayo de 2011 y al de febrero de 2007!! ¿Será esta vez diferente?

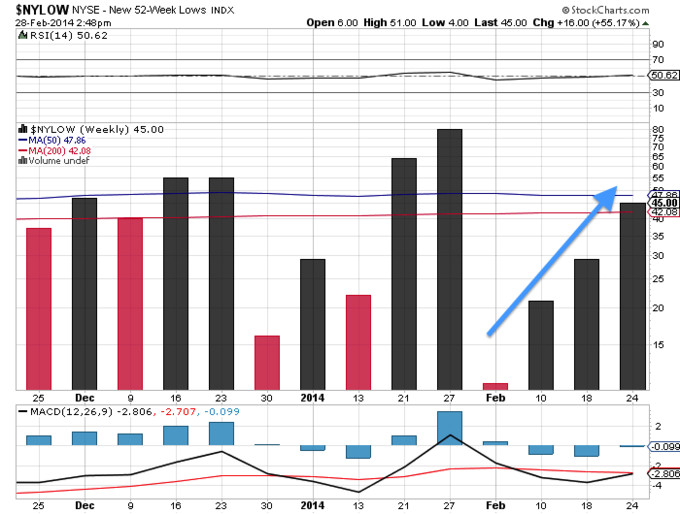

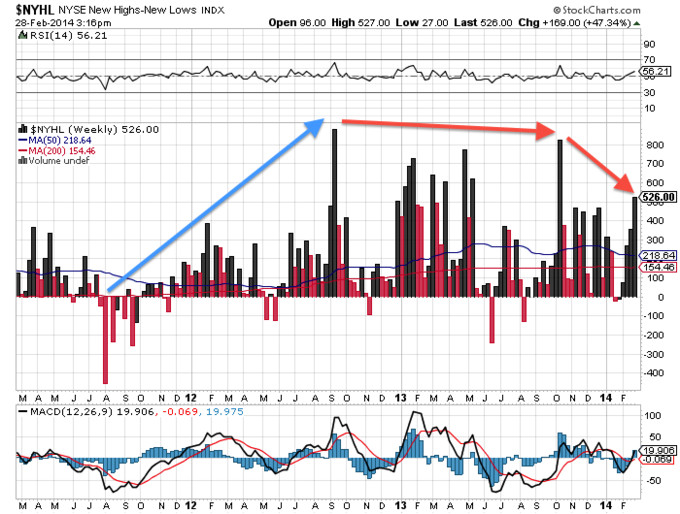

De nuevo la duda esta en el aire respecto a si el último tramo alcista de la bolsa es sano o no. Por ejemplo, según un seguimiento del analista José Luis Cárpatos, en el SP500 la subida no es demasiado sana en el sentido que de los 500 que lo componen, pocos acompañan los nuevos máximos del indice, es decir que el SP500 es arrastrado por los fuertes valores ponderados alcistas que estan de moda, fundamentalmente del Nasdaq, el autentico indice vanguardista de este rally alcista en curso.Por otra parte , mientras se ha logrado un nuevo máximo histórico global, salvo en el Dow Jones, la tendencia alcista de los nuevos mínimos semanales en el NYSE es preocupante.

Según se aprecia en el gigantesco Wilshire 5000 la tendencia alcista suma y sigue:

Pero los nuevos mínimos del NYSE van creciendo:

En una tendencia alcista sana precisamente debería ocurrir lo contrario según los cánones teóricos de amplitud de mercado.La diferencia entre los nuevos máximos y los nuevos mínimos también marca la fiabilidad de la subida del indice. Es obvio que durante febrero el indicador se ha recuperado pero no globalmente.

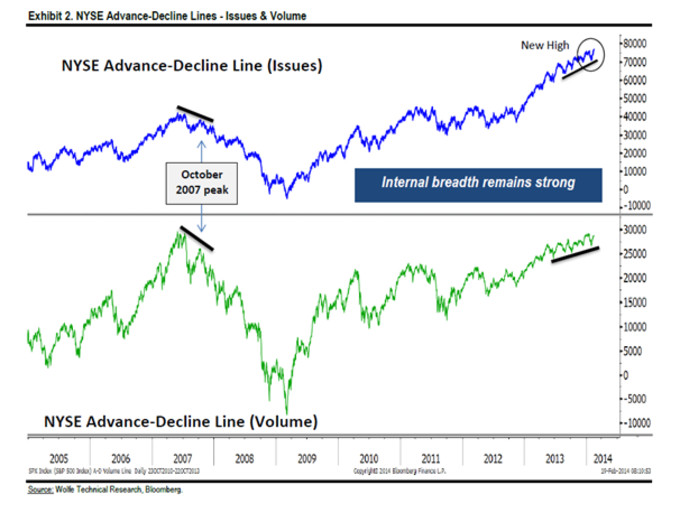

De momento junto al dato alcista del "NYSE margin debt" también esta el buen aspecto de la linea avance-descenso del NYSE, indicador de amplitud de mercado por excelencia.

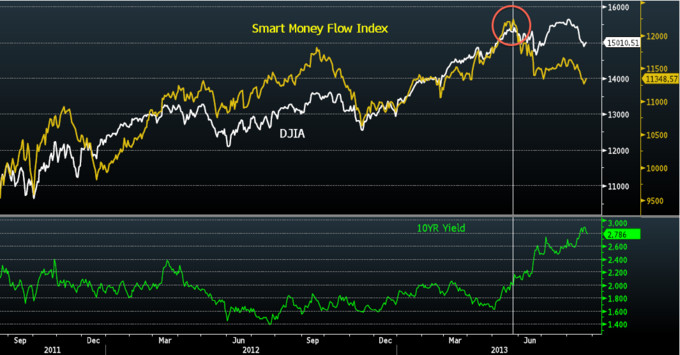

Finalmente el dinero inteligente sigue sin poder una semana mas, y van muchas, con la resistencia de mayo de 2013 situada en 12.175 cuando todos los indices han superado esa resistencia. Según la ultima lectura de ayer viernes, el smart money flow índex cerro en 11.921.

fuente http://hedgefundmgr.blogspot.com.es

Así pues, las luces y las sombras deambulan por Wall Street.