Lo reconozco. En las últimas semanas no estoy hablando mucho de lo que creo que hará la bolsa, a causa de que no he tenido ningún comentario medianamente inteligente que ofrecer. Desde que el pasado 17 de abril me saliera de mis posiciones en el S&P 500 y Eurostoxx 50 (mantenidas durante años y meses respectivamente), lo único que he visto es que las bolsas subían y que luego han empezado a bajar de forma, por el momento, no alarmante.

No nos engañemos, sigo siendo alcista, si por alcista se entiende que considero que los factores económicos siguen señalando que la economía norteamericana sigue en expansión y que la economía europea sigue en su lento proceso de salida de la recesión.

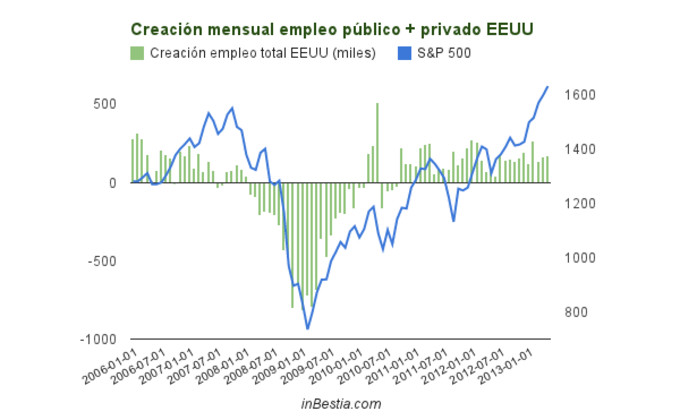

Un ejemplo -el más importante de los datos económicos de cualquier país- es la creación de empleo, que muestra con claridad que la economía estadounidense sigue creando puestos de trabajo y esto es consustancial al crecimiento económico:

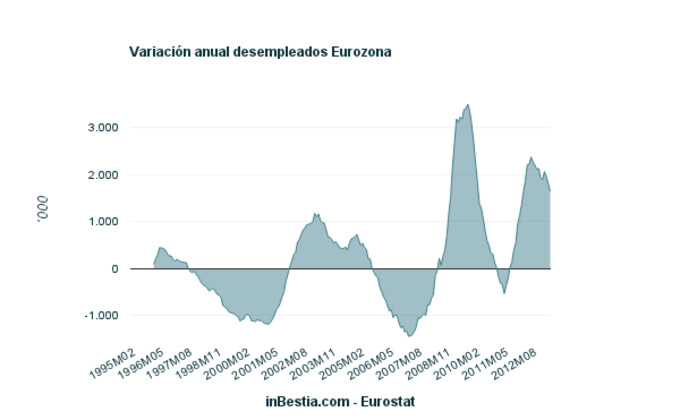

Y si en Europa no tenemos creación de empleo como en EEUU, lo que sí hay es una "desaceleración en la destrucción del empleo", tal y como muestra la siguiente imagen. Este hecho es un factor altamente alcista para las bolsas:

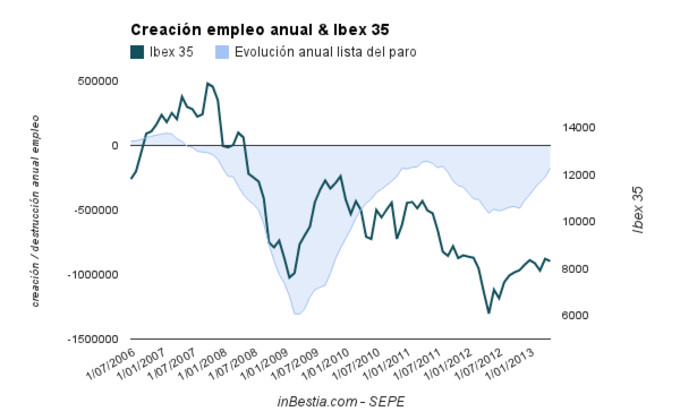

Y por no dejarnos atrás ese pequeño país llamado España, vemos que está en la misma situación cíclica que la economía europea:

Los factores económicos de medio plazo, presentados aquí de forma resumida mediante los datos de empleo, son positivos a medio plazo las probabilidades bursátiles siguen siendo alcistas. Pero la situación en el corto plazo es diferente y la causa principal no es que las expectativas de los movimientos de la FED hayan pasado de una situación de "estímulos sine die" a una situación en la que los estímulos en algún momento dejarán de ser de la magnitud actual. Todo esto que copa las noticias hoy (la fecha de la retirada de los estímulos por parte de la FED), puede marcar cierta volatilidad en el corto plazo, pero a medio plazo la realidad bursátil y la realidad de los bancos centrales está supeditada a lo que haga la economía. Es decir, no estoy llamando a la cautela bursátil a causa de la FED y de su ligero cambio de expectativas. De hecho, el que la FED piense que es hora de retirar los estímulos, es una noticia alcista para la bolsa en el medio plazo porque, cuando los bancos centrales pasan de estimular la economía a no estimularla tanto, es que los propios bancos centrales reconocen que la economía va a mejor. Y la verdad es que suelen acertar y la economía suele ir a mejor y las bolsas tienden a seguir subiendo. (Ver: Mitos del mercado: tipos al alza son malos para la bolsa)

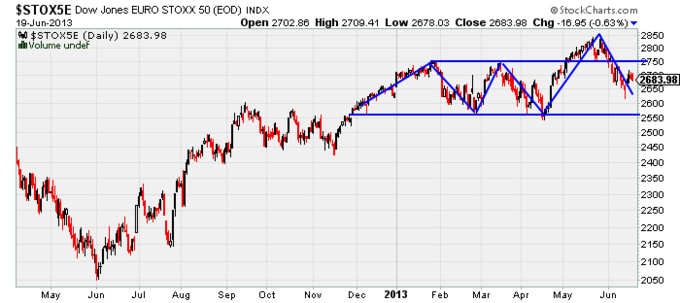

El problema que veo a corto plazo, no tiene que ver ni con la economía ni con la política monetaria, sino con lo que actualmente observo en el mercado desde un punto de vista técnico y de sentimiento. El pasado 21 de abril, señalé que había una importante figura de "doble suelo" y otra de "doble techo" que estaban confrontadas marcando un importante rango lateral en la bolsa europea.

Por otro lado, el pasado 23 de mayo señalé que, aunque el "doble suelo contra doble techo" en el índice Eurostoxx 50 se estaba decidiendo a favor del lado alcista, era muy reacio a entrar de nuevo en bolsa europea, española o estadounidense, porque la bolsa americana estaba en una situación de "sobreextensión alcista" y percibía un claro consenso optimista. Como trader "macro y contrarian" que soy, me guío por la tendencia macroeconómica, pero también evalúo el ratio beneficio / riesgo de los movimientos intermedios observando si la bolsa "ha subido demasiado en los últimos meses" y si el sentimiento es "demasiado alcista". Si se dan las dos cosas, entonces no me encuentro cómodo entrando en renta variable. Si la tendencia macroeconómica es alcista y la bolsa lleva descendiendo meses y la gente está muy pesimista, entonces es cuando vale la pena ser muy alcista. Pero no es el caso actual. La bolsa (S&P 500) ha subido de forma vertical durante meses y el sentimiento era claramente optimista. ¿Cómo se que el sentimiento era complaciente? Muy sencillo. Todos los que llevaban meses y años dando alaridos bajistas sobre el S&P 500, estaban demasiado callados. Y cuando a los "permanentemente bajistas" les da un poco de vergüenza el ser tan bajistas, suele ser cuando hay que ser muy cauteloso en bolsa.

¿Y qué ocurre ahora en junio?

El mejor ejemplo es el aspecto técnico del Eurostoxx 50. Lo que era un "doble suelo contra doble techo", que se estaba decidiendo a favor del doble suelo (y por tanto a favor del lado alcista), resulta que poco a poco se ha ido dando la vuelta y "la confirmación del doble suelo se ha cancelado". Y cuando una "figura del precio parece que se va a cumplir, pero de repente la confirmación se cancela y se observa que el precio vuelve al rango anterior", mi recomendación solo puede ser que es mejor estar fuera de bolsa en el corto plazo.

Nota: Intentaré desarrollar más durante el día de mañana el concepto de "figura chartista cancelada". Explicar esto y la psicología que subyace a este fenómeno es un artículo completo.

Por otro lado, el S&P 500 ha empezado una corrección que ya dura unos cuantos días, pero cuya profundidad es bien escasa. La tendencia alcista no ha cambiado, pero veo muchas probabilidades de que veamos una pequeña corrección como la vivida en el verano de 2012 o en el otoño de ese mismo año:

Conclusión: factores alcistas a medio plazo. Mal aspecto técnico a corto plazo que sigue a una pequeña fase de complacencia.

Consejo de corto plazo: estar fuera de renta variable.

Gracias por tus artículos y consejos.

Soy nuevo en esto de la inversión, cancelé parte de mis posiciones en renta variable cuando tú lo hiciste y parece que has acertado de pleno.

De momento no he acertado aún. Si miras los números, la bolsa sigue por encima del nivel marcado el día 17 de abril. Veremos si acierto o no en esta.

s2

Si retiran QE, es debido a la mejora de la economia, yo creo que vamos a tener una gran correccion y a su vez oportunidad de compra.

Sí, yo también he pensado en ese escenario, me gusta la idea. Habrá que ver el alcance y duración de la corrección. Mínimo un mes.

Hugo, ese concepto que dices de "figura chartista cancelada" me recuerda a mi figura de "Fallo y giro" de la que hablo a menudo, aunque creo que no es exactamente lo mismo. El concepto quizá sí: ocurre "algo" que supone un brusco cambio de planes, una especie de "fallo" que nos dice mucho sobre la psicología del mercado. Esperaré tu artículo explicativo con interés.

Un par de ejemplos ilustrativos, por si aclaran cosas:

el petróleo

http://chartismoytiming.blogspot.com.es/2013/06/petroleo-esto-ya-me-encaja-mas-solo-fue.html

sp500

http://chartismoytiming.blogspot.com.es/2013/06/sp500-todo-apunta-al-fallo-de-ruptura.html

Un saludo!

Hola Daniel, ligando los comentarios de Hugo con los de tu artículo sobre el oro, me parece que en oro ahora el sentimiento es claramente bajista, hasta ahora los alcistas no estaban claramente callados. Entonces hay que ser muy cauteloso con las posiciones cortas, pero no creo que haya tocado fondo ¿no te parece que es mejor esperar un mes o dos antes de volver a comprar?

Digo volver a comprar el que lleve poco tiempo, porque yo estoy permanentemente largo desde hace décadas.

¡Saludos!

Yo no tengo intencion de comprar, tener un poco para diversificar esta bien, pero no le veo mucho sentido a acumular metales improductivos a no ser que sea por pura especulacion y a mi no me parece que el oro o la plata vayan a tener otro boom en muuuucho tiempo.

Muy buenas señor Contrarian, veo que está de buen humor.

Vamos a repasar algunas perlas :

"De hecho, el que la FED piense que es hora de retirar los estímulos, es una noticia alcista para la bolsa en el medio plazo porque, cuando los bancos centrales pasan de estimular la economía a no estimularla tanto, es que los propios bancos centrales reconocen que la economía va a mejor"

No le parece un poco arriesgado comentar algo así ? usted lo llama dejar de estimular la economía como buena noticia para dejarla caminar sola ya que "ha mejorado"...cosa que ya esperaba hace días, veo que ha sido usted el que la ha dicho :)) yo lo llamo más bien dejar de manipular. Motivos ? vamos a nombrar unos cuántos :

- Podría estar el balance de la Fed tan cargado de basura que han decidido no arriesgar más con su política de ALL IN ?

- Podría ser que hayan decidido que los costes de esa política planetaria de quiebra tiene ya muchos más riesgos "desconocidos" que sus paupérrimos beneficios ?

De qué mejora económica hablamos aquí ? de empleo ? quizás esa su gran baza, sí. La aceleración de creación o la desaceleración de la destrucción :)) tiene usted esos 2 comodines que muy bien utiliza. Es cierto.

Vamos a ver en los próximos meses cómo se transmiten esas derivadas de la rápida subida en la curva de tipos en la economía y volvemos a retomar cuál es esa mejora que supuestamente ha llevado a la Fed a dejar de manipular...o a dejar de estimular como usted dice.

Le hago una simple pregunta referente al mercado hipotecario donde también mi amigo Ben saca algo de pecho para justificar esa mejora.

- ¿ Por qué esa leve mejora de ese sector en los últimos meses ? ¿ Si usted pudiera comprar una casa y no fuera un analfabeto económico, cuándo compraría ?

Podría ser como mínimo 2 cosas totalmente distintas :

1- Un mejora real de perspectivas económicas. Esta sería la buena claro. La de la abeja Maya. Sube el empleo, me compro una casa ya que entiendo que el sector ha tocado suelo. Es posible.

2- Ante una fuertes expectativas de subidas de tipos a largo plazo que es precisamente el indicador base para ofrecer financiación hipotecaria, algunos agentes económicos están adelantando sus compras. Algo así como programar un impuesto de IVA digamos en septiembre. Qué hace la gente en esas ocasiones ? lo que hacen es adelantar la compra. Pues lo mismo podría estar pasando ahora. Adelantamos consumo para obtener una mejor financiación suponiendo tiempos peores en el futuro. Y una vez llegáramos a "septiembre +1" siguiendo con el ejemplo del IVA el parón en el consumo sería monumental.

Como ve...tenemos preguntas sin respuesta...como es lo normal por otra parte.

Y no me diga que sirve eso de "los permanentemente bajistas" estaban muy callados para prever corrección porque no lo acabo de entender. Quiénes son esos bajistas ? bajistas en qué y basándose en qué ? O se refiere usted a estadísticas archiconocidas sobre sentimiento contrario ?

En cualquier caso...me gusta su artículo ya que persiste como no podía ser de otra manera en la única baza que le queda. El empleo. El resto ya es más discutible...ya que entramos en los argumentos del "queso gruyere"

Saludos y un abrazo.

Buenos días Mr. Bear :)

En respuesta a su párrafo 4º mi respuesta es que es el patrón histórico. Desde que existe la FED su cometido ha sido "manipular" el ciclo con la intención de hacerlo menos volátil que en el pasado. Y desde que la FED manipula cuando deja de tener una política "tan expansiva" para pasar a una más restrictiva, típicamente no ha señalado el fin de nada, sino la continuación de la tendencia alcista.

En respuesta a los párrafos 5º y 6º, solo le tengo que decir que yo no lo sé, pero si quiere utilizarlo como argumento, haría bien en enseñar la prueba de que existe esa preocupación. Dicho esto yo ni niego ni afirmo. Solo desconozco.

En respuesta al párrafo 7º, mi respuesta es que todo buen tahur necesita un par de ases siempre bien guardados en la manga :)

Párrafo 8º: Uno de los factores del relativamente pobre crecimiento de la economía USA, ha sido la manipulación de la FED que ha aplanado la curva de tipos. Ahora, con un mayor diferencial entre los tipos a corto y a largo, estamos hablando de un factor muy positivo para la economía. Ver imagen:

http://research.stlouisfed.org/fredgraph.png?g=jH0

Párrafo 13: Es un interesante comentario pero para mi estilo demasiado ambiguo porque habla de potencialidades a un futuro muy indeterminado (y hasta apocalíptico jejeje). Solo unas notas. No contemplo una gran cambio de tipos de interés. Puede que las subidas de las últimas semanas sean verticales, pero al plazo de 1 o 2 años no será para tanto. Por otro lado, también habría que contar que tras 6 o 7 años de crisis inmobiliaria es normal que el sector renazca porque todo es cíclico y en EEUU se han purgado muchos excesos de ese mercado. Desde luego yo también creo que es un buen momento para comprar casa en EEUU. Al fin y al cabo ellos suelen endeudarse con tipos fijos y ahora están en una oportunidad única para endeudarse ya que una situación como la actual es difícil que se mantenga en el tiempo.

Párrafo 15: mis fuentes son algunos idiotas que sigo en twitter y que son siemprebajistas. Cuando se callan es que algo huele a podrido :) Pero tranquilo, no es usted y usted nunca se calla jajajajaja

Párrafo 16: Voy a tener que hacer un artículo repasando los indicadores macro en EEUU. Casi todos siguen señalando la expansión, no solo el empleo. Soy un tahur, pero no un tahur con un solo as en la manga ;)

Abrazos osito