Tenía

que escribir este artículo.. Le debo mucho a la Bolsa. Lo más importante, los

amigos que voy haciendo; pero lo que he aprendido y aprendo cada día por formar

parte de eso que llamamos mercado es equiparable –más bien superior, diría yo–

a la formación que pudiera obtener en la mejor escuela de negocio del mundo.

¿Por

qué? Pues déjenme que les ponga un ejemplo. Intentaré mostrarles todo el jugo

que he podido extraer a partir de una simple operación bursátil: la compra de

acciones de la farmacéutica Roche [ROG.VX]. Ésta es la historia:

Allá

por Enero de 2011 acudí a la oficina de mi entidad financiera. Me ofrecieron un

producto mixto: mitad imposición a plazo fijo, mitad renta variable, donde la

rentabilidad de la parte variable dependía de la evolución de 3 valores, a

saber, Telefónica, Novartis y Roche.

Y

así apareció Roche en mi vida.. Descarté el producto mixto –confiado en mi

capacidad para “batir” a ese producto con mis propias herramientas– y me centré

en Roche. Comencé a buscar información, y se inició, a la vez, un proceso de

aprendizaje de tal envergadura que no me ha quedado otra opción que contarlo

aquí.

En

primer lugar, me puse manos a la obra –manos a Google quiero decir– e indagué

sobre la empresa. Rescato el siguiente extracto de un artículo de la prensa

económica en el que hablaba sobre Roche:

Y

miren por donde, me bastó el primer párrafo para saber que el gigante

farmacéutico que estaba detrás de la comercialización del Tamiflú –la vacuna

contra la Gripe A, aquella pandemia que azotó con virulencia al mundo en 2009–

era Roche.

Pero

ese primer párrafo nos dice más cosas: nos dice que su moneda local es el

franco suizo. De ahí se deduce que, obviamente, la empresa es suiza, pero

también que la moneda del país helvético no es el euro sino el franco suizo.

Cosa trivial, posiblemente, para algunos; pero no tanto para otros..

Ahora,

la magnitud de sus datos financieros. Como están en francos suizos, nos vemos

obligados a indagar por la relación de cambio con el euro. En Enero de 2011, el

tipo de cambio era de 1,30 francos suizos por cada euro. A partir de ahí, ya

sabemos que las ventas de Roche en 2010 ascendieron a más de 36.500 millones de euros.

¿Mucho?

¿Poco? Siguiendo la prensa económica, sabemos que el FMI prevé que España

cierre el ejercicio actual con un Déficit Público del 7% del PIB. Siguiente

pregunta: ¿cuál es el PIB de España? Pues si nos vamos a la página del

Instituto Nacional de Estadística (www.ine.es)

y preguntamos por el PIB del tercer trimestre del 2012 (http://www.ine.es/jaxiBD/tabla.do?per=03&type=db&divi=CNTR&idtab=18),

llegaremos a la siguiente cifra: 252.753 millones de euros. Si multiplicamos

esta cifra por 4, obtenemos una cifra aproximada del PIB anual. Resumiendo: nos

movemos ligeramente por encima del billón de euros.

Ya

podemos seguir. El 7% del PIB son unos 70.000 millones de euros. Esto es, las

ventas de Roche en 2010 representan la mitad del agujero presupuestario

español. Casi ná.

Pero

hay más.. El artículo habla del Flujo de Caja Libre (el Free Cash Flow

anglosajón). Si ha leído algún artículo previo mío –por ejemplo, éste–,

sabrá que el Flujo de Caja Libre es el dinero que le queda disponible a la

empresa una vez que se detrae del efectivo generado por el negocio las

inversiones en capital. Dicho en otras palabras, cuanta “pasta” genera la

actividad habitual de la empresa teniendo en cuenta las inversiones que tiene

que acometer para mantener o incrementar esa actividad. Ahí va la cifra: casi

11.000 millones de euros. Más del doble del rescate solicitado por Artur Mas a

la Administración Central. Y no ha pedido poco el Sr. Mas, no..

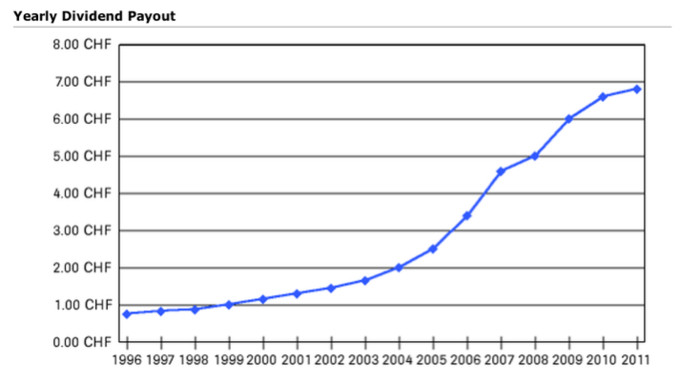

Y

sigo. El último párrafo habla de dividendos y de la intención de la empresa de

llegar a los 6,60 francos suizos por acción. Y hablar de dividendos implica

hablar de Rentabilidad por Dividendo (el Dividend Yield anglosajón). Ya saben,

pues, la primera pregunta que me hice: ¿a qué rentabilidad equivalen esos 6,60

francos suizos? Basta con tomar el precio de la acción de ese día y hallar el

cociente. El 2 de Febrero de 2011, las acciones de Roche (ROG.VX) –más adelante

hablaré del tipo de acción que compré– cerraban a 144 francos (http://www.reuters.com/finance/stocks/chart?symbol=ROG.VX).

Ya tenemos los datos: 6,60/144=4,58%. Mira por dónde, una rentabilidad superior

a la que me ofrecía el banco contratando su producto mixto.

“Esto

de Roche hay que verlo con calma”, me dije. Y me fui directo a su página web (http://www.roche.com/) a devorar información.

En mente, dos objetivos: por un lado, recabar más información sobre el

histórico de dividendos de la empresa; por otro, descargarme las Cuentas

Anuales de los últimos años.

De las Cuentas Anuales no toca hablar hoy aquí.

Sólo les diré que los fundamentales son excelentes. Respecto a los dividendos,

la web nos suministra una tabla que yo, al menos, me llevaría a una isla

desierta. Es ésta:

Le quito

la duda: sí, sí, decidí comprar..

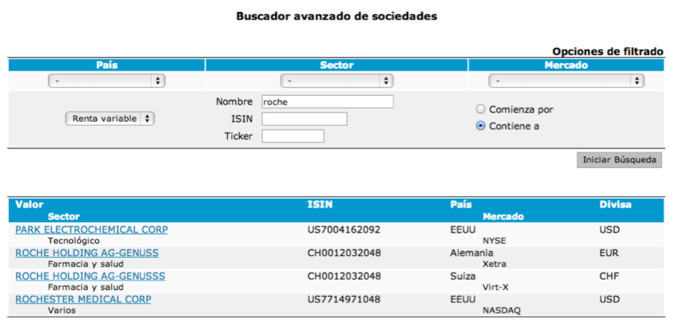

Y una

vez tomada la decisión, sólo era cuestión de darle instrucciones al bróker.

Tecleé la palabra Roche en el buscador de la plataforma electrónica y me

apareció una pantalla como ésta:

Como

pueden comprobar, el bróker me daba dos opciones: o pasar por el mercado alemán

o por el suizo. En otras palabras: ¿Euro o Franco Suizo?

Mi

especialidad no es el FOREX (de Foreign Exchange; en español, Moneda

Extranjera). Pero afronté la decisión basándome en criterios contables y

macroeconómicos: la calidad de una moneda depende de los activos que la

respaldan, y si esos activos se llaman “deuda de países periféricos”, la moneda

en cuestión tiene todos los boletos para un viaje a la mansión del terror..

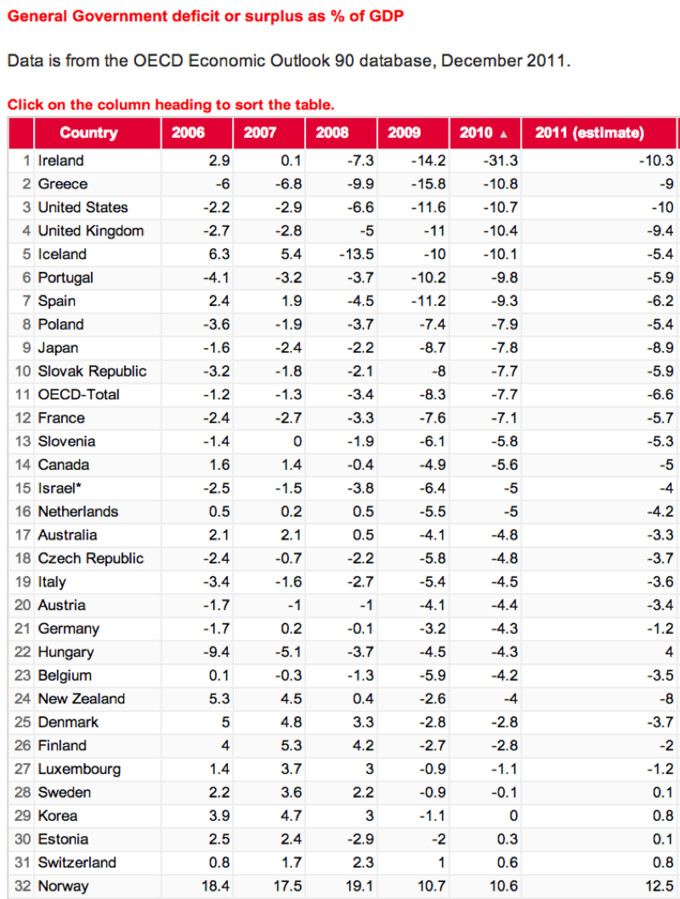

Seguimos

indagando.. y aprendiendo. Mi intención estaba clara: ¿qué cifras de Déficit

Público se manejaban tanto en la zona Euro como en Suiza? La Organización para

la Cooperación y el Desarrollo Económico (OCDE) tiene a bien facilitarnos los

datos en su página

web. La tabla que les muestro a continuación se ha confeccionado utilizando

esos datos:

Si

observan con detalle la tabla, verán que los datos aparecen ordenados, de mayor

a menor, en función del Déficit Público de 2010 –último dato conocido a la hora

de afrontar mi decisión de inversión. Portugal, Ireland, Greece y Spain –sus

iniciales derivan en la palabra PIGS, acrónimopeyorativo con el que medios financieros anglosajones se

refieren a este grupo de países– figuran entre los 7 países con mayor déficit

público. Todos ellos con déficit superiores al 10% del PIB local.

¿Y dónde está Suiza? Bajen, bajen.. Sí, sí, en el

puesto 32. Y como pueden comprobar, con superávit en los últimos cinco años

(2005-2010).

Y sí, compré en el mercado suizo.

Durante unos meses mi ego creció

proporcionalmente a las conclusiones que se obtienen a partir de este gráfico,

si nos centramos en los 8 primeros meses de 2011:

No

me negarán que el gráfico es muy revelador: “desviaciones” presupuestarias

derivan en desviaciones cambiarias. Pero, ay amigo, subestimé –pobre iluso– el

poder gubernamental. Ahí estaba el Banco Central Suizo dispuesto a dar un

puñetazo encima de la mesa. Y lo dio, vaya si lo dio:

Otra

lección de macro: la intervención de los Bancos Centrales. No hay más que ver

el estrecho canal en el que se ha movido el tipo de cambio EUR/CHF desde que el

Banco Central Suizo decidió intervenir.

Y

hasta aquí, la primera parte de mi defensa de la Bolsa como la mejor escuela de

negocio del mundo. Y es que, hasta ahora, sólo les he hablado de todo lo que he

podido aprender a partir del momento en el que decidí comprar acciones de Roche.

En la segunda parte, les hablaré de todo lo que aprendí desde el momento en el

que recibí el primer dividendo de la farmacéutica suiza.

Les

espero..