Hoy les voy a hablar de un atributo indispensable en toda valoración que se precie: el flujo de caja de una empresa. En castellano claro: el dinerito que entra y sale de la empresa. Dejamos la contabilidad a un lado para atender, exclusivamente, a los movimientos de la cuenta de efectivo.

Para aquellos lectores no expertos en la materia, un breve comentario sobre la implicación de optar por un criterio de caja, y no contable, a la hora de analizar el negocio de una empresa -vaya por delante, mi defensa de los dos criterios como elementos complementarios de una valoración-.

Supongamos que el 1 de diciembre de 2011 su empresa realizó una venta por 50.000 euros. Dada su estrecha relación con el cliente, decidió aplazarle el pago hasta 6 meses después; esto es, hasta el 1 de junio de 2012. Como el ejercicio fiscal se cierra el 31 de diciembre, se le plantea un dilema: ¿reconoce esa venta aún no cobrada en su Cuenta de Resultados de 2011? La Contabilidad dice sí; la caja, no.

Otro caso. Supongamos ahora que su empresa, vinculada al sector de las artes gráficas, ha comprado una impresora de última generación que le permite ofrecer al cliente una gama de colores única y que le posiciona como referencia dentro del sector. Esa impresora le supuso un coste de 10.000 euros. Usted estima una vida útil de 5 años a la impresora. Obviando los gastos de mantenimiento, lo importante es que usted deberá reponer esa máquina dentro de 5 años. Siguiendo un criterio de caja, sólo reconocería salidas de dinero por ese concepto cada 5 años. La Contabilidad, sin embargo, le obliga a reconocer un gasto anual equivalente a la quinta parte de su valor en concepto de depreciación -si opta por el sistema de amortización lineal-.

Contabilidad 'creativa'

Los dos ejemplos que le he expuesto suponen un espaldarazo a la utilidad de la Contabilidad como "comunicador" de la realidad económica: en el primer caso, aún no habiendo cobrado la venta, lo cierto es que la ha hecho; y, en el segundo, es innegable que, cada año que pasa, su máquina cada vez vale menos.

Pero no nos emborrachemos con tanta contabilidad. Hecha la ley, hecha la trampa. El hombre creó la Contabilidad, y, como creador, conoce bien sus debilidades... Retorcer al máximo el reconocimiento de ingresos no cobrados o confeccionar auténticos trajes a medida en materia de depreciación de activos, entre otras lindezas, da pie a todo un Máster en Manipulación Contable.

Y ahora se preguntarán ustedes: ¿acaso no están las empresas cotizadas obligadas a auditar sus cuentas? Y yo les respondo: sí, por supuesto. Pero, a veces, lamentablemente, no es suficiente. Y aquí es donde juega un papel importante el criterio de caja: movimientos de efectivo entre cuentas bancarias, que dejan rastro allá por donde van.

El caso Enron

Y si tengo que ponerles un ejemplo, me quedo, sin duda, con el caso de la empresa Enron. Ese gigante norteamericano del sector eléctrico, cuya quiebra, allá por el 2001, se recordará como uno de los episodios más escandalosos y bochornosos de la Historia Financiera. Un caso de manual de manipulación contable, y una empresa auditora –la desaparecida Arthur Andersen– con criterios abiertamente laxos a la hora de auditar. Vamos, una empresa especialista en aceptar pulpo como animal de compañía…

¿Nos hubiera ayudado a predecir el derrumbe un análisis minucioso de los movimientos de efectivo? A tanto no llegaría, pero creo, sinceramente, que sí que hubiera despertado nuestro recelo, evitando la tentación de haber invertido ahí nuestros ahorros.

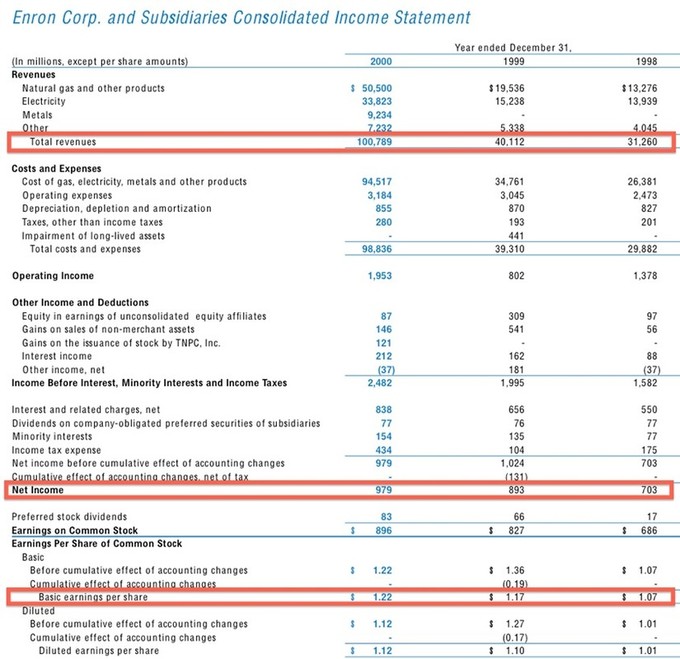

Echémosle un vistazo, primero, a la Contabilidad. Ésta es la foto de la Cuenta de Resultados de Enron en los tres años previos a la quiebra:

¡Increíble! Crecimientos en ventas, beneficio neto y beneficio por acción. No parece la foto de una empresa que vaya a quebrar, ¿verdad? Y repito: nunca lo hubiéramos sabido. El auditor se encargó de trufar la realidad. Pero había cosas que no encajaban.

Antes de abordar el Estado de Flujos de Efectivo -el estado financiero que analiza los movimientos de caja de la empresa-, les invito a una reflexión. ¿Ven normal que una empresa, ya establecida en el sector, obtenga un crecimiento del 150% en un año? Pues eso es lo que nos dice su contabilidad: las ventas pasaron de 40.112 millones de dólares en 1999 a 100.789 millones en 2000. Y no habían inventado la Viagra, precisamente.

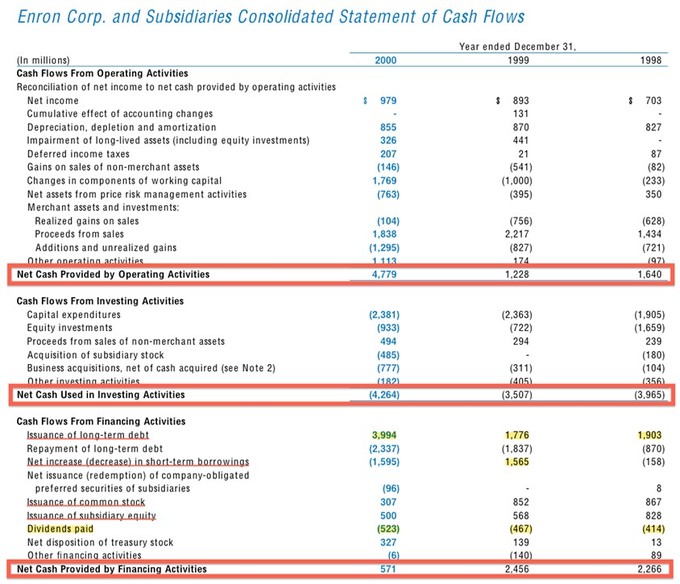

A ver la caja qué nos dice. En un artículo anterior les hablaba del Estado de Flujos de Efectivo. Basta con destacar hoy los tres grandes bloques en los que se divide: los Flujos de Actividades de Explotación(Net Cash from Operating Activities), que recoge los movimientos de efectivo vinculados directamente al negocio de la empresa (cobro de ventas, pago de mercancías, etc.); los Flujos de Actividades de Inversión (Net Cash from Investing Activities), que recoge las variaciones de efectivo relacionadas con la compra-venta de activos (compra de maquinaria, venta de un solar, etc.); y, por último, los Flujos de Actividades de Financiación (Net Cash from Financing Activities), que, como su nombre indica, nos habla de movimientos afectos a la financiación (ampliación de capital, emisión de deuda, amortización de un préstamo, pago dividendos, etc.).

Todos aquellos movimientos que supongan una entrada de dinero (cobros) aparecerán con un signo positivo; por el contrario, aquellos movimientos que supongan una salida de efectivo (pagos) figurarán con saldo negativo (entre paréntesis).

Y de los tres bloques apuntados, los dos primeros son los que realmente nos interesan. ¿Por qué? Porque nos dicen cuánto dinero ha generado el negocio y qué parte de ese dinero se destina a las inversiones que soportan ese negocio. Restando esas dos magnitudes tendríamos el importe que obtiene limpio la empresa. Evidentemente, si ese importe es positivo, significaría que la empresa está en disposición de repartir dividendos o amortizar deuda; si es negativo, toca llamar a la puerta de los bancos o ver como mengua la cuenta corriente.

Vean aquí el Estado de Flujos de Efectivo de Enron para el período comentado:

Sumen, ahora, las tres cifras correspondientes a los Flujos de Caja de la Actividades de Explotación (Operating Activities): un total de 7.647 millones de dólares. Sumen, luego, las tres cifras correspondientes a los Flujos de Caja de las Actividades de Inversión (Investing Activities): un total de 11.736 millones de dólares. Conclusión: un desfase de más de 4.000 millones. O dicho de un modo más intuitivo: un agujero sólo un poco menor a lo que pretendía recaudar el anterior gobierno español con la subida del IVA (manejaba cifras cercanas a los 5.000 millones).

Siendo más rigurosos, para el cálculo del flujo de caja libre de la empresa deberíamos restar únicamente el importe de aquellas inversiones acometidas para mantener el ritmo actual de actividad. Esto es, las inversiones financieras (sobrantes de caja invertidos en renta variable o renta fija) o las nuevas adquisiciones, entre otras, no deberían computarse. Pero, aún así, hablamos de un desfase brutal, que se ha dado en un contexto de fuerte crecimiento de ventas -al menos, de la cifra de ventas que la empresa mostraba en sus cuentas-. Imagínense lo que ocurriría en un entorno depresivo. Y, además, a la cifra de más 4.000 millones que apuntábamos, hay que añadirle los más de 1.400 millones que la empresa pagó en dividendos (Dividends Paid). Dividendos sí, pero pagados por el banco.

La caja de Abengoa

Habiendo sentado ya las bases del análisis del flujo de caja, pasemos a discutir un caso reciente y cercano. Hablemos de Abengoa. Pero ojo, que no estoy estableciendo ningún paralelismo entre Enron y Abengoa -además, lo de Enron no hubiese alcanzado las dimensiones que alcanzó si la empresa auditora hubiese hecho bien su trabajo- Simplemente, me ayudo del análisis del efectivo para dar una opinión sobre la empresa española.

Y el primer dato es irrefutable: Abengoa es la única empresa del Ibex que no genera caja -fuera del Ibex tampoco es habitual ver empresas con flujos de caja negativos recurrentes.

Echémosle un vistazo a su Estado de Flujos de Efectivo a lo largo de este último lustro:

Oh, oh.. "Houston, we’ve got a problem". Procedamos a la suma de los flujos de caja de las actividades de explotación: 4.153 millones de euros. No está mal, pero atendamos ahora al montante de los flujos de inversión: 8.934 millones de euros. Resultado: un desfase de 4.781 millones de euros.

Le propongo tres formas de asimilar el concepto: (1) un desfase superior a toda la caja generada por la explotación en 5 años, (2) un desfase superior al que presentaba el gigante Enron en 3 años, y (3) un desfase próximo a los 5.000 millones que esperaba recaudar la ex-ministra Salgado con la subida del IVA.

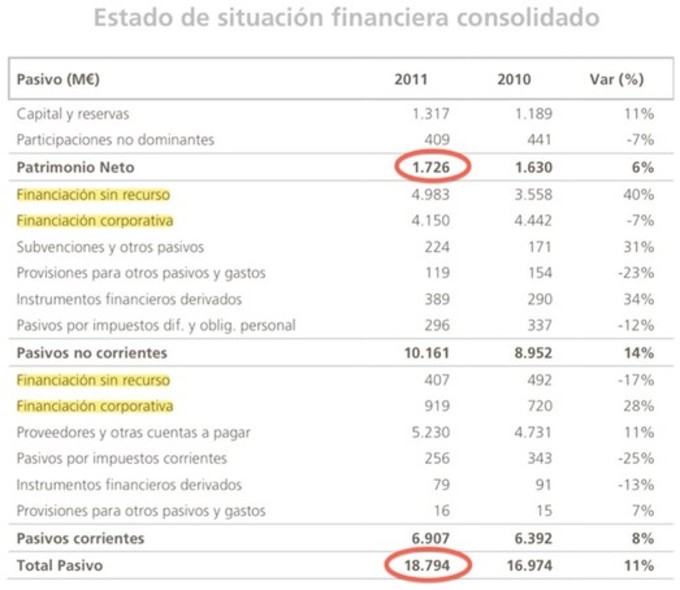

¿Consecuencias? A nivel financiero, la que les destaco en rojo en el balance de situación de la empresa:

El Patrimonio Neto no alcanza ni siquiera el 10% de total de la financiación. Dicho de otro modo, más del 90% de los activos de la empresa están financiados con recursos ajenos (deuda). Un grado de apalancamiento sólo superado por los bancos. Y ya sabe usted cómo está el sistema financiero, ¿verdad?

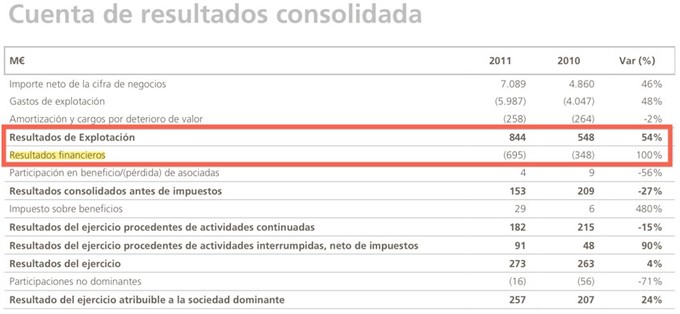

Si nos vamos ahora a la Cuenta de Resultados, ya se imaginan lo que nos podremos encontrar. Efectivamente, unos gastos financieros completamente disparados: en 2011, los gastos por intereses se comen más del 82% del resultado de explotación, habiéndose duplicado con respecto a los del 2010.

¿Y el mercado qué opina de todo esto? Aquí la respuesta:

Habrá que seguir de cerca esto de los flujos de caja...

Puedes suscribirte aquí para no perderte futuros artículos del blog!