JAPÓN y las lecciones de su historia.

Siguiendo la estela del artículo anterior, en el que analizamos la cotización de los bonos americanos a lo largo de la historia, hasta llegar a la situación actual, y viendo las dudas y comentarios que me han hecho llegar mis lectores, he decidido escribir la continuación al artículo anterior, para describir a grandes rasgos la crisis japonesa, y las semejanzas que podemos encontrar con la situación actual en U.S., un ejercicio que creo que será bastante ilustrativo y dará respuesta a las cuestiones planteadas.

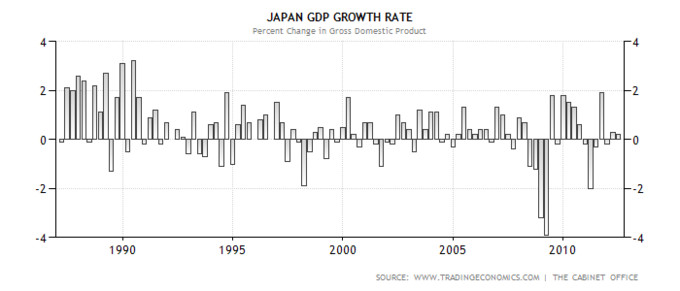

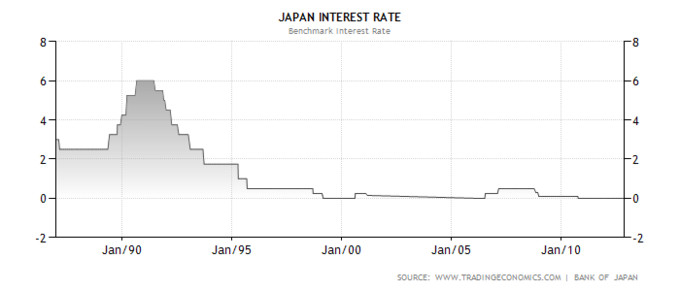

En Japón la crisis empezó allá por el año 1990. Hoy, 23 años después todavía no vislumbran la luz al final del túnel. Aunque pueda extrañar que compare a 2 países en teoría tan distintos, tienen muchas cosas en común, muchas más de los que a cualquier ciudadano no ya americano sino de cualquier sitio le gustaría que existieran.

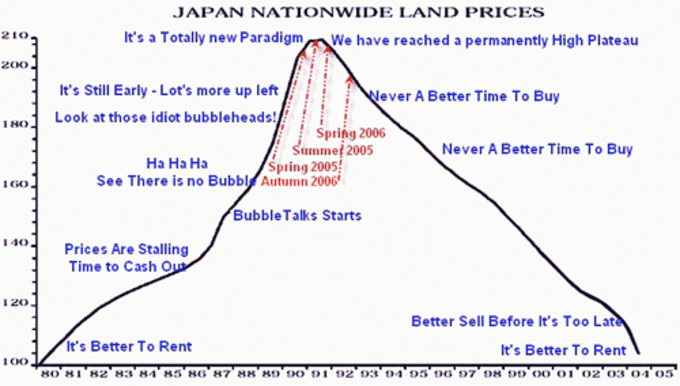

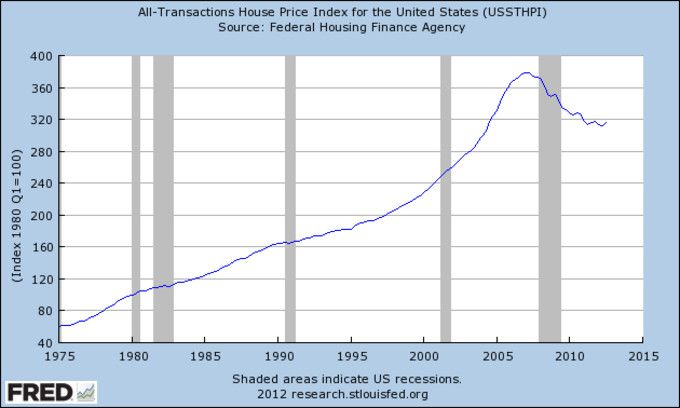

1- Burbuja inmobiliaria, y deuda excesiva.

EN JAPÓN

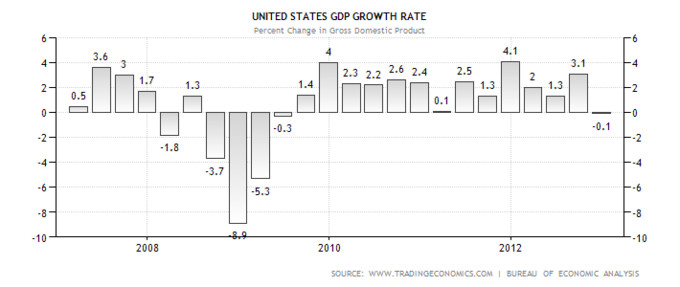

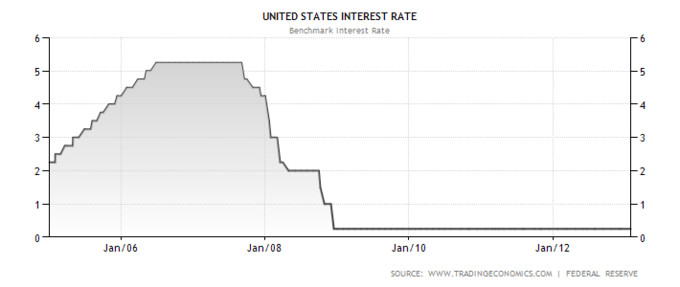

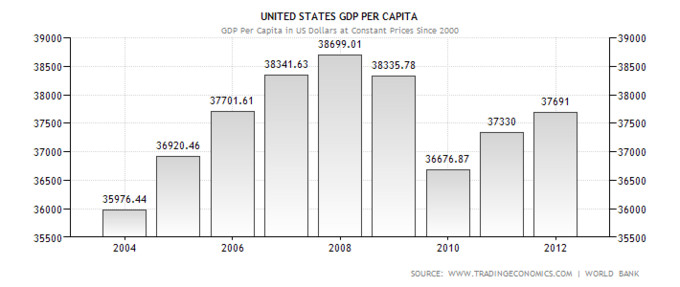

2- Proceso de desapalancamiento, que conduce al país a la recesión. (o más suavemente, periodo de no crecimiento. En el caso americano, vemos como la rápida actuación de la FED vía QE, ha conseguido cambiar la tendencia negativa de crecimiento del PIB.

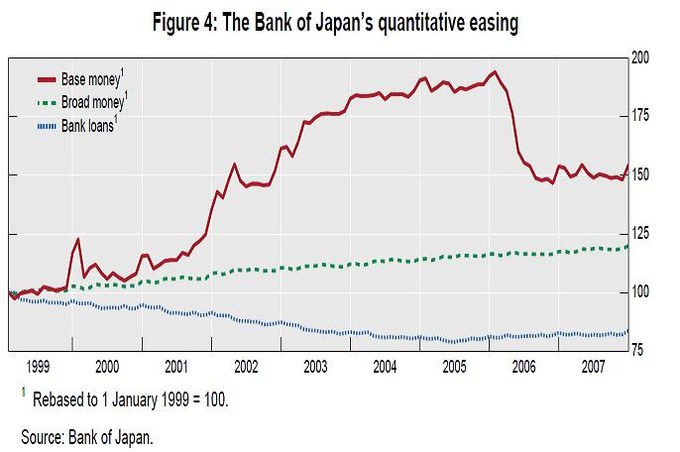

El resultado? La línea azul del grafico indica el fiasco. Y es que en una crisis de desapalancamiento, las autoridades monetarias no pueden hacer circular el dinero porque si, y esto de debe a varios motivos.

Segundo, como hemos escuchado últimamente, es necesario que las entidades bancarias hagan circular el crédito, lo que no nos cuentan es porque esto no esta sucediendo ahora mismo. El motivo es que obviamente el banco lo que quiere es reducir su exposición al endeudamiento para ganar en solvencia, y porque después de estos años de locura crediticia en los que todo el mundo era apto para recibir prestamos e hipotecarse, las entidades han aprendido la lección y han mejorado sus análisis de riesgo, lo que propicia que debido a la situación actual (otra vez), cada vez haya menos solicitudes que cumplan con los requisitos para recibir financiación (Estos serían básicamente la situación de actual de ratio de deuda del demandante y su capacidad de generar el flujo de caja necesario tanto para la devolución de estos prestamos, como para su propia solvencia.)

En resumen que por mucho que los bancos centrales inyecten liquidez, esta no llega a la economía real, puesto que la mayoría de los participantes en la economía no quieren endeudarse mas y los que lo desean, en muchos casos no cumplen con las condiciones necesarias para recibirla.

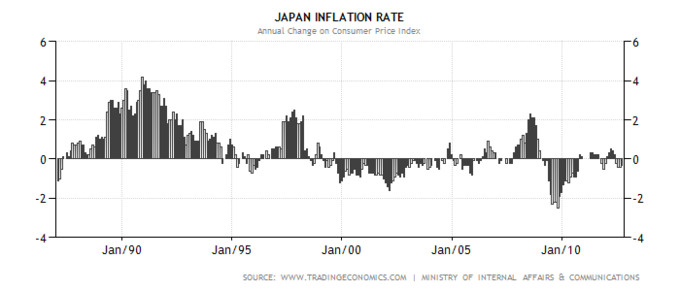

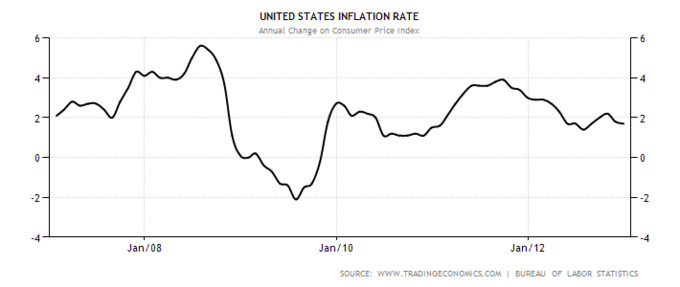

5- A

pesar de la expansión monetaria sin precedentes realizada, la inflación durante

estos años fue la siguiente (aunque aquí quizás debería decir deflación). En Estados Unidos, a pesar de un período deflacionista, parece que de momento, y gracias otra vez a los estimulos monetarios, está consiguiendo mantener el nivel de inflación en el rango positivo, aunque como vemos este también fue el caso en Japón durante los primeros años de su crisis.

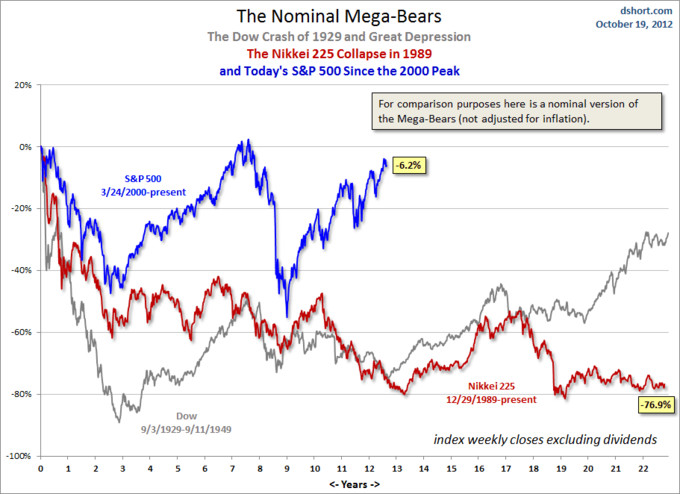

6- Ciclo bajista en los mercados de renta variable. El Nikkei lleva sin levantar cabeza desde sus máximos de 1990. En el siguiente gráfico os presento la comparativa entre ambos índices (El Nikkei, en rojo, empieza en 1990, el S&P 500, en azul, en 2000). De momento el S&P debido a la pronta reacción de la FED via QEs, parece que aguanta el tirón y apunta a máximos otra vez.

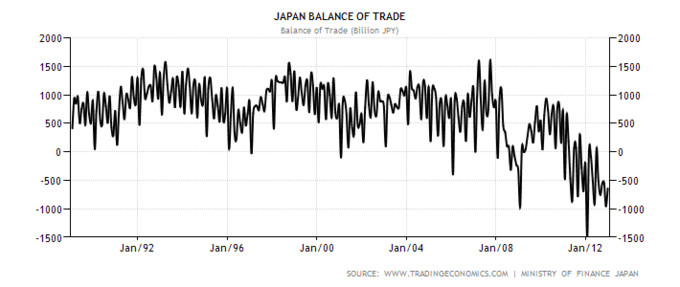

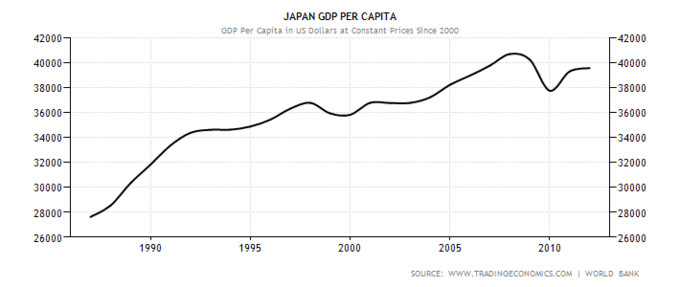

Para

terminar me gustaría hacer un último apunte en referencia al caso japonés,

concretamente sobre el punto 2 explicado anteriormente, y es que hay que tener

en cuenta que su burbuja estalló en 1990, a pesar de lo cual ha seguido siendo

una economía de carácter exportador, salvo en el período mas recientes, debido

tanto a la crisis financiera global como a la continua apreciación del Yen.

Así pues, el hecho de encontrarse siendo una gran economía exportadora en un mundo que a nivel general ha ido creciendo y consumiendo a gran escala con crecimientos año sobre año provocó que la crisis japonesa se viera suavizada en cierto modo. Actualmente en cambio, la mayor parte del mundo se encuentra en este proceso de despalancamiento similar al que sufre tanto US, como Europa o incluso China, haciendo que el desenlace en este caso, se me antoje algo más complicado.

SECTOR PRIVADO JAPONÉS

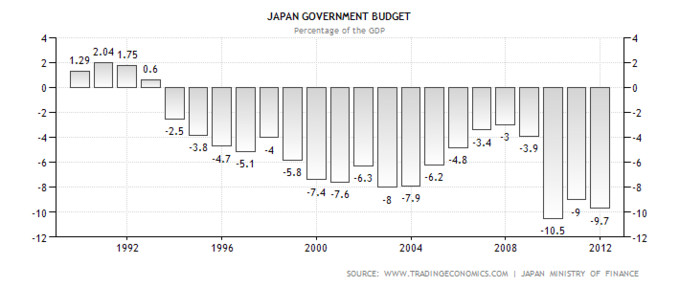

Otra duda que me han comentado es respecto al sector privado y como puede verse afectado por una crisis de desapalancamiento. En cuanto al estado del sector privado japonés (familias y empresas), puede sorprender que se encuentre entre los mas ricos a nivel mundial a pesar de encontrarse en un país que está sufriendo una severa crisis de mas de dos décadas. La explicación la encontramos por un lado en el hecho de que se ha beneficiado de un flujo de capital constante que le ha estado entrando de forma continua, debido a ser un exportador neto. En el grafico anterior, podemos ver que la balanza comercial ha estado teniendo un saldo positivo. Por otro lado, también se ha visto favorecido por el hecho que el gobierno japonés ha estado teniendo déficits presupuestarios constantes, que han hecho, juntamente con las exportaciones, que la crisis no haya alanzado al sector privado japonés.

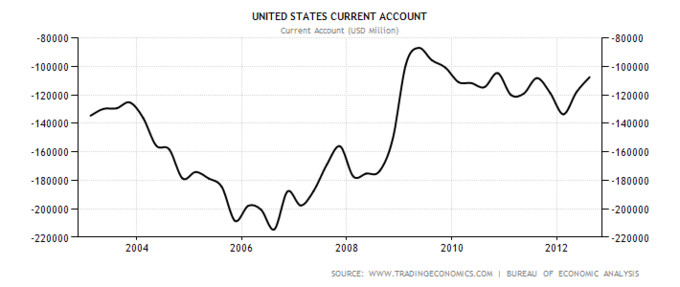

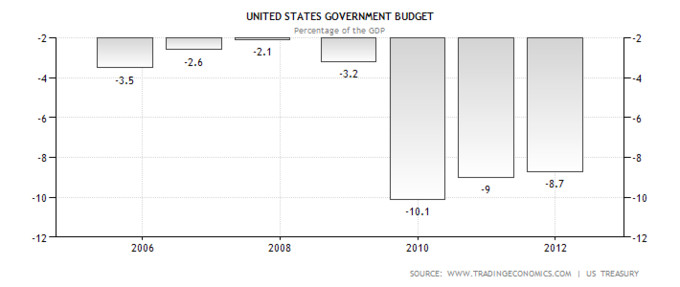

SECTOR PRIVADO U.S

En el caso de U.S, vemos como a pesar de la mejora desde el comienzo de la crisis, sigue manteniendo un saldo negativo en su balanza comercial.

Este hecho, ha obligado al gobierno a suplir la falta de exportaciones con un gran aumento del deficit para intentar que el sector privado se resienta lo mínimo posible.

Al igual que ya comenté en al artículo anterior, se trata de un tema complejo, en el que las decisiones políticas y monetarias son claves a la hora de entender tanto el porque de los movimientos como a la hora de intentar predecir que podemos esperar del futuro. Como sabemos U.S está siguiendo la política que Japón ya siguió en su día para intentar salir del pozo. Como hemos visto, Japón gracias a vivir su crisis en un periodo altamente consumista a nivel global y a los déficits del gobierno ha conseguido retrasar la llegada de la crisis al sector privado, aunque sea a costa de un gran aumento en su deuda publica.

U.S ha empezando siguiendo sus pasos, pero como hemos visto, no es un país exportador, aunque lo peor es que convertirse en exportador en medio de una crisis global es bastante más complicado que hacerlo cuando el mundo consume a gran escala. Parece pues que ni los altos déficits van a poder evitar que el sector privado pierda parte de su capacidad.

Comprobado que el escenario es posible, solo hace falta ver a que distancia se mantiene la FED de lo que el BoJ hizo en su día.

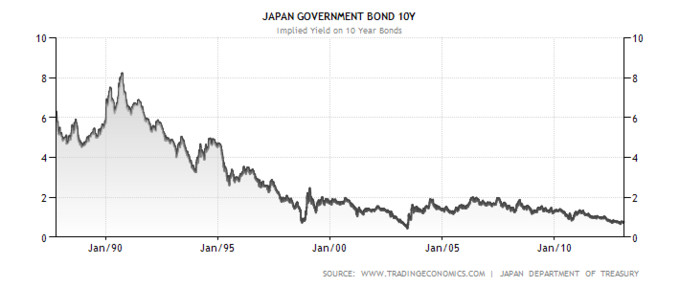

En

referencia a este artículo anterior sobre los Bonos, os dejo con la

rentabilidad del bono japonés a 10 años durante los últimos 25 años, a modo de muestra de como lo que algunos llamarían una burbuja, puede tardar décadas en estallar.

Si no te quieres perder futuros artículos, sigue mi blog o mi cuenta de Twitter: @antonipedra

Este artículo tiene 18 comentarios

Gracias

Me parece que ha de venir un castañazo gde a las mismas,me gustaría saber tu opinión gracias

Esa es la gran cuestión, por una parte y a nivel mas fundamental parece que no deberíamos estar en máximos históricos. Por otro lado, cuando se realizan estímulos monetarios del estilo QE, lo que provocas es un aumento en la cantidad de dinero en efectivo que antes estaba invertido en activos de renta fija, y este activo tiene que ir a algún sitio en busca de rentabilidad, algunos creen que esto es inflacionista, pero yo creo que ente caso lo que ha provocado es un boom en activos de riesgo (que era precisamente lo que la FED buscaba), como los mercados de renta variable, bonos ’high yield…’. La inflación aparecerá cuando este dinero pase de la ‘economía de mercado’ a la ‘economía real’, y eso se dará cuando veamos un crecimiento económico de verdad.

Gracias por el comentario.

En u.s..a donde yo mismo he comprado en miami,la suba desde el 2009 ha sido muy imp,en cuanto a precios,hoy en día se hace mucho mas difícil comprar,cada apto a la venta recibe múltiples ofertas,hablo de los llamados forcloseres de los bancos y los precios se han llegado a duplicar

Maxime en momentos donde nadie sabe donde invertir,tasas bajas,bolsas no se sabe,si llegara haber inflación,el inmueble la cubre,y demanda gde para alquileres ya que muchos americanos quedaron sin casa.

Y me late que japon no ha recibido este tipo de inversiones

saludos

De todas formas esta claro que en este tipo de activos, existen otros temas a considerar, como la localización, las modas, el turismo…. Y quizás Japón no goce del favor de estos.

Un saludo.

A ver si lo publicas, que siempre es interesante ver otros puntos de vista y nuevos datos al análisis.

Gracias por el comentario.

En este caso concreto, a parte del ahorro sistémico que comentas podríamos pensar tanto en el problema demográfico, como en la deflación que ha estado sufriendo durante estas 2 décadas, y que de momento tanto en Norteamérica como en España hemos podido evitar.

Saludos.

Si me permites aportar una "visión austríaca" del problema, es el la política de gasto público masivo la que genera ese círculo vicioso en el que lleva Japón tanto tiempo. De manera extremadamente resumida en dos puntos (espero que se entienda...) (1) El gasto público se hace indiscriminado, al estilo "plan E" (se dilapida el dinero). Gastar por gastar no genera riqueza. Más bien es quemar dinero. (2) Para tanto gasto hay que generar más deuda: el sector público compite con ventaja con el privado y se queda con esa financiación.

Así el sector privado cada vez lo tiene más difícil para generar riqueza de verdad.... El futuro es poco halagüeño al contemplar las alternativas para pagar toda esa deuda (impuestos, depreciación, default...)

Gracias Divulgador, muy interesante tu comentario por cierto.

Primero decirte que no me considero “austriaco”, pero sobre lo que comentas, estoy de acuerdo con tu punto 1, los “Planes E” no aportan nada a la economía de un país de forma agregada, pero este tipo de políticas benefician al sector privado desde el punto de vista que, en ejemplo del plan E, habrá ciertas constructoras que cobraran por un trabajo que en otro caso no hubieran hecho, y una serie de trabajadores tendrán un sueldo que tampoco hubieran recibido, y todo esto es beneficioso para el sector privado a nivel económico agregado, aunque esta claro que no es bueno para nada pensando en el medio-largo plazo.

Yo creo que en estas épocas de crisis es lógico, e incluso recomendable es que los gobiernos tengan déficits, pero estos no deberían ser debido a despilfarros como los que comentabas, sino debido a una menor recaudación fiscal en busca de incentivar que el sector privado se desarrolle en el medio plazo (ejemplos podrían ser no aplicar impuestos en la creación de empresas ni autónomos, ni a nuevas contrataciones, para que las empresas duden menos para contratar, reducción de tramites y costes, pero sobretodo una reducción de las tasas referentes a la actividad en general), o por gastos de inversión en proyectos que ayuden a mejorar de alguna forma la productividad y la competividad del sector privado en general.

Pero claro eso es complicado y las elecciones son cada 4 años….es mucho mas fácil tirar el dinero para contentar a unos cuantos, y si podemos devaluar la divisa pues mucho mejor….

A partir de aquí creo que lo que he razonado en mi comentario anterior con Franciso explicaría un poco mi opinión sobre lo que has escrito. Es el sector publico el que debe tirar del carro sacrificando las cuentas presentes, eso si que sea en algo realmente productivo para el país, para conseguir que en el medio plazo, sea de nuevo el sector privado el que esté detrás del crecimiento del país. Porque es el sector público el único que se puede financiar a la tasa que decida.

Un saludo.

Comparto contigo que las reducciones fiscales son una vía mejor: dejan el dinero disponible en las empresas para que puedan hacer nuevos proyectos y con su rentabilidad reducir su endeudamiento.

Creo que la discrepancia principal la tenemos en el impacto que tiene ese dinero público entregado a empresas privadas para hacer proyectos. Sí, efectivamente, las empresas a las que se encargan esos proyectos mantienen actividad y empleos, y eso parece bueno (es "lo que se ve").

Lo malo es que esa actividad es dificil que produzca verdadera riqueza. La elección de los proyectos no será buena. Los recursos de todo tipo (capital y mano de obra) se dedicarán a seguir haciendo más de lo mismo... Y como están haciendo eso no pueden sufrir el doloroso pero necesario proceso de reconducirse (es "lo que no se ve"). En un símil un poco burdo y extremo, "planes E" continuos atrapan dinero y empleo. Muchísmas personas tendrían que reconvertir sus oficios, pero no lo harán mientras siga habiendo "planes E". Y así se genera el círculo vicioso. Muchos años después Japón sigue en la misma trampa.

Acerca de la financiación, con "competir" me refiero a que Japón "estado" es emisor de tanta deuda que queda menos inversión privada que vaya a las empresas para proyectos "no plan E"... Es decir, se financian en última instancia los "planes E" en lugar de proyectos empresariales que preparen el país para un futuro mejor.

De nuevo, ¡me ha resultado muy interesante debatir contigo!

Pues más les vale a los americanos ganar en competitividad, y conseguir por lo menos equilibrar la balanza comercial si quieren poder reducir el déficit sin que el sector privado se vaya a pique. Después tendrían que ir buscando a ver que país les va a comprar todos los productos que van a producir.

El autor del libro les ha dejado el listón muy alto veo….jeje

Gracias por el comentario, muy interesante.

P.D: Estaría bien saber de que libro hablas.. ;-)

Escriba un nuevo comentario

Identifíquese ó regístrese para comentar el artículo.