Antes de nada, permítanme recordar y recomendar la lectura de mi artículo titulado De los mercados emergentes a los frontera: apostando por el crecimiento de los más pobres, que aborda cuestiones generales sobre las que gira esta entrada. Bien, empecemos.

Según los premios

Morningstar celebrados la semana pasada, el mejor fondo de

inversión de Renta Variable Emergente es el Aberdeen

Global Emerging Markets Smaller Companies. Fondo que tengo la

suerte de tener en cartera desde finales de Septiembre de 2012 (por desgracia no desde antes). Estoy contento

con él, aunque al tenerlo en cuenta en euros, el factor divisa me ha

penalizado, cosa que tampoco debería preocuparme.

Cuando estuve pensando qué fondo de RV emergente

contratar, además de ver opciones de otras gestoras (como Carmignac, cuyos

resultados en los fondos de emergentes en los últimos años me echaron para

atrás... Fidelity, Templeton...), valoré el fondo de la misma gestora con perfil más parecido: el Aberdeen Global Emerging Markets Equity Fund, que a diferencia del anterior, invierte en compañías de gran capitalización. La surcoreana Samsung, China Mobile y la brasileña Vale son sus tres posiciones más grandes.

Sin embargo, me decanté por el de pequeñas empresas. Echando un vistazo a los números, vi que pese a tener caídas algo más pronunciadas, compensaba por sus mayores subidas. Algo que se ve claramente en este gráfico comparativo de la rentabilidad (en Euros) de ambos fondos (en verde el de pequeñas empresas):

La diferencia desde febrero de 2008 (5 años) es sustancial. A propósito, también es reseñable que, pese a pasar por la debacle de 2008 (en el que el de pequeñas empresas cedió un 44% y el otro un 41%) y un año 2011 nada bueno (-14% y -9% respectivamente), la revalorización desde febrero de 2008 es de alrededor del 100% en el caso del Aberdeen Global Emerging Markets Smaller Companies. Así, tenemos una rentabilidad a 5 años anualizada del 15,4% frente al 11% del otro fondo (y por añadir otras referencias que me gustan: el Bestinver Internacional tiene en este periodo un 8,84%, y el Bestinfond un 7%. No está mal, ¿no? (Estos datos provienen de Morningstar).

Parece interesante, entonces, ver algunos aspectos adicionales del fondo, en concreto, en qué países, sectores y empresas invierte. En Morningstar viene el desglose por regiones, que es el siguiente:

| Asia - Emergente | 33,63 |

| Iberoamérica | 20,81 |

| África | 15,47 |

| Asia - Desarrollada | 13,90 |

| Europe emergente | 10,72 |

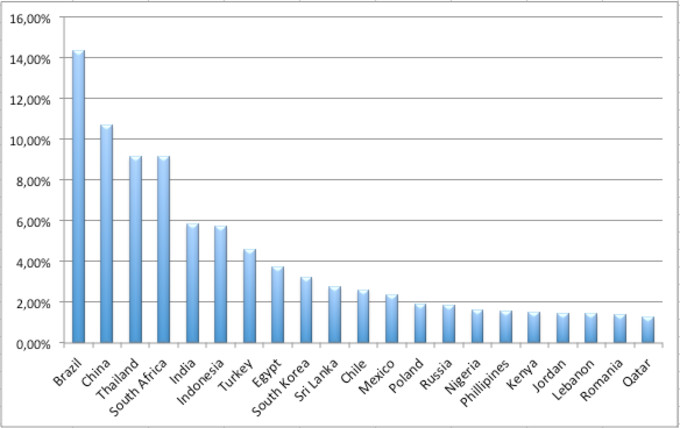

Pero no por países, cosa que me parece de interés. Por eso lo busqué y encontré los datos en el portfolio statement del informe anual del fondo (a partir pág. 88), para el periodo con final el 30 Septiembre 2012.

Desglose por países del fondo Aberdeen Global Emerging Markets Smaller Companies

La exposición a China está a su vez desglosada en China (0.86%) + Hong Kong (9.83%). En algunos países en los que el fondo solo tiene una empresa y me llamaron la atención, me quedé con su nombre, como:

Egipto: National Societe General Bank

Méjico: Grupo Aeroportuario Del Centro Norte ADR

Nigeria: Guinness Nigeria

Kenia: East African Breweries

Pero efectivamente, he dejado pasar el hecho quizá más destacable del gráfico anterior: su importante exposición a Brasil, cosa que no me acaba de gustar del todo por la posible burbuja que está viviendo el país. Ahora, ¿acaso veo yo (y otros muchos) cosas que los gestores no ven?

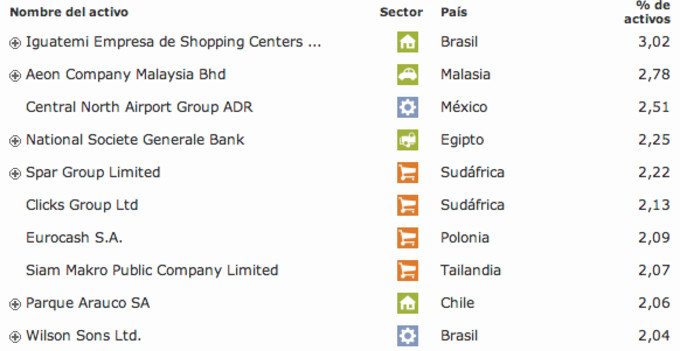

Veamos, por no quedarnos ahí, la mayor posición que tienen en Brasil, que resulta ser también la del fondo, como ven en el gráfico:

Las 10 mayores posiciones del fondo

Se trata de Iguatemi Empresa de Shopping Centers S.A., una compañía entre el sector inmobiliario y el de bienes de consumo con sesgo a la moda y el lujo, quetogether with its

subsidiaries, primarily engages in the management and sale of commercial space

in shopping centers in Brazil. The company is involved in the planning and

operation of shopping centers; provision of services for managing regional

shopping centers and real estate complexes of mixed use; purchase and sale of

properties; operation of rotating parking lots; intermediation of promotional

space rentals; preparation of studies; and projects, and promotion and

merchandising planning operations. It holds interest in 13 shopping malls,

including 11 under management; and has 5 shopping malls under development. The

company was founded in 1979 and is headquartered in Sao Paulo, Brazil. Iguatemi

Empresa de Shopping Centers S.A. is a subsidiary of Jereissati Participações

S.A.

Ha tenido una evolución muy buena como se puede ver en el gráfico (5 años), en un contexto en el que el principal índice brasileño, el BOVESPA (que, digo de memoria, tiene sectores de commodities muy sobre-representados en el índice), ha tenido un comportamiento más que mediocre: aún está lejos de los máximos que tocó en 2008, antes de desplomarse.

Cotización de Iguatemi a 5 años, mayor posición del fondo

Según me comentó un buen contacto brasileño, se trata de una compañía que depende del consumo, por tanto de carácter más bien defensivo, cuyos centros comerciales están orientados a perfiles de renta alta. (Por ejemplo, a modo anecdótico y para alegrar un poco la vista tras tanta letra y algunos números: la presentación de esta colección de moda se hizo hace unos días en uno de los centros de Iguatemi). Y que, además, cuenta con cierto "political clout".

Echemos ahora otro vistacillo a la segunda mayor posición del fondo: Aeon Company Malaysia. El nombre nos dice poco sobre su actividad, pero es una empresa líder en el comercio minorista, "dedicada principalmente a las actividades de una cadena de supermercados que venden un abanico amplio de bienes desde ropa, comida, bienes del hogar y otros... La mayoría de establecimientos se sitúan en áreas residenciales sub-urbanas, abasteciendo así al enorme grupo de población de renta media del país." Me gusta lo que leo...

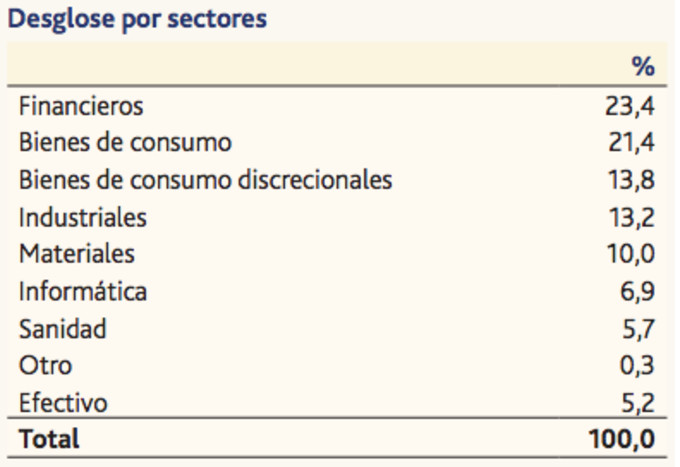

Falta saber el desglose del fondo por sectores, lo que muestro en el siguiente gráfico obtenido a través del perfil del fondo en Unience.

Aparte del omnipresente peso de las empresas del sector financiero en este tipo de fondos emergentes, el sector de bienes de consumo está representado de manera importante, cosa que me gusta.Hasta aquí mi repaso al que, según Morningstar en sus premios de este año, es el mejor fondo de renta variable emergente. Según lo visto, y a falta de hacer una comparación detallada, la decisión de Morningstar parece estar más que justificada.

Por supuesto, esto no supone ninguna recomendación de compra. Les sugiero que investiguen más, no solo en el fondo y sus números fundamentales, sino también en fondos de esta categoría de otras también excelentes gestoras.

Me pueden seguir en Twitter: @a_martinoro

hola Angel,

buen post. Una pregunta: no se podria clasificar la empresa Iguatemi como real estate, y si es asi, tendra mayor riesgo de caer cuando la burbuja termine?

Sera interesante comparar el rendimiento de esa empresa durante y despues de la burbuja anterior.

saludos,

Vincent

Iguatemi creo que puede considerarse a caballo entre real estate y sector consumo, al tratarse de centros comerciales. Además, con la peculiaridad de estar sesgados hacia productos de lujo y renta alta, segmentos que pueden sufrir menos. Supongo que los gestores serán conscientes de los peligros, e irán reduciendo posiciones.

Interesante artículo Ángel. Te dejo información del siguiente fondo por si puede resultar de tu interés: LU0255798364 PICTET EMER LOCAL CURREN DB R Según mis referencias, el toque diferenciador de este fondo viene por el lado de la inversión en bonos de emergentes pero denominados en moneda local, con previsión de que el fortalecimiento de éstas frente a otras divisas ($, €...) pueda jugar en favor del inversor. Gracias.

Un saludo

JJ

Gracias por la referencia Javier. Por lo que veo, pese a haber empezado bastante mal el 2013, ha tenido un muy buen comportamiento los años anteriores, en línea con otros fondos de renta fija. El tema de la divisa local, la verdad es que no estoy seguro de si esto será bueno o malo. En principio, al ser países con niveles bajos de deuda y dado que en EEUU, Japón, UK (y veremos Europa) se siguen políticas monetarias expansivas, sus monedas podrían ir al alza. Pero no estoy seguro.

Saludos

Love it, lo impresionante de la rentabilidad es que incluye el batacazo de 2008. Y, como siempre si los gestores son buenos, Small Caps superando a Blue Caps... Un 10 para los gestores.

Pregunta viendo el batacazo de 2008: ¿invierte long-only?

De tener posiciones cortas, son mínimas. El objetivo de inversión dice: "al menos dos terceras partes serán invertidas en valores de renta variable y en valores relacionados con ellos". No sé cómo estaba el asset allocation en 2008, pero ahora está así:

94,6% en acciones (largo)

0% obligaciones

7,34% efectivo

Otro: 2,51% (largo), 4,44% (corto) no sé qué hay en 'otro'

Lo puedes ver aquí:

http://www.morningstar.es/es/funds/snapshot/snapshot.aspx?id=F000000DUW

La caída en 2008 fue de 44%, no pequeña.

Me comentaba alguien que estuvo hace poco con el gestor del fondo que aparte de lo comentado, añade la ventaja de que invierte en empresas en las que el gobierno tiene poco papel (compara con Petrobras o algunas de estas en la que están metidos muchos fondos de emergentes) y están mejor gestionadas.

No cabe duda que invertir en éstos fondos tiene atractivo, pero asumiendo mucho riesgo y sobre todo, dependen en gran medida del comportamiento de EEUU, que es su espada de Damocles.

Creo que emergentes es como un 11% de la economía mundial. Podrías invertir en emergentes un 11% de la cartera de fondos de RV, para tenerla equilibrada. Saludos.

Ángel,

Curiosamente lo que hemos visto en este año, es que Estados Unidos se ha comportado bastante mejor que los emergentes. Veremos qué correlaciones tenemos en próximos tiempos.

Como dice Lluis, una cartera diversificada global debe contar con presencia de emergentes, aunque esto es decir muy poco, porque hay muchísimas opciones, más o menos buenas, y algunas que pueden ser malas...

Hola Ángel, he estado mirando el Pictet de emergentes que tengo en cartera para compararlo con el Aberdeen. El Pictet presenta su peor rentabilidad precisamente a 5 años, con un 9,71%, las otras referencias en tiempo son mucho mejores, por ejemplo, 104,09% a 10 años. Ha ganado Aberdeen por goleada, todo esto a colación con tu comentario anterior.

También veo que la rentabilidad media de la categoría ha sido buena, con lo que hubiera sido muy mala suerte en el pasado elegir un fondo de esta categoría y no tener buenos resultados.

Saludos y gracias por el artículo y los comentarios.

Gracias por la referencia de Pictet. El problema con Aberdeen ahora es que ha introducido una comisión del 2% para todas las nuevas entradas, ya seas suscriptor o no. Se han visto con flujos masivos de entrada y quieren pararlo, para que no les afecte en su gestión. O sea que ha disminuido el atractivo de este fondo para hacer nuevas entradas, por lo que hay que mirar más allá, y toda alternativa es bienvenida. Pero según sé, muy pocas alternativas al Aberdeen small cap con resultados similares. También hay que decir que este fondo es relativamente nuevo, no tiene mucha historia con la que compararse.

Dejo un artículo muy interesante sobre inversión en small caps vs. large caps en emergentes, pros y contras:

http://uk.reuters.com/article/2013/03/11/emerging-smallcaps-idUKL6N0BZGFR20130311Update: mucho ha llovido desde q

Update: mucho ha llovido desde que escribí este artículo en Emergentes, más para mal que para bien. Estos mercados, en agregado, llevan tres años haciéndolo peor que los mercados desarrollados.

Aquí podéis ver la evolución del fondo:

https://www.unience.com/cotizacion/fondos-inversion/LU0278937759-Aberdeen_global__emerg_markets_smaller_cos_a2_acc

La compañía brasileira de la que hablé en el post, Iguatemi, ya no está cerca de 30, sino más cerca de 20, concretamente, en 22. Brasil, que era el país en el que estaba y está más expuesto el fondo, ha sufrido de lo lindo, pero lleva un par de meses en modo rally.

Los sustos en emergentes son normales. Obviamente, de haber sabido lo que se estaba fraguando hubiera sido buena cosa reducir exposición, pero qué dificil es el market timing!