Estos días estoy leyendo "Blink: the power of thinking without thinking" de Malcom Gladwell (creo que existe una versión en español, no estoy seguro). Es un libro interesante y a la vista de la cosecha de buena críticas que tiene en Amazon, es interesante para casi todo el mundo. A grosso modo, lo que el libro defiende es que "la intuición" es un mecanismo complejo, que ha sido infravalorada en la modernidad y que, por supuesto, tiene su importante razón de ser. Por esto, según Gladwell, debemos entender como funciona la intuición y saber cuándo es útil confiar en ese mecanismo y también saber en que circunstancias es menos ventajoso fiarse de ella y se debe hacer un esfuerzo por hacer recaer nuestra toma de decisiones del lado más racional-consciente. Algo importante de este libro, es que sus afirmaciones están basadas en datos científicos, lo cual lleva el libro a cotas más elevadas que las meramente especulativas.

Como mi principal interés son los mercados, no puedo evitar leer cosas, que a priori no tienen relación con la bolsa, pero en las que irremediablemente veo lecciones bursátiles. Esta vez ha sido la historia de la sala de "Urgencias" del Hospital Cook County de Chicago, utilizada por Gladwell para explicar como, en un ambiente de incertidumbre, más información no genera mejores resultados sino que incluso puede ser contraproducente.

El Cook County Hospital, como hospital público, era el único lugar al que cientos de miles de chicagoenses sin seguro médico podían acudir. Pacientes sin seguro que solo podían acceder a la sanidad gratuita entrando por la sala de urgencias del hospital, unidad que atendía unas escalofriantes 250,000 urgencias por año. Como curiosidad se da que esta atestada sala de urgencias del Cook County Hospital fue la que inspiró la celebérrima serie "Urgencias" que muchos de ustedes conocerán.

No es solo que la sala de urgencias constantemente se encontrara por encima de sus capacidades, sino que diariamente todo el hospital funcionaba más allá de los límites de lo aceptable, no habiendo habitaciones privadas, aire acondicionado, cafeterías, teléfonos, baños suficientes o incluso la leyenda dice que se dio el caso de que entrenaron a un mendigo para hacer test básicos de laboratorio porque no tenían suficiente personal. Leyenda o no, aquéllo era una locura aderezada con multitud de presidiarios que las cárceles mandaban para tratarlos allí y que por supuesto iban acompañados de policías que terminaban de ponerle colorido a aquél escenario.

Cuando Brendan Reilly se hizo cargo del departamento médico del hospital, los problemas era muchos, pero rápidamente advirtió que "urgencias" era un desastre con colas enormes y con pacientes que desde buena mañana "acampaban" y llevaban alimentos para varias comidas mientras esperaban su turno. Según Reilly "a veces simplemente no se podía transitar por allí". El principal problema de Reilly era encontrar una solución a este cuello de botella o cómo clasificar rápidamente a los pacientes para asegurarse que aquéllos que necesitaran atención inmediata fueran atendidos correctamente y a la vez necesitaba gastar menos recursos (tiempo y dinero) en detectar y tratar lo que realmente tenían los pacientes que entraban por la puerta de urgencias.

No se tardó mucho hasta que Reilly estableciera protocolos para tratar rápida y eficazmente a muchos pacientes con, por ejemplo, problemas de asma u otros problemas que generan muchos casos al día en la ciudad de Chicago. Pero cuando se propusieron establecer un protocolo para los casos de infarto, se encontró con grandes dificultades añadidas. Eran unos 30 casos al día, cada uno de esos casos consumía muchos más recursos que otros males, tanto en tiempo como en dinero ya que para hallar si se tiene o no un infarto, hacían falta numerosas pruebas durante demasiado tiempo y muchas veces para no llegar a ninguna conclusión clara. Además, los pacientes con sospechas de infarto pasan más tiempo en el hospital. Desde el principio, buscar una solución eficiente para detectar, clasificar y tratar los infartos fue una de las prioridades de Reilly en su empeño de atajar ese enorme desastre que era urgencias.

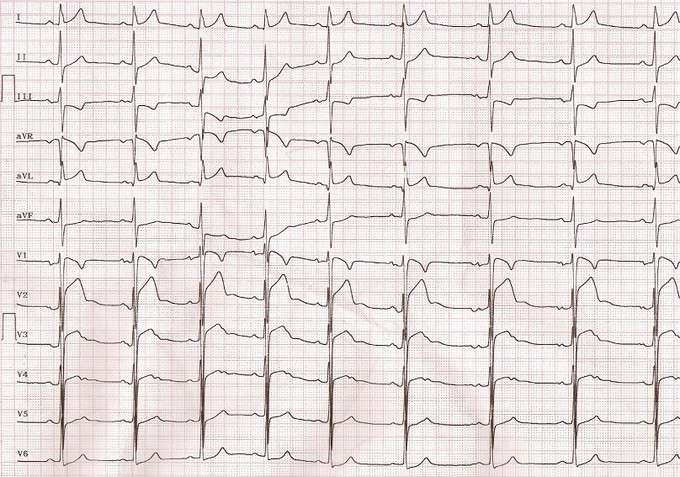

Muchos de ustedes al escuchar esto, pueden sorprenderse ¿acaso un infarto no se detecta con un rápido electrocardiograma y con otras evidencias físicas que un doctor de urgencias fácilmente puede percibir?

Pues por lo visto no es así de sencillo y detectar un infarto rápidamente es complejo o al menos diagnosticarlo con eficacia es complejo. Un electrocardiograma está lejos de ser perfecto y, a veces, un paciente con un aparente buen latido, resulta que está sufriendo un genuino ataque al corazón. Y viceversa.

De hecho, para medir el grado de fiabilidad en los diagnósticos médicos del Cook County Hospital, Reilly tomó los archivos de 20 casos reales de personas que habían sufrido infartos y repartió los dossiers entre todos los especialistas involucrados en atender estos casos. Dándole los datos, les pidió un diagnóstico. ¿Cuál fue el resultado? En general se puede decir que no había una alta concordancia entre los diagnósticos de unos y los de otros, y con el mismo expediente algunos diagnosticaban ingreso inmediato del paciente y otros simplemente los devolvían a casa.

En algún punto entre el 2% y el 8% de las personas que acuden a un hospital en EEUU por sospecha de infarto, son "devueltos" a casa a pesar de que sufren realmente un infarto. Pero los médicos principalmente no se equivocan en infradiagnosticar a los enfermos, sino, por un principio de cautela, en diagnosticar como infartados a pacientes que no sufren ese mal.

Imagínate que eres médico y que viene un señor mayor, fumador, sedentario y con alta presión sanguínea aquejándose de un dolor en el pecho y además resulta que su electrocardiograma no dice que tenga un infarto. Tú como médico ¿qué tenderas a hacer? Más pruebas claro, porque a mayor información, podrás determinar mejor el problema. Además ¿por qué correr el riesgo de dejar morir a alguien aunque el electrocardiograma no señale ningún problema? Y no olvidemos que una neglicencia puede suponer una fuerte condena para un médico.

Al final el resultado es que solo un 10% de los pacientes que se presentan en urgencias con sospecha de infarto, realmente tienen un infarto. Y el 90% restante está consumiendo muchos recursos para detectar y tratar algo que no tienen. Un paciente con dolor en el pecho suponía unos 2,000 dólares por día y de media pasaban 3 días en el hospital. Multiplicad 27 pacientes (90% que iban al Cook County y que realmente no tenían un infarto) por 6,000 dólares y eso por 365 días del año. Solo en estos pacientes, el hospital gastaba ¡60 millones de dólares al año!

Para Reilly había quedado claro que los diagnósticos médicos de algo tan urgente y drenador de recursos como los infartos, no eran muy precisos y que no disfrutaban de un procedimiento estandar y racional para clasificar y tratar a los pacientes.

Reilly encontró una investigación de los años 70 cuyo autor era Lee Goldman y que había sido completamente ignorados por la comunidad médica y científica. Goldman se interesó, en saber estadísticamente, si había alguna sencilla ecuación que predijera con una alta tasa de aciertos cuando alguien estaba sufriendo un genuino ataque al corazón. Para eso alimentó su ordenador con cientos de casos hasta hallar la respuesta con el objetivo de que los doctores no tuvieran que basar sus opiniones en estimaciones más o menos subjetivas. Encontró que tres son los principales factores que determinan si realmente se está sufriendo un infarto:

1) ¿El paciente siente el dolor como una angina que varía de ritmo?

2) ¿Hay líquidos en los pulmones de los pacientes?

3) ¿Tiene el paciente la presión sistólica por debajo de 100?

Con las respuestas a estas preguntas, Goldman diseñó "árboles de decisión" recomendando que medidas tomar en cada caso. Por ejemplo, un paciente con el electrocardiograma correcto, pero dando positivo a las tres preguntas anteriores, se categorizaría como gravedad intermedia; un paciente con un electrocardiograma que revelara una isquemia aguda pero que solo pudiera responder afirmativamente a una de las preguntas (o a ninguna), se consideraría un paciente de bajo riesgo en el corto plazo y se daría prioridad a otros; otro paciente con el electrocardiograma señalando isquemia y con al menos dos respuestas afirmativas de las tres preguntas, sería tratado de urgencia. Y así, con todas las posibles combinanciones Goldman propuso su protocolo tras tres años de trabajo.

Sin embargo, su esfuerzo cayó en saco roto ya que principalmente nadie daba crédito a que un sencillo árbol de decisión fuera mejor que un bien entrenado médico. ¿Cómo va a superar una sencilla ecuación el diagnóstico de alguien experimentado viendo el caso in situ y pudiéndose hacer con todo tipo de pruebas?

Por suerte, el trabajo de Goldman sería rescatado en 1995 por Reilly que se encontraba ante una situación desesperada en el Cook County Hospital. Tomó el algoritmo y se lo presentó a los médicos del hospital. En adelante harían una prueba doble para tener datos. Por un lado, diagnosticarían y tratarían los posibles casos de infarto como siempre habían hecho y por otro lado aplicarían el algoritmo de Goldman para saber que diferencias se encontrarían entre ambos ante un escenario real. Esto se hizo durante dos años y el resultado final fue sorprendente. El algoritmo de Goldman era un 70% mejor reconociendo pacientes que de ninguna manera tenían un ataque al corazón. Y por otro lado, era un método más seguro que salvaba más vida al categorizar mejor a los pacientes con infartos urgentes, medios y leves y por tanto dándoles el tratamiento adecuado en tiempo y forma.

Los médicos eran capaces de diagnosticar correctamente los infartos más graves entre un 75 y 89 por ciento del tiempo. El algoritmo más del 95% de las veces lo hacía correctamente. Esa evidencia fue todo lo que Reilly necesitaría para establecer el algoritmo como protocolo de atención de infartos a partir de 2001.

¿Qué es lo que hace tan importante esta historia? y sobre todo ¿qué tiene que ver con la bolsa?

La respuesta es que todos damos por sentado que en un caso de infarto, cuando más información manejemos, mucho mejor. Pocos -seamos sinceros, nadie- pensamos que si un médico pide más pruebas, es una mala idea.

Sin embargo, el experimento de Goldman-Reilly demuestra que más información no lograba nada y que, de hecho, era más perjudicial para los pacientes y para el sistema sanitario. Hasta la fecha, todo lo que necesitas para diagnosticar en tiempo y de la forma más eficaz un infarto, es un electrocardiograma, la presión sanguínea, saber si hay líquido en los pulmones y si es una angina de ritmo variable y actuar consecuentemente según el caso preciso en base a esos 4 factores.

Y esto es un descubrimiento radical en el tratamiento de posibles casos de infarto. Imagínate un paciente que llega a urgencias aquejado de dolores intermitentes en el pecho cada vez que sube la escalera de su casa. Sin embargo, su electrocardiograma y presión sistólica no revelan ningún problema y por tanto no puede ser un caso urgente situándonos en lo peor. Pero el médico observa que se trata de un hombre de unos 64 años, tiene un trabajo muy estresante, fuma, no hace ejercicio nunca, tiene alta presión sanguínea de forma crónica y además está obeso y se encuentra sudorando a causa de, o a la vez que, siente dolor en el pecho. ¿Qué es lo que suele hacer un médico en estos casos? Ingresarlo y hacerle más pruebas, por supuesto. Una vida es una vida.

Pero el algoritmo de Goldman nos dice que no tiene un infarto y por tanto no hay motivos para tratarlo de ese mal. Sí, todas las condiciones que presenta el paciente son factores de riesgo para un infarto, pero eso no significa que esas condiciones de riesgo para el medio o largo plazo estén provocando un infarto en ese preciso momento. Lo que dice el algoritmo de Goldman, es que esos factores son realmente muy pequeños para determinar la probabilidad de un infarto real, sin embargo, son los factores que confunden a los médicos y les hacen pedir más pruebas que realmente no aportan nada y sí confunden más y consumen más recursos.

El algoritmo de Goldman, demuestra, que para este problema menos es más. No necesitas conocer más de tus pacientes, sino solo un poco de información clave. Y esta realidad, es la que a todo el mundo le cuesta aceptar, empezando por los médicos que se dicen a sí mismos "no puede ser tan sencillo detectar un infarto, tiene que ser más complicado que saber responder a un par de preguntas....se necesita saber los detalles de cada persona, su edad, si sufrió un ataque con anterioridad, si tiene diabetes, así es como habría que tomar una decisión médica".

Y es normal, están en juego vidas y es difícil hacer entender a la sociedad y a los médicos, que para salvarlas no siempre se necesita un procedimiento complicado y costoso. Los médicos han pasado largos años de sacrificio estudiando para sacar adelante sus carreras. Les pagan mucho dinero (no tanto en España) ¿y ahora quieren venir con un algoritmo que decide por ellos? No es lógico, no suena bien. Cuando una vida está en juego, hay que hacer todos los análisis que hagan falta hasta que la confianza en el diagnóstico sea máxima.

Pero esta historia verídica, muestra que una mayor confianza basada en una mayor muestra de datos, no aumenta la eficacia y que hay un punto en que el exceso de información es completamente negativa.

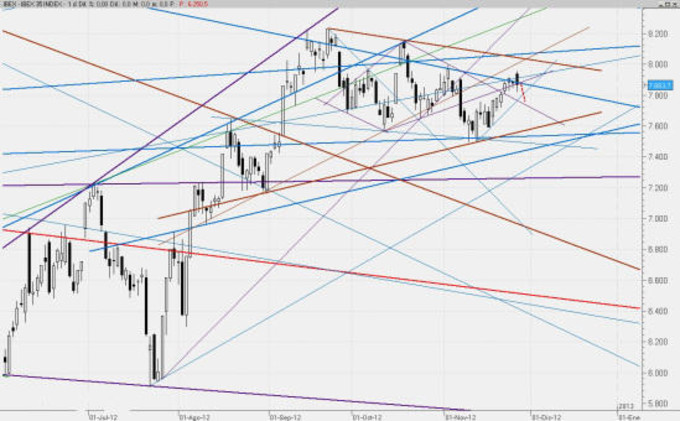

Yo creo que en esto punto, muchos habrán advertido que esta enseñanza es completamente aplicable al mundo de la bolsa y los mercados financieros. Igual que en el diagnóstico y atención de un infarto, una inversión en bolsa se desarrolla en un ambiente de alta incertidumbre.

Por un lado, cada media hora parece que un gran organismo internacional da su opinión. FMI, OMC, UE, EEUU, OECD, ONU, FED, BCE, etc, etc, etc. Luego no solo son estas instituciones, sino que sus cargos hablan por los codos y se desmienten los unos a los otros, formándose un bonito galimatías económico-institucional.

Luego están los expertos, pseudoexpertos y charlatanes que añaden con sus opiniones más ruido a este mundo. También tenemos los medios de comunicación, alertando del fin del mundo o de la felicidad eterna según el caso. Tenemos los datos macro, volátiles en sí mismos, pero que cada día nos llegan intentando moldear nuestra visión de la situación. Y por si no teníamos poco, tenemos mil forma de ver los mercados. Miles o infinitos indicadores técnicos, ratios fundamentales, libros bursátiles, etc, etc, etc. Un largo etcétera.

Pero realmente todo esto ¿aporta algo?

Sin querer extenderme mucho más en este largo artículo, puedo decir con confianza que mi experiencia me dice que así es: más no es más. En un mundo -los mercados financieros- de tanto ruido, informaciones y contrainformaciones, menos es mucho más.

Parece que algo tan complejo de predecir como los mercados financieros, necesitan herramientas complejas y sofisticadas para descifrarlos. Necesitamos leer todo el día todo tipo de opiniones y contrastarlas. Necesitamos información, más feeds, más blogs, más periódicos, más expertos, más indicadores para saber que hará la bolsa o los bonos.

Pero la realidad, contraintuitiva ella muchas veces, es que la bolsa no funciona así. Menos es más.

(Imagen: análisis técnico del Ibex visto en Linkedin)