Desde que el pasado 19 de junio Bernanke, presidente de la Reserva Federal de EEUU, anunciara que el comité supervisor de las operaciones del mercado abierto (FOMC por sus siglas en inglés), veía con cierto optimismo el escenario económico en la segunda mitad del año y que a la vez entendía que el riesgo de una recaída económica se había reducido, la volatilidad ha vuelto a los mercados, en especial a todos los mercados de bonos alrededor del planeta.

La clave de esta fuerte reacción de los mercados internacionales se encuentra en la apreciación por parte de la FED de que los riesgos de recaída económica se están reduciendo.

"The Committee sees the downside risks to the outlook for the economy and the labor market as having diminished since the fall"

Frase que hasta ahora no había sido mencionada por la Reserva Federal desde que se embarcara en el actual ciclo "hiperexpansivo" iniciado durante la recesión norteamericana de 2007-2009. Estas nuevas palabras aparecidas en la declaración de la FED, es una manera críptica de señalar que el programa de flexibilización cuantitativa (QE3), iniciado el otoño pasado, "empieza" a tener fecha de caducidad porque la lógica dicta que no es necesario que la FED siga comprando 40,000 millones de dólares de títulos hipotecarios y 45,000 millones de dólares de bonos del tesoro, si la misma FED considera que la economía está mejorando. No obstante, a pesar de mandar este mensaje cifrado al mercado, la FED dejó claro en su declaración que no hay una decisión en firme y hasta asegura que si la economía empieza a declinar de nuevo, la compra de títulos por parte de la FED aumentarían.

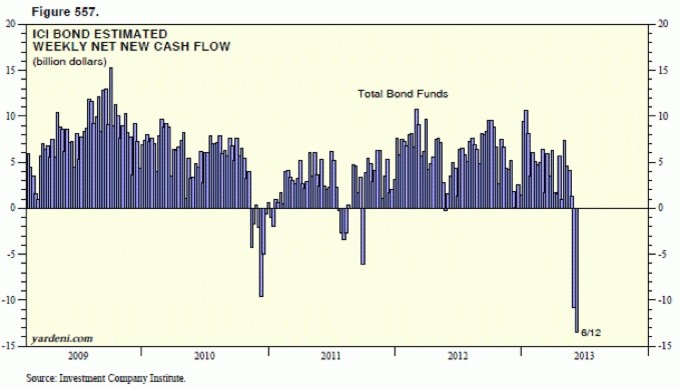

Todo esto equivale, por mucho que la FED se ha guardado bien las espaldas no señalando una fecha concreta y dejándose abiertas todas las puertas a cambiar de criterio, a que se ha iniciado un nuevo ciclo monetario y por ellos los agentes financieros han reevaluado su perspectiva del futuro. Y esta perspectiva incluye mayor crecimiento, menor compra de bonos por parte de la FED, eventualmente ninguna compra y, en un momento más lejano, hasta una subida de tipos. Y este cambio de percepción se ha traducido en fuertes salidas de dinero de los fondos sobre bonos en EEUU:

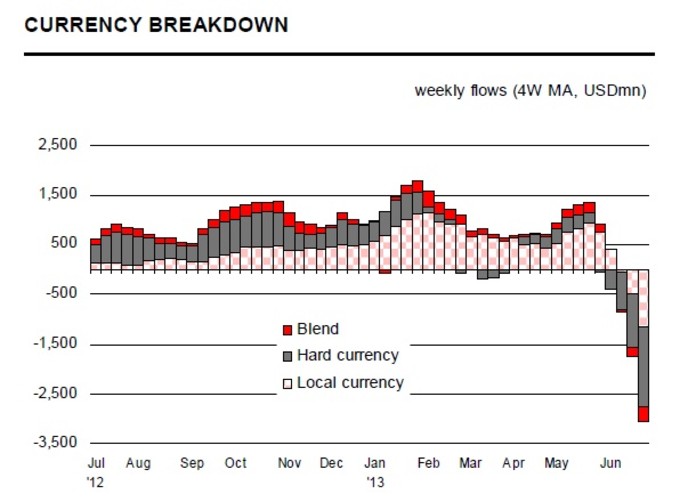

Y en el resto del planeta:

Y este fuerte movimiento, sin ser nada especial porque los mercados siempre han sido volátiles ( y previsiblemente lo seguirán siendo el futuro), ha alertado a muchos por todo tipos de razones. A modo de resumen:

1) La expectativa de cambio de ciclo y la consecuencia de que los tipos de interés aumenten, pueden volver a lastrar la economía americana y mundial llevándola a un nuevo enfriamiento o incluso a la recesión, dado que endeudarse es y será más caro. En realidad este es un peligro que existe, pero es imposible de preveer como se podría desarrollar, toda vez que la FED se ha guardado el As en la manga de cambiar de opinión cuando le plazca. ¿De qué vale plantearse demasiado este asunto si hay tantas variables de por medio? Al final del día, la Reserva Federal es como cualquier inversor: observa los datos económicos y actúa en consecuencia.

2) La banca mundial está "cargada" de bonos soberanos comprados a precios elevados (y por tanto a baja rentabilidad) y en una época donde se prima más que antes el reconocer las pérdidas según las cotizaciones del mercado, una caída mayor en el mercado de bonos puede erosionar la estructura de capital de la banca. Este peligro es un "riesgo de mercado" y se puede solventar con herramientas de mercado (las posiciones se pueden cubrir a cambio de una prima). Es una exageración darle mucha importancia a esta situación por este motivo. Además, tras el último movimiento de la FED, la curva de tipos se está volviendo a inclinar o, dicho de otro modo, el diferencial de tipos de interés entre el corto y largo plazo, ahora es mayor, lo que hace que el negocio bancario vaya a mejorar. En el siguiente gráfico podemos observar que cuando la curva de tipos de invierte, el sector financiero (y en realidad toda la renta variable) tiende a tener un retorno negativo y que cuando la curva de tipos se expande el sector financiero tiende a hacerlo mejor:

En definitiva. Estos riesgos son posibles, pero pertenecen a la categoría de uno de los mayores mitos bursátiles de siempre: la subida de tipos de interés son negativos para la bolsa (aquél que señala que tipos de interés aumentando son negativos pero que en realidad obvia que los tipos de interés creciendo suelen acompañar a una economía en clara expansión).Es cierto que todo cambio de rumbo de un mercado hace cambiar las cosas y, como siempre que hay un cambio importante, se verá que hay gente que realmente está desnuda. Pero esto no es extraordinario, es lo normal en los mercados. Cuando la tendencia alcista pasa a bajista (o viceversa), hay víctimas por el camino. Un cambio de ciclo monetario en EEUU traerá nuevos ganadores y nuevos perdedores, pero más allá de la volatilidad de corto plazo que este cambio puede traer, la historia nos demuestra que los cambios de ciclo monetarios que pasan de una fase expansiva a una fase menos expansiva, no han sido un gran drama para la bolsa.

En el anterior cambio de ciclo (cambio de política monetaria expansiva a menos expansiva) ocurrido a partir del 25 de junio de 2003 cuando la FED rebajó los tipos de interés menos de lo esperado, se pudo observar un periodo de unos 2 o 3 meses de lateralidad en el S&P 500, para después seguir escalando posiciones:

Y en el penúltimo cambio de ciclo de una política monetaria expansiva a una contractiva, iniciado el 4 de febrero de 1994 cuando por sorpresa Alan Greenspan dio por iniciado el cambio, la volatilidad a corto plazo fue mayor (por el efecto sorpresa). Pero aún así, la corrección en el S&P 500 no pasó de ser mayor del 10% y para el año siguiente la gran tendencia alcista de los 90s ya estaba de nuevo en marcha.

Es verdad que hubo una sangría en el mercado de bonos, porque ante la sorpresa del cambio de ciclo, hubo un efecto estampida. Y cuando todo el mundo quiere salir rápido por la misma puerta hay muertos. Pero estos son los mercados y hace falta perdedores y ganadores como en todos los mercados. Pero estos no dejan de ser eventos de corto plazo que la historia muestra que no son capaces de cambiar la tendencia de largo plazo. Y si la tendencia macroeconómica sigue expansiva en los siguientes meses, lo que veremos es que la tendencia bursátil seguirá siendo alcista. Al final, los mercados y la FED son reactivos a lo que la situación económica marque, así que más que poner el grito en el cielo y nombrar los mil temores por los que el cielo puede derrumbarse, es mejor centrarse en seguir los hechos y actuar en consecuencia.