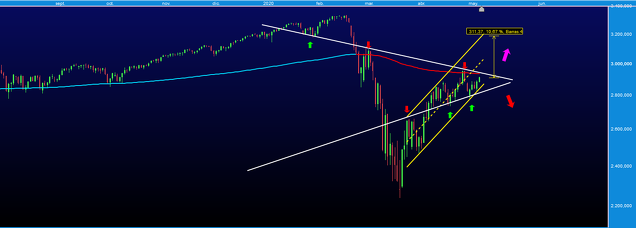

A nivel técnico, el S&P se encuentra posiblemente a las puertas de un movimiento de ruptura que no debería tardar más de 1-2 semanas en producirse. La posible ruptura al alza no va a cambiar demasiado el escenario y tampoco la no superación de resistencias al menos en el plazo de unas semanas y si tomamos una franja potencial del +/-10%.

El aspecto del Nasdaq está siendo mucho más fuerte cotizando por encima de la mm200 diaria y cortando macd semanal al alza, puede dar señal a sistemas de compras.

El Dow como es normal, más afectado por la crisis o bajadas de producción, una subida de un +10% en el mejor de los casos apenas subiría mm200 y una subida de un 6% no la superaría. Vemos claramente cómo no está afectando por igual a nivel técnico las caídas.

El Dow como es normal, más afectado por la crisis o bajadas de producción, una subida de un +10% en el mejor de los casos apenas subiría mm200 y una subida de un 6% no la superaría. Vemos claramente cómo no está afectando por igual a nivel técnico las caídas.

Actualmente es bajista en mensual y estamos viendo una clara separación de rendimientos del sector tecnológico respecto al industrial. Hay que recordar que la ponderación tecnología-salud puede suponer sobre un 40% del S&P y el Industrial sobre un 8%. Simplemente seleccionamos dónde estar situados y la dirección, pero también teniendo en cuenta situación técnica del Dow. Ya no sé si correlacionará todo o el Dow deja de ser referencia un tiempo para evaluar tendencias fuertes alcistas de otros sectores, pero sí nos están dando una imagen clara de que no todo está igual..

Escenario 1: Rompe al alza y el S&P supera mm200 diaria activando compras y cierres de cortos aunque creo que a 2900 ya se han cerrado muchos, potencial alcista +10% de media correlacionado aumentando riesgo potencial a medio plazo de caídas por el elevado nivel del Nasdaq siendo si llega ahí una zona para pensar en reducir, S&P alcanzando nivel superior canal y sin superar máximos.

Escenario 2 : Caída del S&P que no supera la mm200 diaria arrastrando también quizás el Nasdaq que no perdería su mm200 diaria en un -10% correlacionado también de media y por tanto parece difícil se pierdan mínimos del S&P y se viera escenario de segunda onda bajista. Hablo ajustando plazo al movimiento produzca la ruptura del S&P.

Personalmente le doy más probabilidades al escenario 1 por la fortaleza del Nasdaq pero ello no quita para poder adoptar algún parcial corto en el S&P conjuntamente con una estructura de activos de fondo o base alcista de largo plazo aunque actualmente no tenemos señal activada de cobertura.

No es tan importante conocer qué va a hacer el mercado como qué vamos a hacer según haga el mercado o las valoraciones más o menos acertadas hagamos tanto de los gráficos como de las exposiciones y valoraciones potenciales de las zonas.

Está cada vez más claro que invertir no es sólo meter dinero en activos y esperar, conlleva un trabajo y un seguimiento y se debe realizar operativas alcistas, bajistas, de más largo plazo y de más corto plazo.

No es fácil, todos nos equivocamos, no tenemos creo nadie un sistema perfecto y estamos en contínuo aprendizaje para mejorar, pero diría que hoy día es muy importante abrir la mente, no caer en todo tipo de engaños que nos rodean, sistemas o modos de gestión que no funcionan, recomendaciones interesadas de muchos Bancos, etc

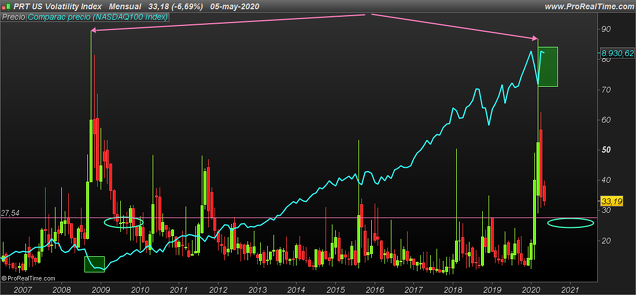

Como he comentado en Twitter https://twitter.com/Benjabolsa, es importante que el nivel del Vix baje de temperatura y cómo el pico brutal de está última caída a diferencia de la anterior que fue cerca d eun suelo ésta se produce en máximos. Bajar volatilidad, aunque no sea efecto inmediato debería significar subir..

Finalmente, sin ser recomendación, he incorporado a mi cartera Lufthansa a 8 euros, junto con AIG a 2,5 a pesar de que a nivel técnico es muy bajista y los aviones están aparcados y los aeropuertos desiertos y nadie quiere aerolíneas. Lo comento más que nada porque muchos valores europeos es posible han descontado con creces escenarios brutales y pueda estar resultando ser oportunidades simpre valorando el riesgo se asume, el momento actual, y que es díficil ajustar punto exacto de caídas en estos casos y que a nivel técnico es como ponerse delante de un elefante. Si no me equivoco, Lufthansa cuenta con una caja equivalente a la capitalización en Bolsa, la zona sin contar dividendos es muy baja, también existe el riesgo de quiebra, es un riesgo pero también verla luego en 15 o 20 euros en cuanto despeguen los aviones. Una parte de la inversión la baso en las tendencias y momentos técnicos pero un capital la reservo para este tipo de operativas que pueden presentarse en valores pués perfectamente en años.

Veremos como reacciona el mercado ante una cifra de paro bien mala, algo que ya se sabe...

En respuesta a B. Pa.

Si la cifra es mala mejor para el mercado, mas pasta de la FED y para arriba.

En respuesta a Manolo G J

El aspecto del nasdaq independientemente del corto plazo, dudo no se vaya arriba. El nivel de máximos mensuales sobre cierres lo tenemos en 9000 puntos aprox.. Queda mes aún pero ahora mismo es una ruptura de máximos.

En respuesta a Manolo G J

Seguir una tendencia no significa tampoco que deba de ser coherente, puede serlo o no. Igual algunos se pasan toda la vida diciendo que el Nasdaq es una burbuja y que los que invertimos ahí no sabemos lo que hacemos, puede ser cierto, porque desconozco las valoraciones en profundidad o si se hacen recompras o lo que sea, el caso es que sube y es lo fuerte, sigo la tendencia hasta que se agote y se gestiona con posiciones alcistas o bajistas si fuera el caso. Hay que adpatarse al mercado y la ganancia siempre es por la diferencia de entrada y de salida, para arriba o para abajo.. Es que estamos viendo todos que las gestiones sólo basadas en seleccionar activos en base a fundamentales no funcionan, se pasan años perdiendo dinero mientras un indexado al S&P va cogiendo ventaja y al final deberían ganar casi un 100% y que el S&P no se moviera, claro, para igualar a un inversor sólo esté en el S&O sin hacer nada.

Como el inicio de mes está por debajo, si cae cambiaría aspecto por completo... Desde luego lo lógico es que si sale un 16 de paro no suba disparado arriba, cuestión distinta es si cambiará o no el aspecto técnico de franjas más amplias

Saludos

Pués no ha pasado mucho de momento con el dato del paro. No obstante seguimos teniendo el nasdaq fuerte con sectores haciendo rupturas al alza y el S&P pegado a mm200 por debajo y, dax, Dow y Russell por debajo de mm200 diarias y con más distancia.

Semanal Nasdaq con macd cortando al alza y si no se baja de 8800 la semana que viene la proyección máxima podría llevarlo a zona de máximos históricos de nuevo...

Viendo cómo parece estar todo yo no creo suban de su mm200 , el S&P igual sí pero lo demás creo que a corto medio plazo, no...el dax está ahora a un 8,5% de ella..

Yo hasta hace poco pensaba apostar una pequeña cantidad en IAG, con la intencion de que se doblara. Esta semana en la presentación de resultados indicaron que no recuperarian la normalidad hasta 2023, teniendo en cuenta que seguramente los vuelos tendrán que volar a media capacidad por el virus, le espera unos trimestres muy duros. De momento lo miro desde la barrera