Daniel Lacalle se ha convertido en una persona mediática desde que a finales de 2011 en 2008 comenzara su blog "Lleno de Energía" en El Confidencial. Aunque empezó hablando de materias primas y de toda la cadena de valor energética con unos artículos de impecable calidad, su fama no despuntó hasta que la economía española recayó en una segunda recesión y con ello Lacalle empezara a hablar menos del gas pizarra y más de economía política. Su precisa pluma que ataca los excesos cometidos en la España de la burbuja, así como sus celebrados artículos contra el gasto y la falsa austeridad de las administraciones públicas, le llevaron en volandas a la popularidad tocando techo con la llegada de su libro "Nosotros los mercados", libro que sigue en el puesto 7 de los más vendidos en la categoría de Economía y Empresa según la filial de Amazon en España.

Daniel Lacalle es Senior Portfolio Manager de EcoFin en la City de Londres y desde hace bastante tiempo lo conocemos y tratamos. Una de las primeras entrevistas que se le realizó en este país, la publiqué hace tiempo y sigue vigente a día de hoy porque se trató temas intemporales más que de actualidad. Allí hablamos de hedge funds, mercados, psicología, las estrategias "long/short" y otros temas. Si no la leíste creo que es muy recomendable leerla ahora (ver: "Entrevista a Daniel Lacalle, EcoFin Senior Portfolio Manager").

Presentado a quien no necesita muchas presentaciones entre la comunidad de inversores, faltaba un elemento. Sabíamos que Lacalle tiene un lápiz (parece ser que rojo) muy afilado y que su lengua también está bien entrenada en la oratoria pero, ¿cómo son sus números?, ¿es otro gurú hablador, politiquero, lleno de palabras sin datos reales que respalden su trabajo?, ¿otro gurú al estilo de los que hace tiempo nombró Ángel Martín Oro en su artículo "De economistas, analistos, y tal y cual: tercera cruzada contra los gurús-profetas"?

Por suerte, para salir de todas estas dudas, he logrado acceder a los datos de rentabilidad (y a algunos otros parámetros) de la operativa de Daniel Lacalle. Estaba muy interesado en conseguir estos datos porque, aparte de que no son conocidos, son muchos los que especulan sobre su auténtica rentabilidad y realmente están manejando una información incorrecta y en la mayoría de los casos le atribuyen una rentabilidad nula, cuando -como veremos- no es el caso. Le tengo que dar las gracias a un amigo que trabaja en un fondo de hedge funds por conseguirme esta información.

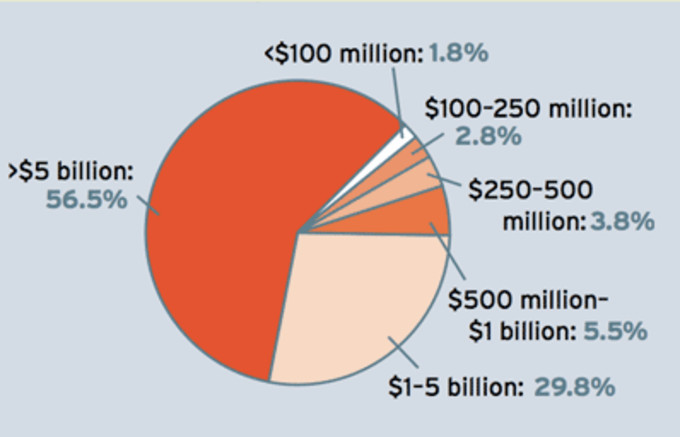

La cantidad que gestiona directamente Daniel Lacalle es de 200 millones de dólares, lo que representa el 13% de los fondos totales que maneja EcoFin, unos 1,500 millones. Esta cantidad -la de EcoFin- la situaría como una entidad mediana si tenemos en cuenta el tamaño de los hedge funds en el mundo:

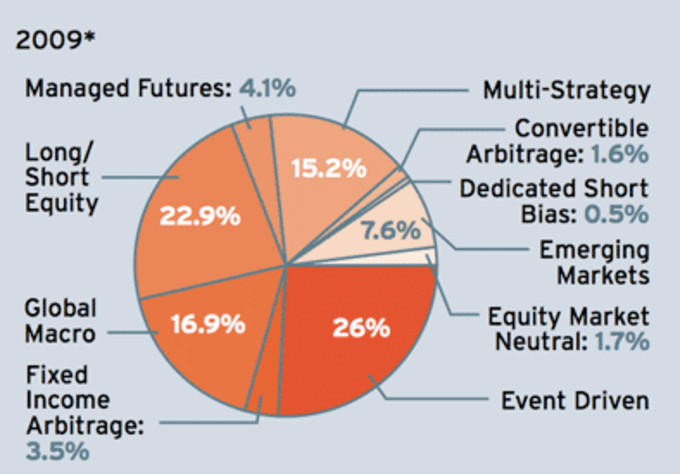

El estilo especulativo de Lacalle, como pudimos ver en la entrevista antes mencionada, es el llamado "Long / Short Equity" que busca posicionarse alcista y bajista en valores intentando mantener una posición global neutral no afectada por la beta (o movimiento) del mercado:

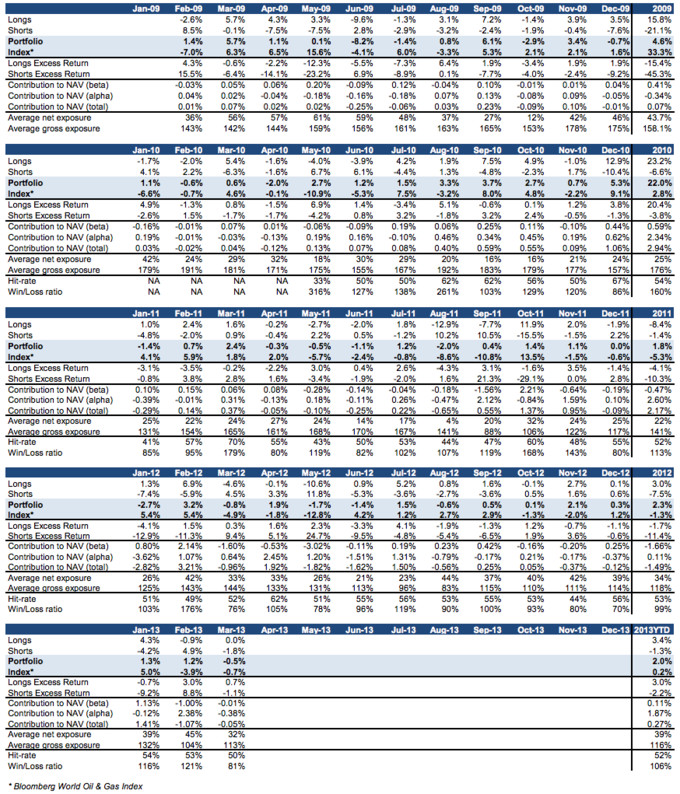

Y estos son sus resultados, mes a mes, desde que su operativa se iniciara en febrero de 2009:

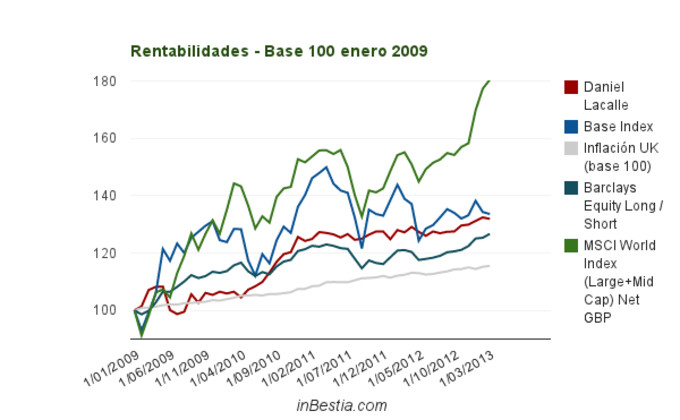

De esta tabla se desprende que el mes más rentable y el más negativo se dieron en 2009, primer año de vida de operativa en EcoFin, llegando a perder un -8,2% en junio y ganar un 6,1% en septiembre. Es destacable que todos los años (2013 hasta marzo), ha acabado en positivo, si bien el grueso de su rentabilidad se debe al excelente año 2010 en el que consiguió un 22% de beneficio. En 2009 conseguiría un 4,6%, en 2011 un 1,8%, en 2012 un 2,3% y en 2013, hasta marzo, un 2%. Esta rentabilidad acumulada hasta marzo de 2013, supera la inflación del reino unido, la rentabilidad media de los hedge funds que operan acciones mediante la estrategia "long / short" pero no supera al propio benchmark Bloomberg World Oil & Gas Index formado por las mayores compañías mundiales del sector energético. Y por supuesto, la rentabilidad de las acciones mundiales (MSCI World Index Large + Mid Cap GBP) es muy superior a la operativa de Lacalle, la media de los hedge funds y el índice de referencia de Bloomberg. Si Lacalle ha conseguido aproximadamente un 31,9% de beneficio, el índice global de acciones ha conseguido un 80%, una diferencia muy sustancial.

Hay un fuerte debate en los últimos tiempos alrededor del asunto de si las comisiones (2% gestión, 20% éxito) que cobran los gestores de hedge funds están justificadas a la vista de sus resultados. Este debate es complicado, porque casi ningún fondo y casi ningún hedge fund puede batir al mercado de acciones a medio y largo plazo. Pero es cierto que cuando el mercado cae, la pérdida de los hedge funds suele ser menor o incluso puede haber un ligero beneficio. ¿Se puede juzgar con la misma vara de medir a los hedge funds y al retorno de un índice bursátil?

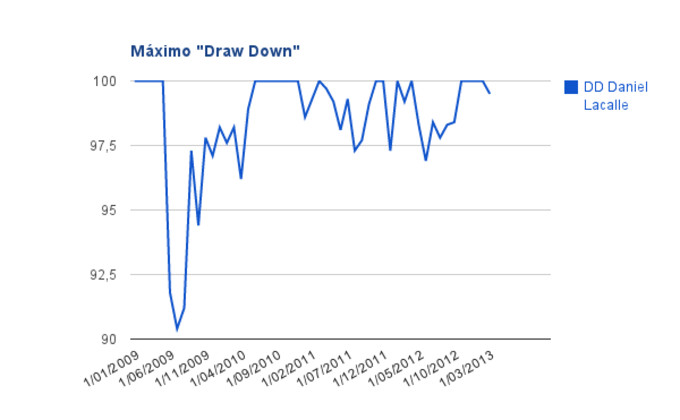

Eso queda ya de la mano de cada uno. Si uno asume que volatilidad es igual a riesgo, entonces puede estar muy de acuerdo que no se puede medir la rentabilidad de un hedge fund sin tener en cuenta otros parámetros, pricipalmente la pérdida máxima (en inglés "Draw Down"). Personalmente no estoy de acuerdo con igualar volatilidad a riesgo y soy más propicio a aconsejar invertir en ETFs que siguen pasivamente a un índice del mercado de acciones que buscar operativas menos volátiles pero también menos rentables. En todo caso, en la siguiente imagen podemos ver el historial de Draw Downs de la operativa de Lacalle.

Normalmente sus Draw Downs -al igual que su rentabilidad- suelen ser bastante comedidos, aunque el máximo Draw Down lo alcanzó en 2009 con una pérdida temporal de -9,6%. Si dividimos la rentabilidad actual (siempre cálculos aproximados) de 31,9%, entre el máximo Draw Down (-9,6%), obtenemos un ratio Beneficio / Máximo DD del 3,32. Si por otro lado calculamos el mismo ratio Beneficio / Máximo DD del índice MSCI World Index Large + Mid Cap en libras esterlinas, es decir, si dividimos 80,45 entre 23,23 el ratio es 3,46, algo superior a la operativa de Lacalle. Así observamos que la rentabilidad generada por la bolsa con respecto al máximo DD es mayor que la de la operativa de Lacalle.

Conclusiones:

Lo mejor: Lacalle no ha tenido ni un solo año en negativo hasta ahora.

Lo bueno: Según su tipo de operativa es poco probable que el inversor en sus fondos tenga una gran pérdida temporal en tiempos de crisis.

Lo malo: El no tener años en negativo y ser poco volátil no permite generar grandes retornos a largo plazo. Muchos benchmarks, bonos e índices de acciones son más rentables y no menos seguros.

Y el resto de conclusiones se las dejo a ustedes.

Un artículo para separar el grano de la paja, o la rentabilidad del ruido mediático. Muy necesario.

Buen articulo!

Esclarecedor, gracias

Interesante artículo Hugo, sólo dos comentarios.

El blog lo empezó antes de 2011, creo que por 2007. Y su estrategia es market neutral. Obviamente usa posiciones largas y cortas para intentar lograr tener exposición neutra al mercado pero según la categorización de la industria de los HF´s, no es long/short a pesar de que lo pueda parecer.

Hola Pablo, que yo sepa su blog en El Confidencial empezó en 2011. Ahora, la plataforma de ese medio creo que no deja indagar en artículos antiguos, pero recuerdo haberlo mirado hace unos pocos meses y sus artículos empezaban en esa fecha. Si sabes algo que yo no sepa :)

Yo creo que si puede considerarse "long / short" porque el mismo dice que es long / short y, efectivamente, su operativa no es "market neutral pura". No entiendo muy bien esta parte de tu comentario :)

He intentado volver a mirar, pero El Confidencial está de obras o ha cambiado y no se puede valorar. Pero mirando Google trends, todo parece indicar que el año es 2011.

http://www.google.es/trends/explore#q=daniel%20lacalle&cmpt=qHola Hugo, cojonuda tu iniciativa de colgar y comentar los resultados de DL. Hace tiempo que lo leo, por no decir que nunca me pierdo su artículo del sábado en EC. Creo que empezó siendo bastante riguroso, pero con el tiempo se ha ido volviendo muy tendencioso y sesgado. Es siempre interesante leerlo, y creo que da una visión que mucho público no está acostumbrado. Es mi opinión.

Lo que nunca me había parado es a buscar los resultados del hedge fund que siempre se vanagloria de gestionar desde la City. Y no sé si seré pedante o es que no me entero de nada, pero los datos que cuelgas son muy escasos: ni volatilidades, no sharpe ratio…

Pero bien, da una idea para comprobar las rentabilidades. Joder, me he quedado bastante chocao con no pasar del 3% ni un solo ejercicio, exceptuando 2010 y su 22%, aunque el año de gracia lo tiene hasta el mono de Wall Street. Y dices que lo mejor es que no tiene ningún ano negativo? Disculpa Hugo, pero invirtiendo en un depósito del Cristiano Ronaldo, con mínimo riesgo, y le gano por goleada.

La verdad es que lo de los hedge funds es uno de los mayores timos de los últimos tiempos de la industria financiera. Y no lo digo por Madoff. Exceptuando a los Top hedge funds como Reinassance o Bridgewater, hay más de 10000 hedge funds inscritos, y la mayoría ni superan su benchmark. La rentabilidad media del sector en 2012 es de 3,5% mientras el S&P de 16%. Eso sí, tienen un nombre muy cool, superchic, y todos los gestores de cartera quieren contar con uno para timar a sus clientes. Como? A base de comisiones exageradas. Con todo ese rollo del secretismo, y de fórmulas extraordianarias multiestrategia, crujen al cliente.

“From 1998 to 2010, hedge fund managers earned $379 billion in fees. The investors of their funds earned only $70 billion in investing gains.”

Quien ló dice? Al loro:

http://www.amazon.com/gp/product/1118164318?ie=UTF8&camp=1789&creativeASIN=1118164318&linkCode=xm2&tag=slatmaga-20

Creo que a Lacalle le aburre lo de estar todo el día en frente de tablas de Excel y pantallas de bloomberg, de leer financial times y de bajar al pub a las 12 para tomarse un par de London Prides. A él lo que le mola es el tirón mediático! Como el otro que con la crisis se está haciendo más famoso que la Carmina Ordoñez, el Gay de Liebana… jejjejee Oye, y a mucha honra!

Cualquier día de estos deberíamos montar el Hedge Fund Inbestia, y a forrarse a comisiones, y salir en la tele con Jordi Gonzalez!

16% de media en el S%P? Eso sera desde el 2009, a largo plazo no lo creo!

Son los pocos datos que tengo. Pero he puesto el ratio beneficio / DD. El ratio de de Sharpe no sirve para nada.

La industria de los hedge funds como conjunto es una de las mayores transferencia dinerarias de la historia.

De todas maneras las cosas no son blancas ni negras. Aqui están los datos y cada uno los juzga.

Entiendo Hugo que vayas escaso de datos, algo habitual en el sector de los hedge funds que amparándose en el secretismo por sus fórmulas milagrosas de descifrar el mercado, son incapaces de dar públicamente información fundamental para cualquier inversor. Lo encuentro surrealista. Madoff se amparó en esa estrategia para pegar el mayor golpe de las historia.

Está bien lo del ratio B°/DD para valorar el riesgo pero es muy insuficiente, ya que resulta una relación poquísimo objetiva para valorar el riesgo de cualquier inversión. Para el largo plazo de + de 5 anos pues puede que sí, pero no como una medida que cuantifique su variación de fluctuación de precios en un período menor, tal y como es la volatilidad.

Aunque volvemos a la idea inicial: es vergonzoso que a un inversor se le priven de ese y otros datos, y te tengas que basar principalmente en la marca o tirón mediático del gestor, y en su cara bonita (lo de la cara bonita es un chiste malo; las tias sabrán valorar mejor…).

Y Hugo, que tengas la osadía de decir que el Sharpe Ratio no sirve para nada, no sé qué pensar, de veras. Al igual lo dices por su aplicación específica en un hedge fund, pero a nivel de inversiones es una de las medidas mejor reconocidas y más fiables para valorar el nivel de rentabilidad según un nivel de riesgo. Para mí es fundamental siempre darle un ojo.

Y no entiendo lo de “transferencias dinerarias”... qué quieres decir?

Daniel, me expresé mal, y quería decir: “En 2012, la media de rentabilidad del sector de hedge funds es de 3,5% (datos ft) y la rentabilidad del S&P del 16%”

El Sharpe Ratio no es una buena medida porque penaliza la volatilidad aunque sea "upside volatility", por eso es mejor utilizar el Sortino ratio o el Calmar ratio.

Lo de las transferencias dinerarias, quería confirmar lo que dices, que a nivel agregado lo que ha habido es una transferencia dineraria de los depositarios a los gestores. Estos no han aportado muy poco valor y han extraído mucho de los inversores.

En EEUU han dado un paso importante al permitir que los hedge fund se anuncien con mayor libertad.

Hay demasiadas reglas chorras para "proteger al inversor" y luego todo el sistema en realidad es una estafa. Los impuestos, el sistema bancario, etc, etc.

*Estos han aportado poco valor

Artículo ,a mi gusto innecesario,posiblemente lacalle tendrá sus problemas con su ego,no lo conozco,pero muestra rencor Hugo,no hay dudas,y tienes cualidades para otra cosa,incluso en tus comienzos en rankia,te dedicabas más a la estrategia de trading ,lo cual era alucinante,permitiéndome personalmente conocer mucho sobre el vix y sus etfs,es mi humilde opinión,sin ánimo de ofensa. Saludos

Escucho con atención tu comentario, pero no estoy de acuerdo en algunas cosas. No hay rencor porque Daniel es mi amigo. De hecho mucha gente está manejando información errónea sobre el y yo he puesto luz (más bien a su favor).

Por otro lado, del VIX ya lo he dicho todo, no me puedo repetir ad eternum.

Permiteme disentir. "Innecesario" para nada, en un àmbito tan turbio y carente de visibilidad. Valoras el mèrito por los resultados, no por el marketing.

El fondo mantiene baja volatilidad, retornos absolutos. Respeta el mandato aunque el alcance del resultado parece poco acorde con las declaraciones. Otros tampoco han estado infalibles.

En todo caso el periodo en examen me parece insuficiente para emitir un juicio definitivo sobre la labor y màs aùn en consideraciòn de mercados "enrarecidos" por intervenciones.

A muchos nos ha intrigado poder evaluar a D.Lacalle tambièn a travès de las metas conseguidas con su gestiòn, por esa razòn agradezco a H.Ferrer la molestia que se ha tomado con el trabajo presentado y a esta altura tambièn por haber aceptado exponerse a crìticas.

Pero cuidado, la presencia de D.L. en los medios pareceria muy necesaria. Abre a un enfoque que cuestiona las creencias del consenso a favor del proceso y de la reflexiòn. Supongo a nadie se le ocurra cuestionar competencia y conococimiento de la materia al Sr. Lacalle.

Personalmente lo valoro mucho y lo aprecio tambièn bajo esta otra clave de lectura.

No esta nada mal para en teoria no estar expuesto al mercado.

s2

Gracias Hugo. Me alegra confirmar lo que mi intuición me decía. Daniel es un monstruo delante y detrás de la pantalla. Y lo que está haciendo en España no tiene precio: decirle a la cara al Antonio Español que aquí todos llevamos dentro que no hay nada gratis y que todo sale de nuestro impuestos. Y en prime time. A lo dicho, no tiene precio. Tiene, hoy más todavía, toda mi admiración. S2.

"¿Se puede juzgar con la misma vara de medir a los hedge funds y al retorno de un índice bursátil?"

Mientras en la panadería no me hagan un descuento cuando les diga que voy a pagar con dinero proveniente de mi "hedge fund", me veré obligado a tratar a todos mis euros por igual.

Un saludo :)

¿Cómo se puede confundir la rentabilidad de obtenida en varios años con la rentabilidad anual? A ver la rentabilidad anual desde 2009 a 2012 ha sido del 7,675% no del 31,9%.

Por tanto el ratio rentabilidad/riesgo bruto no es de 3,32 si no de un inaceptable 0,8.

Si a todo esto le quitamos las comisiones que se mencionan, la rentabilidad media anual baja al 4,14% y el ratio al 0.43. O sea que para conseguir una inversión mediocre hay que arriesgar los ingresos medios de dos años y pico.

Pues bravo por el señor Lacalle (o quien quiera que sea quien se lleva la pasta) que es capaz de quedarse con el 46% de los beneficios sin cargar con ningún riesgo. Pero ¡que tontos son sus clientes!

Las cosas se pueden medir de muchas maneras. El Calmar Ratio original tiene en cuenta al menos tres año.

En el artículo he calculado la rentabilidad y DD desde el inicio hasta.

Pero solo es un ejemplo. Los datos están ahí para ser diseccionados por todos :)

s2