A finales de año hablamos de la gran incógnita para este 2016 iba a estar en el sector emergentes, Msci World, sector energía, industrial ( link) , a la vez que alertamos de que el suelo en el crudo estaba cerca , todo esto no viene solo, la mejoría del sectorial industrial, energético es tal, que se puede decir que una de las grandes amenazas para este 2016 se ha esfumado, lo quieran o no, es así.

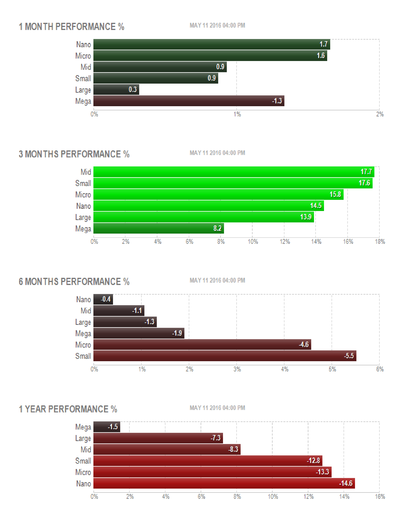

¿Qué consecuencias tiene esto? pues bien a dado vida a los sectores más débiles, industrial, energía , a los emergentes, al mercado global, y al sector de pequeñas y medianas empresas.

El desplome del crudo ya no es la gran amenaza, de hecho en un día como hoy, todos estos sectoriales y el crude han sacado los dientes:

Sector INDUSTRIAL a día de hoy no es tan importante como el tecnológico, pero para una recuperación de los mercados a nivel global es muy clave, es de vital importancia, y créanme lo que veo me gusta.

Empecemos con el examen del MSCI WORLD:

Hace varios años tuvimos una situación similar corrección desde abril se crean divergencias y para arriba, la situación técnica a escala semanal es de divergencias alcistas, básicamente es lo mismo que observamos en otros índices, los precios en este inicio de 2016 prácticamente tocaron los mismos precios de hace tres años.

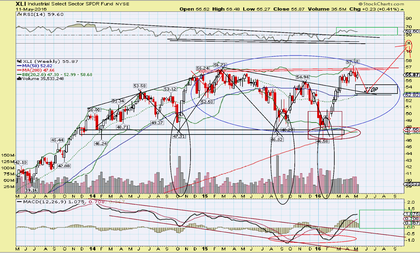

INDUSTRIAL:

La vorágine bajista de inicio de año hace que se toque mínimos y un importante soporte que no era otra cosa que los mismos precios de 2014, incrementos de volumen, y la típica figura hch de largo plazo que al llegar al brazo derecho reacciona ( a veces existen ruptura falsa en ese mismo punto y salida alcista, la cuestión es que es lo mismo observado en otros gráficos y que estamos comentando en las ultimas semanas, varios años sin ver sobrecompras en semanal, el macd inicia su camino bajista en un primer momento pero aun con subida de precios y luego reversión con divergencias alcistas ( esto es lo mas típico visto en análisis técnico, de libro ) lo que ocurre es que se aplica poco, los espacios temporales amplios no gozan de popularidad ni paciencia, la cuestión es que se ha invalidado el techo en el sector INDUSTRIAL, conjeturas de futuro de todo tipo, el hecho de que el industrial haya roto la bajista ( independientemente de que realice algún tipo de pull back) es ya un primer paso, a nivel de rsi sigue siendo muy buena señal que se mantenga por encima de 50 en semanal, prácticamente es lo mismo que estoy diciendo para los índices generales USA

Pero lo dicho el primer paso se ha dado, ( luego vendrán los datos de mejoría macro y los resultados de las empresas, todo esto viene después siempre)

5 años

Para consolidar un nuevo ciclo alcista tiene que situarse nuevamente en la zona superior macd , como digo esto es de libro, las reversiones en macd con divergencias y controlar las zonas es clave en la vida de un analista técnico,

CRUDE

Dicen que es muy difícil operar en el crudo , movimientos erráticos , impredecibles, bueno eso para los que se apalancan con futuros, la estructura está clara, hoy vuelve a mostrar fortaleza, camino de 51/52 dólares el WTI, y posible inicio de estructura hch invertido, lo que esta claro que las divergencias alcistas son sustanciales.

MENSUAL:

Blanco y en botella.

sSECTOR Energia:

La acumulación, con triple divergencia alcista en rsi y macd es sencillamente brutal, ahora lo dicho para todo, a de consolidar el macd y el rsi en semanal en las zonas alcistas.

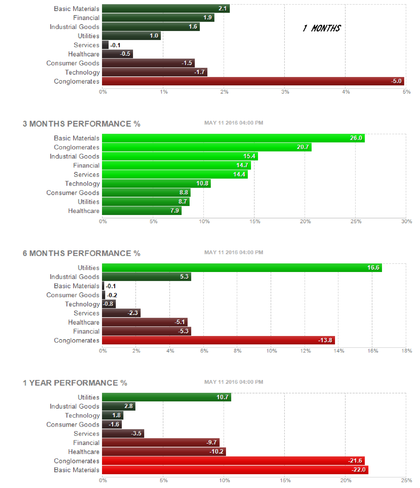

SUPERSECTORES :

Se aprecia el sector rmateriales básicos de caer mas de 25 ahora recupera aun mas, y otros sectores como el tecnológico que en su día llevaron la voz cantante ahora están mas flojos.

Idéntico, al igual que el sector tecnológico brillaba y las MEGAS llevaron todo el peso, ahora se aprecian los cambios en América son unos artistas, no es fácil que USA CAIGA, es increíble el trasvase sectorial, pero al final los índices están ahí arriba, cuando unos están mejor, otros peor ( solo hay que echarle un vistazo al sector UTILITIES de ser el peor al ser el mejor) , parece que en EEUU distribuyen el sectorial pero al final el dinero no se va, se están viendo grandes movimientos en sectores en los últimos 15 meses, y la verdad que hay unos cambios brutales, ¿ Que es lo que hará romper a los índices generales ? ¿ Que sectores ?

La lógica dice que todos a la vez o la gran mayoría, pero es cierto que en estos momentos el TECNOLOGICO como ya explique tiene mucho peso ( y esta de capa caída) pero a cambio el sector energético, industrial está empujando, lo que no cambia es lo que comentaba en el articulo anterior el CONSUMO Sectorial XLP, en cuanto al discrecional no tan fuerte, pero es lógico con el entorno de crudo recuperándose.

Al final es indiferente lo que hagan los índices SP500 etc, pero obviamente a nivel de amplitud, de correlación con otros índices e industrias, mercados emergentes y globales etc es mejor romper con el industrial rompiendo, que no con solo el tecnológico o las empresas mega, y ahora el SP500 esta mas cerca de máximos con los sectoriales mas compensados.

Que el sector industrial rompa es mas importante quizás que el tecnológico a nivel de mercado general, aunque la realidad es que es este mismo sector el que da mas fuerza ahora mismo a cualquier impulso de los índices en EEUU.

En fin, todos querían equilibrios, y los que alertaban del fin de los mundos con una primavera dramática por crash en emergente, crudo ,mercado global se ha quedado en agua de borrajas, igualmente callados los que decían que solo se subía con la fuerza de las FANS y de las MEGA pero que el resto de mercado no tiraba con fuerza.

En definitiva la alerta de la amplitud de la que tanto se habló.

Las espadas están en todo lo alto, pero apuntan hacia arriba.

Saludos y suerte.

Buenos días Juan, ¿cómo ves el Biotecnológico? Me metí hace días y me ha bajado un trecho...no sé si promediar ya o esperarlo más abajo...

¿cómo lo ves?

¡Mil gracias!

Hola persona la tardanza, aconseje bio healtchare, una seria de empresas, las healtcare van bien, con Boston scientific y medtronic etc, J&J las biotecnológicas hay algunas que arrancaron y se han caído y otras que están subiendo, la activación de compra sigue intacta, cuando este verano di compra en UTILITIES estaba similar, se sufrio pero luego....., ojala y todo arrancara desde el primer dia que se dice, a veces si sucede otras no, y también se puede fallar, pero lógicamente en bio estamos en zonas de retroceso 50% fibo y veo punto interesante, y Healtchare ídem, son sectores que me gustan para futuro, y cualquier corrección debe ser aprovechada, ¿ promediar? no se en que activo has invertido exactamente, yo tengo por constumbre dentro del sector seleccionar, las mas fuertes, isino puediera cogería el sectorial healthcare Y el Nasdaq biotecnológico, el limite seria el punto 61.2 fibo de retroceso hay margen, todo conlleva paciencia.

En respuesta a Juan A Beño

Hola Juan, muchas gracias por tu respuesta. Yo he comprado un ETF, concretamente IBB, pero he previsto que acertar 100% con el punto más bajo es muy difícil, por eso tengo cargas para ir metiendo. Pues iré comprando según se vaya acercando al 61,2 de retroceso. Yo también estoy como Fid intentando alejarme del corto plazo ya que me paso el día delante del ordenador traduciendo y si a eso tengo que añadir los fibos ya es para pegarse un tiro; encima para ver como te despluman tal y como se las gasta el mercado últimamente...en fin la vida está en la calle.

Me gustaría también entrar en algún otro sector. Entre energía, industrial y metales ¿cuál te parece el menos arriesgado?

Mil gracias

En respuesta a Paloma Alonso Alberti

HOmbre menos arriesgado energía e industrial, metales dimos compra a mediados de febrero y hace unos días alerte de resistencia, de cualquier modo el CRY índice materias primas lo sigo viendo apetecible, por lo demás haces exactamente lo correcto, entrada en diferentes puntos de suelo.

En respuesta a Juan A Beño

¡Mil gracias! Lo miraré.

Buen fin de semana

Otro ejemplo es EXXON Dentro del sector energía, desde que dimos compra ya lleva un pico, esto es asi, creer un sector y ver las empresas, sector energía, industrial, metales ha sido y es una oportunidad como se canto y healtchare y biotecnología lo será, USA es asi.

Buenas Juan A.,

Yo también entré en el biotecnológico y aunque haya retrocedido un poco, entiendo que es una inversión a largo plazo y que hay que esperar, o ir añadiendo lotes conforme baja...

´

La verdad es que me cuesta un poco este tipo de operativa porque normalmente he operado y sigo operando a todo lo contrario, es decir contratendencial, caza suelos techos, intradía, venta de volatilidad.... en fin, todo lo que no se debe hacer según el AT....y por eso entrar cuando un valor rompe la resistencia y está más caro que nunca me cuesta... pero por otro lado veo que tengo que educarme en esa filosofía y estoy dejando una parte de la cartera al largo plazo. Actualmente solo llevo a largo plazo Ferrovial y el batiburrillo que recomendaste del health. Te agradecería mucho si pusieras algún otro valor concreto de los otros sectoriales que están repuntando.

Muchas gracias por todo, llevo tiempo leyéndote y aunque no siempre te siga, sí que me sirve bastante para contenerme un poco en la visión cortoplacista.

Saludos.

Saludos.

Hola amigo Juan A!

Querría incidir en que los mercados pueden hacer 3 cosas, no 2: subir, bajar y lateralizar.

En tus artículos sólo hablas de 2 de ellas, y te dejas la tercera, que es lo que está haciendo USA desde mayo 2015 (y antes aún, octubre 2014 se podría decir).

Recordemos que iban 4 años prácticamente sin correcciones, y la de 2011 fue más o menos "leve".

El escenario 2008 como dices es altamente improbable, pero insisto en que no descartes una vuelta a los mínimos de febrero de este año, e incluso un poco más abajo, antes de salir "bien" al alza.

Los que de verdad mueven los precios, los gestores profesionales de fondos, tienen un altísimo grado de complacencia, o sea, que están "excesivamente" confiados (mira el ratio VIX a VXV, por debajo de 0'80 o muy cerca las últimas 9 semanas), y eso no presagia nada bueno en el corto plazo.

El VIX además ya se está animando, y otros derivados de volatilidad a mayor plazo (VXST, VXV y VXMT) apuntan a mayor volatilidad en la segunda parte del año.

Además, nunca te leo nada sobre las posiciones cortas de los minoritarios en los índices USA, que ha sido la verdadera gasolina que ha empujado a los índices al alza ya que el 9 de febrero estaban en máximos de unos pocos años, hasta hace pocos días; esa gasolina prácticamente se ha acabado (de 272.000 a 20.000 contratos cortos).

Los datos macro USA se van deteriorando (ojo a los datos de desempleo de ayer, los de gasto de consumidor y sobre todo las no subidas de salarios) y los beneficios de las empresas están cayendo claramente (me río de lo que diga "el consenso" porque ese "consenso" lo forman los manipuladores de siempre JPM, GS y demás) en un entorno de subidas de tipos, muuuy lento pero teóricamente al alza.

El mayor problema de la economía USA es que deberían haber empezado a subir tipos hace al menos un par de años, pero como el gobernador de turno de la FED decidía con un ojo puesto en el S&P, cada vez que dejaban caer que se planteaba la posibilidad de subir tipos, unos días de caídas en la RV y se esfumaban esas posibilidades.

Es decir, que si la economía USA empieza a frenarse, la FED ya no tiene el arma de las bajadas de tipos porque no han llegado a subir, y esto puede ser un gran problema.

Por otro lado, nada baja ni sube para siempre, o sea que el crude, como todo, tenía que rebotar, y de ahí el rebote de los sectores relacionados, aunque mucho rebote llevan para lo que ha recuperado el crude: recordemos que no ha llegado aún a 50$ desde los más de 100$ de los que venía, y ya veremos si consigue pasar de esa zona 50$-60$.

Por último, no olvides que la burbuja esta vez se llama BONOS, y su explosión es bastante peor que la de casi cualquier otra burbuja del pasado (acciones, inmobiliaria), o al menos del "pasado reciente" (de 199x a día de hoy).

Espero haber aportado algo.

Saludos

En respuesta a David TLop

Ah, y se me olvidaba el margin debt del NYSE, que no para de bajar.

La imagen da miedito: mira lo que ha ocurrido en el pasado cuando el ratio respecto a la media de los últimos 12 meses ha bajado claramente de 0.

En la otra imagen se ve el margin debt como un porcentaje del PIB USA, y no será casualidad que hiciera máximo en abril 2015, justo un mes antes de que el S&P hiciera máximos históricos.

Ojito...

No digo que se vaya a derrumbar todo ya ni el mes que viene ni nada por el estilo, pero es una posibilidad de que las cosas se pongan feas o muy feas a medio y largo plazo, y no habría que descartarla.

Las fuentes:

http://www.hedgopia.com/apr-15-margin-debt-as-of-disposable-personal-income-matches-mar-00-high/http://slopeofhope.com/2016/05/nyse-margin-debt-as-of-gdp-signaling-ugliness-for-equities.htmlVaya, no se han subido las imágenes...

A ver si ahora...

En respuesta a David TLop

Y la segunda

Uno de los errores que tuve los primeros años es no tener un contexto de análisis general, y sobretodo la no selección de sectoriales , industrias y empresas, para los que hacen trading o cortoplacistas de poco puede valer, yo me muevo con escalas amplias, estas según que determinados puntos te pueden decir no o si, para mi hay señales alcistas activadas por semanal o mensual, si se estropean me mantendré a margen, hasta que vuelva a estar en el punto idóneo, yo creo que no estamos en el 2008 y así actuó, si me equivoco stop y santa pascuas, y si acierto tampoco pasa nada nadie se va a acordar de mi, jejeje,