El transporte de petróleo por vía marítima es el método más barato en tonelada x km frente a tuberías, camiones o trenes. Esto le aporta al sector una ventaja competitiva. Por poner cifras, para enviar un barril de crudo en un trayecto de 4.000 km el coste de hacerlo en tren es de aproximadamente 15$, por tubería es de unos 8$ y en barco es de 0,4$.

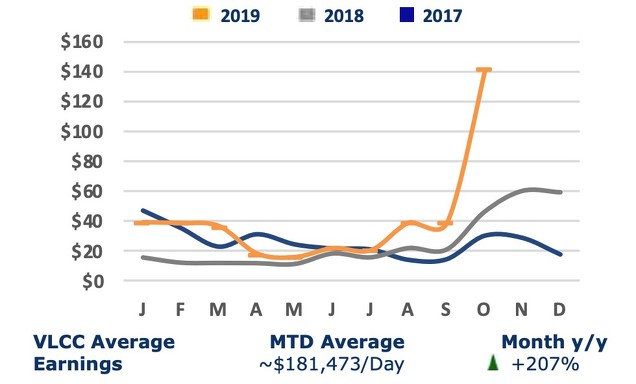

Esta cifra no supone gran coste adicional para los clientes del servicio (las compañías que poseen las refinerías) y pagar más o menos no supone un gran dispendio. Esto lo considero una cualidad muy positiva porque, como hemos presenciado en las últimas fechas las tarifas que se pagan por transportar petróleo se han multiplicado x6 sin que lo hayamos notado en la gasolinera.

Fuente: Weber Weekly Tanker Report

Las empresas del sector ganan dinero en función de lo que les pagan por alquilar sus barcos (gráfica anterior) y por tanto son price takers. Así mismo, no existen ventajas significativas entre flotas con barcos similares (sector muy comoditizado).

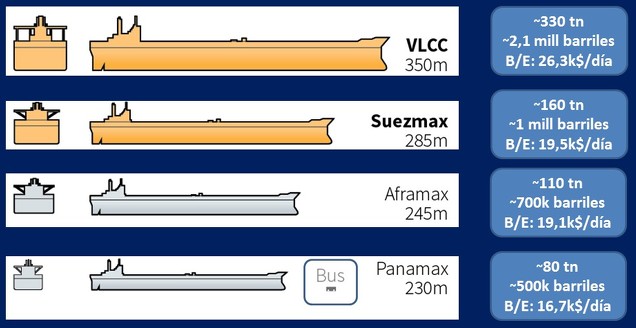

Para poner contexto, en la siguiente imagen se muestran los tipos de embarcaciones utilizadas para el transporte de petróleo crudo, sus dimensiones principales y los rates (tarifas) de alquiler con los que pasan de pérdidas a beneficios (B/E - Break-Even).

Fuente: Datos de Tsakos del Q1-19

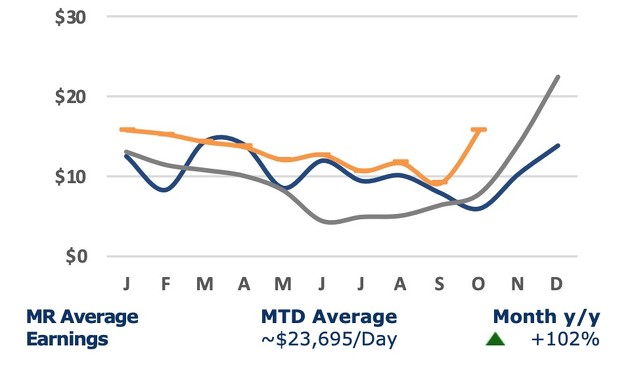

En este artículo voy a analizar las empresas de tanqueros de crudo (crude tankers) frente a las que poseen tanqueros de productos refinados (product tankers): Gasolina, diésel,… Como se ve en la siguiente imagen, los beneficios de estas segundas no han aumentado tan significativamente en su tendencia frente a los últimos años y en conjunto no están lejos de las pérdidas (break-even de unos 16.000 $/día).

Fuente: Weber Weekly Tanker Report. Nota: como en el anterior gráfico, la línea naranja representa la evolución en el año 2019, la gris 2018 y la azul 2017.

La compra de estos barcos se hace con deuda y sus precios rondan de los 50M$ a 100M$. Por tanto las empresas normalmente tienen un apalancamiento financiero y operativo muy fuerte. Si a esto le sumamos que cada nuevo barco tarda de 2 a 3 años en ser entregado nos encontramos con un sector que es extremadamente cíclico.

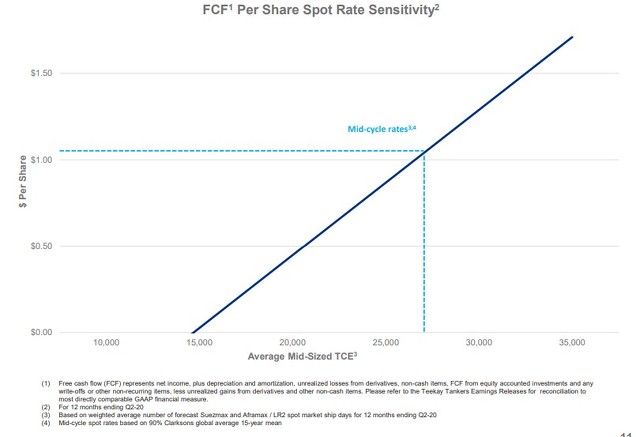

¿En qué se traduce esto? En que pequeñas variaciones en los rates te pueden llevar de pérdidas a P/CF = 1 (Price/CashFlow), es decir, que el flujo de caja de 1 año sea igual que la capitalización de mercado de la compañía.

Por poner un ejemplo, en el caso de Teekay Tankers (Ticker TNK), con que los rates se mantengan en torno a los 37.500$ por día durante los próximos 6 meses se alcanzaría dicho CashFlow:

Nota: El FCF que indica Teekay Tankers es una métrica más parecida al CFO o al EBITDA que al FCF standard. Nota 2: El FCF de la gráfica se alcanza si la flota de Teekay tankers es contratada de media a esos rates durante todo el año.

¿Cómo hemos llegado a esta situación?

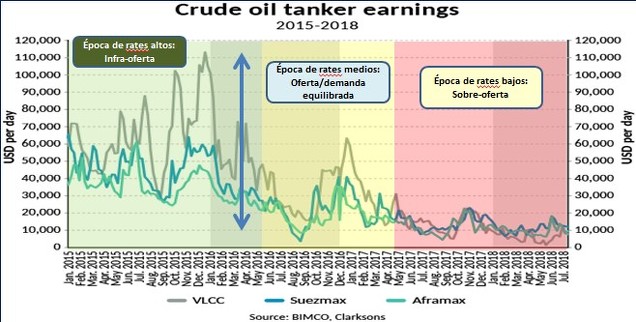

Llevábamos 4 años de sobre-oferta de barcos, lo que provocó que todas las empresas entrasen en pérdidas en 2018. Pero como estamos viendo, cuando se gira el ciclo los rates se pueden multiplicar x10 y todas las empresas pasan a ganar mucho dinero.

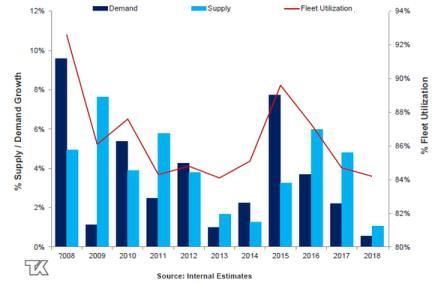

Como en sectores similares (por ejemplo, el de perforación offshore) la variable más importante es el nivel de utilización de la flota mundial, que no es otra cosa que la intersección entre oferta y demanda. Teekay Tankers aporta una gráfica en sus presentaciones con este parámetro. Como se puede observar, en 2018 el nivel de utilización se encontraba en mínimos de más de 10 años.

Fuente: Teekay Tankers

En línea con el planteamiento expresado en el libro Capital Returns, cuando todo un sector se está desangrando, la única solución es retirar capacidad instalada. Esto provocó que 2018 fuese el año record en el chatarreo de barcos, con lo que la oferta y demanda se fue ajustando poco a poco.

Pero la gota que ha colmado el vaso (catalizador) han sido las sanciones de Estados Unidos a Irán a finales de 2018 y recientemente las sanciones de US a COSCO (compañía China). Cada una de estas compañías dispone de unos 50 barcos petroleros de gran tonelaje, lo que supone haber retirado de facto un 6,5% de la oferta mundial, llevando a la tasa de utilización en torno al 90%.

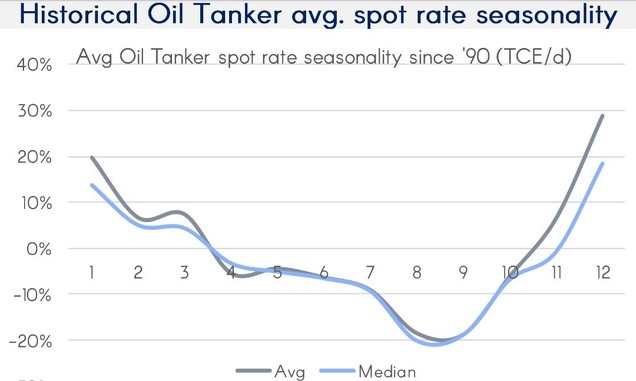

La consecuencia ha sido que los rates se disparasen a valores por encima de los 150.000 $/día para las rutas donde la demanda supera de manera más pronunciada a la oferta disponible, justo en el trimestre del año donde la demanda es mayor por parte de las refinerías.

Fuente: Cleaves

¿Son sostenibles estos rates?

Como se puede observar, el mercado se ha auto-corregido

Fuente: https://twitter.com/JHannisdah...

Los clientes de los tanqueros han buscado fuentes más cercanas para abastecerse y así pagar menos por trayecto (reducción de demanda al reducirse los km x tonelada) y los barcos han aumentado su velocidad de tránsito para intentar cazar contratos a estas abultadas tarifas (incremento de oferta).

Así mismo, el presidente Trump ha vuelto a dar un giro en su política, ofreciendo unos waivers a COSCO en algunos de sus tankeros y parece que va a ser parte de la negociación con China.

Conclusión y perspectivas

Aunque las sanciones han tenido un efecto de alto impacto, ya se veía con anterioridad una evidencia de turn-around del sector con rates superiores a los de años anteriores.

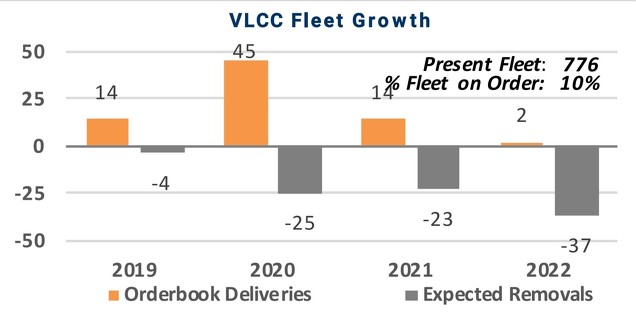

Adicionalmente, las perspectivas de crecimiento de la oferta para los próximos años está en unos de los puntos más bajos de su historia y siendo este un sector donde el tiempo medio desde que se pide un barco hasta que se entrega el tiempo medio es de 2 a 3 años, las cartas están echadas por la parte de cuánto puede crecer.

Fuente: Weber

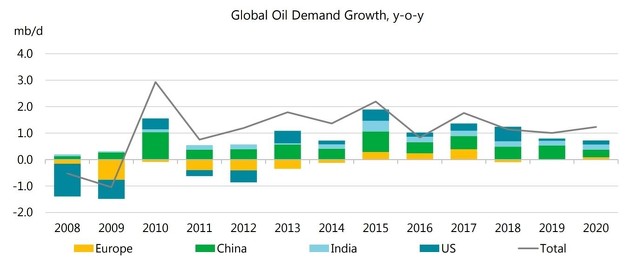

Por parte de la demanda, salvo durante la Gran Crisis Financiera, el crecimiento ha sido positivo y en torno o superior a los 1 millones de barriles diarios cada año

Fuente: IEA

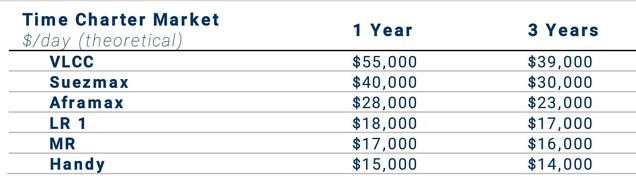

Lo llamativo es que se ha producido un cambio de percepción en el mercado (más que de fundamentales que ya eran alentadores) y en 2 meses se han pasado de ofrecer contratos de duración media con tarifas anémicas:

Fuente: Weber

a otras que superan la media histórica (alrededor de 30.000 $ / día)

Fuente: Weber

Y aunque las acciones en muchos casos ya se han multiplicado x 2 en los últimos 3 meses, si las empresas tankeras cierran acuerdos a dichos rates para sus flotas, se podrán generar CashFlows del orden de su Market Cap actual de manera estable independientemente de que a corto plazo se produjese una recesión global.

Nota final: Este es mi primer artículo. Si el mismo recibe buena acogida, escribiré otro texto en relación a como veo la valoración de las empresas del sector y su potencial de crecimiento.

Por otra parte, también es mi intención profundizar en sectores similares a este donde la oferta, la demanda y su punto de equilibrio (el nivel de utilización) son analizables y en parte predecibles o acotables, con el objetivo de buscar áreas donde las variaciones de oferta tengan un peso mayor que las de demanda y por tanto, en las condiciones adecuadas, puedan ofrecer perspectivas de crecimiento en el nivel de utilización aunque la demanda disminuya y que esto ofrezca una cierta protección frente a una recesión.

Para no complicar más el artículo, no he incluido referencias al IMO2020 (regulación marítima que impone el uso de combustible bajo en sulfuro desde Enero-2020) ni sobre una posible solución a esta nueva normativa que es la instalación de scrubbers (rascadores)

La instalación de scrubbers está retirando oferta pero principalmente es de VLCCs y de manera temporal. Adjunto una diapositiva de DHT con información al respecto.

En el caso del IMO2020, salvo por lo anterior, no acabo de predecir el impacto que va a tener en el nivel de utilización de la flota. Incluyo el link a una entrevista al CEO de International Seaways el 20 de Septiembre (antes del bombazo COSCO)

https://seekingalpha.com/article/4297540?source=anshY quien se atreve a entrar ahora?? Jj Ni a la gente de Cobas le gusta la inversión en barcos, reconocido por ellos, pero es que estában a precios de derribo macho, han entrado modo Graham . Buen artículo gracias, un saludo

Gracias

Sin duda es un sector cíclico y de alto apalancamiento operativo y financiero pero, como dices, está tan barato que merece la pena... Especialmente ahora que se cumple la recomendación de Peter Lynch de invertir cuando se tenga la evidencia de mejora (no con la esperanza)

Buenas.

Joakim Hannisdahl

@JHannisdahl 23 oct.

DHT (#BUY/$9.1) 3Q top-line slightly below our forecast, but ahead of cons. EPS (adj) of -0.06 in-line w cons but below our -0.02. DPS of 0.05 slightly ahead of cons 0.03, but far below our 0.17 as we expected front-leading of stellar 4Q: "49% of VLCC days booked $62k/d"

YO creo que esta frase... "49% of VLCC days booked $62k/d" ....resume la pinta que tiene este mercado para los próximos meses y no me atrevo a ser más optimista.

Hoy resultados de Euronav, veremos que nos cuentan.

En respuesta a Antonio Medina

Muy interesante la presentación de Euronav

Euronav NV 2019 Q3 - Results - Earnings Call Presentation

https://seekingalpha.com/article/4299862?source=ansh $EURN

Hola,

Estoy convencido de que el sector y alguna empresa que he valorado especialmente, se encuentran infravalorados (tengo acciones de Euronav).

Por poner un poco de perspectiva y tener en cuenta que en 2008 pudo haber una burbuja y puede que los precios no se repitan.

Os paso el gráfico del Baltic Dry Index extraído de Refinitiv.

En respuesta a Rodrigo Cobos

Información sobre los rates de los barcos que conforman el Baltic Dry

https://twitter.com/JHannisdahl/status/1189178047557070848?s=19Euronav tiene, en mi opinión, una de las mejores flotas del sector de cara para la nueva etapa

Muy buen análisis.

En respuesta a Jorge ARJONA

Buenas.

Ante tanta incertidumbre lo que está claro es que nadie va a invertir con fuerza en nuevos barcos, lo que favorece que la oferta de Tankers no crezca. Eso se debe ver en los rates de los fletes de los próximos meses ya que entramos en época de alta actividad en las plantas de refino y si realmente ha menos barcos.

Repsol también tiene fama de ser muy buena en refino cosa que también he leído en la opinión de Renta 4 sobre como está posicionada la petrolera para este cambio regulatorio.

Suerte y esperamos si te es posible el análisis de alguna compañía concreta.

Muchas gracias por anticipado.

En respuesta a Antonio Medina

Tienes razón que, a pesar de la gran subida de rates y después caída, por ahora las empresas de tankeros no se han lanzado a comprar nuevos barcos. Puede que sea porque el tiempo desde que se hace el pedido hasta que se entrega el barco es de 2 a 3 años. Como inversor, esta circunstancia es muy positiva porque va a mantener el desequilibrio entre oferta y demanda durante más tiempo y, como consecuencia, un suelo de rates más alto

Nota: en las próximas semanas, cuando se estabilice el mercado analizaré las principales empresas

Adjunto el orderbook de pedidos a 1 de Noviembre

En respuesta a Antonio Medina

Y este es el orderbook de entregas antes de las sanciones a COSCO. No hay gran diferencia en 2020, 2021 o 2022

En respuesta a Jorge ARJONA

Gracias por contestar.

Si, esos gráficos son los que manejo y después de ver bastantes presentaciones de Tankers todos coinciden en el bajo nivel de Orderbooks históricamente hablando.

calvinfroedge @calvinfroedge

7 nov.

$STNG conference call:

- Highest Oct rates since 2004-2008

- Refining coming back online

- Fuel changeover demand

++++ 0 / near 0 fleet growth ++++

- Increased ton miles

- "more sustainable and firm product tanker market than we are experiencing even today"

Recomiendo seguir a este hombre en Twitter en el sector Tankers.

Gracias.

Ganadores y perdedores del IMO 2020

Muy interesante el análisis del sector por parte de Teekay Tankers. En mi opinión, una de las empresas con mayor descuento en precio vs valor, especialmente ahora que han refinanciado la deuda para tener vencimientos más alejados

Mercado muy ajustado

En respuesta a Jorge ARJONA

Mercado ajustado, es decir, que no hay mucha oferta sobrante vs demanda + con dinámicas en los parámetros subyacentes que van a ajustar todavía más el mercado (situación muy distinta al offshore drilling sobre el que también escribiré)

En respuesta a Jorge ARJONA

calvinfroedge @calvinfroedge 7 nov.

En respuesta a @JimmyWar77

Right now, 3/3 product tanker operators $ASC, $STNG, $INSW all said the same things:

- Seasonality

- IMO2020 / more tonnage miles

- No new supply

I get that share prices are up but all names still trading far below NAV with big cash flows coming. Nothing there?

Ayer yo le di un repaso a la presentación de Diamond Shipping y la verdad que todos hablan de lo mismo.

Añadiré que los gráficos están en sintonía con lo que cuentan las presentaciones, eso si este es un mercado muy volátil y que las subidas cuando se den serán parecidas a las de hace unas semanas, es decir muy muy aceleradas con retrocesos también importantes.

Muchas gracias por la información.

P.D. El Offshore de momento por lo que dice Vladimir Zernov de Seekingalpha coincide contigo en que todavía las contrataciones están lejos de darse la vuelta.

Suerte.

En respuesta a Antonio Medina

Ojo, no tienen nada que ver los rates que se están alcanzado en los tankeros de crudo y en los de producto refinado (siendo los Break-Even similares)

Con poco downside en los próximos 2 años pero mucho upside

Eso es también lo que yo he visto en general y que los VLCC en particular son los que en teoría mas podrían subir los rates ¿¿Es cierto esto que comento??

En este sentido Euronav, DHT, Frontline, International Seaways tienen gran cantidad de VLCC. Cual más añadirías...

Muchas gracias por anticipado.

En respuesta a Antonio Medina

Sobre todo DHT, que sólo tiene VLCCs (Como ADS Crude carriers), va a ver el mayor incremento de revenues

Euronav y Frontline tienen VLCC y Suezmax luego también verán mucha mejora.

International Seaways tiene una flota más variada con tankeros tanto de crudo como producto.

Pero, además de la composición de la flota, hay ver qué acción está más barata y el nivel de deuda y sus vencimientos.

No se habla de Nordic American Tankers pero yo la considero interesante con su flota de Suezmax, unos vencimientos de deuda en línea con la amortización y bastante barata en P/Sales o EV/Sales frente al mercado y su media histórica

Por último, otro indicador que me gusta es si están repartiendo dividendos o no. Siguiendo el criterio de Peter Lynch de comprar cuando se retira el dividendo y vender cuando se vuelve a instaurar hay unas inversiones que me gustan más que otras

En respuesta a Jorge ARJONA

Si, NAT la sigo también y le dan muchas similitudes con Teekay Tankers, ya que estas 2 podrían ser las que más descuento presenten.

Muchas gracias.

Nota: creo que en los próximos 2 meses se van a revertir 2 circunstancias que van a producir un incremento en la oferta, sobre todo de VLCC, y por lo tanto una caída de rates:

1. En Enero volverán muchos barcos a los que se le están instalando scrubbers

2. Creo que se van a levantar las sanciones a COSCO. Lo digo porque hay VLCCs que iban a haber cargado en los Estados Unidos y ahora están que no saben si vienen o si van (adjunto ejemplo)

En respuesta a Jorge ARJONA

En respuesta a Jorge ARJONA

En respuesta a Jorge ARJONA

U.S. Lifts Sanctions on Unit of China Shipping Company - COSCO

En respuesta a Jorge ARJONA

Buenas.

Ya que sigues el sector de cerca, supongo has hecho una estimación de lo que el mercado espera para los rates del año que viene y si tu crees que esos rates van ser superiores de manera significativa...

A mi me sale que el mercado espera para el año que viene unos rates de 50.000$/día (media anual) para el sector VLCC, el resto de barcos se me hace más complicado.

En mi opinión esto significa que las subidas actuales ya estaban descontadas, aunque NO tanto están siendo, de hecho Joakim Hannisdahl creo que esperaba unos rates para los VLCC en Q4 de entre 60.000 y 80.000 cosa en estos momentos se ha superado con claridad.

Gracias por adelantado.

Muy buen resumen de la situación actual

Buenas.

Hace unos días cobré los dividendos Scorpio Tankers en un bróker español donde todavía NO he rellenado el impreso de la doble imposición y otro en Degiro de Frontline donde si estaba rellenado...

En el primer caso solo me han cobrado el 19% que supongo será la tributación española y en Degiro nada ya que creo que Frontline fiscalmente se ubica en algún paraíso fiscal donde parece NO hay tributación en los dividendos.

¿¿¿Alguien sabe algo más sobre esto??? Ya que es un sector donde si las cosas se desarrollan como parece la cantidad a abonar por dividendos es muy importante, de hecho mi preferencia es estar en valores que NO paguen dividendos para evitar estos posibles líos y optimizar la rentabilidad.

Muchas gracias a cualquiera que pueda saber algo sobre le tema.

Revisitando el libro Capital Returns me he encontrado esta perla

Por suerte ahora nos encontramos en el extremo opuesto del ciclo del capital y algunas empresas siguen estando baratas

Esta es mi apuesta actual

Research | cleaves

https://t.co/ynYDSf8xUdTsakos Energy (TNP). Empresa en la cartera de Azvalor y que con una flota mixta de tankeros de crudo y producto todavía no ha visto el incremento de cotización del resto del mercado

Comentario sobre el sector y su momento en el Ciclo de capital: con una vida útil de unos 20 años, si el orderbook a 3 años es menor que el 15% de la flota, se está eliminando capacidad en el sector y las perpectivas serían positivas.

¿Dónde nos encontramos en los distintos segmentos?

Tankeros de crudo: muy buena situación

Tankeros de productos: aunque sis rates todavía no han subido de manera tan fuerte como en los de crudo y muchas empresas seguirán en pérdidas, las perspectivas desde el lado de la oferta son inmejorables

En respuesta a Jorge ARJONA

Sabiendo que están entrando muchas refinerías nuevas (Incremento de demanda de tankeros para transportar producción extra), puede que los pobres resultados del Q4 en el sector den una buena oportunidad para entrar en las compañías que operan con spot prices

Teekay Tankers se está poniendo en los precios a los que compró Azvalor hace un par de años y la situación presente y perspectivas futuras parecen más favorables

En respuesta a Jorge ARJONA

Espectaculares resultados de Teekay Tankers $TNK

Cotiza a 425 m$

En 2019 ha generado un FCF de 178 M$ (P/FCF de 2,4)

Pero es que sólo en el Q4 ha conseguido un FCF de 102 M$ y en el Q1 ya ha anunciado que va a superar esa cifra

https://t.co/ACGi3CRSC0En respuesta a Jorge ARJONA

Con lo que ha dejado ver la compañía sobre los resultados del Q1, se pondrá a un:

- EV/FCF = 4,9

- P/FCF = 1,8

No está mal!

https://t.co/fczqwikRuOEn respuesta a Jorge ARJONA

Rates vs FCF

$TNK Y tras la renegociación de los vencimientos de deuda y venta de activos se encuentra en una posición muy saneada

El día del descalabro mundial Teekay Tankers sube

En respuesta a Jorge ARJONA

+10%

Tal cual

Hate to pick on $STNG and I don't think they are currently anywhere near a bankruptcy risk, but the price for Teekay companies vs the value compared to $STNG is no comparison. $TNK you got $2.47 in earnings for ~$12 this morning. $STNG you got $0.30c for ~$20 at earnings...

https://twitter.com/calvinfroedge/status/1233118904207187971?s=19Qué locura de semana