Nos encontramos en un momento en el mercado que invaden muchas opiniones y criterios. Quizás una de las fases que bajo mi punto de vista es más complicado llegar a conseguir en el mercado es tener las operativas muy claras y llegar a no sufrir invirtiendo. Tener operativas claras no significa no dejar de aprender, tratar de mejorar, pero tampoco dejarse influir por otras distintas si uno tiene claro su concepto de inversión y sus aptitudes.

Sigo percibiendo mucha inquietud en el mercado porque creo que se centran mucho en el corto plazo, porque se sigue asimilando caída con pérdida, con miedo y pánico, con fracaso, con hundimiento de cualquier inversor alcista y éxito del bajista, preocupación ante una caída de varios puntos, etc. Echo en falta algunas opiniones tanto de inversores como de gestores de fondos pero quizás lo entiendo porque la gente normalmente juzga a todos en el corto plazo y no en el largo, yo en cambio juzgo cualquier operativa en base al riesgo que se asume, a la volatilidad y a los resultados anuales en cualquier escenario, doy por hecho que alguien puede pensar que el mercado sube esta semana y baja o al revés.

Ante cualquier opinión sobre el mercado o sobre operativas, yo más que cuestionar si en el punto actual del mercado en el S&P cree que se irá a 3000 o a 2000 puntos preguntaría si usted de acuerdo a su operativa está consiguiendo la rentabilidad objetivo por año que se ha propuesto en cualquier escenario o si está cómodo con su estilo de inversión o si sufre o tiene miedo de que el mercado caiga.

Pregunto esto porque parece que muchos inversores están centrados muy en el corto plazo o pueden creer otros que no tenemos mismos objetivos de rentabilidad podemos ver un crash como un fracaso o una equivocación cuando, en mi caso, lo que vería es una enorme oportunidad.

Personalmente tengo por costumbre o norma consolidar anualmente mis objetivos de rentabilidad cuando el mercado me da oportunidad. Esto no es por otro motivo que a un inversor pasivo, aún invirtiendo en el S&P puede verse en el caso que el índice le caiga a niveles de 10 años atrás y le limpien todas las plusvalías, luego subirá o se lateralizará o lo que sea, pero de momento se la limpian, por ello, como digo, yo consolido cuando tengo ocasión.

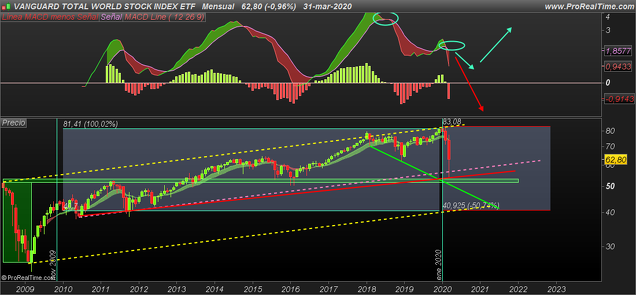

Es muy importante que cada inversor tenga clara su operativa, puede aprender de otros que aporten ideas pero no dejarse influir en exceso si no es ese el estilo u objetivo deseado o simplemente no es capaz de hacer lo que otros. Voy a poner como ejemplo de mi estilo o concepto de inversión en el vanguard total stocks. Veamos como el mercado o activo en aproximadamente diciembre 2009 gira sesgo de bajista a alcista revalorizandose en 10 años el 100%.

Marco también una posible divergencia bajista del macd, lineas de tendencia, posible comportamiento desde el punto actual, etc. Un inversor pasivo, sin contar dividendos, se arriesga a que ante la posibilidad de caída del activo a la base del canal caiga un -50% y le vuele todo lo acumulado con tanta paciencia en 10 años y si cae más incluso meterse por debajo de su inicial.

Cualquier operativa debe tener por objetivo evitar esta situación. Si un inversor en fondos ante la señal que considere bajista se sale, es válida, si otro inversor opera largos y cortos con trading y la evita, es válida, etc.. todos se equivocarán igual que puedo hacerlo yo pero todos evitamos esto.

Mi gestión en este caso y el actual pasa primero por consolidar beneficios objetivo siempre que el mercado me da oportunidad, graduar siempre exposición porque muchos se sorprenderían la poca exposición es necesaria para conseguir rentabilidades, trabajar con coberturas y posicionamiento bajista si se considera adecuado. Aunque sea dinero lo que invertimos, hay que llegar a respetar siempre el mercado pero tener cierto desprecio por el dinero, si se aprecia en exceso, se tendrá miedo y le desviará de su objetivo. No hay que confundirlo con ser capaz de reventar una cuenta y quedarse tan tranquilo si no de conocer el mercado y saber que las fases de caídas entran dentro de lo normal, que tenemos posibilidad de proteger total o parcialmente nuestras posiciones, que la adecuación de las exposiciones, la paciencia, el control de las emociones, el conocimiento del mercado y sus reacciones nos llevarán a conseguir objetivos.

Otra vez al Total stocks y las zonas. No pretendo se copie mi concepto, porque creo que un buen trader va a multiplicar por 100 mi rentabilidad objetivo anual pero también me consta que hay muchos inversores, quizás hasta gestores profesionales de fondos, lo hacen peor que yo viendo sus rentabilidades.

Los mercados simplemente son estructuras de precios, tendencias y niveles. Puede buscar el sesgo de ese momento, puede tratar de establecer zonas máximas de pérdidas pero con enfoques distintos. Si alguien se sale porque pierde mínimos o soporte tal, de su posición se saldrá con un -30% y volverá a entrar en el mismo activo cuando el AT esté a favor probablemente un 20% por encima de nivel de su salida. Pero estar en el activo adecuado siempre, modular su exposición sobre el global, aplicar coberturas evita esa pérdida y la acumulación zonal en renta variable en activos alcistas otorga amplios potenciales de rendimiento o retornos positivos incluso haciéndolo con el sesgo en contra. Si hacen bien los números, establecen y calculan bien las exposiciones adecuadas y tienen en cuenta los consolidados acumulados, esas caídas de un -30% o de un -60% llega un momento que no bajan de su capital inicial, se mantendrán en el margen de plusvalías y cuanto más bajo cayera el mercado, al siguiente giro alcista le dará otro apretón a las plusvalías doblando posiblemente el capital en unos años. No todo el mundo lo hace porque no tiene claro el funcionamiento del mercado, porque se contagia del miedo, porque se pasa de exposición en fases eufóricas o malgasta la liquidez.

Realmente esta operativa es la que realizan los inversores más fuertes, se cubren, revientan mercados cada cierto tiempo, echan fuera a todo minorista o lo tienen en pérdidas muchos años y recompran abajo para hacer que el que han echado fuera vuelva a entrar con el dinero le quede o metiendo en la rueda a un nuevo participante.

Por ello, caídas en el S&P, en el Nasdaq, en el Total Stocks yo no las veo como fracaso, con sufrimiento, con inquietud, se deben gestionar pero me van a ofrecer, si cae, mejores zonas a largo plazo. Y esto no es aguantar mecha, promediar algo bajista, etc, no es lo mismo que hacerlo en una acción o un valor a nivel individual.

En el S&P finalizaron ayer cerrando por encima de 2500 puntos para que no se les torciera, ahora a inicio de mes vuelta a mover mercado pero es el cierre el que marcará la tendencia de largo al menos para mí. Si reviso tecnología sectorial al cierre del primer trimestre yo no veo problema alguno para pensar en no tener este sector en mi cartera, de hecho el margen de pérdida latente que puedo tener es de un -10% actualmente desde mi última recompra y el activo desde 2016 sigue con una revalorización de un 90%.

Momento el actual perfecto para que el inversor se pregunte si tiene claro su estilo de inversión, gestión, etc y si sufre invirtiendo o cuando el mercado cae....