Llevo tiempo observando y leyendo los artículos que se publican en inbestia con respecto al posible peligro de crash, cambio de tendencia, en índices yanquis, básicamente la mayoría de analistas exponen las mismas argumentaciones, pero el mercado son probabilidades, tiempos de esperas, y muchas veces en un camino alcista hay que pararse antes de proseguir, esa parada técnica no las ofrecen ciertos semáforos, y a la vez hay mirar la carretera con luces largas y no con luces cortas las cuales dejan ver muchas menos cosas en la oscuridad de la incertidumbre, además de llevar luz de largas, tendremos que mirar el horizonte y adivinar donde esta el final al alcance de la vista, en estos casos serian las finalizaciones de las velas mensuales y trimestrales, sus posibles puntos de cierres e implicaciones en las graficas.

Digo todo esto porque en el día a día el mercado esta lleno de engaños, sensaciones falsas, sentimientos varios.

Voy a hablar de varias cosas que observo, y otras de vix y DJTransportes que me llaman la atención a día de hoy.

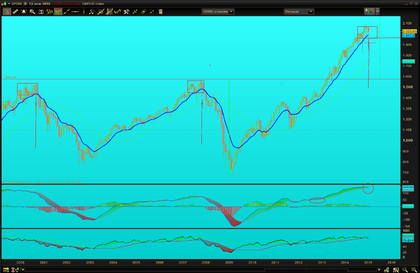

SP500 MENSUAL

Típico grafico analizado por muchas personas que aluden al corte del MACD, yo he visto graficos en otros índices y situaciones que con este mismo corte de MACD la señal fue luego falsa, es más la fiabilidad de la media de 9 meses ( azul que en casos de perforación mensual tiene alta probabilidad (80%) de cambio de tendencia en esa altura, tiene igualmente poca probabilidad (20%), esto lo hemos visto en DAX varias veces e incluso en Nikkei ( hablo del pasado verano)

¿Qué es lo interesante de esta grafica? pues bien lo importante es que estamos a mitad de mes y aun queda por ver cual es finalmente la vela que dibuja y la señal que me da.

Si vemos la situación se podría asimilar a Enero de 2008 en el cual SP500 perdió un -4% y hubo un cambio de tendencia, igualmente la misma zona del año 2000, pero por la inclinación de la media aun no se inclina hacia abajo realmente, podríamos tener varios meses mas sobre la zona del cuadrante en zonas de posible distribución antes de caer.

TRIMESTRAL, Aquí la historia cambia y mucho, fíjense lo importante de adivinar el acontecimiento TRIMESTRE.

Sí se fijan en las crestas de distribución años 2000 y 2008 aparecen velas trimestrales con gran cuerpo inferior, en el caso de 2008 ENERO, hay una vela trimestral similar a la del anterior trimestre ultimo de 2014.

Con lo cual tenemos dos escenarios

1) La perdida del la media de 9 TRIMESTRES da una fiabilidad muy precisa de la probabilidad de cambio de tendencia, si a esto le unes dos trimestres consecutivos negativos la estadística aumenta, la situación es la siguiente en enero de 2008 la media DE 9 MESES ( Grafico anterior se perdió) y en ese mismo primer TRIMESTRE 2008 se produce el corte de la MEDIA DE 9 Trimestres con el resultado de un trimestre con un saldo negativo de - 9%, a esto ya le siguieron trimestres consecutivos en negativo ( cambios de tendencia)

2) La media aun queda muy alejada, podríamos tener movimientos apoyados en dicha media y en este caso la trayectoria del macd trimestral esta alcista, tendría aun margen para bastantes trimestres mas, he de decir que los objetivos trimestrales están en zonas de 2400 aproximadamente, esta teoría de apoyo a la media trimestral coincide con los mínimos de Octubre.

¿ que hacer con todo esto? pues bien no hace falta esperar al desenlace trimestral, simplemente mientras la volatilidad VIX no de señal nuevamente de ausencia de peligro no nos situamos largos.

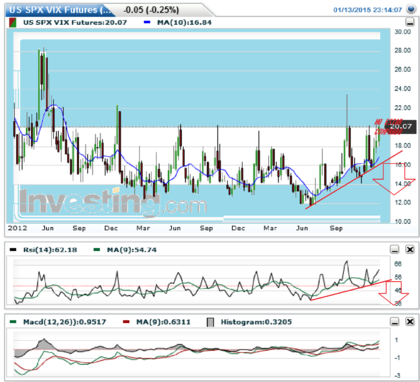

FUTUROS VIX :

Este grafico SEMANAL ( aunque yo opero con el grafico de horas en especulaciones más cortas obviamente con señales mas falsas) ES MAS QUE SUFICIENTE.

SEMAFORO ROJO superar la zona de 20 ( luego puede haber reverse o no en semanal) pero esperamos a que eso acontezca.

SEMAFORO AMARILLO, pues las zona actual especulando con que no supere la resistencia ( esto es más peligroso, solo hay que ver las señales de estos dos últimos días.

SEMAFORO VERDE, lo ideal para estar largos sería bajo mi entender romper hacia abajo el soporte que dibuja desde junio, tanto en índice como en rsi y macd, bajo esa situación si se podría estar en cartera con mas seguridad de situación alcista para los índices.

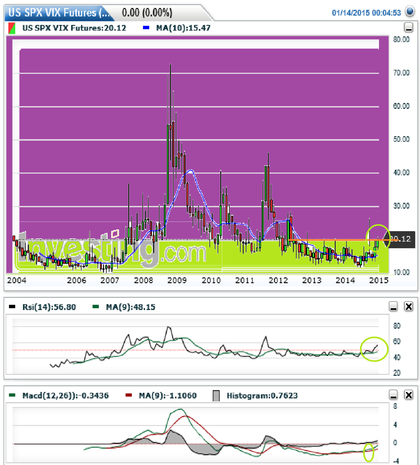

VIX MENSUAL :

He de decir que está grafica a medio mes de que termine el desenlace de la vela me preocupa, es lo que más me asusta en estos momentos, con lo cual hay que extremar precaución con seguimiento de la gráfica semanal y ver que desenlace finalmente tiene lugar, la zona morada de volatilidad es zona propicia para crashes de mercado, los indicadores están en posición preocupante, con lo cual hay que pensar en como puede finalizar el cierre, esto seria como poner luces largas y ver peligro y aminorar la marcha, pues como he dicho las medias mensuales y trimestrales aun ven la carretera con horizonte, pero las luces cortas ( vix semanal ) y las luces largas ( vix mensual) nos muestran un posible obstáculo de alcance, que quizás conforme nos vayamos acercando se aparte o desaparezca o bien siga obstaculizando el camino o incluso se de la vuelta y vaya en sentido contrario pudiendo producirse una probable colisión en sus inversiones.

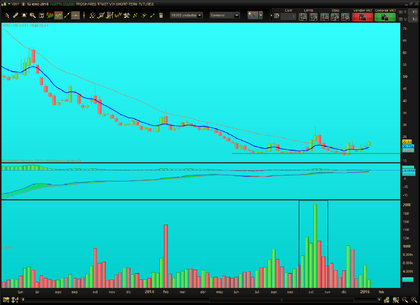

OBSERVACIONES detectadas DJT versus SP500

Por primera vez en mucho tiempo DJ transportes no hace nuevos máximos ( desde noviembre) y SP500 SI.

etfs mas importantes de VIX.

Situación de posible salida de suelo con aumento de volumen, cruce de medias después de 5 años, habría que estar atentos.

Reconozco que de momento se está asimilando muy bien la caída del Crudo, la repercusión de esto es lógica meses después ( mas sospechas) Oro a pesar de que el dólar sigue revalorizándose y como ya ha analizado otro compañero por aquí muestra aumentos de volumen de contratación tantos en varias empresas mineras como en empresas tipo RANDGOLD recursos, el ORO aun no ha dado una señal fiable, pero a pesar de que se comente que es como consecuencia de aumentos en otros tipo de mercados ( Indios, Asia) lo cierto y verdad que si la Volatilidad se acelera y el Oro también sería otra cuestión cuanto menos mosqueante.

En fin, como ven los mercados son flexibles, y como dicen Hugo las personas actuantes también deben ser flexibles, no se trata de que te digan 2015 será asi o será de esta otra manera, pues sin apreciar ciertas señales te puedes salir de la carretera, ir contratendencia, o bien simplemente tener un serio accidente que te deje fuera de juego durante bastante tiempo o bien te pueda eliminar para siempre.

Y ¿cómo se gestiona todo esto? pues en este aspecto se trata de combinar gestión de riesgo y tiempo, habrán momentos de espera como el pescador que está tranquilo, como se suele decir a veces no hacer nada es hacer algo o hacer mucho porque das tiempo a ver los desenlaces, precisamente por no tener esa paciencia y esa necesidad de querer operar siempre, o estar en cartera siempre la mayoría de los actuantes en las bolsas caen.

Por lo demás nada cambia, sectores fuertes, valores fuertes, gran parte de liquidez, y en este preciso momento hay que ser cautos, el año es muy largo.

Saludos y suerte.