La semana anterior decíamos que el último movimiento alcista podría estar agotándose y que en breve posiblemente se iniciaría un movimiento descendente, 1. bien como pequeña corrección previa a atacar nuevos máximos, 2. bien como movimiento impulsivo bajista fuerte que nos hiciera perder los mínimos previos de febrero. No sabemos qué hará el mercado a medio plazo, lo que sí sabemos es que ese movimiento bajista a corto plazo se ha iniciado atendiendo a la pérdida del nivel +80 por parte de indicador ADn, en la parte superior del siguiente gráfico.

En la parte central del gráfico la línea AD, que nos dice si un movimiento está siendo apoyado por la mayoría de valores,sugiere que el último movimiento alcista es sano, habiendo superado su máximo previo (flecha azul) incluso sin que lo haya superado el propio índice (línea verde), con lo que podríamos estar en el escenario 1. Por otro lado, ya comentábamos la semana pasada que la línea AD de Volumen (no presente) no confirmaba ese escenario, y también vimos que la revalorización de varios activos considerados defensivos no concuerda con un entorno alcista sano y deja abierta la puerta a estar inmersos en el escenario 2. Por último, la divergencia en el Oscilador MacClellan ($NYMO) y el giro a la baja del Summation ($NYSI) confirman el movimiento descendente a corto plazo. Efectuada la evaluación de escenarios probables y sin saber aún por cual se decantará el mercado, no podemos tomar posiciones estratégicas en uno u otro sentido. Deberemos conformarnos con tomar posiciones tácticas bajistas de corto plazo, por el momento.

Los americanos son maestros en datos curiosos. Pues bien, en la última bajada desde noviembre hasta mediados de febrero y posterior subida se han dado dos circunstancias excepcionales. El tramo a la baja ha provocado el peor arranque de año de toda la serie histórica. Por otra parte, la subida posterior ha supuesto la mayor recuperación en 90 años y por tanto la mayor caída el Vix en menor tiempo de toda la serie. Me dan igual estas curiosidades. Más allá de estos records estadísticos, lo que nos dicen estos datos es que la amplitud de rangos y la volatilidad del periodo es altísima. Esto no suele ser el mejor entorno para que se produzcan subidas sanas.

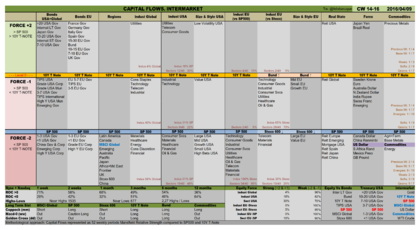

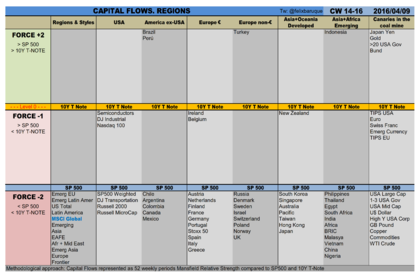

Vamos ahora a la definición de Dow de tendencia alcista/bajista como sucesión de máximos y mínimos crecientes/decrecientes. De los grandes mercados, el estadounidense es el más fuerte. Puede verse en la siguiente tabla de Regiones.

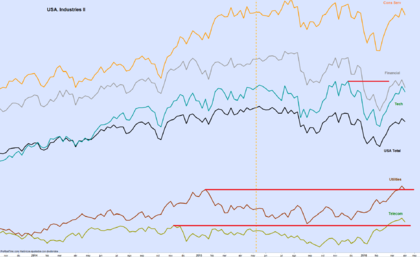

Quiero comprobar que industrias son alcistas y cuales bajistas atendiendo a esta definición. En las siguientes gráficas vemos que de las 10 industrias solo Bienes de Consumo (Consumo Básico), Teleco y Utilities tienen máximos y mínimos ascendentes, por lo que se pueden considerar alcistas. Estas industrias se consideran defensivas ya que se suelen comportar mejor que la media del mercado en las tendencias bajistas. Puede ir muy mal la economía pero la luz, el teléfono y el champú los seguimos consumiendo.

Dentro las industrias que se encuentran en fase de cambio nos encontramos a Tecnología que lo hizo mejor que el mercado durante la recuperación de octubre, pero que ahora se encuentra en fase de confirmación de tendencia bajista y a Industriales que habiendo superado el máximo anterior se encuentra en fase de confirmar un cambio de tendencia alcista.

El resto de industrias, así como el índice que engloba la totalidad del mercado estadounidense, se mantienen en tendencia bajista.

En términos porcentuales las industrias alcistas (teleco 2.8%, utilities 3.4%, bienes consumo 11.65%) o en fase de de confirmación alcista (industriales 10.10%) representan el 28% del mercado USA total. ¿Es posible conseguir que se superen máximos históricos con la actual contribución sectorial? Pues, seguro que es posible, pero las probabilidades no es que estén muy a favor de ese escenario, hay demasiadas resistencias a rebasar por el camino.

Y eso en USA, que son lo más fuertes. El mercado Global y Europa están mucho más deteriorados.

¿Qué ha cambiado esta semana?

Se confirma el inicio de un tramo bajista al perder el ADn el nivel de +80. La amplitud sectorial calculada a partir de las industrias y sectoresalcistas y bajistas y que se pueden ver en la tabla de Intermercado ha retrocedido con fuerza desde el 27% de activos alcistas de la semana anterior al 13% de esta semana. El dólar ha llegado a un punto de soporte (93-94) muy importante, su pérdida correspondería con una situación de inflación creciente en USA alentada por una política aún dovish por parte de la Fed. Como venimos diciendo en semanas anteriores, su pérdida implicaría una situación muy comprometida para Europa y Japón y favorecería a las Materias Primas y a los Emergentes. Los valores defensivos (Yen, Bono USA 20 años, Oro) siguen estando muy fuertes.

Un dato que miro a diario es el Indicador “Mundo Hedge Fund” de José Luis Cárpatos, que refleja el posicionamiento del Smart Money. Pues bien, esta semana ha pasado de Alcista a Neutral. Será que los chicos listos tampoco lo ven muy claro. Ahí lo dejo ;).

Elementos a controlar

El dólar Index va a ser fundamental para desentrañar la política monetaria de la Fed y por ende el comportamiento de bolsas, bonos y materias primas en los próximos meses. Durante la bajada que hay en ciernes atenderemos entre otros al comportamiento de los valores defensivos, a los spreads Growth Vs Value, Midcap Vs Largecap, High Beta Vs Low Volatility. Estos datos junto con la amplitud de mercado nos darán pistas sobre el siguiente paso a dar.

¿Qué debemos hacer esta semana?

Vender debilidad. Siempre que nuestros sistemas de entrada y gestión del capital así lo aconsejen, podremos adoptar posiciones tácticas bajistas en los activos más débiles. Pueden producirse rebotes y la secuencia de caídas puede parecerse a la que hubo en noviembre con un periodo de lateralidad en rango previo a la caída fuerte de enero, por lo que conviene ser cautos con el dimensionado de las posiciones y con el seguimiento activo de las mismas.

Buena semana y buen trading!!

Nota: este análisis es únicamente mi visión del mercado, no representa en ningún caso una recomendación de inversión.