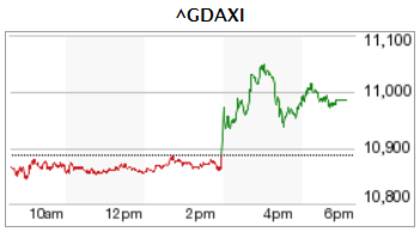

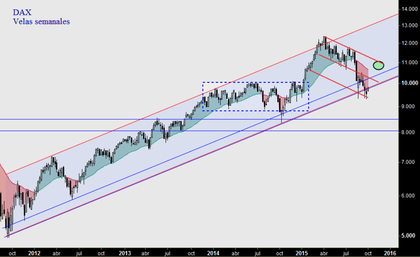

Como dije en este artículo reciente, estoy vigilando que el DAX supere los 11.000 puntos y que veamos una euforia de corto plazo para ajustar mi estrategia con opciones. Y en realidad, sin el desplome de Volkswagen en la bolsa alemana, el DAX ya habría superado esos 11.000 puntos ampliamente. Así que la mini euforia intradía de hoy viernes a partir de las 14h30 (hora de publicación de datos macro), es para mí un timing correcto de hacer caja en la parte de la Call comprada, como vamos a ver ahora.

¿Significa eso que hay que vender? Pues para un inversor de medio plazo, en absoluto. Pero lo que sí podemos hacer es ir gestionando el escenario, que es lo que muestro de forma muy simbólica en estos posts. (Tan simbólica como lo son las estrategias de opciones esporádicas que publico). Lo que quiero decir es que es sólo una muestra de lo que se puede hacer en el mercado, y lo publico como ilustración práctica de mis escenarios y opiniones, y con fines igualmente didácticos.

Técnicamente el DAX ha alcanzado el objetivo alcista que me propuse al abrir esa estrategia, y además lo ha hecho bastante rápido (subida vertical). Esto favorece la parte de la CALL COMPRADA en dicha estrategia, que es la más especulativa, donde tenemos el valor temporal en contra. Es decir, es una opción donde perdemos dinero por cada día que pasa, y por lo tanto la rapidez con que suba el mercado es clave. Bajo este punto de vista, el rebote que hemos tenido ha sido un regalo, y los regalos hay que aprovecharlos.

La Call 11.000 puntos que compramos por 283 puntos, cotiza ahora mismo en el mercado (17h03) a 735 puntos. Es decir, un beneficio de 452 puntos.

Esto no significa que dejemos de ser alcistas. Pero en caso de recorte, podemos volver a abrir una pata alcista, reforzando la estrategia. Al final todo es cuestión de intentar "fluir" con el mercado, acompañando el escenario que tenemos, y realizando ajustes. La clave, como explicaré en mi curso de Opciones, es tener siempre una Theta positiva, es decir, opciones vendidas en cartera (lo cual no significa que el riesgo sea mayor).

Por otra parte, la PUT 9500 que vendimos por 595 puntos, vale ahora 247 puntos. La podríamos recomprar ahora, y cerrar así ese "riesgo abierto", por lo que la pregunta que deberíamos hacernos es si seguimos pensando que merece la pena tener vendida una PUT 9.500 de vencimiento junio. ¿Pensamos que la probabilidad de una caída por debajo de los 9.500 puntos de aquí a Junio sigue siendo muy baja? O mejor todavía, ¿estamos dispuestos a comprar a ese precio en caso de que se produjera dicha caída?

Tras vender la Call 11.000 y generar un beneficio de 452 puntos, que se suman a los 595 ingresados por la venta de la PUT, lo que hemos hecho es aumentar sensiblemente nuestro colchón: tenemos 1047 puntos en caja, lo cual significa que hemos bajado nuestro punto muerto y entraríamos en pérdidas en caso de que el DAX cayera por debajo de:

9500 - 1047 = 8.453 puntos.

Por eso, vendiendo la Call, lo que conseguimos es aumentar la probabilidad de que la estrategia acabe en beneficios, o lo que es lo mismo, reducimos el riesgo, por mucho que mantengamos en cartera la Put 9500 vendida.

En resumen, se trata de recoger beneficios en la parte de la estrategia que en un principio fue marginal, pero ha resultado ser principal. Fue marginal porque ingresamos 595 puntos por la venta de una Put, y "sólo" utilizamos 283 puntos para invertir en la compra de la Call. La diferencia entre 595 ingresados y 283 gastados, era un ingreso neto que pretendíamos convertir en beneficio en caso de que el Dax no cayera por debajo de los 9500 (hasta junio 2016), proporcionando una rentabilidad interesante del 3% y pico.

La idea de comprar a la vez una Call fue para potenciar la estrategia en caso de subida fuerte del Dax, cosa que imaginé factible a lo largo de los próximos meses, e incluso en 2016. Y la realidad ha sido aún mejor: en cosa de un mes, el Dax ha subido más de 1000 puntos. Así que el objetivo de rentabilidad que me fijé en torno a un 5% (conservador), se podría doblar hasta superar el 10%, con tal de que efectivamente el Dax no termine por debajo de los 9.500 puntos en junio de 2016, o cerremos antes la estrategia. De hecho, cerrando ahora mismo la estrategia, es decir, recomprando también la Put 9.500 vendida, por 247 puntos, la rentabilidad sería del 7,5% (aproximadamente).

En un mes en el que las bolsas se han disparado, la pregunta es: ¿quién ha comprado justo el día 1 de octubre para vender el 1 de noviembre y coger el tramo alcista íntegro en las bolsas?

La gran ventaja de las opciones es que nos permitió plantear una estrategia lateral-alcista en un momento en el que a pesar de mi escenario y mis análisis de mercado, había que ser valiente para lanzarse a la piscina, y las opciones son una herramienta que ayuda a dar ese paso, porque podemos acotar el riesgo, y mejor aún, adaptarlo exactamente a nuestro perfil.

El riesgo de esta estrategia era un desplome adicional en las bolsas, lo cual me habría obligado a comprar Dax a un precio neto de 9.200 puntos (cuando el DAX estaba cotizando cerca de los 10.000 puntos), lo que dicho de otra manera significaba por entonces que me libraría del primer 8% de caída adicional, y tendría que asumir toda caída superior a ese porcentaje. Ese era el precio a pagar para ser alcista en el mercado, lo cual es muy diferente de una compra simple en mercado. Recuerden que en ese momento ya se habían producido las señales técnicas alcistas en los mercados USA y en las bolsas Europeas, lo cual junto con mi escenario general, fue lo que me dió la señal de Timing para la estrategia. Aún con todo, insisto, le metí un colchón adicional del 8%, y eso sólo te lo permiten hacer las opciones.

En definitiva, con un margen de error del 8% a la baja, hemos sacado un 7,5% en un mes gracias a una subida de 1000 puntos del DAX, aprovechando parcialmente el mejor mes en las bolsas desde 2009. ¿Es mucho o poco? Eso debe juzgarlo cada cual. A mí me parece una excelente relación riesgo/recompensa, sobre todo teniendo en cuenta el escenario global de mercado que estuvimos planteando durante la fase correctiva, lo cual sin duda ayuda a valorar el planteamiento operativo.

Nota: El próximo martes 1 de diciembre empieza mi CURSO DE OPCIONES online. Si te interesa, consulta aquí el temario y el horario, y apúntate ya.