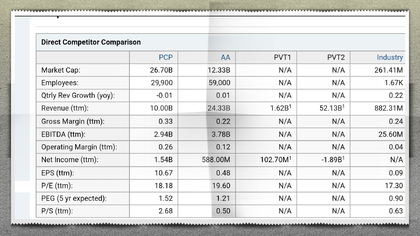

Precision Castparts Corp, fundada en 1949, con sede en Portland (Oregon) cuenta con 29.900 empleados y se dedica a fabricar y vender componentes metálicos y productos para la industria aeroespacial, sector energético y otras industrias. Estos son algunos de los productos que comercializa actualmente la compañía: turbinas de gas, motores, fuselajes, implantes médicos, piezas para vehículos aéreos no tripulados, piezas para bombas, ventiladores, turbinas y compresores, piezas para ventiladores y compresores. La empresa tiene una capitalización de mercado de 26,70B, unas ventas de 10B y unos ingresos de 1,55B.

La acción cotiza a 2,48 su valor en libros, con PER de 18 y moviéndose muy cerca del mínimo anual (186,12 $). El volumen de negociación medio es de 1,31M aunque parece que esta semana se va a incrementar porque se rumorea que Buffett quiere hacerse con la compañía. Ya sabíamos que el Oráculo había estado comprando acciones de PCP:

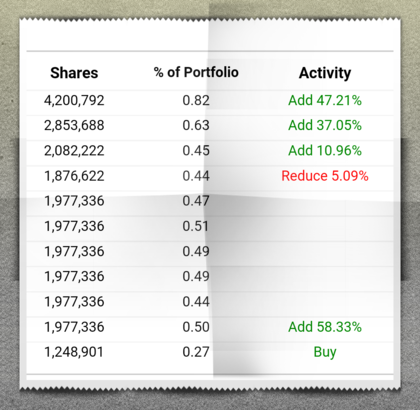

La empresa cuenta con 173,73 M de acciones, de las cuales un 2,41% (4.200.792 de acciones) ya pertenecen a Buffett, pero parece que no es suficiente porque quiere adquirir la compañía por 30B de dólares. Actualmente la compañía representa sólo el 0,82% del portafolio de Buffett pero podría incrementar peso en su cartera. El inversor estuvo comprando acciones de PCP durante los ejercicios 2012, 2013, 2014 y a principios del 2015.

"Buffett’s Berkshire Hathaway is reportedly nearing a deal to buy Precision Castparts, a maker of aircraft components, like blades in jet engines, and energy production equipment as well as other industrial components. The Wall Street Journal first reported the deal and its potential $30 billion price tag, which would make it Berkshire’s largest stand alone deal ever". Fortune.

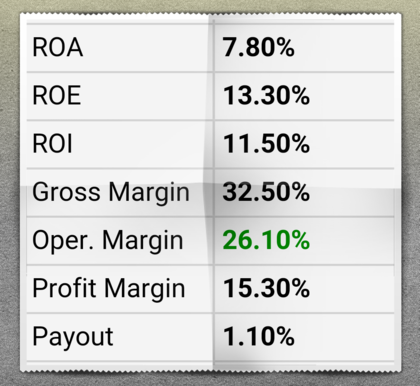

La compañía encaja con la filosofía del inversor americano: poca deuda, bajo payout, buenos márgenes y rentabilidades, recompra de acciones propias, etc:

El papel escasea y la demanda de acciones parece potente, así que no sería raro ver revalorizaciones esta semana:

La compañía además cuenta con ventaja competitiva frente a sus rivales:

La evolución de beneficios y las previsiones para el futuro también tienen buen aspecto:

Valor muy interesante, aunque de confirmarse la noticia no sabemos si habrá papel para tanta demanda.

Twitter: @Serts1

Qué programa p web usas para las tablas y gráficos?, queda muy bien.

Yo la estaba investigando más a fondo para comprar y va Warren y la compra entera....

Pero bueno, formará parte de Berkshire. Buena empresa.

Un saludo ;)

Buen artículo. Y buena anticipación. Muchas gracias, Sergio.

Entrando en los números, a mí me parece que tiene más deuda de la deseable (7.5 veces el ebitda). Otro punto muy negativo para mí es el fondo de comercio (34% del activo). Esas compras y patentes tienen que generar mucha pasta muy rápidamente o tendrán problemas. El ROCE (a mano, me ha salido un 15%) no es nada alto, y el margen bruto (32%) no me indica unas grandes ventajas competitivas. Serán switching costs, seguramente, pero no aparentan ser tan grandes. Al menos para mí.

Aunque si Buffett le ha echado el ojo, algo debe tener, probablemente. Igual tienen contratos de por vida (10 años o más) con Airbus y/o Boeing, y él lo sabe, y yo no. ¡A lo mejor por eso le llaman el oráculo!

Saludos, y muchas gracias

7.5 veces?, el EBITDA TTM es de 2.820 M$ y la deuda total de 8499M$. Para una empresa de 32.000 millones de valor y 1.000 millones en caja no me parece excesivo.

General Electric lleva décadas compándoles porque son componentes muy específicos y una vez que tienes un proveedor en el que confías y que cumple muchos requisitos es difícil y arriesgado cambiar a otro más barato, a parte de poseer nichos de mercado que mantiene a ralla a los competidores.

Muchas gracias. La empresa fabrica productos muy especializados y sus clientes (entre ellos GE) son incapaces de cambiar de proveedor. La barrera de entrada es importante y la empresa ha logrado incrementar márgenes con procesos de fabricación más eficientes.

“He admirado desde hace mucho tiempo la operativa de PCC. Es el proveedor de confianza de la industria aeroespacial, una de las mayores industrias exportadoras de EEUU”. Buffett

Gracias por los comentarios. Saludos

Hola, Emérito:

Te agradezco mucho la puntualización. Sin ella, hubiera seguido en mi error. Ya me parecía raro que Buffett comprase algo con tanta deuda. Aunque he revisado el resto de datos y he de decirte que estaban bien y siguen sin gustarme.

He encontrado la discrepancia: había sacado los datos trimestrales (el EBITDA del segundo trimestre 2015 son $703 millones, en lugar de los verdaderos $2981 millones TTM). Mea culpa. Pero la deuda total son $5290 millones en Junio. La deuda total de $8.5 billones que mencionas son los datos de Marzo, no de Junio.

O sea, que en vez de 7.5 veces, la deuda es 1.77 veces el EBITDA. Muchísimo mejor, sin ninguna duda. Perdón de nuevo.

Analizando un poco la evolución anual del EBITDA, parece que van ganando algo menos de pasta, y, sin embargo, van reduciendo muy bien la deuda. Algo tiene PCP, eso está claro.

O sea, que me he equivocado, y quien sale ganando aquí es el señor Buffett. ¡Pues no me parece tan raro!

Saludos y perdón a todos los foreros