Invertir está cada vez, bajo mi punto de vista, confundiéndose cuándo entrar en cómo entrar y dónde entrar y añadiría cuánto tiempo estar. Ante los posibles fallos en los análisis o en los activos seleccionados no queda otra que diversificar. Ante la acumulación de meses, quizás de años de las mismas opiniones enfrentadas, los "alcistas", los "bajistas", los que tienen opiniones interesadas y los que no las tienen, se debería haber obtenido ya muchas conclusiones. En cualquier caso, pienso que de todos se puede aprender siempre algo.

El mercado no para de moverse pero considero se están produciendo potenciales movimientos importantes y no necesariamente donde todos miran. Se busca un análisis global de mercado donde se intenta ver si va a subir todo o si va a caer todo cuando el mercado está formado por muchos sectores, subsectores, índices, etc y diría que se pueden apreciar distintos grupos y dependiendo de dónde estemos nos irá de un modo o de otro.

La situación actual de la renta fija, con rendimientos bajos, altas valoraciones en sus bonos y dominio de los Bancos Centrales obligan a muchos inversores a buscar rentabilidades en la renta variable que se encuentran quizás ante el problema de invertir donde o bien no quieren o bien les gustaría o estarían más cómodos.

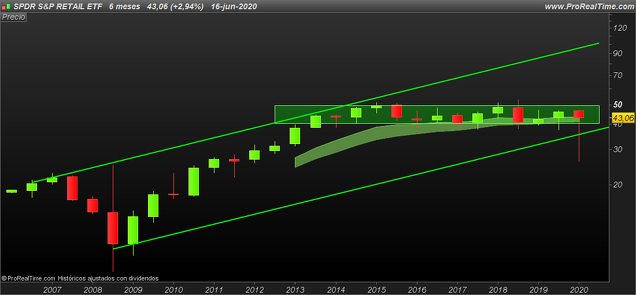

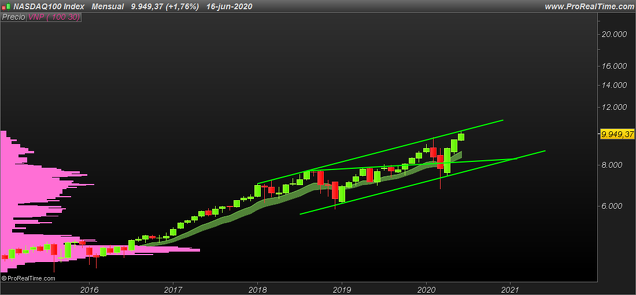

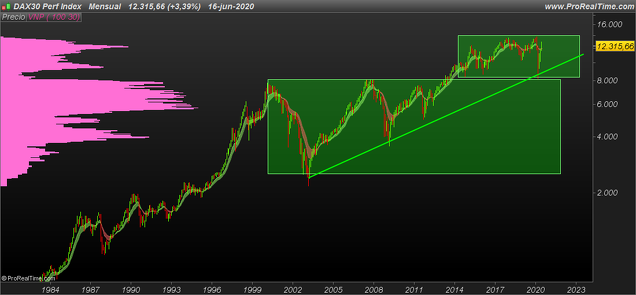

Personalmente creo que en los distintos sectores o índices tenemos algunos donde difícilmente superen o cambien lateralidad, como puede ser Europa en general salvo el Dax y la mediana capitalización alemana que considero terminarán saltando escalón algún día, bien ahora o más adelante. Por otro lado, el Nikkei en contra de lo que puede parecer, podría estar mascando una potencial onda al alza de largo plazo y ello significaría ir correlacionado con S&P y Nasdaq, en otro grupo tendríamos los sectores típicos, tipo Nasdaq, tecnología, etc donde siguen con fortísimas tendencias y donde quizás ya haya demasiada gente centrada en ellos, no digo no sean activos para no estar, pero quizás demasiados conocidos, y tenemos algunos sectores donde creo que la lateralidad desde 2015 podría llevar a rupturas al alza como puede ser por ejemplo sector retail. Valores que se seleccionen a nivel individual serán también opciones pero deberían ser exposiciones menores a los índices, es mi opinión.

La situación respecto a las valoraciones sobre resultados 2020 tampoco ha cambiado, todo lo que es subir anticipadamente es comprar caro respecto a este año o ir demasiado adelantado el mercado respecto a 2021 que lo que se estima es que sí sigan subiendo los resultados, esto para mí es muy importante.

Para mí la estrategia es la de la diversificación estando en los activos correctos, controlando las exposiciones según veamos si estamos ante activos que rebotan desde zonas bajas, activos que pueden estar con rupturas en latencia o ya rompiendo, contar con un nivel de liquidez adecuado e ir consolidando según se va viendo. No tener excesiva confianza, pero menos prisa.

La profundidad de mercado en franjas semanales podría estar a punto de entrar en una fase u onda expansiva al alza pero en otras configuraciones tenemos aparentes gráficos que no son como anteriores explosiones alcistas.

De ahí la más que posible dificultad a la hora de dar con un análisis correcto global y que me decante por que sea más importante la selección de activos, la exposición, la visión de largo plazo, niveles de liquidez permitan posibles fluctuaciones y que resultan ser al fin y al cabo medidas de cierta cobertura en el global.

Retail. Posible impulso en latencia desde 2015 lateral, podríamos fijarnos en Inditex.

Nikkei. Es una posibilidad aunque que finalmente suba ese enorme lateral.

Europa, dudo supere lateralidad.

Europa, dudo supere lateralidad.

Ejemplo nasdaq, fuertes tendencias en zonas relativamente altas de riesgo de recortes y bajos volúmenes.

Ejemplo nasdaq, fuertes tendencias en zonas relativamente altas de riesgo de recortes y bajos volúmenes.

Ejemplo CAC donde creo seguirá el eterno lateral que no quita para operar zonalmente.

Ejemplo dax donde creo que a pesar posibles escenarios de caídas, se mueve alcista y subiendo escalones. bajo mi punto de vista es el lugar donde buscar activos europeos aunque en otros mercados tendremos también excepciones, Europa si algo tiene bueno alcista es en Alemania, insisto siempre, es mi opinión y lo que veo a día de hoy. En este gráfico he visto análisis lo sitúan objetivo en 6000. Nada es nunca descartable pero me decanto por la tendencia desde 1984.

Ahora ya cada uno decide pero insisto, creo que no es lo más importante si pensar en si sube o si baja como que el dónde se está, cómo o cuánto y por qué ....