Hola amigos, hace bastante tiempo que no publico nada nuevo en inBestia. Para compensarlo os traigo mi trabajo de fin de carrera sobre Bitcoin, para aquellos que quieran introducirse en este nuevo mundo o para profundizar un poco más. Espero que arroje un poco de luz al respecto y le sea de interés a alguien. Abrazos.

***

Lo siguiente es una copia literal del trabajo que se puede consultar completo en formato pdf libremente aquí:

https://www.dropbox.com/s/lb6q...

***

Nuevos métodos de pago en el comercio internacional. Bitcoin como alternativa digital superior.

1 Orígenes del dinero y antecedentes a lo largo de la historia. Dinero como lenguaje.

1.1 Dinero coleccionable – no metal

El dinero es el lenguaje que usan los seres humanos para resolver sus problemas de cooperación. A lo largo del tiempo ha variado en su forma, y es distinto entre territorios, del mismo modo que lo es la cultura de dos pueblos distintos.

Por ejemplo, la manera en la que interactuaron los ingleses con los nativos americanos en el S. XVII es muestra de que el dinero es un lenguaje que sirve a una comunidad (Szabo, 2002). Los nativos usaban collares de cuentas conocidos como wampum y los colonos ingleses usaban, y estaban acostumbrados a ello, monedas de oro o plata que la corona emitía y aceptaba. Entre 1637 y 1661 el wampum fue moneda de curso legal en la colonia americana, incluso se emitieron préstamos bancarios en este tipo de dinero, pero finalmente una vez que la escasez de monedas de oro y plata cesó en América, su uso se dejó de lado ante este nuevo lenguaje que facilitaba la comunión con el continente europeo y que además era mejor dinero.

El wampum estaba compuesto de conchas de unas almejas llamadas quahog, y aunque si vivías en un territorio alejado de la costa eran más escasas, su disponibilidad para las tribus era relativamente alta a poco que se pusieran a explorar su tierra. Además, que cada poco tiempo habría una nueva remesa de almejas esperando a ser recogida. De esto se dieron cuenta los colonos al poco tiempo de empezar a comerciar con ellos, y debido a su superior nivel de tecnología pronto provocaron inflación al introducir en las tribus más wampum del esperado. Las nuevas monedas de oro y plata que después llegaron a américa solucionaron este problema, pero los nativos americanos perdieron su método de comercio que durante siglos les había funcionado relativamente bien.

Ilustración 1: Collar de wampum de los nativos americanos

Nota. Adaptado de Necklace of wampum, por Nick Szabo, 2002, (https://nakamotoinstitute.org/...)

El collar de wampum es mucho más sofisticado de lo que uno podría pensar. Por cada nueva transacción se añadía una cuenta más al collar, quedando las transacciones registradas en orden cronológico, y como se lucía en ceremonias era muestra pública para los demás integrantes de la tribu de lo que esa persona poseía y había hecho, así como de su riqueza o falta de ella (ledger[1] primitivo).

Pero estos collares de conchas (dientes u otros objetos) no solo fueron empleados por los nativos americanos como en el ejemplo anterior, sino que hay restos arqueológicos desde el 40.000 a.c., y en diferentes partes del mundo que van desde Australia, Kenia, Líbano, España, Rusia, etc.

De hecho, el dinero primitivo no era más que toda clase de coleccionables, objetos, materiales diversos, fruto de nuestro instinto de recolección natural y que nos permitieron resolver los problemas de cooperación entre individuos y tribus, así como para transferir riqueza a las generaciones futuras de forma altruista y servir de seguro en caso de falta de alimentos.

Con el paso de los siglos y la aparición de comunidades más grandes con una tecnología avanzada, los métodos de pago se fueron sofisticando.

La primera acuñación de una moneda de oro (con aleación de plata) fue en el entorno de 664 a.c. por Giges, rey de Lidia (actual Turquía), zona con abundancia de este metal en la costa. Pesaba 4,75 gramos. Desde ese momento hasta el bajo imperio romano la mayoría de los estados acuñaron moneda en oro de forma regular (Gozalbes Fernández de Palencia, 2013).

Existen restos arqueológicos previos a la acuñación en oro que demuestran que ya había intercambios en oro bruto, sin ser moneda, por lo que ya era valioso para una comunidad incluso antes de ser estandarizado en forma de moneda estatal acuñada.

Ilustración 2: Jonia. Incierta. 1/48 estátera. 600-550 a.C. 0,28 g.

Fuente: Colección privada personal

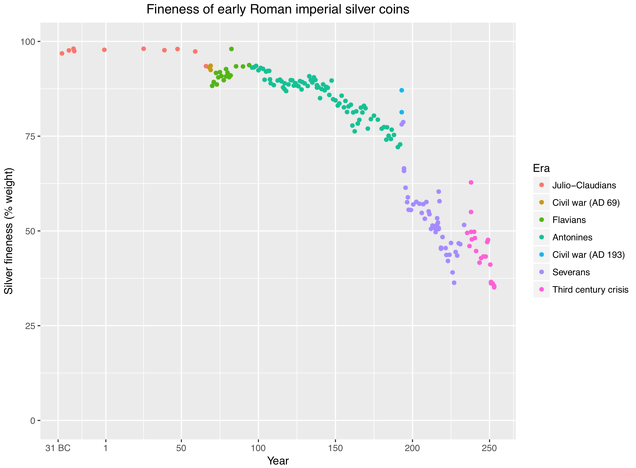

De hecho, fue durante esta época que los emperadores persas como Alejandro Magno (356-323 a.c.), y más adelante los romanos, convirtieron el oro como valor de referencia para su sistema monetario. Su escasez influía en la cantidad de moneda disponible, así como de la supremacía de uno sobre los demás territorios, por lo que dependían de yacimientos, conquistas y guerras, y del comercio, para tener suministro regular de este metal. Los gobiernos jugaron con la pureza de la moneda (que por lo general no bajó del 90%) para lidiar con esa escasez y sus propios intereses. La plata tuvo un escenario muy diferente en cuanto a la pureza.

Y es que para valores más pequeños de intercambio no se empleaban monedas diminutas en oro, sino su equivalente en plata. Este metal era el que la mayoría de los mortales poseía y usaba en su día a día, lo que explica que haya sido el que más varió en su pureza y peso a lo largo del tiempo, sobre todo durante el imperio romano para servir a los intereses del estado.

Ilustración 3: Ley del denario romano entre los años 31 a.C. y 250 d.C. expresada en porcentaje de plata de la moneda (pureza) – Nota. Adaptado de Fineness of early Roman Imperial silver coins, por commons.wikimedia.org, 2018, commons.wikimedia.org/wiki/File:Fineness_of_early_Roman_Imperial_silver_coins.png

Este sistema bimetálico se mantuvo a lo largo de los siglos y demostró funcionar relativamente bien: las monedas ‘’fuertes’’ podían ser intercambiadas en otros reinos e imperios por bienes u otras monedas, y si la cantidad disponible de metal en una comunidad no aumentaba o disminuía de forma brusca en un periodo de tiempo corto no había problema para llevar a cabo intercambios.

Pero a pesar de que los metales vienen de la tierra y son creados por la naturaleza esperando a ser descubiertos por el hombre, una vez que se acuñan el estado les confiere una nueva autoridad a través de las marcas, sellos y efigies que lucen en el anverso y reverso, respaldando nuevamente algo que ya debería de tener valor intrínseco de por sí. Y es que ser buen dinero ya es un valor intrínseco.

De hecho, existen muchos ejemplos en la historia donde el abuso del estado (o de un grupo de personas aliadas), respecto de la calidad de su moneda provocó grandes pérdidas económicas a su población. Un ejemplo de los muchos que hay son los 8 reales de Morelos (1813). José María Morelos fue uno de los principales militares en la Guerra de la Independencia de México y bajo su mando se conquistó buena parte del sur y del centro del país. Una de las formas que tuvo Morelos para financiar sus campañas fue la emisión de moneda fiduciaria de cobre, como promesa de pago una vez que acabase la guerra para ser intercambiadas de nuevo por las previas de 8 reales en plata. Eso nunca sucedió porque perdió la guerra (Calleja, 2018).

Ilustración 4: 8 reales de Morelos de 1813

Fuente: Colección privada personal

Estos cambios a lo largo de los siglos sobre la pureza, tamaño y peso, autoridad, cantidad disponible, etc., evidenciaron dos hechos. El primero es que, aunque la moneda tuviese valor intrínseco en su metal, seguía supeditada a la autoridad estatal. El segundo es que su pureza, así como la cantidad disponible, influían en los precios tanto para bien como para mal y la población no tenía mucho margen para poder protegerse de ello.

En cualquier caso, fue un sistema que funcionó hasta que el nivel de comercio llegó a un punto donde hacían falta métodos más sofisticados de pago para que el comercio se simplificase y escalase más, ya que los problemas de verificación y costes de transmisión del oro fueron el principio de su fin, añadiendo centralización y capas de confianza.

1.3 Dinero Papel

Hasta aquí hemos visto los orígenes del dinero, pero otro agente que siempre ha estado ahí para facilitar transacciones ha sido la banca. A lo largo de la historia de las finanzas hay múltiples ejemplos de que el negocio bancario tiene un talón de Aquiles.

Desde la época griega hasta la actualidad los bancos han servido como agente de confianza para transacciones, depósitos y préstamos, pero, aprovechado la buena voluntad de aquellos que les confían su dinero disponen de él a su antojo, sin dejar la reserva adecuada, lo que a largo plazo siempre desembocaba en quiebra. Ejemplos hay en todas las épocas. La quiebra del Banquero Pasión en Grecia narrada por Isócrates en el 396 a.c., el Papa Calisto que antes de serlo en el 217 d.c. hizo lo propio, Banca Medici, Banco de Ámsterdam, etc. (Huerta de Soto, Edición de 2019). Estos últimos, ya más modernos, fueron fundados con la misión de cumplir los principios generales del derecho, que al fin y al cabo es que te devuelvan lo que es tuyo, y cumplieron su cometido durante un tiempo, incluso ganando un enorme prestigio y reputación a medida que pasaban los años, pero el resultado fue el mismo, provocando pérdidas a quienes les confiaron su dinero. Y esto sucedió tanto en banca privada como pública a lo largo de los siglos.

Pero la realidad es que los bancos tienen ventajas: el dueño del dinero no tiene que preocuparse de su seguridad y custodia, no hace falta transportar monedas de oro o lingotes para hacer pagos: los billetes son más manejables, poder emitir cheques o cartas de pago es mucho más sencillo para el comercio.

Estas innovaciones financieras facilitaron el comercio a nivel local e internacional. Si eras un pequeño comerciante que tenía que ir a caballo a una ciudad lejana era mucho más seguro y fácil llevar unos billetes que una bolsa de monedas de oro. Pero el problema seguía siendo el mismo: la confianza sobre a quién le depositas el oro.

El estado tomó cartas en esto, y paulatinamente empezó a emitir billetes respaldados por oro desde mediados del S.XIX (varía según cada parte del mundo). De esta forma el papel pasó a tener el mismo valor que el metal, ya que en teoría eran equivalentes. Y durante un tiempo así lo fue. Los billetes convivieron con las monedas de oro y plata, y podían ser convertidos, hasta que un día de 1971 se decidió que ya no hacía falta. Lo que en principio se suponía que era una innovación financiera que daba más confianza que el dinero privado de los bancos resultó ser una forma de quitar el respaldo a los billetes, y por ende al dinero. De esta forma se creó el dinero que usamos desde hace solo 50 años (es decir, hemos usado sistemas distintos a éste desde el inicio de los tiempos) y que ya solo es respaldado por los gobiernos de cada estado.

La historia del dinero es una historia de problemas de seguridad y confianza a la hora de transmitir la riqueza.

***

No metal > Metal > Metal acuñado > Papel > Digital

2 Las nuevas alternativas digitales de pago

2.1 Los inicios

La aparición de los ordenadores e internet, y su consecuente crecimiento en uso por la población global, posibilitó la creación de nuevas alternativas digitales de pago tanto públicas como privadas.

A partir del año 2000 internet deja de ser un sitio de nerds y su uso se convierte en mainstream. Esto supuso una revolución en un amplio rango de cosas en nuestro día a día cambiando nuestros hábitos de comercio o comunicación, y como no del dinero. Los bancos crearon aplicaciones digitales para tener una pequeña oficina en tu ordenador lo cual es bastante útil y facilita el comercio, no solo el local o nacional, sino sobre todo el global: internet ha permitido romper fronteras y unirnos como una sociedad global que puede comerciar entre sí, con facilidad y a bajo coste.

La banca tradicional dio el paso hacia la digitalización y no tuvo rival hasta que, en el 2008, después de la crisis financiera nació la primera criptomoneda: Bitcoin.

Esta idea financiera surgió en el momento justo como solución a un problema que hoy continúa. Pero la realidad es que sobre el concepto de Bitcoin y de la criptografía en general hay un montón de trabajo previo desde los años 70, con la creación de los protocolos TCP/IP, investigaciones sobre criptografía, estudios sobre dinero virtual (e-gold, bit-gold, CyberCash), manifiestos sobre crypto-anarquismo, aparición de dinero virtual en videojuegos y en tiendas online durante la burbuja .com, estudio sobre Proof-of-work (2004), hasta que se lanza Bitcoin en 2008 como suma de años de conocimiento respecto a lo que debe ser dinero de internet.

Ya han pasado 13 años desde su aparición y el mundo es diferente al de 2008. Los bancos y los estados siguen teniendo la capacidad de emitir moneda y distribuirla bajo las mismas reglas que antes, con la diferencia de que los tipos de interés están próximos o iguales a cero (mínimo histórico, en términos reales ya están por debajo de cero), la deuda mundial está en máximos, las desigualdades sociales aumentan… Y sobre todo que la implementación de internet en nuestro día a día se ha acelerado incluso más, viendo cómo el software se come todo el mundo real.

Y en cuanto al mundo de las criptomonedas, han aparecido cientos de ellas siguiendo cada una a su manera a Bitcoin, o proponiendo alternativas para soluciones concretas con dispares resultados.

Hasta ahora ambos mundos conviven sin molestarse demasiado, pero la adopción, aceptación, uso y comprensión de este nuevo mundo está creciendo de forma exponencial.

Si queremos enviar un pago a otro país podemos emplear una transferencia bancaria, lo cual resulta bastante sencillo y relativamente barato si es un pago en euros para la zona SEPA. En cambio, si necesitamos hacer cambios de divisa, o si es una transferencia poco habitual, o a un país con restricciones, etc., las cosas se complican.

2.2 Criptomonedas: de Bitcoin al infinito

Según datos de CoinMarketCap.com a 1 de junio de 2021 existen 10.180 criptomonedas. En realidad, es un dato poco relevante. Gran parte de ellas son de proyectos o comunidades muy pequeñas. De hecho, cualquiera podría crear una. Que existan tantas no significa que todas tengan una propuesta de valor o utilidad.

Pero sí que hay criptomonedas útiles. El error más común es pensar que todas son parecidas a Bitcoin, de hecho, ninguna se parece a Bitcoin, ya que ninguna reúne las características para ser la alternativa digital para pagos en el comercio internacional, lo cual es el objeto de este trabajo.

La más conocida después de Bitcoin es Ethereum, que es una red donde se pueden crear tokens o firmar contratos. Por ejemplo, se podría trasladar toda la información del catastro de España a la red de Ethereum y las personas podrían firmar el contrato de compraventa en esta red sin necesidad de un notario. O una sociedad anónima podría crear un token correlativo a las acciones que tiene para que sus socios las intercambien a su parecer sin necesidad de cotizar en una bolsa.

Ethereum es una herramienta útil por lo expuesto antes, pero por el momento bastante cara y lenta, y su implementación a la vida real va a ser complicada, pero ¿quién sabe el futuro?

Si observamos a las criptomonedas desde un punto de vista de capitalización (valor total a 1 de junio) Bitcoin representa el 42,1% y Ethereum el 18.7%. Es decir, ambas representan más del 60% de todo el mercado global de criptomonedas. Son las principales y su distancia en uso y valor respecto a las demás es muy grande ahora mismo.

Otras criptomonedas:

- Stablecoins: monedas digitales que sirven como sustituto del dinero fiat en este sistema financiero. Ejemplos: USDT (Tether), USDC.

- Uniswap (UNI), moneda de la casa de cambio automática de tokens. Funciona bajo la red de Ethereum y permite el intercambio de tokens sin necesidad de acudir a un mercado, (intercambio de monedas gracias a un pool).

- Bitcoin cash o Bitcoin SV, son forks de Bitcoin que pretendieron mejorarlo añadiendo nuevas características relativas a mejorar su escalabilidad incrementando el tamaño del bloque.

- Aave, Compound, Maker: son tokens de gobernanza para banca descentralizada, también conocidas como DEFI. Permiten participar en su red y tomar decisiones. Este es un mundo nuevo donde poniendo colateral en una criptomoneda puedes pedir un préstamo a un tipo de interés de mercado sin necesidad de más datos que el aval depositado. Aparece el concepto de banca neutral.

- Binance Coin, es la moneda de una de las casas de cambio más usadas. Es común que las casas de cambio tengan su propia moneda con la que ofrecen descuentos en comisiones y sirve para transacciones entre usuarios de la propia exchange.

- Dogecoin, Litecoin, Monero, Iota...: clásicos que siguen ‘funcionando’ después de bastante tiempo, con diferentes características.

Y muchas más…

3 Bitcoin, alternativa superior

La pregunta más común respecto a Bitcoin es: ¿qué es? Acto seguido la mayoría de la audiencia espera una respuesta clara que le ayude a comprenderlo. Pero eso rara vez sucede porque Bitcoin no es una sola cosa, ni su comprensión es simple ya que se necesita entender primero otros conceptos para relacionarlos entre sí y tener de ese modo una visión de conjunto de lo qué es realmente.

Al principio del trabajo repasamos el origen del dinero y sus formas a lo largo de la historia, como un lenguaje que sirve a una comunidad. Bitcoin es el lenguaje en internet para servir a su comunidad como dinero (Antonopoulos, 2017). De hecho, nunca mejor dicho porque su valor es su propio lenguaje, su código abierto, su protocolo.

En bitcoin convergen siglos de prueba y error, tanto de evolución tecnológica como institucional. Su simplicidad en el funcionamiento, seguridad y minimización de confianza frente a terceros es lo que la hacen socialmente escalable.

3.1 Características propias

El valor de internet se encuentra en que cualquier persona del mundo puede acceder a él sin dificultad, y trata del mismo modo a un rico que a un pobre, a un africano que a un americano, a un hombre que a una mujer. Es una red neutral. Y con Bitcoin sucede lo mismo. Cuando dejas a personas diferentes participar sin trabas en una red que no los juzga todo se simplifica y es una herramienta poderosa para ellos. No hay barreras de entrada.[2]

Existen al menos 1.700 millones de personas en el mundo sin ningún tipo de acceso a banca según informe del Banco de Santander, y el numero aumentaría a más del 32% de la población mundial según datos del Banco Mundial. Además, la cifra aumenta a cerca de seis mil millones si tenemos en cuenta niveles más sofisticados de banca y de libertad. De hecho, hay más gente desbancarizada o que su día a día es en efectivo, que gente con herramientas para ahorrar, invertir y hacer transacciones internacionales. Por el contrario, hay cinco mil millones de personas con acceso a internet (65,6% población) aunque sea desde un móvil, y esas cifras crecen año a año.[3]

No es casual que aquellas personas que no tienen acceso a ningún tipo de sistema bancario vivan en países pobres y/o con regímenes distintos a las democracias liberales que conocemos. Además, seguramente estén forzados a usar su moneda local que no conserva su valor en el tiempo (ni siquiera a corto o medio plazo), condenados a vivir una vida miserable porque no tienen una forma segura y sostenible para poder comprar lo que necesitan, ahorrar para poder crear algo que mejore su día a día, etc. Y del mismo modo que internet es neutral con estas personas, lo es bitcoin, sirviéndoles como solución para vivir mejor, porque, aunque no tengan acceso a instituciones financieras de calidad, tienen acceso a internet y por tanto a bitcoin. Incluso desde un móvil.

Ya existen ejemplos prácticos en el mundo donde las personas se liberan de sus gobiernos autoritarios y huyen de su país hacia una vida mejor con una maleta y sus llaves de bitcoin (Venezuela). O donde una parte muy importante de la población vive su día a día a través de esta nueva forma de pago (Nigeria).

Pero Bitcoin no solo es neutral, también es incensurable. Nadie puede prohibirte llevar a cabo una transacción, y basta con pagar la fee al minero para que esa transacción sea irreversible. De hecho, desde su comienzo no ha habido ninguna transacción que después de seis confirmaciones haya sido revertida. Una vez que envías tus bitcoins a otra persona eso queda hecho para siempre. No hay vuelta atrás, nadie te prohibió hacerlo y el resultado es irreversible, ya que es fruto de una decisión voluntaria entre dos personas.

Además, es inconfiscable. Nadie puede mover tu bitcoin salvo que le facilites tu semilla, que es la ‘clave’ que da acceso a tus fondos. Cosa que no pasa con la banca. Ahora bien, al igual que con los datos bancarios o con las tarjetas de crédito, se puede ser susceptible a hackeos que roben nuestros datos como la semilla, y por tanto nuestros fondos, pero si guardamos la semilla fuera del alcance de internet (como en un papel) y usamos una conexión segura con una hardware wallet, la mayoría de los riesgos al respecto caen a casi cero. Por otra parte, si un delincuente roba Bitcoins o provienen de actos deshonestos, las autoridades pondrán todos sus medios disponibles en materia de ciberseguirdad para recuperarlos, pero si los logran recuperar es por fallos en la seguridad a la hora de crear, almacenar o usar la cartera de Bitcoin, o porque el delincuente los libere a las autoridades de forma libre, no porque hayan descubierto la semilla de forma natural.

Hasta ahora hemos comprendido que con bitcoin se puede llevar a cabo un intercambio de forma neutral, incensurable y sin marcha atrás. Y además que quien reciba Bitcoin solo él tendrá acceso a ellos porque es inconfiscable.

Esa transacción, por otra parte, quedará registrada para la eternidad en la red, a la vista de todos, pero de forma anónima: cualquiera puede ver que una persona/entidad desde la dirección 1Ba3oczC3qHZrAdFp9jzQwgPbRcH3sHTrE envió 0.04618466 BTC a la dirección 17bjokSC9YfGYETxduFGbzz51An9bnUJXf el día 24 de marzo de 2021 a las 12:22 h. Pero solo ellos dos, las partes implicadas, saben la finalidad de ese pago y quien es el titular de cada cuenta. Es visible y rastreable para toda la comunidad, pero anónimo.

Si esos bitcoins procedieran de una estafa o robo sería fácil rastrearlos y la comunidad no los aceptaría como pago. Esto implica lo siguiente, Bitcoin es fungible (en un grado muy elevado) si se emplea para actos honestos y el historial de procedencia es limpio, pero queda manchado si proviene de actos delictivos conocidos y comprobados por la comunidad.

El bitcoin no es fungible al 100% porque no tiene el mismo valor un bitcoin recién minado que nunca se usó, o uno minado en los inicios, que otro normal o uno robado, aunque ahora mismo en la práctica el 99.99% se intercambia al precio de mercado.

Este concepto no se suele tener en cuenta, pero es una ventaja muy grande respecto a los métodos de pago existentes para evitar que haya personas involucradas en la red con malas intenciones. Por ejemplo, si me pagan con un billete de 100€ desconozco que cosas se han hecho con el (comprar droga, pagar sobornos, corrupción, etc.) y no es posible rastrearlo. Bitcoin lo soluciona y resulta irónico que los bancos centrales continúen diciendo que solo lo usan ladrones y gente para lavar dinero cuando está a la vista de todo el mundo y sin poder destruir las pruebas.

En definitiva, es la propia red la que garante que las transacciones sean honestas porque no compensa que no lo sean a largo plazo.

Las transacciones de bitcoin son increíblemente seguras. Detrás de esta tecnología está la mayor fuerza computacional del mundo (a pesar de ser una tecnología que está naciendo) gastando energía y recursos de forma descentralizada y deslocalizada, para mantener la seguridad de la red y crear un bloque nuevo cada 10 minutos, convirtiendo lo efímero y temporal en eterno al registrarlo en la cadena de bloques.

La seguridad ha sido fundamental en bitcoin desde su diseño. Los fondos están protegidos por nuestra semilla, que es una combinación única de 12 a 24 palabras (lo más común es 24) siguiendo el estándar BIP-39, que selecciona de forma aleatoria 24 palabras sobre 2048 posibles. Por lo que para alguien que desconoce nuestra semilla nunca podrá tener acceso a nuestros fondos ya que descubrir las palabras a través de cálculo es prácticamente imposible (inconfiscable).

Otra característica que tiene bitcoin es que las transacciones se pueden realizar a cualquier día y hora del año. Operativo 24/7. No importa si es festivo, domingo, o si son las 4 de la madrugada. La transacción entrará en el siguiente bloque de la cadena y será enviada a su destinatario. La banca tradicional no ofrece esto, ni siquiera las oficinas abren por la tarde, y aunque la banca electrónica si lo hace, las transferencias no funcionan en fin de semana.

Recapitulemos: bitcoin nos permite un intercambio de forma neutral, incensurable y sin marcha atrás. Es inconfiscable, registrado para la eternidad, visible por todos, pero anónimo, rastreable y con un grado alto de fungibilidad si es una transacción honesta. Además, funciona todos los días del año a cualquier hora y es una red segura gracias a su fuerza computacional y diseño.

3.2 Funcionamiento práctico comparado

La tecnología de Bitcoin permite enviar valor de un punto a otro de la tierra en un plazo relativamente corto de tiempo (≈ 10 minutos de media histórica) a un coste bajo.[4][5]

Por ejemplo, enviar 1 BTC de España a Nueva Zelanda (destino más alejado a 19.600 km) en 10 minutos tendría un coste aproximado de 0.000343 BTC. O lo que es lo mismo, enviar valor por 30.000 € / NZ$ 50.488 (o lo que valga 1 BTC ese día) tendría un coste del 0.0343% del valor total enviado, es decir sobre 10€. Este coste porcentual en términos de btc podría bajar hasta el 0,005% o 0,006% si la transacción puede esperar unas horas para ser entregada, dependiendo de los satoshis por byte que paguemos a la hora de firmar la transferencia.

La comisión media por transacción más reciente se encuentra en los 2.37$, aunque ha estado por encima de 10$ (cifra usada como referencia para el ejemplo) y 25$ durante algunos momentos de congestión en 2021, y depende del peso que ocupe nuestra transición en la cadena de bloques y la rapidez deseada, así como de la propia congestión de la red.

Si en vez de transferir 1 BTC valorado en 30 mil euros enviásemos 1000 BTC valorados en 30 millones de euros los costes no serían superiores (≈10€ o menos), ya que lo que cuenta es el peso de la transacción en la base de datos de la cadena de bloques, no la cantidad enviada.

Pero ¿Cómo es posible que su coste sea tan bajo? Al ser bitcoin el lenguaje de una red neutral descentralizada, le es indiferente el destino de la transacción. Nos costará lo mismo hacer el pago a alguien que esté a 100 metros como a alguien que esté en Nueva Zelanda.

Esta es una ventaja muy notable frente a otros tipos de pago similares, como el oro. Si una empresa o persona necesitase hacer un pago de $100.000.000 en oro, equivaldría a 57.981 onzas troy (tomando como referencia 1.724,70 USD por Onza de oro del día 13/04/2021), es decir, 1.803.410,69 de kilos o 1.803,41 toneladas. El coste del transporte sería una locura pudiendo perder en el camino hasta un 10% del total del valor o más (transporte marítimo/aéreo), lo cual nos forzaría a hacer transacciones en lugares cercanos al nuestro e imposibilitando la globalización como en nuestro primer ejemplo de Nueva Zelanda. De ahí que surgieran los billetes como substitución al oro físico, pero ya hemos visto como acabó el asunto. El oro es lento y es muy caro moverlo.

Además, este coste bajo también se debe a que al enviar el valor en un activo (bitcoin) que tiene contraparte líquida en todo el mundo no hace falta realizar cambios de divisa EUR/NZD que encarecerían la transacción de forma muy notable.

Veamos otro ejemplo más práctico. Una empresa gallega que opere con una cuenta bancaria en ABANCA y quiera enviar 5.000 GBP (5.893,20 €) a Reino Unido gastará lo siguiente en comisiones (según las tarifas generales de Abanca para empresas):

- Por cambio de divisas: 11,79 € (0.2%)

- Coste por SWIFT: 12,00 €

- Transferencia no sepa (manual): 29,4 €

53,19 € en total. O lo que es lo mismo, el 0,9% del valor transferido. Y tardaría dos o tres días en llegar a la cuenta del destinatario. Estas cifras son similares para la mayoría de los bancos habituales y conocidos por todos.

En cambio, los bancos suelen tener una comisión máxima para esta clase de transferencias. Siguiendo el ejemplo anterior ABANCA pone un máximo de 252 € en comisiones, por lo que, si nuestro objetivo es pagar una nave industrial en Mánchester, Reino Unido con medio millón de libras con el mismo método de antes solo nos costaría el 0,05% del valor total, valor mucho más cercano a la comisión que tendríamos en bitcoin, aunque sigue siendo superior. La cuestión es ¿tiene sentido tener depósitos tan grandes en moneda fiat?

Profundizando más allá en los ejemplos: Si quisiéramos enviar el valor de 10.000 € de hoy a alguien dentro de 100 años ¿qué métodos podríamos tener?

En teoría podríamos mantener oro en un banco para su custodia, pero la historia del siglo pasado demuestra que, incluso acertando en el país y en el banco más seguro, al final lo más probable es que éste quiebre, desaparezca o el oro sea confiscado por el gobierno. Existe un enorme riesgo de contrapartida, ya no solo por el banco sino por inestabilidad geopolítica, que a medida que pasa el tiempo tiende al 100% de probabilidad de que nuestro deseo de mantener valor resulte en un gran cero. Por otra parte, si asumimos una tasa de inflación en el oro anual del 2% al cabo de 100 años habremos perdido igualmente la mayoría de nuestro valor en términos relativos de oro (Breedlove & Saylor, 2020).

Otra alternativa sería mantener un depósito en moneda fiat en un banco y acordar con ellos que realicen la entrega de valor a esa persona. De esta forma estaríamos con los mismos riesgos que antes y añadiendo otro más, y es que el valor del fiat durante esos 100 años es altamente incierto por lo que podría ser incluso de cero. Las monedas de los estados dependen de su banco central supeditado a las voluntades políticas del momento, y a menos que esos políticos decidan ser rigurosos con las cuentas públicas, cosa que no ha pasado desde la creación del universo, pues el valor del dinero fiat es incierto o cercano a cero a largo plazo.

Del mismo modo, podríamos mantener el oro o el fiat en formato físico en nuestra caja fuerte, y cederle el mensaje con nuestro deseo de pago a otra persona (por si fallecemos) eliminando el riesgo de contrapartida en cierto modo, pero sigue sin estar resuelto el problema de pérdida de valor.

También podríamos dejar ese valor en un terreno, una casa, acción/bono u otro bien, pero no estaríamos hablando de métodos de pago que faciliten el comercio sino de reservas de valor (o que al menos pretenden serlo).

Por lo tanto, los seres humanos se enfrentan a dos problemas importantes a la hora de transferir valor a lo largo del tiempo y del espacio: la pérdida de valor y el riesgo de contrapartida.

3.3 Bitcoin como solución a la pérdida de valor en el tiempo

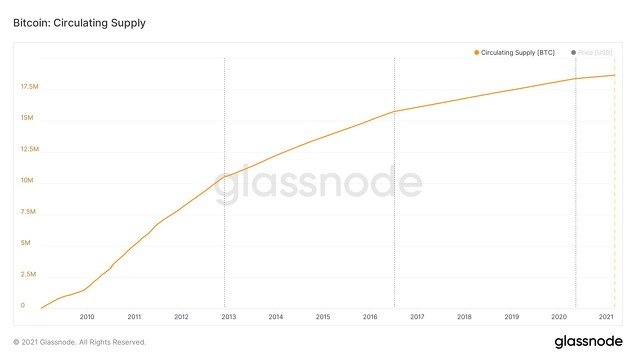

Ilustración 5: Oferta monetaria de Bitcoin en circulación en millones de unidades Fuente: (studio.glassnode.com, 2021)

Es por todos conocido que bitcoin tiene un límite máximo de oferta monetaria de 21.000.000.

Hasta hoy se han emitido más de 18,68 millones de BTC, 89% de total aproximadamente, y se estima que el último bitcoin se minará en el año 2140. Dicho de otro modo, gran parte de toda la oferta monetaria ya ha sido minada, y para el año 2040 prácticamente el 99% ya estará en circulación. Además, si ajustamos la oferta eliminando los BTC que se han perdido o que nunca se usarán la oferta total hoy baja hasta los 15,5 millones[6].

En 2011 la tasa de inflación del bitcoin era del 50%, pero después del primer halving a mediados de 2012 bajó hasta el 12% y en 2016 con el segundo hasta un 4%. La tasa de inflación actual es del 1,7% aproximadamente. A medida que se suceden los halvings, que son recortes programados en la oferta de bitcoin, su tasa de inflación decrece ya que con cada nuevo bloque minado se obtiene menos recompensa (bitcoin). Es decir, se crea menos oferta de forma paulatina siguiendo la tasa de inflación programada.

En realidad, que haya poca oferta no lo hace valioso. Si nadie estuviera interesado en participar en esta red daría lo mismo que existieran 100 monedas como 100 millones.

Es escaso porque la escasez absoluta solamente se puede crear en un código como el de bitcoin, es decir, la escasez solamente se encuentra en la red donde está programado ese límite de oferta, fuera de esa red, en el universo, todo es abundante. Y si la red de bitcoin es superior a los demás métodos de pago existentes, la gente la usará y demandará, confirmando así que la escasez programada es realmente escasa porque es útil para las personas, y que por tanto la demanda supera a la oferta.

El oro también es escaso, y eso le da valor porque hay personas que lo demandan y usan, si nadie estuviera interesado en él, aunque fuera escaso, no tendría valor.

Por ejemplo, el platino es 17 veces más escaso que el oro y en cambio su precio es de 1.000 € la onza frente a los 1.480 € del oro.

A medida que sube el precio del oro las compañías mineras llevan a cabo nuevos proyectos para extraer más oro, y aquellas perforaciones que antes no eran rentables con un precio más bajo del metal, comienzan a serlo gracias al aumento de su precio. Por tanto, aunque sabemos que la cantidad de oro en la tierra es limitada y queda todavía un 20% por ser extraído aproximadamente, desconocemos la cantidad de oro que puede haber debajo del mar o en otros planetas, por lo que, para un suficientemente alto precio del oro, siempre habrá nueva oferta por descubrir (BBC News, 2020).

En cambio, en una red donde la escasez está programada, y sabemos que la escasez absoluta solamente se puede encontrar en un código, Bitcoin es realmente un bien escaso que tendrá valor si es demandado por las personas al ser un método de pago superior a las alternativas existentes. Y que, a diferencia del oro, por mucho que su precio suba la oferta permanecerá inalterada para siempre.

Si bien Bitcoin es escaso, de nada valdría para su uso si no fuera divisible. Por suerte lo es, y a un grado mucho más alto que el habitual de dos decimales. La unidad más baja de cuenta en Bitcoin es 0.00000001, que es equivalente a decir 1 satoshi, por tanto 1 BTC = 100.000.000 Satoshis. Tener esta divisibilidad de hasta 8 decimales hace que la escasez pueda existir y en cambio se pueda utilizar para intercambios más pequeños.

Existe un sesgo en las personas a pensar en términos de unidades: 1 BTC, 1 EUR, 1 USD… pero eso no significa que la unidad de cuenta en Bitcoin no disponga de un elevado número de decimales que aseguren su divisibilidad y consiguiente escalabilidad si el valor y uso de la red fuera muy superior.

Y si hemos concluido que el oro y los demás metales no son tan escasos como el bitcoin, menos escaso es aún el dinero fiduciario que los bancos centrales emiten. Bueno, en realidad si es escaso para aquellos individuos cuyo salario es bajo y viven el día a día sin apenas nada, pero no lo es para aquellos que se pueden financiar sin límite a coste cero.

En definitiva, algo escaso es valioso si es demandado. Y es demandado si es útil.

Pero ¿debe ser un método de pago escaso o con límite en su oferta? Si nuestro objetivo es solucionar la pérdida de valor en el tiempo sí. A medida que más integrantes se unan a la red porque la consideran superior a las demás alternativas existentes, y que además crece sostenidamente en el tiempo y sin rival, el valor de ésta se mantendrá o incrementará, lo que acabará resultando en una reserva de valor a largo plazo, del mismo modo que lo fue el oro durante muchos siglos.

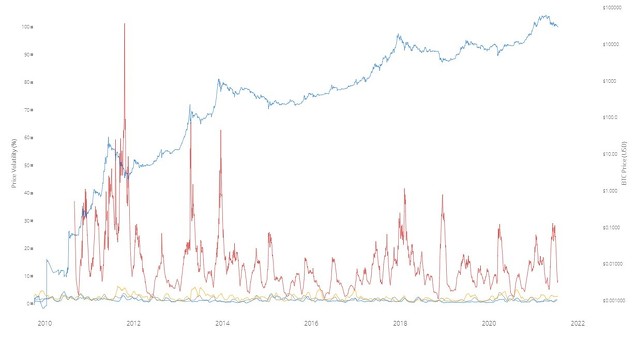

En cambio, una reserva de valor no puede ser tan volátil como lo es bitcoin ahora mismo, y para que su uso como medio de pago habitual se convierta en mainstream deberá alcanzar un nivel donde la volatilidad sea mucho más baja ya que los agentes no pueden llevar a cabo contratos (salarios, préstamos, pagos a corto, medio y largo plazo, …) en una unidad de cuenta cuyo valor varíe mucho en el tiempo.

Si Bitcoin no consigue que la volatilidad descienda a lo largo de su existencia, no será una alternativa creíble al resto de métodos de pago, salvo que éstas estén perdiendo la confianza del público de forma muy acelerada y por tanto la volatilidad sea debida a esa huida y al alza.

Si bien es cierto que a medida que el precio de Bitcoin en moneda fiat ha aumentado a lo largo de los años, su volatilidad ha ido decreciendo, pero no lo suficiente para cumplir lo necesario. En los últimos 60 días en el índice de volatilidad del Bitcoin se encuentra en 8.34% (datos a 21/07/2021). En los primeros años esta cifra estaba entre el 20 y 60%. Respecto a otros métodos de pago es muy elevada: oro (2.9%) o monedas fiat como el par USD/EUR (1%).

Ilustración 6: % volatilidad del precio del BTC en USD (rojo) vs. Precio del BTC en USD (azul) vs. Volatilidad del oro (amarillo) y el USD/EUR (azul claro)

Nota, Adaptado de charts.woobull.com/bitcoin-volatility/, extraído julio de 2021

Si más individuos continúan llegando para participar en esta red como hasta ahora, su volatilidad seguirá decreciendo, lo que lo hará mucho más tolerable para aquellos que sean aversos al riesgo y por tanto se convertiría en un activo más maduro y atractivo frente a otras alternativas de pago existentes.

El efecto red del dinero, al buscar solucionar los problemas de intercambio de los seres humanos, hace que el sistema de pago ganador frente a los otros se lo lleve todo porque es más sencillo manejar un único medio de pago que 2 o 5, por tanto, se usará y perdurará aquel que facilite las transacciones y sea divisible, portable, reconocible, duradero, líquido, escaso, etc. En definitiva, aquella alternativa que sea superior a las demás.

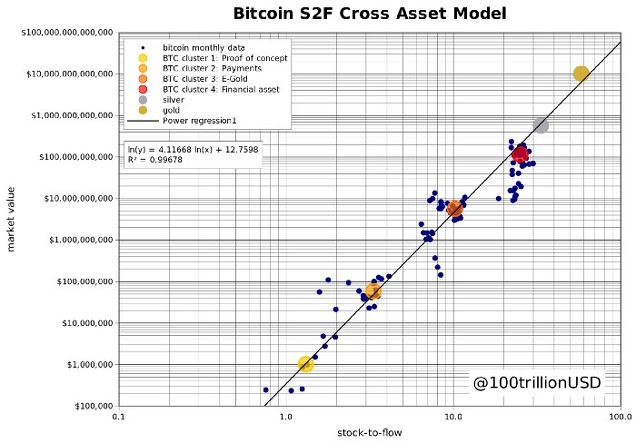

3.3.1 Aproximación al valor real de Bitcoin a través del modelo Stock-to-flow

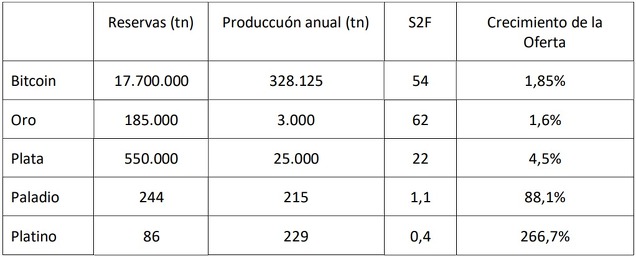

La escasez puede ser cuantificada mediante la ratio reservas/producción anual (S2F). Este modelo sugiere que si la producción de un bien es muy baja respecto al stock almacenado se puede afirmar que ese bien es escaso, por otra parte, si la producción de un bien es mayor que sus reservas, ese bien es abundante y por tanto menos valioso:

Tabla 1: S2F ratio – Nota, Adaptado de Plan B, 2019, Modeling Bitcoin Value with Scarcity

Según este modelo bitcoin ya casi es similar al oro en términos de escasez (en el próximo halving lo superará) y por tanto su valor deberá ir aumentando de forma correlacionada a su escasez convirtiéndolo teóricamente en una reserva de valor a l/p. (PlanB @100trillionUSD, 2019). Y hasta ahora así ha sido:

Ilustración 7: Regresión lineal del S2F y valor de mercado del oro, plata y bitcoin agrupado en clústers de precios de cada halving. Existe relación entre escasez y precio. Nota, Adaptado de Plan B, 2020, Bitcoin Stock-to-Flow Cross Asset Model

Como la política monetaria de Bitcoin es conocida previamente, se sabe cuál será el S2F en el 2030 y si se lo aplicamos al modelo predice un precio cercano a 10 millones de USD/BTC para esa fecha. 9 años dan para mucho, pero ¿dan para tanto? Como el futuro es incierto es probable que el modelo quede invalidado en algún momento, pero los datos ahora indican que existe una relación muy alta entre escasez y precio (R2=0.99).

Digo que es probable que quede invalidado porque ese precio supondría tener que traspasar la mayor parte de la riqueza financiera global en dólares (275 billones) a la red de bitcoin en menos de una década, pero sigue siendo relevante estudiar esta ratio porque es una forma útil de medir la escasez entre distintos bienes que consumen energía para ser creados y que pretenden ser reservas de valor en el tiempo.

3.4 Bitcoin como solución al riesgo de contrapartida

Bitcoin es el primer método de pago global sin que ningún banco y/o estado esté involucrado en él:

- Política monetaria: el tipo de interés y emisión de moneda está programado en el código y es conocido por todos con antelación.

- Custodia: es a través de la propia tecnología de Bitcoin donde se protegen los fondos, ya que estos no se depositan en un tercero de confianza.

En el sistema financiero actual las cuentas bancarias están aseguradas en caso de insolvencia hasta los cien mil euros. Además, en este momento con tipos de interés reales menores que cero y apoyo financiero ilimitado por parte del Banco Central resulta poco realista pensar que vamos a perder nuestros fondos si los depositamos en un banco incluso si éste quiebra. Básicamente porque no lo van a dejar quebrar (ejemplo reciente: Banco Popular). De hecho, tras el shock de la pandemia en marzo de 2020 con las moratorias y riesgos que conllevó, no hubo ninguna quiebra bancaria reseñable, y es que la ayuda ha estado ahí y parece que siempre lo estará en cualquier crisis futura.

Pero, es ridículo pensar que socializar las pérdidas de una entidad privada entre todos es la solución a cualquier problema financiero y que durará para siempre, de hecho, todo lo contrario.

Este cambio de proceder ante los problemas surgió con la crisis de 2008, del mismo modo que surgió Bitcoin como su solución, ya que cada uno debe ser responsable de sus fondos, de lo que hace con ellos o deja de hacer. Y no necesita a un banco para que se los guarde y decidan por él el nivel de riesgo al que debe estar expuesto.

Por otra parte, el nivel de transparencia que ofrece Bitcoin es muy superior al de cualquier banco privado, ya que los saldos están a la vista de todo el mundo (public ledger), lo que conlleva un menor riesgo de default.

Es por tanto que Bitcoin es una solución doble al riesgo de contrapartida, tanto porque el custodio (banco) no es necesario para las transacciones ni puede quebrar, y la política monetaria del emisor es constante – el valor final no varía.

Esta solución se explica gracias a la tecnología de Bitcoin, que a través de la criptografía protege los fondos de sus participantes con una semilla única, y a que es un método de pago sin liderazgo, sin respaldo gubernamental ni de ningún tipo, siendo el único respaldo la comunidad que lo adopta como sistema de pago y su política inmutable.

De hecho, Bitcoin es tan buen método de pago sin liderazgo que incluso se desconoce quién lo creó (seudónimo Satoshi Nakamoto) algo que no sucede con ningún otro método de pago.

4 Estado del Bitcoin hoy

4.1 Volumen de transacciones. Uso y adopción.

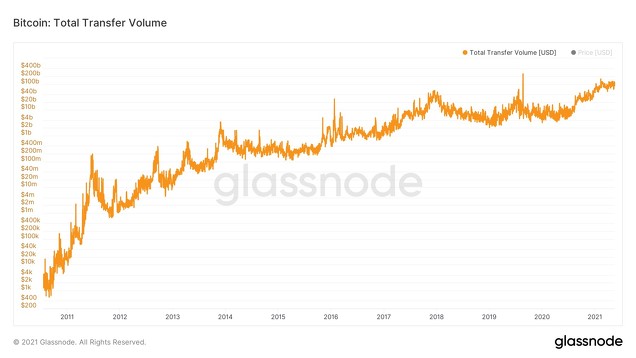

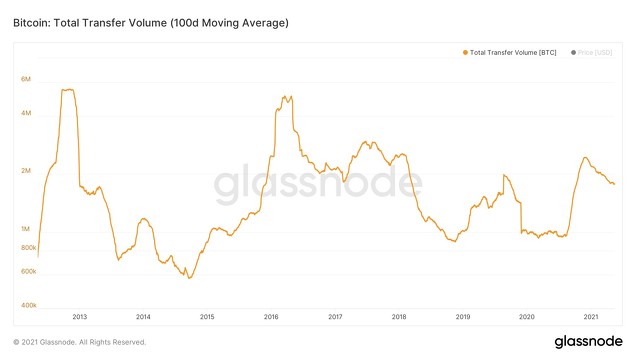

En la actualidad se transfieren entre 60 y 120 mil millones de dólares de valor a través de la red de bitcoin cada día, o entre 1 y 2 millones de BTC (studio.glassnode.com, 2021).

El volumen de valor transferido (denominado en dólares) a través de la red de Bitcoin ha ido aumentando a lo largo de los años. A finales de 2012 apenas se movían 10 millones de dólares al día. Entre 2014 y 2016 se alcanzaron los 400 millones, y a partir de 2017 se superaron los mil millones, hasta alcanzar las cifras actuales.

Ilustración 8: Total de volumen transferido diariamente en la red de bitcoin en USD.

Fuente: (studio.glassnode.com, 2021)

En términos de Bitcoin, el volumen transferido a través de la red no ha crecido de forma tan exponencial. Al inicio (2009) como apenas había monedas minadas el volumen diario era inferior a 1500 BTC. Fue a partir de 2012 cuando los volúmenes alcanzaron cifras superiores, similares a las actuales, en un rango entre 1 y 2 millones de Bitcoin que se mueven al día.

Ilustración 9: Volumen de btc transferido en la red. Fuente: (studio.glassnode.com, 2021)

Por tanto, el aumento de valor transferido a través de la red no ha sido porque haya aumentado la cantidad de bitcoin que se mueve cada día, sino porque su valor monetario aumenta en términos de dólar de forma elevada a lo largo del tiempo.

Acabamos de ver que todos los días, de forma global, se transfieren entre 60 y 120 mil millones de dólares, así que decir que bitcoin no tiene ningún uso es faltar a la verdad.

4.1.1 ¿Es Bitcoin usado como medio de cambio? ¿Cuál es el destino de estos fondos?

Bitcoin es transferido entre personas de la comunidad, tanto para ahorrar como para comprar y vender bienes y servicios, etc. Es decir, se puede comprar con Bitcoin todo lo que la comunidad ofrezca, o lo que es lo mismo, un bitcoin estará respaldado por todos los bienes y servicios que se pueden comprar con esta moneda.

La primera transacción reconocida y que estableció el valor para el Bitcoin en una subasta fue en 2010 con la compra de dos pizzas por 10.000 bitcoins, que estaban valoradas en 30$ (Hanyecz, 2010). Ya hubo intercambios previos, pero este es el más documentado. Desde entonces ha existido un proceso exponencial de adopción y uso.

Hoy en día se pueden pagar multitud de bienes y servicios con Bitcoin. En España por ejemplo hay al menos 344 establecimientos que aceptan Bitcoin como pago. Desde restaurantes y cafeterías a clínicas dentales, plataformas de videojuegos o mueblerías. A nivel global la cifra aumenta a 22.784 negocios (datos de coinmap.org), aunque en la práctica el número real de empresas que lo aceptan es muy superior ya que no todos aparecen en los directorios y la adopción está creciendo de forma muy acelerada por lo que la relevancia de estas cifras es temporal. Por ejemplo, en Estados Unidos 1/3 de las pymes aceptan pagos en esta moneda, además de otras más grandes como Microsoft, AT&T o PayPal (businesswire.com, 2020).

De hecho, el pasado 9 de junio de 2021 el Salvador lo ha adoptado como moneda de curso legal: se podrán pagar impuestos, denominar precios de bienes y servicios en Bitcoin y pagar deudas. Ha sido el primer país del mundo en adoptarla, lo que pone de manifiesto que es la solución más sencilla para aquellos lugares donde la población no tiene acceso a banca tradicional (70% en el Salvador) y desean participar en una economía de mercado. En los próximos años veremos si más países se unen al Salvador y cuáles son las consecuencias para su economía, porque aun después de esta mejora seguirá siendo una economía muy ligada al dólar -es difícil vivir solo con patrón Bitcoin y lidiar con la volatilidad-, pero gracias a Bitcoin enviar remesas al país será más barato. (Forbes, 2021)

En definitiva, Bitcoin es un medio de cambio si ambas partes están dispuestas a negociar el trato en términos de Bitcoin y no solamente lo emplean como tecnología para enviar valor de forma muy barata, lo cual también es un uso útil y el más común ahora, y que según es adoptado por más comerciantes supone una tecnología disruptiva para el resto de los métodos de pago.

Si Bitcoin alcanza una volatilidad baja y la escalabilidad sigue su camino, Bitcoin será un muy buen medio de cambio, porque es barato, seguro, rápido, creíble y transparente. (Cermak, 2017)

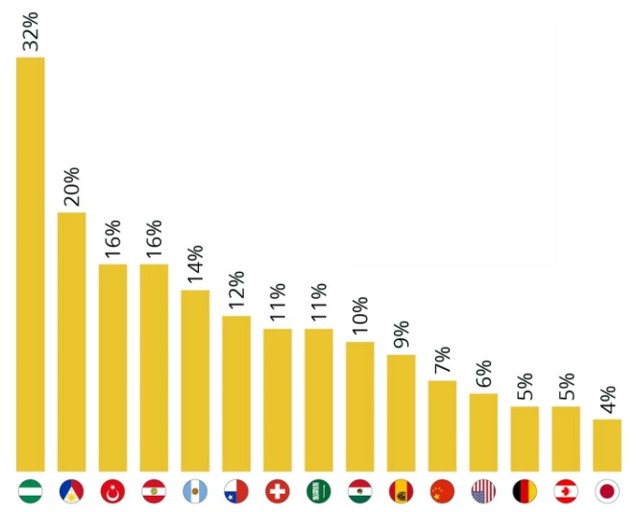

4.1.2 ¿Cuánta gente posee Bitcoin en el mundo? Tasa de adopción

Ilustración 10: Porcentaje de personas que poseen Bitcoin por país

Fuente: Statista Global Consumer Survey (Noviembre 2020)

Según la encuesta más reciente (Statista Global Consumer Survey, 2020) casi un tercio de los nigerianos tiene o usa Bitcoin (a pesar de que el Banco Central de Nigeria dice que su uso aún no es legal en el país). Después de Nigeria, Vietnam y Filipinas son las que más con un 20%.

En cuanto a América Latina, Perú lidera la adopción con un 16%, mientras que Brasil, Colombia, Argentina, México y Chile superan el 10%.

En Europa, Suiza y Grecia son los más importantes, 11% cada uno, mientras que en España la cifra es del 9%.

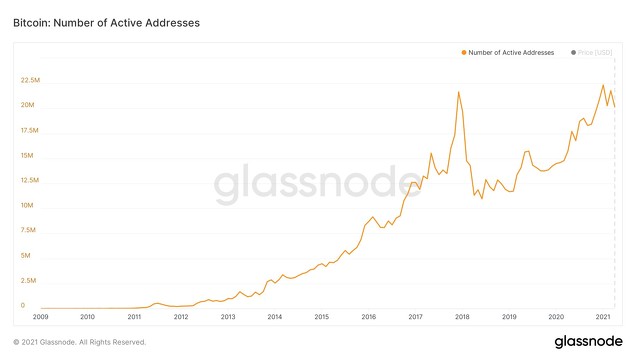

Estos son los datos de la encuesta más reciente, pero después de la última subida en el precio y consecuente adopción deberían de ser superiores en todo el mundo. En cualquier caso, si extrapolamos los datos el número de propietarios de Bitcoin es de al menos 100 millones de personas, con más de 20 millones de direcciones activas de Bitcoin (mucha gente tiene sus fondos en casas de cambio donde realmente no son propietarios – salvo que retiren sus fondos– sino que están expuestos al precio).

Ilustración 11: Número de direcciones de Bitcoin activas, (studio.glassnode.com, 2021)

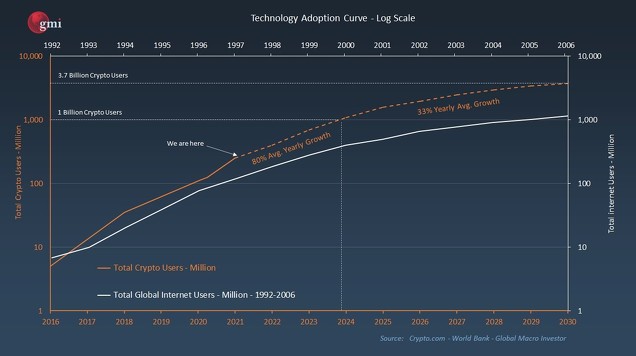

Otra forma de estudiar la adopción de Bitcoin es a través de su curva de crecimiento. De 2016 hasta 2021 el número de personas que utilizan criptomonedas se ha incrementado un 80% anual de media, que en comparación es un crecimiento muy superior al que tuvo internet a nivel global de 1992 a 1997. Esta tecnología está creciendo más rápido de lo que lo hizo internet en su día (Levin, 2021), y aunque el futuro es incierto, diversos análisis apuntan a que se alcanzarán 1 billón de usuarios para 2024 y la mitad de la población mundial para el 2030 asumiendo una ratio de crecimiento del 33% anual.

Ilustración 12: Crecimiento de los usuarios de internet de 1992 a 2006, y de criptomonedas de 2016 a 2021

Fuente: (Investing.com, extraído julio 2021)

4.1.3 Distribución y especulación: aproximación real a la adopción

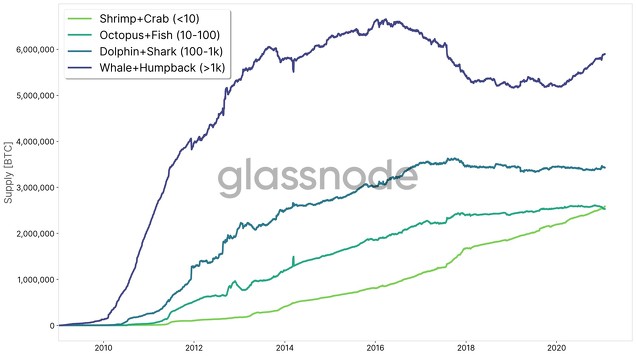

La distribución de bitcoin sobre los participantes de la red es menos concentrada de lo que muchos estudios dicen, y a lo largo de los años esa dispersión ha aumentado. Además, el número de grandes tenedores ha crecido considerablemente en el último año, señal de mayor adopción institucional reciente (SCHULTZE-KRAFT, 2021).

Distribución por tipo de dueño y número de agentes:

- 31.7%: es poseído por instituciones, fondos, servicios de custodia, OTC desks… (1000 a >5000 BTC) ≈ 2.220 instituciones

- 22.8%: entidades o personas consideradas como minoristas (<1 a 50 BTC) ≈ 22.63M de minoristas que guardan btc en sus billeteras privadas

- 23.1%: grandes poseedores (50 a 1000 BTC) ≈ 22.5k agentes

- 9.7%: poseído por mineros ≈ 51k mineros

- 12.7%: reservas de las casas de cambio (donde muchos minoristas los guardan) ≈ 15 casas de cambio

De hecho, el número de agentes con poco BTC (minoristas entre <1 y 10) no ha parado de aumentar a costa de que descienda y/o dejar de aumentar la posesión de los grandes tenedores de Bitcoin. Lo que si ha aumentado es la posesión del primer grupo (instituciones) señal de que cada vez es adoptado por más agentes financieros relevantes:

Ilustración 13: Distribucción de Bitcoin en la red según tipo de agente: en azul oscuro instituciones (>1k); en verde minoristas (<10); resto grandes tenedores. Nota. Adaptado de The estimated distribution of Bitcoin across network entities over time, por insights.glassnode.com, extraído julio de 2021, (https://insights.glassnode.com/bitcoin-supply-distribution/)

Por otra parte, el 96.9% de los individuos que poseen Bitcoin en billeteras privadas tienen <1, y el 2.455% entre 1 y 10, así que, dicho de otra manera, el 2% de los agentes tienen el 71.5% de los bitcoins disponibles, datos muy distintos de los facilitados por otros estudios que decían que esa cifra era del 95% (Bloomberg, 2020).

Además, hay que tener en cuenta que las instituciones están conformadas por muchos y diversos agentes e individuos, y sobre todo que las casas de cambio, no incluidas en el estudio, son donde muchos minoristas guardan su bitcoin y suponen en torno a 130 millones de usuarios más, lo que redundaría en una dispersión de la distribución aún mayor. También hay bitcoins perdidos que nunca se usarán. Cabe esperar que, si la adopción sigue su curso, esta tendencia continuará con los años, resultando en un esquema de distribución disperso entre muchos más agentes.

De esos bitcoins atesorados, el 78% no está disponible para intercambiar por fiat, es decir, o se gasta dentro de la red o se ahorra a largo plazo sin importar la volatilidad, pero no se vende por fiat. En cambio, solo el 22% de toda la oferta está disponible para compraventa, siendo el 16% muy líquido (≈3 millones de BTC), por lo que en el peor de los casos solo el 16% se podría considerar como especulación cortoplacista en Bitcoin. La tendencia desde el inicio es que cada vez más agentes lo atesoran a largo plazo y lo retiran del mercado, y los bitcoins disponibles para intercambiar por fiat se mantienen o descienden con el tiempo a pesar de la nueva oferta o volatilidad extrema en algunos momentos (Heeg & Schultze-Kraft, 2020).

4.2 Escalabilidad

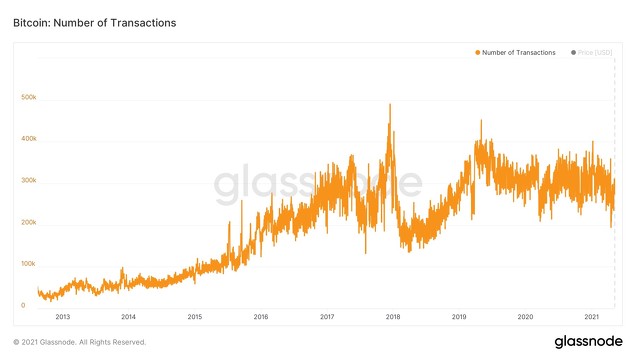

Si Bitcoin pretende competir con el euro o el dólar deberá poder soportar el volumen de transacciones que éstas tienen todos los días. Ahora mismo si siete mil millones de personas quieren realizar pagos a través de Bitcoin varias veces todos los días colapsaría ya que el tamaño del bloque es limitado, por lo que el número de transacciones que puede registrar en el ledger (libro de contabilidad) también lo será.

Por ejemplo, de media cada 24 horas se llevan a cabo entre 250 y 350 mil transacciones, lo que son entre 2.9 y 4 transacciones por segundo, muy lejos de las 3526 de Visa o las 241 de PayPal (BIS, 2018). De hecho, a Bitcoin le costaría más de 7 u 8 por segundo (máximo registrado 5.7):

- Los pagos no son instantáneos (aunque se reflejen al instante, no se confirman al instante ≈ 10 minutos)

- Y por tanto con el aumento de las comisiones a un mayor uso de la red, los micropagos no serían eficientes.

Ilustración 14: Número de transacciones de Bitcoin, Fuente:(studio.glassnode.com, 2021)

Como solución a estos problemas surge Lightning Network, que es una segunda capa sobre Bitcoin y que permite transacciones instantáneas y con muy bajas comisiones a través de canales de pago, que una vez abiertos sus participantes pueden intercambiar activos entre ellos utilizando los fondos almacenados en dicho canal.

Esto significa que quienes forman parte de un canal pueden realizar pagos entre sí de forma instantánea. Pese a este comportamiento, las transacciones realizadas en dicho canal de pago son completamente válidas en la blockchain de Bitcoin puesto que una vez se cierra el canal, las transacciones realizadas se emiten a la red, se verifican y se incluyen en un bloque de Bitcoin. El ahorro surge que, en vez de registrar todas las transacciones intermedias en la red principal, solamente se hace una vez con los saldos finales (Bit2me, extraído en junio de 2021).

De esta forma Lightning permite mejorar la escalabilidad de Bitcoin hasta niveles cercanos a 1 millón de transacciones por segundo, y con altos niveles de seguridad y anonimato, ya que son off-chain, por lo que además reducen la congestión de la red principal.

De todas formas, los pagos solo pueden realizarse a usuarios que estén conectados a un canal de pago. Esto quiere decir que el usuario debe estar activo y conectado al canal (como cuando pagamos a un camarero ambos debemos estar presentes) cosa que con las transacciones de criptomonedas tradicionales no es necesario. Y todavía es un protocolo que está en desarrollo.

Pero además se están creando multitud de herramientas financieras diferentes para facilitar las transacciones de Bitcoin fuera de la red principal, como billetes físicos (bitcoinsuisse.com) o que las casas de cambio sirvan a modo de banco interno para sus usuarios.

Por último, gracias al elevado nivel de divisibilidad que posee Bitcoin – con los satoshis como unidad última de cuenta – permite que, aunque sea un método de pago con oferta monetaria limitada, se pueda adoptar de forma global en el supuesto de que absorba todo el valor del mundo fiat.

4.3 Liquidez

Bitcoin es el primer activo digital global que tiene liquidez en cualquier otra divisa o criptomoneda de forma instantánea y abundante, a cualquier hora del día en cualquier parte del planeta.

Según datos de coinmarketcap.com el volumen diario se encuentra por encima de los 50 mil millones de dólares (7.7% del total). La liquidez ha ido aumentando de forma exponencial a lo largo de los años, llegando a los 80 mil millones a inicios de este año.

Ilustración 15: Volumen de Bitcoin en billones de dolares (azul) vs. dominancia de mercado (naranja) - Nota. Adaptado de Volumen de Bitcoin por bitcoinvisuals.com, extraído junio de 2021, (bitcoinvisuals.com/market-volume)

Pero esta cifra está disputada. Existen cientos de casas de cambio y pares de monedas respecto a Bitcoin, por lo que calcular el volumen real es complejo. Además, hay diversos estudios que señalan que mucho del volumen no pertenece a transacciones reales, sino a market makers, bots, etc... Según Bitwise (bitcointradevolume.com) la cifra real es de 8 mil millones de dólares en el mercado spot, siendo Binance el mayor exchange (>50%), y de 4 mil millones en el mercado de futuros de Chicago.

Comparando Bitcoin con el mercado de divisas, que generalmente se considera el mercado más líquido, el volumen diario es de aproximadamente 6,6 billones de dólares según el Banco Internacional de Pagos. Bitcoin es por ahora irrelevante a su lado.

El oro mueve al día, según gold.org, incluyendo transacciones extrabursátiles, cerca de 179 mil millones de dólares. Por otra parte, las acciones de las empresas más grandes del mundo, AAPL, AMZN o MSFT tienen un volumen diario de más de 10 mil millones.

Por tanto, después de las divisas, el activo con más volumen es el oro. Pero el volumen de Bitcoin para una capitalización de mercado de 690 mil millones de dólares es de más de 50 mil millones (7.7% del total) vs. el oro que con una capitalización de 12 billones de dólares (trillones americanos) solo mueve el 1,5 % del total. Bitcoin es más líquido que el oro en términos relativos. Esto puede ser debido a que es muy sencillo cambiar Bitcoin por cualquier divisa de forma instantánea (más fácil que vender oro físico) y/o porque sigue siendo un activo joven y por tanto volátil; en cualquier caso, la diferencia es relevante al ser su competidor más directo.

En definitiva, el activo más líquido actualmente son las divisas fiat porque son las que más agentes emplean en su día a día y el marco regulatorio actual las protege, pero la liquidez de Bitcoin ha ido aumentando del mismo modo que el número de participantes en la red, aportando liquidez para aquellos que quieran entrar o salir.

4.4 Tabla comparativa con otros métodos de pago o reservas de valor

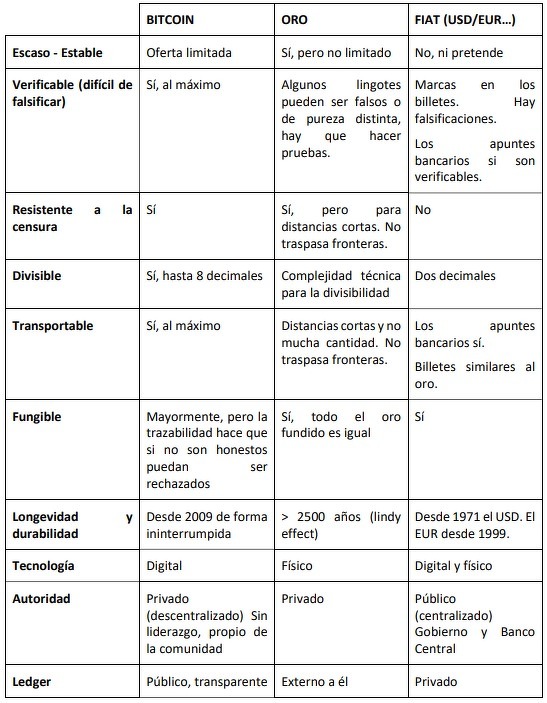

Tabla 2: Comparación de los diferentes métodos de pago - Elaboración propia, basada en (Gensler, Otoño de 2018) y (yungfi, 2021)

5 Comercio internacional hoy. Volumen y divisas.

Según datos de la OMC en el año 2019 el comercio internacional importó y exportó alrededor de 19 trillones de dólares en mercancías y 5 trillones en servicios, por lo que el volumen total del comercio internacional es de 24 trillones de dólares anuales (24 billones europeos). Esta cifra descendió en 2020 de forma notable por culpa del covid-19, pero siguiendo las estimaciones de recuperación de la propia OMC los datos de 2019 sirven de base para este trabajo.

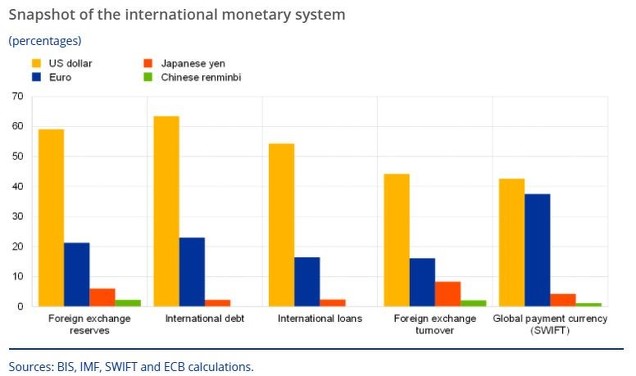

La mayoría de este comercio internacional se lleva a cabo en dólares americanos siendo la divisa más negociada. El 44,15% de las transacciones a nivel mundial en el 2019 fue llevada a cabo en esta moneda. El euro es la segunda, con un 16,15 %. El yen japonés representa un 8,4% y es seguido por la libra con un 6,4%. Solo el 2,15% fue llevado a cabo en yuanes.[7]

Ilustración 16: Resumen del estado del sistema internacional de pagos, Fuente: (European Central Bank, 2020)

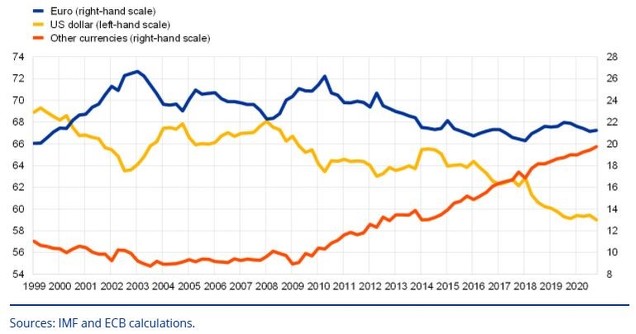

Otra forma de comprobar la supremacía del dólar frente a las demás es a través de la reserva internacional que posee cada banco en divisas extranjeras. En el último trimestre de 2020 a nivel mundial el 59 % de esas reservas estaba denominada en dólares y un 21,2 % en euros.

En cambio, su participación en las reservas internacionales se encuentra en el mínimo desde 1995, y por otra parte a pesar de lo que se cree, el yuan sigue manteniendo una participación baja (2,25%) por lo que el crecimiento desde el 2009 en la participación de otras divisas distintas del EUR o el USD no se debe principalmente a esta moneda (balances más diversificados).

Ilustración 17: Participación de EUR, USD y otras divisas en las reservas de los Bancos Centrales – Fuente: (European Central Bank, 2020)

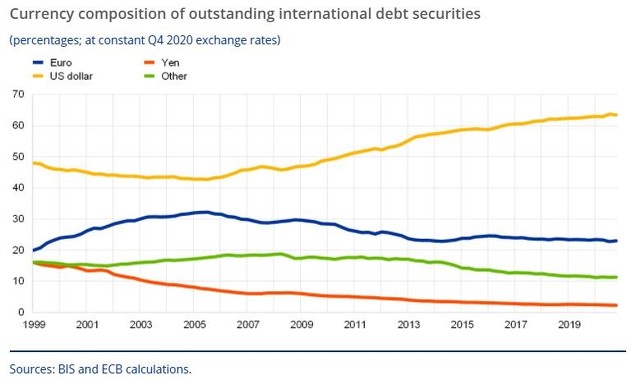

En cuanto a la deuda internacional, el 66% se encuentra denominada en dólares y no ha dejado de aumentar a lo largo de la última década. El euro de nuevo es la segunda con un 23% del total. Este aumento en dólares y su predominancia es debido a la situación que disfruta como reserva mundial con el añadido de las facilidades de financiación que existen en Estados Unidos gracias a esa posición dominante.

Ilustración 18: Composición de la deuda internacional por divisas, (European Central Bank, 2020)

Por tanto, es sencillo concluir a través de estos datos que en la actualidad la moneda de comercio y reserva mundial es el dólar ya que se llevan a cabo multitud de contratos en esta divisa: 44% de las transacciones, 66% de toda la deuda internacional o 60% de las reservas internacionales.

Observando más datos:

- El efectivo en circulación de la reserva mundial, el dólar, es de 2.04 trillones (billones europeos). La mitad se encuentra fuera de Estados Unidos.

- China y Rusia han reducido su exposición al dólar de forma sustancial desde 2018.[8]

- El bitcoin en circulación está valorado en 0.69 trillones de dólares[9] (billones europeos).

- Hay 35.000 tn. en reservas de oro oficiales (han aumentado un 16,7 % desde la crisis de 2008) con un valor 2.2 trillones de USD. Valor total del oro minado: 11.9 trillones USD (billones europeos).

5.1 El caso para que Bitcoin supere al oro...

El oro es la institución social para guardar valor más longeva de la humanidad. Su valor a largo plazo, más allá de los usos industriales y de joyería que también tiene, reside en la creencia de que la gente lo seguirá aceptando en un futuro para intercambiar valor del mismo modo que en el pasado (lindy effect), y por tanto es útil para atesorar riqueza en contraposición a otras formas de dinero que se diluyen entre sus tenedores.

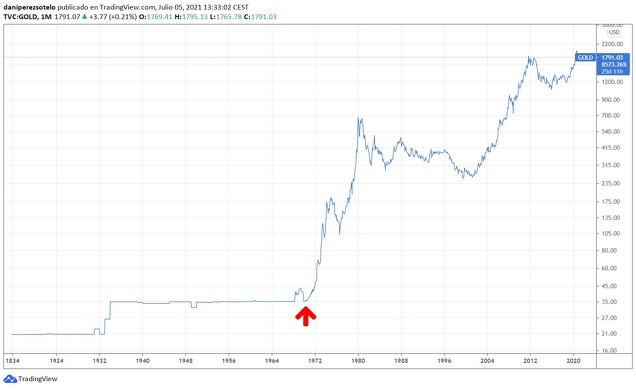

Ilustración 19: Valor de una onza de oro en dólares desde 1834. El incremento en el precio surge desde que el dólar deja de estar respaldado por oro - Nota. Adaptado de Gráfico del oro, por tradingview.com, 2021 (https://es.tradingview.com/chart/k5q1nlLu/?symbol=TVC%3AGOLD)

En cambio, observando las características que debe tener el dinero (medio de cambio, unidad de cuenta y reserva de valor) el oro ya no es usado hoy como medio de cambio o unidad de cuenta en general (en gran parte por los problemas discutidos en el punto 3.2).

Si la nueva institución social que surge en torno a Bitcoin es empleada por una comunidad que continúa creciendo porque busca alternativas al dinero fiat, y que mejoren las características del oro (ver tabla comparativa) se presupone un trasvase de valor del oro a Bitcoin a lo largo del tiempo, lo cual no implica que el oro deje de ser valioso. El valor mínimo esperado actual en un escenario en el que la gente apreciase a Bitcoin más que al oro, sería el de su capitalización actual (aproximadamente 12 billones de dólares).

5.2 ...y posteriormente al dólar: viabilidad de este cambio de paradigma

Si Bitcoin consigue ser percibido por la sociedad como una alternativa mejor que el oro para guardar valor, si es que ese es el interés de la gente, supondrá un riesgo para la supremacía de las monedas fiat ya que su facilidad de uso, no necesidad de confianza, neutralidad o escalabilidad lo pueden convertir en mainstream y por tanto en una alternativa superior.

La cuestión de fondo es, ¿Qué debe suceder para que pase este cambio de paradigma y las bondades teóricas del bitcoin se puedan implementar en la práctica?

Es sencillo determinar que la volatilidad es lo que impide a Bitcoin ser un medio de cambio viable para llevar a cabo contratos a futuro, deudas, créditos, salarios... puesto que su denominación en dólares y poder adquisitivo actual varía en el tiempo de forma brusca al ser un activo joven y que se autobalancea sin autoridad central. Es cierto que su volatilidad ha ido decreciendo a lo largo del tiempo, pero no lo suficiente para solucionar nada. Lo que sucede es que, al ser una herramienta superior tecnológicamente y escasa, si mantiene su valor de forma estable en un rango pequeño de precios durante un tiempo (como ya ha sucedido) más gente la usará y adoptará por esa razón ya que les es útil, lo cual implica que después el precio se mueva de forma brusca como respuesta a esa mayor adopción.

Estos incrementos de precio son aprovechados por ciertos agentes para servirse del momentum y especular, pero la volatilidad acaba por expulsarlos en el corto/medio plazo porque al ser un activo joven no respaldado por ninguna entidad too big to fail cualquier noticia afecta a su precio a corto plazo, ya que está incorrelacionado con el resto de los activos cotizados. Al fin y al cabo, ¿Quién mantiene en su tesorería un dinero que puede llegar a perder el 85% de su poder adquisitivo en un año? La comunidad que realmente cree en sus características y le es útil.

En definitiva, para que Bitcoin sea empleado por más gente como dinero y su comunidad crezca, la volatilidad debe bajar a niveles que permitan llevar a cabo los contratos propios del comercio y establecer bitcoin como unidad de cuenta. Y aunque ahora ya se puede hacer, la volatilidad no lo facilita y por tanto no es escalable.

Entonces, ¿Solución a la volatilidad? Que más gente adopte Bitcoin como dinero. ¿Y cómo puede adoptar más gente Bitcoin como dinero si es volátil? Pues a través del proceso de monetización actual:

- A las nuevas generaciones más familiarizadas con la tecnología les resulta sencillo usar esta herramienta financiera disruptiva. Además, están destinando parte de su poca riqueza a este nuevo tipo de dinero vs. el dinero fiat que posee el resto de la sociedad y que los expulsa del esquema de riqueza actual. Por otra parte, ¿qué es más probable, qué alguien de 20 años compre una onza de oro o bitcoin? ¿Cambiará eso en el futuro cuando sean mayores? ¿Y cuándo hereden o ganen más fiat lo mantendrán?

- La volatilidad a corto plazo no implica necesariamente que Bitcoin no pueda ser una reserva de valor a largo plazo. De hecho, a través de la evidencia se demuestra que Bitcoin sí es una reserva de valor a pesar de su volatilidad si ampliamos el horizonte de estudio y no lo reducimos solo a un par de años (valor aumenta con el tiempo). De esta forma la conclusión empírica contrasta con las características teóricas de Bitcoin mencionadas en el punto 3 (G. Baur & Dimpfl, 2021).

- Existen incentivos para destinar al menos una pequeña parte de nuestro dinero fiat para poseer Bitcoin ante la posibilidad de que finalmente se convierta en la nueva reserva mundial:

Poseer bitcoin es una situación dominante y racional para aquellos individuos que aprecien mínimamente lo que les ofrece esta tecnología. Si Bitcoin es adoptado de forma global -su comunidad ha crecido mucho-, el valor del dólar descenderá fruto de que menos gente, empresas y gobiernos lo usarán y aceptarán. Del mismo modo, si Bitcoin no se acaba adoptando de forma global a largo plazo de alguna manera y/o su comunidad desciende, su valor caerá.

En cambio, si lo poseemos porque nos es útil, y resulta útil para más gente a lo largo del tiempo, lo dominante es tener bitcoin en vez de no tener, ya que el abanico de precios futuros en USD será positivo (0; ∞} según el escenario final que se alcance a largo plazo. Y si no lo poseemos llegado ese escenario donde Bitcoin es la reserva mundial, no quedará más remedio que acceder a la red a un mayor coste, no solo porque btc valga más ya que el riesgo asumido en ese momento será mucho menor, sino porque el dólar o euro valdrá menos y habremos perdido la oportunidad de tener alguna exposición mucho antes por si acababa pasando.

Igualmente, si la gente deja de usar bitcoin y abandona la red porque ya no les es útil, o sus características únicas dejan de ser apreciadas, su valor tenderá a cero. Lo cual es igualmente aplicable a cualquier moneda fiat que pierda su reputación y deje de ser usada por su comunidad (Bjerg, 2016).

Y como esta verdad es fácil de descubrir de forma intuitiva, dado un elevado nivel de adopción y precio, fruto de la demanda natural de este ‘seguro contra el dinero de fiat’, se puede originar una situación que ponga en entredicho la estabilidad de cualquier moneda puesto que se evidencia una pérdida de poder adquisitivo respecto a Bitcoin, y por tanto la credibilidad y el valor del sistema fiat tenderá a cero. (Por ejemplo, en los últimos diez años los precios denominados en Bitcoin no han parado de bajar, mientras que los denominados en EUR y USD han aumentado considerablemente).

Es decir, cuanto más disminuya la confianza en el dinero fiat más aumentará el interés de la gente en buscar una alternativa viable y ahí es donde Bitcoin entra a competir. ¿Cómo puede disminuir esa confianza?

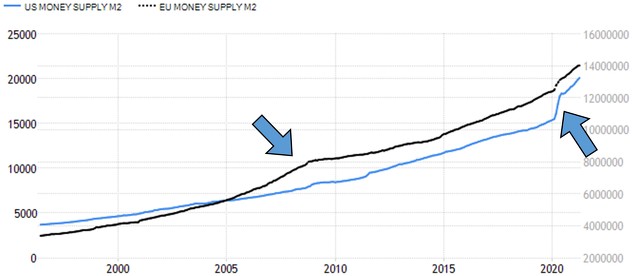

Ilustración 20: Oferta monetaria M2 del euro y del dólar - Nota. Adaptado de M2 Money Supply, por tradingeconomics.com, 2021 (https://tradingeconomics.com/united-states/money-supply-m2)

Si observamos el lado de la oferta monetaria a lo largo de los últimos 25 años en las dos principales divisas: el dólar y el euro (en menor medida) comprobamos que su expansión ha sido continuada. Para el Banco Central las situaciones de escasez de moneda son una oportunidad para emitir más de forma permanente (ver crisis en 2008 y covid-19 shock en 2020).

Esta situación de ‘debasement al estilo fiat’ es lo que las nuevas alternativas digitales de pago como Bitcoin evitan porque consideran que diluir la moneda entre sus tenedores no mejora la economía ni a sus agentes, sino que los empeoran (según sus defensores los Bancos Centrales no deberían de tener ese privilegio).

El hecho de no diluir la moneda implica que los precios denominados en Bitcoin, mientras dure el proceso de monetización, sean muy deflacionistas al estar anclado el valor de los bienes en una moneda fiat que baja en tipo de cambio respecto a Bitcoin (porque es escaso y demandado). Si realmente la adopción se acaba dando en un grado elevado, los precios que ya estarían plenamente denominados en btc (o satoshis) no seguirían cayendo al mismo ritmo, puesto que el valor del mundo se habría desplazado a este nuevo sistema monetario. Ahora bien, sí que cabría esperar que los precios continuasen disminuyendo en ese escenario futuro de forma moderada fruto de las fuerzas deflacionistas ya presentes hoy, como los avances en tecnología, I.A., mayor implementación del software, mejoras en productividad, competitividad y eficiencia…, que, en definitiva, implican que los bienes tengan un menor coste según pasa el tiempo, gracias al avance de la humanidad. Bitcoin simplemente sería estable/constante (o muy poco deflacionista ya que siempre se pueden perder monedas) y propiciaría que los precios recogiesen su deflación natural (Stroukal, 2020).

5.3 El dólar no perdurará para siempre. Comentario sobre la ‘alternativa’ centralizada de las CBDC y China

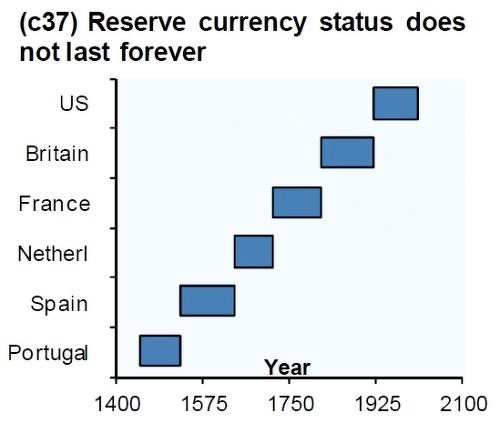

Ser la divisa utilizada para el comercio internacional supone en la práctica ser la reserva mundial. Hasta ahora cada potencia mundial hegemónica (estado – con colonias o con influencia en otros territorios) que ha existido a lo largo del tiempo ha gozado de este privilegio. Pero esta situación no perdura eternamente y los costes son altos (guerras, inestabilidad, inflación …).

Ilustración 21: Divisas de reserva desde el año 1400 hasta hoy – Nota. Adaptado de Reserve Currency does not last forever, por metalsedge.com, 2019 (http://www.metalsedge.com/News/jpmorgan-we-believe-the-dollar-could-lose-its-status-as-worlds-reserve-currency)

De todas formas, los bancos centrales tras la aparición de Bitcoin han empezado a hablar de crear su propia moneda digital (CBDC), que en la práctica no añade nuevas características de las que ya existen ahora puesto que el euro o el dólar ya son digitales, lo único que cambiaría sería la progresiva retirada del efectivo (lo cual restaría mucha privacidad en las operaciones que llevan a cabo los individuos) y puesto que la cartera digital se supone que estaría bajo el control del Banco Central, los bancos ya no serían agentes intermediarios, por lo que el nivel de centralización sería máximo.

Este escenario da un poco de pánico, puesto que será el propio banco central el que mantenga los saldos de todos los ciudadanos, será conocedor inmediato de lo que haga con su dinero o no y podrá tener control ilimitado en la práctica respecto a ello, ingresado estímulos directamente o cobrando impuestos de forma automática. Y aunque esto ya puede suceder ahora, ese escenario se simplificaría mucho más al estar centralizado en un solo ente controlado por un grupo reducido de personas que nadie ha elegido.

China ha estado experimentado con su yuan digital con el que están estudiando desde que tenga fecha de caducidad y no pueda ser ahorrado en caso de que la economía se contraiga o por el deseo gobierno, hasta que esté respaldado por oro (RT, 2021). China ha dicho en reiteradas ocasiones que el yuan digital es para uso doméstico y no un intento de desafiar el dominio del USD y como estudiamos antes, aunque quisieran, sería muy difícil puesto que la participación del yuan en el comercio internacional y las reservas es muy pequeña, y no parece que esa tendencia se vaya a revertir a medio plazo.

Si observamos los pasos recientes que China ha tomado respecto a Bitcoin (serie de eventos en mayo de 2021), donde gran parte de la minería ha tenido que cesar sus operaciones en el país, nos indica que el Partido Comunista no tiene interés en adaptar esta tecnología a su población -ya que no la puede controlar-, del mismo modo que no han permitido a Google o Twitter operar en el país y han creado su homólogo allí (e-yuan posible alternativa a bitcoin). Por suerte Bitcoin no se puede prohibir, pero una posible regulación desfavorable en cualquier jurisdicción dificultaría su adopción, aunque no la impediría (en Nigeria funcionó al revés). En cualquier caso, el impacto ha sido trasladar la industria de minado a otros lugares más favorables y desmitificar que el minado estaba muy centralizado en China. La red sigue funcionando como siempre.

5.4 ¿Podrá Bitcoin competir y ganar?

Para que Bitcoin se convierta en la nueva alternativa de pago para el comercio internacional deberá competir con divisas asentadas y con contratos a medio y largo plazo denominados en esas divisas. Además, deberá competir con multitud de alternativas nuevas diseñadas específicamente para derrocarlo y con un sistema financiero ya establecido.

Desde un punto de vista tecnológico Bitcoin es superior a cualquier divisa fiat empleada para el comercio internacional, y añade dos soluciones importantes a los métodos actuales: el problema de reserva de valor en el tiempo y el riesgo de contrapartida.

Pero tiene los problemas propios de ser una divisa descentralizada y joven, como la volatilidad y la falta de regulación que la adapte al mundo real y popularice. El tiempo está a su favor puesto que a medida que pasan los años más gente la adopta porque les es útil, y con la adopción se solucionan estos dos problemas.

Por tanto, si existe alguna amenaza en este momento para la supremacía del dólar que cumple las características necesarias para facilitar las transacciones internacionales y que es buen dinero es el Bitcoin, aunque este desenlace dependerá mayormente de que la comunidad crezca ya sea porque es mejor tecnológicamente y/o por sus características, o por una pérdida de confianza en las monedas fiat que fuerce a la adopción de una alternativa viable.

Este desenlace también depende del marco regulatorio que los países vayan tomando al respecto, puesto que una regulación muy desfavorable a poseer y/o aceptar pagos en Bitcoin afectará a su uso por parte de la población, y si bien es cierto que no es posible prohibirlo y que a la larga podría ser inevitable, sí que se dificultaría su correcta implementación y supondría que el país que rechace esta mejora tecnológica perdería una oportunidad por intereses políticos. Por suerte hasta ahora las medidas que han llevado a cabo los gobiernos occidentales para acabar con Bitcoin han sido nulas o muy pobres -tampoco podrían hacer nada en la práctica y sería muy probable un efecto llamada mucho mayor (India ejemplo más reciente)- así que todo apunta a que se acabarán adaptando lo cual será muy positivo para la red y su popularización: regulación favorable atraerá más comerciantes y usuarios, y por tanto menos volatilidad e incertidumbre.

De todas formas, al ser una idea disruptiva respecto a lo que es el dinero comúnmente aceptado hoy, existen incentivos por parte de aquellos que disfrutan de privilegios bajo el sistema fiat para resistirse a cambiar y será blanco de multitud de ataques tanto de competidores como de enemigos para intentar que no triunfe, y en caso de que consigan su cometido (por ahora son muchos más agentes), la viabilidad real de Bitcoin no será posible. Ahora bien, hasta el momento la multitud de ataques que ha recibido la red solo la ha hecho más fuerte y a la comunidad más grande y decidida respecto a lo qué es Bitcoin y qué ofrece.

6 Conclusiones

En un mundo global y digital la influencia estatal en el comercio y la política económica se diluye por la dificultad de control de la infinita cantidad de agentes que la componen. Un mercado global y digital es lo más cerca que ha estado el ser humano de la competencia perfecta y de un verdadero mercado libre. El software está transformando el regulado y estático mundo físico y creando un mundo digital paralelo donde las posibilidades son mayores. Este nuevo mundo necesita herramientas financieras útiles alejadas de las existentes y que solucionan los problemas del mundo real a través de una visión clásica de lo qué es el dinero y de los principios generales del derecho, actualizada al nivel de tecnología de nuestra época, ya que al fin y al cabo el ser humano ha utilizado sistemas monetarios más similares al bitcoin que al fiat a lo largo de su historia, siendo éste una posible solución a los problemas que puede causar el dinero fiat: monopolio estatal, un grupo cerrado de personas decide la política monetaria, no existen tipos de interés de mercado reales, oferta monetaria ilimitada…