“Las grandes oportunidades de inversión surgen cuando hay compañías excelentes rodeadas de circunstancias atípicas que provocan que sus acciones estén valoradas incorrectamente”

Warren Buffet, 1988

Como todos sabemos la pasada semana, y ante la sorpresa de todo el mundo financiero, Francisco García Paramés dejaba Bestinver. Esto a parte de ríos de tinta, también supondría ríos de retiradas de fondos por parte de los partícipes de Bestinver. Para poder hacer estas devoluciones Bestinver ha tenido que vender parte de las empresas en las que participa, es por ello que valores como Miquel y Costas (en adelante MCM) se han visto afectados por una presión vendedora, a lo mejor no tanto por las acciones que haya vendido Bestinver sino por el miedo de minoritarios a que estas ventas se produzcan. Y con todo esto hoy tenemos la acción alrededor de los 25€.

Además de esto, también hay que decir que en lo que llevamos de año la cotización ha estado goteando a la baja, principalmente por dos motivos, por un lado el sector del tabaco sigue cayendo y por otro otra parte el negocio de MCM está en un proceso de transformación/adaptación como explicaremos más adelante.

Pero qué es Miquel y Costas.

MCM es una empresa dedicada hasta ahora principalmente a la fabricación de papeles finos y especiales de bajo gramaje, principalmente en su especialidad de papeles para cigarrillos de alta tecnología. Y digo hasta ahora porque de unos años hacia aquí la empresa ha notado como el negocio del tabaco estaba en declive y había que buscar alternativas, es por ello que el profundo conocimiento de la fabricación de los papeles especiales perfeccionado con una sistemática investigación y la experiencia tecnológica adquirida, le ha permitido ampliar sus gamas a otros productos inspirados en similares fundamentos técnicos.

¿Cuáles son las perspectivas de futuro para esta empresa?

Como señalamos en la presentación de la compañía, MCM se dedica principalmente al sector del tabaco, pero este ha ido perdiendo peso en favor de otros productos industriales.

La tendencia es que las ventas para la industria del tabaco sigan cayendo levemente hasta estabilizarse, mientras que la de productos industriales sigan creciendo, y lo harán más rápido cuando comience a funcionar al 100% una nueva fábrica, Terranova, que ya comenzó a trabajar en Junio. Por lo que es probable que veamos algo de estas ventas en el tercer y cuarto trimestre del año.

Situación financiera.

Entremos en la parte de los números, que estamos en bolsa y por tanto son los que importan.

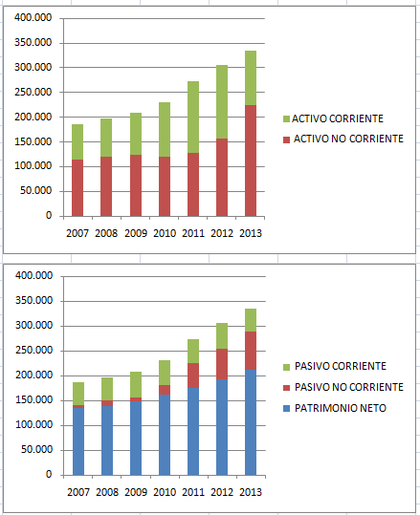

En primer lugar vemos como tanto el activo corriente como el no corriente superan con creces el pasivo corriente y el no corriente, manteniendo la tendencia positiva en los últimos años. Y en segundo lugar vemos como el patrimonio neto no ha dejado de incrementarse.

Si echamos una ojeada por todo el mercado continuo, pocas son las empresas que se encuentran en esta situación.

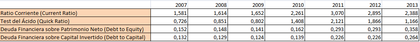

Veamos ahora algunos de los ratios de MCM:

Destacar que tanto los ratios de solvencia como de liquidez demuestran en los últimos años el buen estado financiero de la empresa.

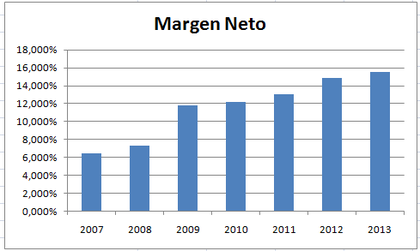

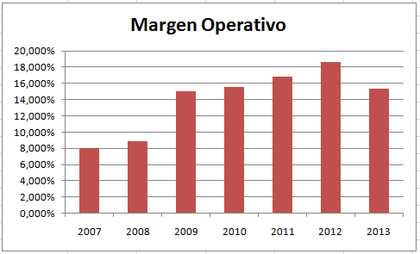

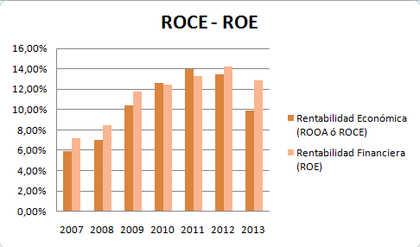

Viendo la solvencia y solidez del balance, vayamos ahora a ver si la empresa es rentable.

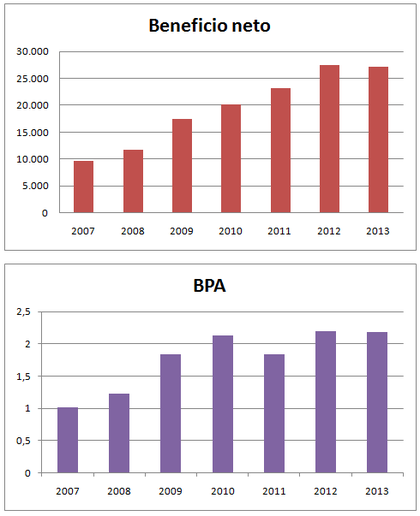

Vemos como la empresa no solo es rentable sino que cada vez lo es más, a excepción del último año, situación que será similar en 2014. La puesta en marcha de la nueva fábrica junto con la caída de la demanda del sector del tabaco son los causantes.

¿Pero cuánto vale la empresa?

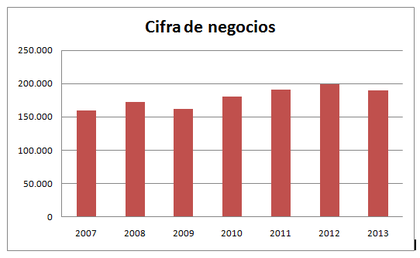

Haciendo una valoración sencilla y rápida y partiendo de un escenario bastante conservador, suponemos un margen neto que se mantenga estable en el 14% y tomando una cifra de negocios de 190 millones de euros, cifra de 2013 y sin tener en cuenta que se produzca crecimiento.

Tenemos un precio objetivo por acción para 2014 de 32€ (+26% al cierre de 01/10/2014), esto sin tener en cuenta que el 5,9% de autocartera se amortice. En este caso y con las estimaciones conservadoras tendríamos un precio objetivo 33,70€ (33% al cierre de 01/10/2014)

(Valoración sin tener en cuenta tasa de descuento)

Conclusión

Desde mi punto de vista nos encontramos ante una magnifica empresa con una grandísima gestión por parte de sus directivos. Como podemos observar en los últimos años los beneficios de la empresa se han estancado, la caída del sector del tabaco y la inversión en nuevas fabricas han provocado esto. Philip Fisher decía que el mejor momento para comprar una empresa en crecimiento era cuando sus beneficios se estancasen por la inversión en nuevas fábricas. Pues eso.

En la valoración que hacemos no estamos teniendo en cuenta este crecimiento que haría que nuestro precio objetivo se disparase. Para poner un ejemplo, con un crecimiento del 5/6% de las ventas y con unos márgenes estables nuestra valoración se acercaría a los 40€. Asimismo recomiendo para los interesados en la empresa hagan una valoración más profunda de lo que yo he hecho.

*Este análisis no es una recomendación de compra o venta de la empresa comentada.

Hola, buen articulo y buenos gráficos!

Tengo algunas dudas:

Importe neto cifra negocios 190 M € ¿en 2013? Las cuentas colgadas en la cnmv dicen 153,257 M€ no?

El resultado del ejercicio tengo yo 22,330 M€ ¿De dónde has sacado los datos?

Y por último dice valor objetivo de 32€ como lo calculas?

A ver si me lo aclaras

Gracias!

Cuentas consolidadas de MCM en 2013 y según la CNMV;

Importe neto cifra negocios 2013 190,367M€

Y resultado del ejercicio 2013: 27,114M€

Yo haciendo números brevemente veo:

MV= 25.3€/u * 12.450.000u= 314,985 M €

Aplicando beneficio anual 2013 = 22,330M

PER = 14.1

Y mirando números semestrales 2014 peor sale

Con beneficio de 27M€, sale PER 2014 = 11,6

Si suponemos buscar un PER15 como referente:

Precio= PER * BPA

Precio= 15 * 2,17 (BPA sin contar que se amortice la autocartera)= 32,55€

Muy interesante el artículo, gracias.

¿Sabes qué % representan las ventas al sector del tabaco? ¿Y a qué sectores o productos se va a destinar la nueva producción de la nueva fábrica?

Veremos si la compra por parte de la compañía de un 3ypico% que tenía Bestinver es un catalizador al alza en el corto plazo.

Gracias.

El peso en 2013 del sector del tabaco era alrededor del 75% si no recuerdo mal.

En 2014 sera menor, y en 2015 con Terranova al 100% de producción sera todavía menor.

Algo a tener en cuenta para hacernos una idea de que este escenario es MUY conservador es que hemos tenido en cuenta el gasto en la nueva fabrica, Terranova, pero no lo que esta va a generar.

Con nuestra valoración estamos en un escenario de que Terranova no va a producir nada, situación que solo se produciría si un caza del ejercito dejara caer un artefacto explosivo sobre la fábrica.

Yo la tengo en cartera,y oye, encantado con ella.

Si buscas un PER =15 como referente, es que aceptas una rentabilidad del 6,7%. No me parece mucha rentabilidad para una small cap.

Una empresa que cada vez me llama más la atención pese a ser una semidesconocida para mi, el negocio del tabaco no me entusiasma, pero reconozco que se trata de una buena empresa.

Muy claros los números y tu exposición, la tendremos en cuenta de ahora en adelante

Me quedo con la opinión que ya tenía a través de algún comentario escuchado a Paramés: buena empresa y bien gestionada. Y agradezco la información, los datos y las explicaciones. Pero en casos como este he oído a ASC en innumerables ocasiones contestar, y clamar, con su inigualable autenticidad: " tiene Vd. toda la razón, caballero, pero CORTOS "; "y dos huevos duros, señor, pero CORTOS."

De momento el dinero está saliendo sin disimulo. S2.

De ahí el título, cuando el mercado no es racional. Paciencia, ya MR Market la pondrá en precio.

El consumo de papel de fumar remontará al legalizarse el consumo de porros, algo que está muy cerca por razones de recaudación fiscal, aunque se dirá que es por motivos médicos.

Sería una magnifica noticia por dos partes, por un lado por un triunfo de la libertad de las personas, y en segundo lugar para los accionistas de MCM.

Gracias por tu artículo.

Sabes a qué va a dedicar la producción de su nueva fábrica?

Producción de papeles industriales para aplicaciones industriales (alimentación, electrónica y automóvil). Por ejemplo: bolsas de té, envases para maquinas de café, etc.

A mi me parece bastante rentable y a unos precios razonables. Me gustaria analizar la estrategia que tienen en diversificar el negocio, concretamente en disminuir el peso de la industria tabacalera. Aqui he encontrado mas informacion economica:

http://invesdaba.com/idbApp/showCompany/217/