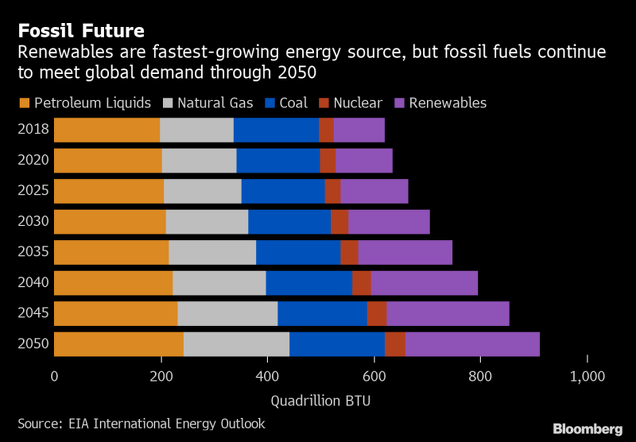

Las proyecciones de la demanda de energía hasta 2040-2050 se estiman en aproximadamente un 50% superior a las del 2018. Pienso el gráfico puede ser correcto en su tendencia pero a menos plazo la variación de los porcentajes, ya que la tecnología avanza rápido.

Podríamos decir que el pastel va a ser mucho más grande, ahora está de moda el petróleo, se pronostica el final de éste, pero lo cierto, más allá del análisis técnico o de el momento actual de bajada de demanda unida a máxima oferta viendo cómo cierran futuros en negativo y todo porque no hay casi dónde almacenar la materia prima, es que el incremento de la demanda se va a producir. Si vemos la proyección gradual al alza a años vista, decir que el petróleo se ha acabado porque ahora pasen unos meses con una presión enorme porque no se consume una gota, creo es equivocado. El mejor o peor comportamiento de este activo a la hora de ver fijados en él la demanda en los porcentajes va a venir en el corto plazo sobre cuándo se reinicia actividad económica y por otro lado qué velocidad de avance de otras alternativas se producen. Parece hemos atravesado con la máquina del tiempo de golpe varios años y cuando se reinicie la demanda energética saldremos a la calle y veremos lo aviones y barcos ir con hidrógeno, el 100% de los coches serán eléctricos. Para que el petróleo pierda en este gráfico porcentaje y se mantenga a precios muy bajos de manera constante, o bien otras alternativas sustituyen ese hueco o bien debe producirse a largo plazo una disminución de demanda energética. Es de sentido común a no ser pensemos que se acabo ya todo, reacción normal del ser humano y de los inversores ante fases de presión y de manipulación. Los árabes desde luego tienen petróleo y sol a rabiar y a saber qué hay detrás de todo esto, si buscan cargarse competencia en USA, comprar ellos mismos Empresas a precios muy bajos, seguro hay opiniones para todo.

He venido opinando sobre una posición personal sobre el petróleo con exposición baja y con liquidez para aumentar si sigue cayendo hasta un límite de exposición, pero añado que tengo posicionamiento en Renovables, Gas natural, Hidrógeno, Utilities, etc...Porque considero que alguien debe saciar la demanda energética aunque ahora se vea todo como el fin del mundo.

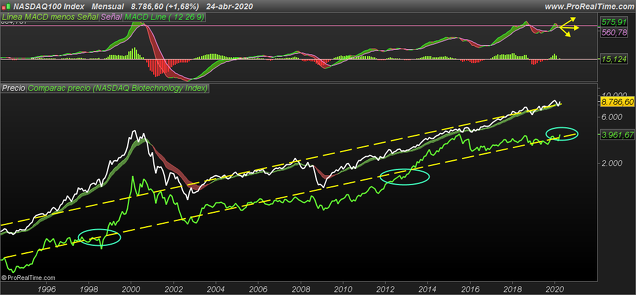

Respecto al mercado de valores yo estoy viendo claramente que, aunque normalmente siempre tenemos activos se comportan mejor que otros o algunos son alcistas y otros bajistas, se está presentando este escenario con diferenciales aún mayores como consecuencia de que es muy probable que esta crisis no afecte a todos por igual o puede existan otras razones pero tampoco tenemos por qué conocerlas. Mi opinión es que el criterio de selección de activos debe ser sobre lo fuerte alcista, sobre activos giran de bajista a alcista o rompen desde niveles que pueden aportar importantes recorridos donde tendremos el timing a favor y luego tendríamos, esto ya va a gustos, posicionamientos puntuales en activos más débiles o bajistas en fases de capitulaciones o zonas históricas muy bajas. Siguiendo este criterio, el porcentaje de acierto no va a ser del 100% pero evitamos que nos contagien las valoraciones apocalípticas que son las mismas se vuelven eufóricas cuando el mercado sube.

Ejemplo de fortaleza lo tendríamos en el Nasdaq y el sector biotecnología, que ya mencionaba hace años o seguía Juan A Beño, se encuentra ahora en un punto importante de potencial ruptura al alza, y no es debido al coronavirus porque esto se está mascando desde mucho atrás. Nunca ha roto al alza y el Nasdaq ha caído. La posible zona del macd en el punto actual se podría interpretar en caso de cruce a la baja como divergencia bajista pero hay sectores que están a favor del lado alcista. Complicado pensar ahora mismo en una zona de techo en Biotecnología.

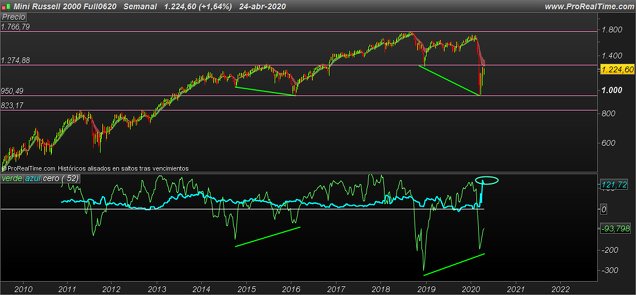

A modo de ejemplo de lo que comentaba que la crisis y parón de actividad sí está dañando sectores y Empresas más cíclicas podemos encontrarlos en valores que ya eran bajistas o se muestran en un amplio lateral de años y es en esos valores donde considero se presentan, para quien le guste, tenga capital o liquidez apartada, esos puntos de entrada contratendencia en entornos muy malos a nivel económico. En este tipo de valores o criterios funciona pero que muy mal si es nuestra base operativa general, pero no tanto sí en esas zonas se aporta un porcentaje de capital y ni se mira, alguno puede que quiebre, otros quizás los compren otras Empresas y otros valgan un 150% más en un par de años.

Ejemplo, no recomendación, lo tendríamos en Renault donde hace meses cuando cotizaba sobre 60 euros estaba en las carteras value, al final está en 16 euros presentando pérdidas en sus balances y no resultando ser los 60 euros una ganga, pero es ahora esa zona a la que me refiero y que se puede repetir en muchos valores europeos bajistas.

Busquemos en el Russell debilidad. Podemos trazar líneas de tendencia tanto de canales alcistas como de bajistas siendo actualmente el patrón claro bajista pero con una caída de un -45% a mínimos no ha influido en lo fuerte.

No es que sea de interés en mi cartera el Russell pero se aprecia de nuevo otro activo con una posible recogida de papel minorista más que una distribución. Si analizamos, Transportes, Industriales, todo aquello le dé de lleno el momento actual, es complicado ver patrones alcistas en esos activos pero es posible no se vean tampoco caer mucho más allá de los mínimos anteriores si es que se pierden. Lo más sencillo es no estar ahí.

Es la línea general estoy valorando personalmente del mercado, cito algún activo pero seguro podemos ver muchos más. El entorno actual de miedo, porque hay que ver la de miedo que hay en inversores con activos por los suelos o tendencias intactas, la sociedad en la calle, en los medios de comunicación..., si estamos haciendo la gestión de manera correcta con las exposiciones adecuadas, teniendo el tema muy claro que puede ir perfectamente de la mano activos de largo plazo y operativas de corto plazo, no debemos actuar en base a ese clima que tenemos y que si lo hiciéramos habría que vender absolutamente todo y encerrarse en una habitación.

Habrá que seguir la evolución de los resultados empresariales que deberían verse afectados por el parón pero que en las megacapitalizaciones se siguen viendo cualquier recorte a zona de mm200 semanal o incluso menos como zonas de acumulación.

Sinceramente, me preocupa más la "nueva normalidad" nos quieren imponer , la psicosis global y que alucino con la premisividad de la sociedad que la evolución de los activos y mercados, sin restar importancia ni a la enfermedad ni a la situación económica.