Una vez sacados a la luz una tabla con los tipos marginales para 2015 y 2016 y vendido como bajada de impuestos habría que decir algunas cosas:

1) el Gobierno de Mariano Rajoy tras aterrizar incluyó una "subida temporal", durante dos años, 2012 y 2013, del Impuesto sobre la Renta, que luego prorrogó a 2014 y era el siguiente:

2) Que se produjo en febrero, por lo que si en la subida no se esperó a año fiscal no se por qué ahora sí

3) Que con no prorrogarla para 2015 como así lo prometió "subida temporal" ya estaríamos en 2011

Con lo que la situación era clara, volver al 2011 no se podía vender y además ponía en peligro el déficit, los gastos no lo tocan ... Solución, montan un escenario donde los expertos lanzarán un globo para luego rectificar y sacar esta reforma, reforma que baja impuestos sobre 2012 pero no se ve claro sobre 2011 y además lo hacen en dos fases donde la bajada importante la dejan para 2016, año donde a día de hoy no se sabe quien gobernará y por tanto, no se sabe si se aplicará o derogará ( cosa típica en este país).

Por lo tanto mi reflexión es:

En una situación donde la política fiscal es la herramienta mas importante que tiene un gobierno perteneciente a la unión europea para impulsar su economía, no se entiende una "reforma" tan poco ambiciosa para sólo pseudo volver a una situación fiscal ( la de 2011) que no produjo ni más consumo ni mas creación de empresas ni mas empleo, por lo que podríamos concluir que esta no es la reforma fiscal que necesita España.

Aquí radica la diferencia de concepto: "bajar impuestos es un motor económico" o el contrario "cuando la economía vaya bien entonces se podrá bajar impuestos"

Una vez dicho esto, os traigo la "reforma" fiscal anunciada el viernes en cuanto a bajada de irpf

En cuanto a los tipos para las rentas del trabajo

En cuanto a las rentas para el ahorro

Ahora os cuento unos análisis rápidos leidos en el fín de semana de los que os extraigo varias frases:

"Solo beneficia a los ricos y la van a pagar las rentas medias" ... aquí no paga uno el ahorro de otro, son tipos marginales y todos pagamos un gasto público excesivo

"es electoralista" ... no se puede mantener la frase anterior y esta a la vez, sería una estupidez que fuese electoralista beneficiando sólo a los ricos. Pero si es electoralista pero por lo explicado al principio del artículo

"los que ganen 22.100 pagarán más en 2016" ... esta si que es de alucine, con la simple comparación de de tipos marginales llegan a esa conclusión, todo eso sin saber gastos deducibles, reducciones, deducciones, etc.. No se esperan a ver la letra pequeña

"Quitaran deducciones y aumentará la base imponible por lo que no habrá bajada de impuestos" ... esta también es de traca porque no son ni para mirarse como funciona el impuesto porque no es lo mismo gastos deducibles, reducciones, deducciones etc.

Os haré un resumen básico sin entrar en profundidad en el impuesto

El impuesto sobre la renta de las personas físicas es un tributo que grava la renta de las personas físicas de acuerdo con

su naturaleza y sus circunstancias personales y familiares con

independencia del lugar donde se hubiese producido y cualquiera que sea

la residencia del pagador. Se deben declarar:

* Los rendimientos del trabajo.

* Los rendimientos del capital.

* Los rendimientos de las actividades económicas.

* Las ganancias y pérdidas patrimoniales.

* Las imputaciones de renta establecidas en la ley

y no se declaran

* Rentas no sujetas

* Rentas exentas ( aquí si habrá una modificación que incrementará las bases imponibles porque las indemnizaciones por despido pasan a no ser exenta)

los rendimientos del trabajo, regulados en los artículos 17 a 20 de la LIRPF se configurarán de la siguiente forma donde el cálculo del rendimiento gravable se realiza según el siguiente esquema:

(+) Rendimiento íntegro ( los sueldos y salarios, las prestaciones por

desempleo, las remuneraciones en concepto de gastos de representación, etc.)

(–) (Reducciones especiales)

(–) (Gastos deducibles - las cotizaciones a la Seguridad Social o a mutualidades generales

obligatorias de funcionarios, las detracciones por derechos pasivos, las

cotizaciones a los colegios de huérfanos o entidades similares, las

cuotas satisfechas a sindicatos y colegios profesionales, etc. ... acuérdense que estos aumentaron)

(=) Rendimiento neto

(–) (Reducciones generales)

(=) Rendimiento neto reducido

y así le seguirian rendimientos del capital inmobiliario, mobiliario, de actividades económicas, ganancias y pérdidas patrimoniales ... Y así obtendremos

la Base Imponible general de Rentas y la Base imponible del Ahorro

- Reducciones en renta (por aportaciones y contribuciones a sistemas de previsión social, por aportaciones y contribuciones a sistemas de previsión social constituidos a favor de personas con discapacidad, por aportaciones a patrimonios protegidos de las personas con discapacidad, por pensiones compensatorias y or cuotas de afiliación y aportaciones a partidos políticos,

federaciones, coaliciones o agrupaciones de electores, con el límite

máximo de 600 euros anuales)

- Reducciones en ahorro ( por aportaciones y contribuciones a sistemas de previsión social, por pensiones compensatorias y por reducciones en tributación conjunta (artículo 84 de la LIRPF)

Obteniéndose

Base Liquidable General y Base liquidable del Ahorro

Ahora se le adecua el impuesto a las circunstancias personales y familiares ( mínimo por contribuyente, ascendiente, descendientes, etc..)

Y justo este es el momento de aplicar las tablas de tipos marginales, el tipo marginal podría definirse como el tipo más elevado de una tarifa, a efectos de IRPF es el tramo más alto del impuesto que paga contribuyente. Si vemos la tabla de los nuevos tipos supondría que a partir de 20.200, el euro siguiente ganado, tributaría al 31% ( solo el exdecente)

Por ejemplo, si alguien cobra 23.000€ al año en 2016, no pagará un 30% de impuestos, sino bastante menos. Su tipo medio se calcula en tres tramos: pagará un 19% de los primeros 12.450€, un 24% de sus ingresos entre 12.450€ y hasta 20.200€, y un 30% de los 3200€ restantes. El resultado de esto es un tipo medio del 22% en lugar del 30%.

Por lo tanto que no os engañen, el tipo marginal no es el porcentaje efectivo de nuestras rentas que pagamos en impuestos, este sería el tipo medio ( mas abajo la tabla comparativa)

Una vez multiplicados la base liquidable general por la tarifa estatal y autonómica e igualmente la del ahorro obtendríamos la Cuota íntegra y a partír de aquí aparecerían otras deducciones, que parecen que también pueden eliminar como es el caso del de la vivienda

| Cuota íntegra estatal | Cuota líquida autonómica |

| (-) Deducción vivienda tramo estatal | (-) Deducción vivienda tramo autonómica |

| (-) 50% restantes deducciones | (-) 50% restantes deducciones |

| (-) Deducción alquiler vivienda |

| (-) Deducciones autonómicas |

| Cuota líquida estatal | Cuota líquida autonómica |

| Cuota líquida = cuota líquida estatal + cuota líquida autonómica |

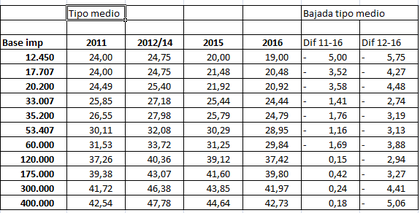

Una vez explicado a groso modo esto del impuesto, y viendo la complejidad del mismo, la única comparación que se sostiene y con un cierto rigor sobre lo presentado el Gobierno en el consejo de ministros del viernes ( no sabemos ni mínimo personal ni deducciones, etc..) es realizar una comparación con Tipos Medios, que es lo que más se acerca al tipo efectivo final que pagaremos y esa nos dice los siguiente:

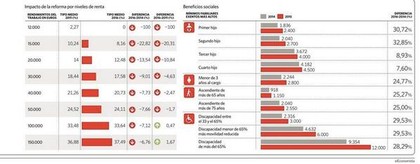

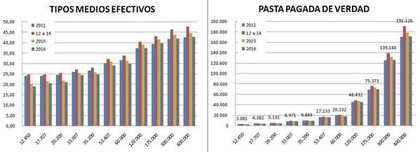

En esta comparativa, se ve claramente que con respecto a 2011, las rentas altas (a partir de 60.000) son las perjudicadas, es mayor su descenso de tipos pero fue la más perjudicada en la subida de 2012 (cuestión que no se dice), y respecto de la subida aquella de 2012 ( arriba indicada) bajan para todos los contribuyentes, siendo en este caso las rentas mas altas y mas bajas las más beneficiadas. Por otro lado es lo lógico si no quieres modificar mucho los ingresos obtenidos, ya que el grueso de la tributación esta en las rentas medias

Si quieren ver que significan esos % ( tipos medios) y en su valor monetario, verán que es cierto que bajan los impuesto y también esa famosa mentira de que los "ricos" pagan poco (gráfica de Monty de Parabere @esopmontaraz )

Para terminar decir que me dan igual los motivos finales, si son electoralista o no, simplemente SIEMPRE me alegra que bajen los impuestos !!

PD.- Una vez conocidas algunas deducciones en la rueda de prensa del ministro Montoro, amplio el post con ellas

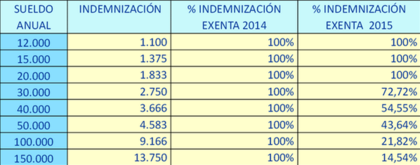

*La tributación de las indemnizaciones por despidos queda así ... Según Hacienda estarían exentas el 80% ( datos de 2012) vía Expansión

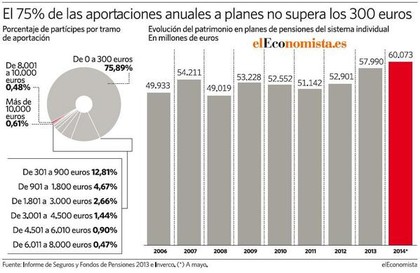

* Con las aportaciones a planes de pensiones ocurriría otro tanto ... observen, prácticamente la rebaja a 8.000 no influye en la mayoría de los contribuyentes ( vía el Economista)

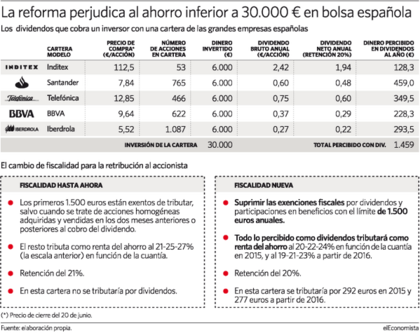

* Con respecto a los dividendos y la supresión de los 1.500 euros ...

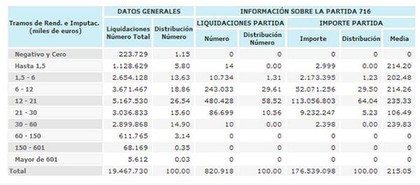

* En cuanto a los alquileres, lo "perjudicados será aprox. del 4,2% (820.918 sobre 19.467.730) vía @ines_calderon

* y aumento de mínimo personal y beneficios sociales