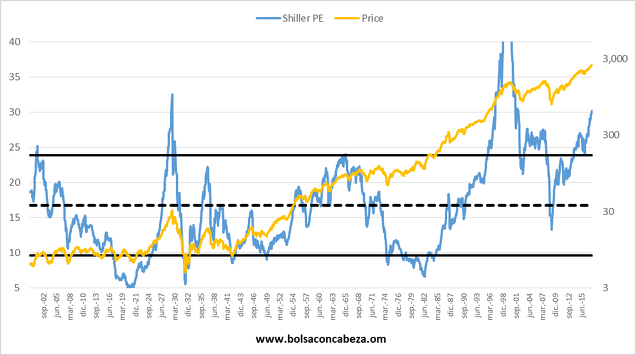

Mucho se está hablando últimamente de las altas valoraciones que se están alcanzando sobre todo en los índices norteamericanos. El CAPE ratio (o PER de Shiller) del S&P500 va camino de superar el nivel de 1929 y subiendo. Sólo en la burbuja de las punto com se situó claramente por encima.

La valoración de los índices no es un catalizador del mercado. No se deben usar como señales operativas. 1994 es el mejor ejemplo. Algo que está caro, puede llegar a estarlo mucho más. O barato en caso contrario. Alguien que se saliese del mercado a mediados de los 90 por su valoración, probablemente volviese desesperado en el peor momento posible. De la misma manera, todos los inversores sabían en 1999 que la bolsa estaba increíblemente cara pero seguían comprando.

El catalizador, sin embargo, suelen ser aquellos datos que sostienen esas valoraciones. Ya sean expectativas de beneficios futuros o la macro. Conceptos íntimamente relacionados. En el caso de la burbuja del año 2000, el techo se alcanzó con los primeros síntomas de que algo no iba bien. De hecho, es de los ciclos en los que más difícil fue predecir el techo siguiendo los indicadores adelantados, porque en cuanto empezó el menor amago de desaceleración, todos querían salir corriendo de allí. Sabían que el escenario estaba exagerado. ¡Claro que lo sabían! Es como la típica fiesta americana en la que hay algo ilegal y todos salen corriendo en cuanto se oye una sirena a lo lejos. Sin saber si las sirenas van a la fiesta.

Probablemente, la mejor utilidad de este indicador es lo que nos ha dicho hasta hora sobre las rentabilidades a esperar para los próximos años si invertimos en estos niveles. Y éstas se reducen considerablemente respecto a la media histórica. Por lo que la conclusión que podríamos sacar es que si invertimos ahora nuestros ahorros, lo más normal es no sacarle casi rentabilidad o incluso perder algo de dinero de aquí a unos años. Hay muchos artículos sobre este tema.

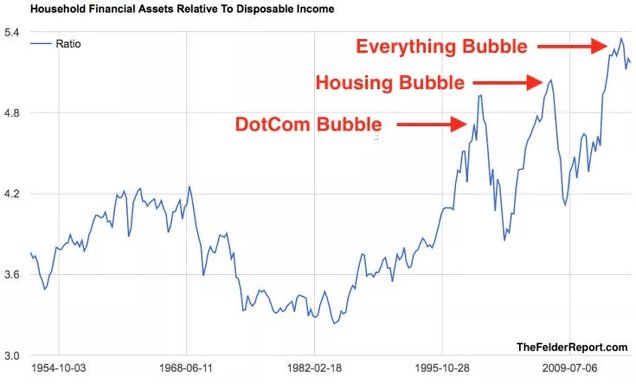

Ya vimos hace unos meses que era probable que los niveles máximos y mínimos del PER de Shiller se hayan reajustado desde mediados de los 90 con la revolución que supuso internet. A principios de año, el mismo Warren Buffett afirmaba que las acciones estaban relativamente baratas a los tipos de interés actuales, lo que choca frontalmente con unos índices en máximos tras uno de los ciclos más largos de la historia. Es fácil encontrarse en la redes con el gráfico señalando la “Everything bubble” tras la burbuja de las punto com y de las hipotecas basura. ¿Qué está pasando? ¿Cómo puede haber opiniones tan dispares?

Llevo un tiempo pensando sobre la utilidad del PER en un entorno de tipos de interés tan bajos. Este indicador es el ratio entre el precio y los beneficios del activo, ya sea del último año o de la última década (Shiller). Supuestamente, el precio de las cotizaciones debería tener en cuenta los tipos de interés. El precio del precio. Uno de los métodos de valoración más utilizado es el descuento de flujos de fondos. No es un método fácil. Conlleva algo de tiempo entenderlo y aplicarlo es bastante complejo para cualquier pequeño inversor, pues es necesario un conocimiento profundo de la empresa y de su sector. Y eso lleva tiempo. Mucho tiempo. Es una profesión.

Grosso modo, este método estima las ventas, gastos e inversiones que la empresa tendrá en los años venideros y los retrotrae a su valor actual con una tasa de descuento. Esta tasa de descuento es la que está influida por los tipos de interés. En otro artículo hablaré un poco más en profundidad de las ventajas e inconvenientes de este método. Pero uno de los inconvenientes que le veo es que la importancia de los tipos de interés no está lo suficientemente reflejada. No sólo ya los actuales, sino los futuros en las estimaciones que se hacen.

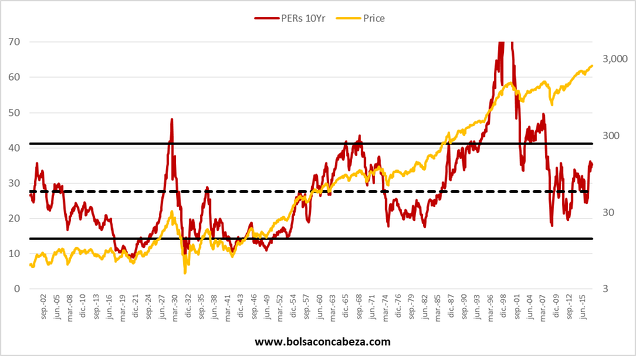

Por ello, la afirmación de Buffett merece una reflexión más profunda. ¿Qué pasaría si relacionamos de alguna manera el PER con los tipos de interés? ¿Sacaríamos alguna conclusión? En un primer momento, se me ocurrió que sería interesante relacionar el PER de Shiller con el rendimiento del bono americano a 10 años, ya que este PER tiene en cuenta los beneficios de los últimos 10 años. Tras “jugar” con diferentes relaciones y fórmulas matemáticas sencillas, llegué a una relación que transformaba el PER de Shiller en lo siguiente.

La línea negra discontinua es el promedio de este ratio, que llamaremos PERs-10yr. Las otras dos líneas negras continuas reflejan la desviación típica máxima y mínima, es decir, lo máximo que se suele desviar el ratio de su valor promedio. Si toca la línea superior, estará “extrañamente” desviado por arriba de su media. Lo mismo ocurre cuando se acerca a la línea inferior. Por lo tanto serán puntos interesantes para saber si el mercado está barato o caro.

A simple vista, puede parecer que este ratio no nos dice mucho comparándolo con el PER de Shiller normal. Hasta los años 60, los dos ratios se comportan de manera muy similar, señalando los puntos más caros y baratos de manera parecida. Empieza a haber diferencias en los techos de 1966,1969 y 1973. En el caso de 1973, el PER de Shiller estaba casi en su promedio, mientras que el PERs-10yr bastante más alto. Tras esa gran corrección, los ratios bajaron mucho, aunque el nuevo no alcanzaría su límite de desviación típica mínima.

A partir de los años 80 encontramos ya grandes diferencias. Mientras en 1987 el PER de Shiller estaba en su promedio, el PERs-10yr tocaba la desviación máxima señalando valoraciones exageradas. Cierto es, que volvió a este límite poco después de la recesión de 1990. Desde ese momento, se comportarían de manera similar hasta el crash de 2008, donde vuelve a haber diferencias. El PERs-10yr llegaría a los mínimos de los años 70, señalando una gran oportunidad.

Pero la gran diferencia se ha producido en los últimos 5 años, donde nos ha señalado que la corrección de 2012 pudo ser otra gran oportunidad de largo plazo. Incluso en el susto de 2015 cayó por debajo del valor promedio, mientras que el PER de Shiller no bajó ni de su desviación máxima. Actualmente, aunque ha subido bastante, aún le queda recorrido para señalar peligro. Y aun así, no sabríamos si estaríamos en un caso como el de los 90.

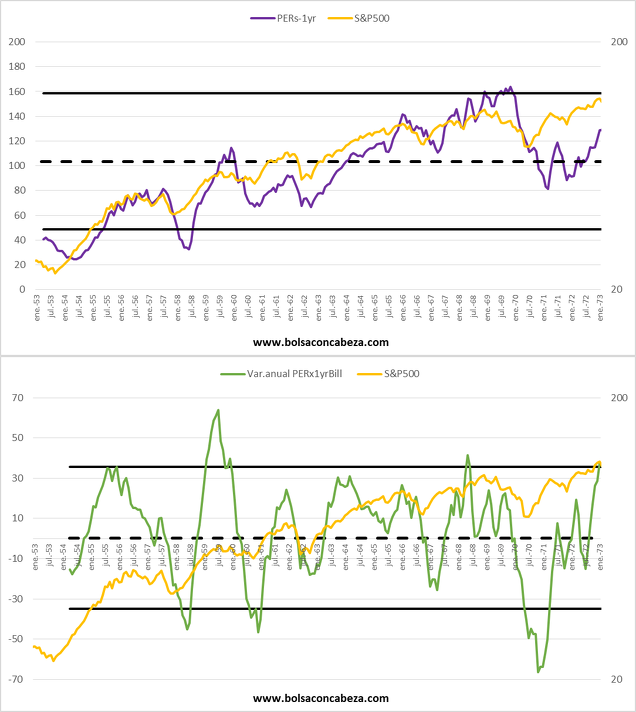

Bueno, puede que hayamos mejorado algo la información del PER de Shiller, pero está claro que este nuevo ratio tampoco es una herramienta de “timing”. Sin embargo, ¿qué pasaría si intentáramos relacionar el PER de Shiller con el rendimiento de un bono americano de más corto plazo? ¿Nos ayudaría eso a entender mejor las valoraciones en un periodo de tiempo más corto? Esta vez busqué otra relación con el bono a 1 año porque me pareció un periodo en el que muchos inversores se mueven. Lamentablemente, este bono empezó a emitirse en abril de 1953, por lo que no podemos observar lo que pasó en los años 30 y 40, situación parecida a la actual en cuanto al ciclo de deuda de largo plazo.

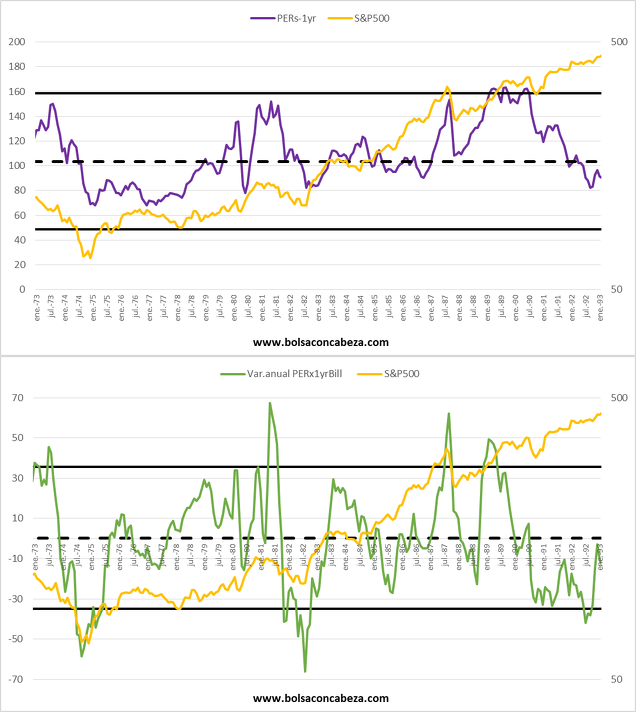

Tras buscar una relación matemática óptima, me pareció interesante ya no sólo esta nueva relación, sino el ritmo al que cambia anualmente, ya que si queremos que nos sea útil en el corto plazo, puede ser interesante ver esos periodos en los que se acelera o desacelera rápidamente. Veamos el resultado metiendo algo más de zoom.

La situación más parecida a la actual desde que hay datos, es de los años 50, con el nuevo ratio arrancando por debajo de su desviación mínima. Viendo el comportamiento de la bolsa en los años siguientes, una oportunidad de oro para cualquier inversor. En 1958, de nuevo volvió a señalar que la bolsa estaba barata. Desde ahí, pasaron 11 años hasta que el PERs-1yr(línea morada) alcanzó su desviación típica máxima, alertando de los altos precios y de la primera de las crisis de los años 70.

Por otro lado, los puntos en los que la variación anual (línea verde) de este indicador se acerca al límite máximo, son puntos en los que el techo del mercado está muy próximo.

En los siguientes 20 años, PERs-1yr en el entorno de 150 coincidió con los techos de 1973, 1981, 1987 y 1989-1990. Tras las correcciones provocadas por las recesiones, este ratio caía por debajo de promedio, aunque sin llegar a tocar valores de desviación típica mínima. Sin embargo, observando de nuevo la variación anual, ésta señalaba excelentes puntos de entrada cuando alcanzaba valores inferiores a -30.

Es curiosa la situación de los años 1992-1993 en los que los índices bursátiles ascendían y sin embargo el ratio descendía, señalando que los precios,lejos de calentarse, se estaban enfriando mientras ascendían.

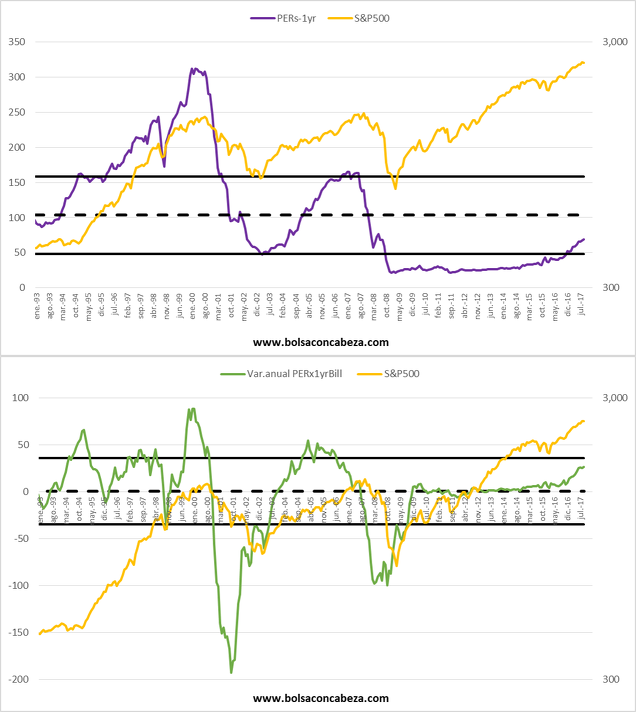

El único caso donde falló este ratio, fue en 1995, como el resto de valoraciones fundamentales. El ratio llegó a alcanzar 3 veces la desviación típica. Y es que la estadística no es predictiva. Sólo ayuda a situarnos. Pero incluso la variación anual volvió a señalar una oportunidad de inversión en 1998. Tras el estallido de la burbuja punto com, el PERs-1yr volvió a su límite mínimo. Un límite que llevaba desde 1958 sin alcanzar.

Antes de la gran crisis de 2008, este ratio logró pasar de la desviación mínima a la máxima en un solo ciclo. Algo que no se había producido nunca en tan pocos años. De ahí que en este caso, la variación anual diera señal demasiado pronto. Sin embargo, es importante observar que el límite máximo del PERs-1yr volvió a funcionar como señal de un extremo en las valoraciones.

¿Cómo estamos ahora?

Tras el hundimiento de los tipos de interés, el ratio habla por sí solo. No ha sido hasta que la FED ha empezado a subir los tipos cuando el PERs-1yr no ha empezado a ascender. Aun así, este ratio que tan bien ha funcionado en el pasado señala que la bolsa americana está barata. Que estamos muy lejos de valoraciones extremas. De nuevo, me encantaría que hubiese datos de los años 30 y 40 porque seguramente tendríamos una situación muy parecida. Conviene recordar aquella época. Bastante peor que la actual. Y que tras la gran corrección de 1937 se dio un oportunidad inmejorable de inversión, a pesar de una guerra mundial.

¿Quiere decir que es un buen momento para invertir? Tampoco. Como en el ciclo de 1953-1956, las bolsas pueden caer sin llegar a este ratio siquiera a su promedio. En aquel caso, alrededor de un 20%. Además, la variación anual (línea verde) se está acercando poco a poco a su límite máximo, señal de que su potencial rendimiento para los próximos 2-3 años puede ser limitado. Pero algo similar es lo más probable. Si estás fuera del mercado, podría ser sensato esperarla. Aunque nada nos garantiza que volvamos a niveles más bajos a los actuales.

Por supuesto, el ratio que relaciona el PER de Shiller con el bono a 1 y 10 años no deben utilizarse en solitario como herramienta de inversión, sino como complemento a otras herramientas técnicas, macro y de sentimiento. Pero, en mi humilde opinión, sí se ajustan a la realidad bastante mejor que el propio PER o CAPE. Y nos dan una mejor perspectiva de dónde venimos y hacia dónde vamos. Igualmente, destacar que en este caso sólo se ha analizado el mercado norteamericano, que se encuentra en otra situación muy diferente al japonés o europeo en términos de política monetaria.

Sé que muchos pensarán que esta vez es diferente. Que no saldremos de este callejón sin salida de la deuda sin un crash o reset en el sistema. Pero, permítanme recordarles las 3 fuerzas que mueven la economía según Ray Dalio. El ciclo de deuda de corto plazo, el de largo plazo, y el crecimiento de la productividad. Agotadas las vías de la deuda, sólo parece que podríamos salir de esta situación con una auténtica revolución productiva.

Ahora les voy a soltar unos palabros que seguramente les suenen. Big data, data science, machine learning, blockchain, inteligencia artificial, robótica, biotecnología, impresiones 3D, internet de las cosas y alguna otra que me deje. Mezclen todo e imaginen por un momento la que se nos viene encima…Exacto. La mayor revolución productiva e industrial de la historia de la humanidad. Y ya está en marcha. Justo a tiempo.

Tal vez Buffett lleve razón. Y yo no me lo pienso perder.