Mucho ha transcurrido desde que José Antonio Bonito, bloguero de inbestia, publicara su primer post sobre el Uranio. Estuve comentando y actualizando el análisis técnico del Global X Uranium ETF, como complemento a su visión fundamental, según la cual el uranio está muy infravalorado y es una excelente inversión a medio-largo plazo. Vamos a hacer un repaso a su situación técnica y mi opinión al respecto.

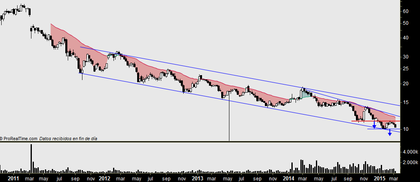

El primer vistazo a su evolución de largo plazo desde finales de 2010 (cuando se creó el ETF) nos muestra una clara tendencia bajista. Así que por el lado técnico, es un valor a no tocar.

¿Que aún así queremos buscar un punto de entrada porque nos parece óptimo por fundamentales? Entonces tenemos que vigilar figuras de suelo y señales de compra de corto plazo que puedan tener (ó no...) continuidad a medio plazo.

En el último trimestre de 2014, vimos algo de movimiento. Tras formar soporte en los 14$, lo rompió a la baja durante 2014, y el rebote de nov-2014 se frenó en ese nivel, ahora convertido en resistencia. Fue un primer movimiento (con vuelta en "V") para formar un suelo...que sin embargo no llegó. Es decir, la figura de suelo no terminó de formarse.

¿Y ahora qué? Pues tras romper en diciembre el suelo anterior de octubre en 11,40$, la tendencia bajista sigue activa. El último rebote desde 10 hasta 11,40$ (de nuevo un antiguo soporte ahora convertido en resistencia), no rompe es dinámica, y todo apunta a que romperá el último mínimo en los 10$ para reanudar la caída libre. ¿Hasta dónde? Es muy aventurado y aproximado decirlo, pero podemos utilizar la amplitud del último rebote (flecha roja) para proyectarlo a la baja desde el último suelo. Eso nos da un objetivo de caída por debajo de los 9$.

Estoy poniendo sólo gráficos en velas semanales, porque es lo que considero relevante en este caso, para una inversión de medio plazo.

Estamos pues ante un valor bajista. Entonces, ¿cuándo podemos pensar en comprar? Cuando se produzca al menos una figura de suelo y giro al alza. Para eso, la zona de resistencia formada entre los 11$ y 12$ es clave. Como se aprecia en el gráfico, la MM30w (Media móvil de 30 semanas) sigue bajista, y ha funcionado como resistencia en sus dos últimos toques. La vez anterior (ene-2014) fue el intento más serio de rebote que ha tenido...y que falló (lo cual es una señal de debilidad que anticipó la caída posterior).

A destacar también la canalización bajista de largo plazo que está a punto de romper por abajo, es decir, está a punto de acelerar su ritmo de caída, lo cual es muy relevante en un valor que acumula ya una gran caída. Estamos de nuevo en un momento clave: ó se hunde y desaparece, ó resurge con fuerza de sus cenizas y muestra todo el "valor" que lleva oculto.

Personalmente prefiero comprar una vez que hay indicios de suelo y giro, y no intentar "adivinar" el pleno suelo para comprar en mínimos (igual que no se debe intentar vender en pleno máximo de mercado, como expliqué en este post). En los 11$ está el último máximo local de mediados de febrero. En los 11,90$ está el último gap bajista relevante que se produjo a finales de diciembre 2014. Entre esos dos niveles está la resistencia clave. Por ahí pasará la MM30w dentro de unas pocas semanas, y por ahí pasará también la directriz bajista de mayor pendiente (ver gráf anterior). Todo se concentraría en ese nivel, y si entre tanto hemos probado mínimos por debajo de los 10$, a modo de "test de mercado", pues todavía mejor para darle más consistencia a la figura de suelo y giro. Mientras tanto, wait and see...

Es bastante estúpido comprar activos bajistas, pero allá cada cual lo que hace con su dinero.

Sí que eres contundente !

Estoy de acuerdo en no comprar activos bajistas, por mucho que sus fundamentales nos muestren que "son un chollo".

Tarde ó temprano el desequilibrio se restablece: o bien aparecen compradores y sube en vertical, reconociendo su verdadero valor, ó bien descubrimos qué es lo que fallaba en nuestra valoración fundamental.

Dado que nadie es infalible, es bueno que si apostamos por fundamentales, veamos al menos un principio de movimiento favorable por técnico...

Saludos !

Apreciado Niko, como bien indicas, aunque el mercado normalmente tiende a sobrereaccionar ante ciertos acontecimientos negativos, lo más importante tener la suficiente paciencia para esperar que el mercado reconozca potencialmente el valor de cualquier activo... ¡Los fundamentales siempre terminan por imponerse en Bolsa!

Saludos.

Sí, eso es una realidad, los fundamentales se imponen... salvo que te hayas equivocado en la valoración fundamental de ese activo.

¿Cuál es tu plan para protegerte de errores de valoración y otros imprevistos? El Uranio es una materia prima así que no hay riesgos de que pueda quebrar como Pescanova. Pero... ¿y si el Torio acaba sustituyendo realmente al Uranio? (ver imagen que adjunto, que es de un anuncio que ví un día justamente aquí en inbestia). Dices que eso por ahora no es real, pero a la vez mencionas dos posibles cisnes negros (que podrías reproducir aquí...), uno es el Torio, y el otro la construcción de centrales de fusión nuclear (ambas son ciencia ficción por ahora). ¿Cómo se protege tu cartera y tu plan de inversión ante esos cisnes negros?

Como bien dice Nassim Taleb, lo importante no es la probabilidad de que suceda un cisne negro (por definición es bajísima, despreciable matemáticamente, es es el error...), sino las consecuencias que tiene para nuestra cartera y nuestra vida, si llega a producirse ese cisne negro.

En fin, preguntas para reflexionar jeje ;)

Saludos !

* "Cisne Negro" es, en el argot económico, un acontecimiento altamente improbable, pero no imposible, que tendría consecuencias significativas de llegar a producirse. Un análisis de Marin Katusa, jefe estratega de inversiones de Casey Research, y uno de los pocos analistas que siguen el Uranio, refiere dos "Cisnes Negros" inherentes a la inversión en ésta materia prima: la construcción de centrales basadas en el principio de fusión nuclear, y que el Torio reemplace al Uranio como combustible. Sin embargo, se trata de tecnologías que aún se encuentran en su infancia, por lo que todavía quedan muchos desafíos técnicos por resolver.

* La fusión es una reacción nuclear en la que se unen núcleos de átomos ligeros del Hidrógeno para formar uno de Helio, más pesado que ellos. No obstante, para acercar dos átomos lo suficiente para que se fusionen hay que usar más energía de la que se obtiene, y la energía emitida es difícil de capturar. Además, el futuro de la energía de fusión nuclear asociado al Hidrógeno es muy cuestionable: en estado gaseoso exige unos depósitos costosísimos y muy voluminosos, y en estado líquido resulta carísimo de licuar. Por si fuera poco, se desconocen los gastos que tendría construir un reactor de fusión y los períodos de amortización de la inversión.

* Respecto al Torio, hace ya cerca de 20 años que el científico nuclear Alvin Radkowsly diseñó un esquema basado en éste combustible. Incluso países como Estados Unidos, Canadá, Gran Bretaña, Alemania, Holanda y China ya han experimentado con Torio en el pasado. A pesar de todo ello, su principal problema es que al no generar suficientes neutrones necesita el Uranio para iniciar la reacción, por lo que para que reemplace al Uranio como combustible nuclear se necesitarían numerosas modificaciones. Por si no fuera suficiente, el Torio se enfrenta además con un problema tremendo: la mayoría de la gente ni siquiera sabe que existe, pero huye apenas se menciona que es una tecnología nuclear.

Niko, me preguntas... "¿Cómo se protege tu cartera y tu plan de inversión ante esos cisnes negros?".

Tengo cierto conocimiento del mundo de la energía, donde las decisiones de inversión requieren de plazos enormes en el tiempo... ¡Y el horizonte temporal de mi inversión no es superior a los 15 años! Además...

* El 17/02/2.015 Rusia firmó un acuerdo para la construcción de dos nuevos reactores nucleares en Hungría.

* El 12/02/2.015, la Autoridad de Regulación Nuclear aprobó las pruebas de seguridad de dos reactores del complejo nuclear de Sendai (Japón), con lo que según la agencia japonesa de noticias Kiodo, a partir del próximo mes de Junio se reiniciarán progresivamente las actividades de los 48 reactores nucleares japoneses.

* El 10/02/2.015, Egipto anunció que construirá su primera central nuclear, que tendrá una potencia de 1.000 MW y entrará en funcionamiento en 2.019.

* El pasado mes de Enero, Alan Finkel, Presidente de la Academia Australiana de Ciencias Tecnológicas e Ingeniería, que agrupa a más de 800 científicos e ingenieros, aseguraba... "El Mundo tiene un problema de CO2, y necesitamos soluciones a gran escala. Es fácil llegar a la conclusión de que la energía nuclear, si está bien administrada y regulada, puede contribuir de manera significativa a reducir las emisiones de CO2".

* La empresa minera canadiense Uranium Energy Corporation, que invirtió en 2.014 unos 15 millones de dólares en trabajos de exploración de minas de Uranio en Paraguay, pasará a enfocarse durante 2.015 en la extracción de las 5.000 toneladas de Uranio identificadas.

* Según el Presidente de la Administración Nacional de Energía de China, Zhang Guobao... "Nuestra apuesta por la energía nuclear es clara y decidida. Este tipo de energía es clave para el país en el ámbito energético y económico, por lo que hemos establecido un Plan de Desarrollo para los próximos años. En la actualidad, China cuenta con 21 reactores nucleares que utilizan Uranio como combustible, pero apostamos por la energía nuclear, y en el año 2.030 tendremos 221 reactores nucleares en funcionamiento".

Y según la consultora UxC, una de las mejor consideradas de la industria nuclear, un reactor nuclear nuevo necesita tres veces más Uranio que uno en funcionamiento.

Warren Buffett suele comprar activos bajistas, es bastante estúpido, llamar estúpido al que no hace las cosas como tú, eso es ser corto de miras.

Gracias por el análisis Niko. Vengo haciéndole un seguimiento semanal y comparto totalmente tu análisis.

Respecto a la causa fundamental, tengo clarísimo que ahora mismo cae por la fortaleza del dólar, que ya hay un suelo en el uranio, pero no en el ETF por el tema de la divisa. Esto no hace sino acrecentar mis dudas de cara a futuro, pues si sube un 200% por decir algo, pero la devaluación del dólar en el futuro se me va a comer la mitad, tal vez la inversión, más allá del riesgo inherente que presenta, sea buena, pero pueda ser todavía mejor invertir en otros activos.

Ramona, si todos absolutamente todos invirtieran únicamente por técnico, no habría mercado. Si entras en 10, a 40 has multiplicado tu inversión por 4. Si entras en 12, siguiendo el análisis actual de Niko, necesitas llegar a 48 para multiplicar por 4. El análisis contrarian se basa en fundamentales, y es tan válido como cualquier otro, pero exige de otras confianzas.

Interesante apreciación la del dólar, gracias.

De todas formas, la fluctuación de una divisa es muy inferior a la de un valor en bolsa normalmente, y más si hablamos de potenciales del 200% de revalorización.

Sigo pensando que un Value investor no debe tener prisa en comprar ni vender, es decir, no debe moverse con ansias de "aprovechar una caída y a ver si compro en mínimos rápidamente no sea que rebote y no me haya dado tiempo a comprar". Al final muchos inversores por valor sucumben a las emociones humanas y no son congruentes con su filosofía de inversión.

Yo que soy más bien técnico (porque el gráfico es mi primera y útima referencia), prefiero comprar a 12 después de un suelo y principio de giro, que a 10 en plenos mínimos. Quizá compro un 20% más caro, pero ¿qué es eso para un inversor de largo plazo? Justamente para él no debería tener ninguna importancia. Si vas a vender a 40$ dentro de 5 años, lo importante será estar dentro, y no el haber comprado a 10 ó a 12...

Saludos !

Respetando las opiniones de los value, yo igualmente soy más de técnico, y de convencimiento, estimo que un análisis profundo con las herramientas adecuadas mas el seguimiento de otros factores que puedan detectar entradas de capitales, agencias, puede tener una ventaja bestial sobre los value, yo no pienso ni siquiera a un año vista, porque para mi un % importante puede ser captado en solo días, asimismo pienso que mediante herramientas adecuadas vas a cazar cuando un value esta entrando en un activo.

Pregunto (desde mi desconocimiento)... ¿Crees realmente que los fondos de inversión que gestionan grandes patrimonios entran/salen de los valores en cartera por Análisis Técnico? A mí, me cuesta creerlo.

No creo en los fondos de inversión, muy pocos se salvan, con lo cual partiendo de esa base, lo único que nos queda es detectar los flujos de capitales, como asi detectamos en BOLSAS Y MERCADOS por poner un ejemplo, o cementos portland, o edreams o lingotes, ¿ los fondos de inversión están entrando en los small o médium, no lo sé ni me importan, solo detectar cuando un activo se mueve y que capital lo mueve, obviamente no es la panacea, pero si un value entra en un valor mediano, te doy seguridad que lo veo yo antes, y si entra muy a la bestia mas levantara la liebre, al igual que las salidas, como hizo en su dia bestinver con elecnor, de verdad no se como funcionan los grandes gestores, tengo varios amigos de gestoras en mis redes y puedo intuir sus movimientos pero guardan silencio, salvo que alguna vez se les escapa algo. en cuanto a los fondos, no creo en ellos, simplemente cogete el ETFS top dividendo y dobla la rentabilidad de Ibex 35 por poner un ejemplo hay mil cosas para batir al mercado con gestión pasiva, Yo no creo en los value, pero eso no significa no ver fundamentales y detectar cosas, es una ayuda como también al contrario, pero para mi es mas valioso el análisis técnico contextuado por supuesto, no soy radical en ese sentido, el análisis no es analizar un valor, son mas cosas, sectores, agencias, flujos de capitales, Paises, etc etc,.

Voy a compartir contigo y con todos los lectores un caso ocurrido a un familiar muy cercano...

En su momento, cuando estuvo a punto de entrar en el Ibex-35, desde una Sociedad de Valores y Bolsa "recomendaron" a ésta persona comprar acciones de La Seda de Barcelona, y lo hizo sobre los 2.50 €/Acción.

Años después, cuando le pregunté por su inversión, me dijo que estaba a 0.25 €/Acción, que había una AK a 0.10 € y que había vendido con minusvalías muy importantes.

Afortunadamente para él, por aquellos años, tenía otros muchos valores con plusvalías, y pudo compensarlo fiscalmente. Intentando entender los "consejos" de su Gestor Personal de XXX Sociedad de Valores y Bolsa, le preguntó qué le había impulsado a "recomendar" el valor y a pedirle que acumulara en las caídas.

¿Sabes cuál fué la respuesta del "profesional"? Pues, más ó menos, ésto...

Los contínuos desplomes en la cotización, con un elevado volumen de negociación, pensamos que eran posiciones cortas que habrían los brókers... Cuando realmente eran manos fuertes que se salían del valor.

¿De qué le sirvió a éste gestor valorar el volumen negociado?

Personalmente (no sé que opinarás tú), pienso que los que utilizan el Análisis Técnico no deben ser consideros inversores, sino especuladores. Tanto las conclusiones como los procedimientos del Análisis Técnico tienen una enorme ambigüedad, ya que básicamente presuponen:

* Si sube, se mantiene la tendencia.

* Si baja, se ha perforado la resistencia y se ha producido un cambio de tendencia.

* Si no ocurre nada de lo anterior, hemos entrado en una fase lateral a la espera de que ocurra uno de los dos escenarios anteriores.

Sin embargo, el Análisis Fundamental, en lugar de utilizar conceptos tan etéreos y ambiguos como tendencias, soportes y resistencias, utiliza unos parámetros objetivos y reales: PER, BPA, Dividendo, Apalancamiento, etc. En definitiva, intenta hacer un estudio de la situación económica de una empresa y de sus posibilidades futuras.

Es decir, se hace hincapié en la diferencia entre Valor y Precio, y en función de ésta diferencia se hace una estimación sobre lo barata ó cara que está una empresa concreta.

Fíjate que hasta D. José Francisco Llinares Coloma, autor del libro "Análisis Técnico Profesional", reconoce... "Entre un 90% y un 95% de las personas que operan por Análisis Técnico acaban perdiendo dinero. Muchas de las figuras empleadas en el Análisis Técnico no funcionan, incluyendo cruces de medias móviles, RSI y sobre todo ondas de Elliot".

Eso de comprar una acción con un PER de 100, por ejemplo, porque los dicen los gráficos... ¿¿ ??

Yo te digo que le 90% de libros de analisis profesional son " caca" el punto de vista especulador del analisis tecnico no es el que yo sigo, y menos en figuras o escalas convencionales, ¿ de que analisis técnico me hablas? ¿ del trading? del corto plazo?, ¿ es lo mismo una tendencia en escalas trimestrales o en una escala por horas?, ¿ que te sugiere el contexto general de las tendencias? El analisis tecnico quizas no tenga una fiabilidad en el trading, pero si te da una fiabilidad grande según como lo utilices, si me sigues mira las empresas, ibex o no ibex que he recomendado, los sectores que he recomendado o el tipo de analisis que realizo, no es especulador en absoluto. Cada uno cuenta la pelicula como le va, efectivamente lo que hay comentado en libros, figuras , medias y lo clasico no funciona, pero porque es lo convencional. Hay muchas cosas que se escapa a los VALUE, y muchos calculos cuantitativos estan en constante rotacion diaria segun que factores, yo me siento mas seguro con analisis tecnico contextualizado, porque el mercado no es solo valor, sino expectativas, flujos de capitales futuros, fijate como es la cosa que la simple entrada de capitales via bursatil ya esta dandole capital a una empresa para valer mas, si luego ya hablamos de la contabilidad, los delitos societarios, falseamiento de cuentas y la oscura realidad no susceptible de ser vista por los inversores ya ni hablamos.

Muy buen artículo NIko Garnier, en tu línea, sencillamente disfruto como un enano leyendote.

Quiero dar mi opinión, aunque tengo 19 años y llevo invirtiendo solo 5 años (una minucia al lado de inversores experimentados como ustedes), me parece mucho mas sensato utilizar toda herramienta con la que nos sintamos comodos para poder sacar rentabilidad a nuestro capital.

Esto de estar en un bando o no, de estar tan polarizado nunca lo he entendido, yo complemento ambos métodos: si encuentro algun valor interesante por técnico (utilizo un analísis al estilo weistein, eligiendo las empresas mas interesantes de los sectores mas interesantes e intentando que esten en mercados que apoyen su posible recorrido) pues me miro por encima un par de ratios, per etc.. para asegurarme de qe no sea un chicharro disfrazado.

Y viceversa si por algún casual encuentro alguna empresa que por fundamentales me guste, intento buscar mediante el analísis tecnico un punto óptimo de entrada.

No entiendo la verdad esta disputa jaja, al fin y al cabo los grandes fondos tienen tanto capital que desde mi punto de vista tienen que tener una autentica legión de analistas de los dos bandos, asi que utilicemos toda herramienta que sepamos y nos sintamos cómodos al usarla ¿no?

Un saludo a todos y gracias por enseñarme cada vez mas sobre este mundo.

Muchas gracias Raúl !!

Me alegro.

Estoy totalmente de acuerdo, y de hecho esa es mi filosofía. Las peleas son por cuestión de ideologías, y en este mundo de la inversión, es absurdo guiarse por ideologías. Hay que ser práctico y utilizar el sentido común. Tanto el análisis fundamental (ratios y números de empresas) como el análisis técnico (gráficos), tienen un componente de sentido común, que se puede utilizar.

Por cierto, para tener 19 años te veo muy maduro. Incluso para haber empezado a invertir con sólo 14 años... Tela !!

Jajaj muchas gracias, lo que hizo haber alquilado muy joven la película wall street de oliver stone.

Y es que el personaje de gordon gekko rezuma carisma por los cuatro costados jajaja

Un saludo y que sepas que me he releido tus artículos sobre la amplitud de mercado de arriba a bajo, mil gracias por ellos.