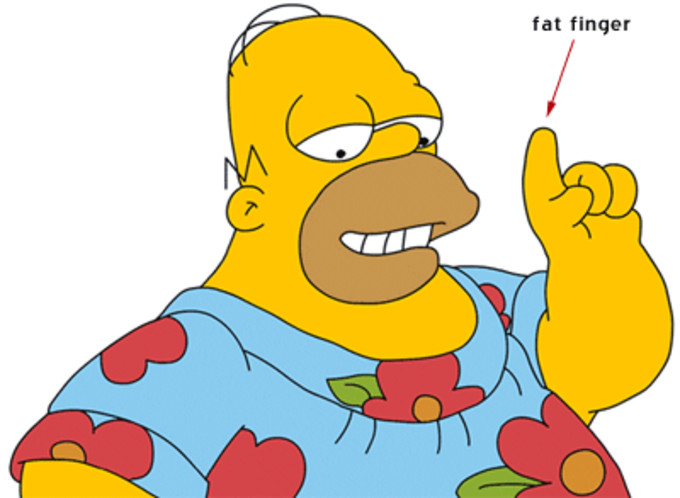

La torpeza no conoce fronteras, nadie está a salvo de cometer errores y el mundo de la bolsa no es una excepción. De esta forma, traders y grandes gestores de inversión pueden compartir algunas cualidades con torpes reputados como Homer Simpson. El episodio King-Size Homer cuenta cómo Homer descubre una sencilla manera para dejar de ir a su puesto de trabajo y conseguir una discapacidad laboral, simplemente tiene que engordar unos cuantos kilos más, obviamente ese pequeño esfuerzo no le supone problema alguno. Una vez alcanzado su objetivo comienzan a manifestarse las consecuencias, entre las que destaca el no poder llamar al 112 por tener los dedos gordos (fat fingers). Una imagen vale más que mil palabras:

Y por si no fuese suficiente:

Los dedazos (fat fingers) y el trading

La acepción financiera de fat finger se refiere aquella operación errónea, no intencionada, provocada al introducir torpemente los datos de la orden de compraventa.

Por ejemplo, un operador de mercado en vez de teclear una compra de 10,000 títulos de Telefónica a mercado -sin precio límite-, pulsa equivocadamente un “0” de más y termina comprando 100,000. El trader con dedazos tiene un problema, ha comprado 90,000 acciones de más en Telefónica. El procedimiento para cerrar la posición es sencillo, vender los 90,000 títulos sobrantes y si es posible a igual o mejor precio que la compra para no ver peligrar su puesto de trabajo.

Este último ejemplo es el más sencillo, el plain vanilla de los fat finger, y la repercusión está limitada al operador que introdujo la orden erróneamente y aquellos participantes activos en el valor en ese preciso momento. Teniendo en cuenta que Telefónica negocia normalmente más de 30 millones de acciones en una sola sesión, el fallo del operador no debería implicar más que una brusca y repentina subida en la cotización para ajustarse en pocos minutos.

A este tipo de riesgo se le conoce como riesgo operativo, a diferencia del riesgo país, riesgo divisa o riesgo sectorial por nombrar otros tipos. Del grupo de riesgo citado, el operativo vendría ser el de menor importancia, al tratarse de una anomalía como puede serlo una errata en un periódico. Sin embargo, un fat finger puede convertirse en un arma de destrucción masiva si convergen una serie de circunstancias.

En términos relativos y siguiendo el ejemplo anterior, 100,000 títulos en valores líquidos como Telefónica o Vodafone no deberían alterar el funcionamiento ordinario de la cotización de ambos valores. En cambio, si el operador comete el mismo error en Viscofán el problema es mucho mayor ya que suelen contratarse diariamente unas 15,000 acciones, probablemente con una orden de 100,000 títulos sin precio límite presionará al alza la cotización de Viscofán con tal agresividad que se suspenderá automáticamente la contratación del valor, lo que popularmente se conoce como estrangular la acción al barrer todas las posiciones de venta.

En términos absolutos, esto es, que el error sea una cantidad de dinero desorbitada. En la historia relativamente reciente del trading electrónico donde el teclear un “0” de más entra dentro de lo posible, se podrían nombrar muchos aunque estas tres casos forman parte del top torpe:

- Un market maker confundió el precio de Ryanair en euros -Dublín- por el de peniques -Londres-. La diferencia supuso una revalorización del 61% en el Londons Stock Exchange con respecto al precio sin dedo gordo del Irish Stock Exchange.

- Un operador de futuros pretendía vender un contrato del índice alemán (DAX) cuando este llegase a niveles de 5,180 puntos. Fue torpe. En vez de vender un contrato de DAX vendió 5,180. Confundió la cantidad de contratos por el precio de venta.

- El pasado año, una orden en el mercado de futuros hizo temblar la cotización del oro. El valor aproximado de la operación errónea equivaldría a unos $80,000,000

Los dos primeros errores, son comunes en su fondo pero llaman la atención por su envergadura. En caso de producirse en mercados regulados, la práctica habitual es retroceder las ejecuciones debido a un error flagrante. Por otro lado, en los últimos años esta tipología se ha reducido notablemente gracias a las configuraciones de los terminales de contratación. Así, los usuarios más torpes se les establece una serie de límites y constricciones para que las órdenes se queden suspendidas si supera un tope de efectivo (caso 1), o un precio fuera de la horquilla del valor (caso 2).

El caso 3 es más complicada encontrar una justificación porque, aunque es un importe considerable, no llega a ser una cifra astronómica en el mercado de futuros del oro. Además, un fat finger es siempre bidireccional. Primero está el error, comprar 90,000 títulos extra de Telefónica como en el ejemplo anterior, y una vez identificada la torpeza, tiene que existir necesariamente una orden de venta por 90,000 para cerrar la posición. Por lo tanto, si no se produce el cierre de la posición es muy probable que no estemos ante un fat finger y la explicación deberá de buscarse en otro lado. De hecho, grandes operaciones especulativas se intentan enmascarar bajo el paraguas de los errores operativos y hasta la SEC intentó reducir el Flash Crash del 2010 a la torpeza de una operador.

Fat Finger o Leyenda urbana

Caso aparte, lindando con la frontera de lo desconocido.

El teclado del terminal de un trader de BAC estaba listo para lanzar una orden a mercado a la señal del jefe de mesa, tan solo se necesitaba pulsar ENTER. En el fondo de la sala, ajenos a la situación unos compañeros se pasaban una balón de rugby con tal precisión que fue a parar al teclado en cuestión sin que el jefe pudiese hacer una recepción como se presupone a un senior. La orden, de 50 millones de dólares, se ejecutó a las bravas y no en el momento que tenía pensado el jefe. Mucho dinero se perdió por esa falta de reflejos. El junior fue apiolado pero no despedido.

ES UN ARTICULO CON MUCHA FRESCURA !!:-)

Si no también se hace muy aburrido escribir siempre de cosas serias.

Gracias tocayo!

Yo trabajo en aplicaciones de gestion de riesgo, y lo normas es tener limites de exposicion, por lo tanto si una operacion rompe el limite de exposicion al oro o a tal pais o a tal producto no se permite automaticamente o necesita la aprobacion de un risk manager, tambien se usan mucho sistemas de 4 ojos en los las operaciones deben de ser validadas por middle office.

Me creo las historias que pones y chapuzas se hacen mil, peri las herramientas existen y se usan, asi que en muchos casos es muy dificil que alguien pueda meter una operacion enorme por error, sin que el sistema le de un aviso, claro que los risk managers tambien tienen que estar haciendo bien su trabajo.

Yo trabajo en aplicaciones de gestion de riesgo, y lo normas es tener limites de exposicion, por lo tanto si una operacion rompe el limite de exposicion al oro o a tal pais o a tal producto no se permite automaticamente o necesita la aprobacion de un risk manager, tambien se usan mucho sistemas de 4 ojos en los las operaciones deben de ser validadas por middle office.

Me creo las historias que pones y chapuzas se hacen mil, peri las herramientas existen y se usan, asi que en muchos casos es muy dificil que alguien pueda meter una operacion enorme por error, sin que el sistema le de un aviso, claro que los risk managers tambien tienen que estar haciendo bien su trabajo.

Buenas Daniel,

Siendo sinceros, yo he tenido todos los tipos de error que pongo salvo el de la pelota de rugby. Y no es algo de lo que me pueda presumir, pero tampoco puedo negar. Los errores en divisa, con el multiplicador del derivado están al orden del día, quiero decir, forman parte de la idiosincrasia del trabajo. Eso sí, he puesto los ejemplo con posiciones abiertas más escalofriantes.

Fidessa, Nomura, Murex, Visual Trader TOMs de Bloomberg o Reuters... todos tienen "user's constraints" y junto con las aplis de risk management reducen los errores operativos como digo en el post. Pero aun así, puede y hay "fat finger" sobre todo en activos OTC donde no la difusión de precios impide calcular órdenes agresivas con precios/volúmenes disparatados.

El M/O, cuando ve el "pille" ya es demasiado tarde, ya está ejecutado. Pero también es verdad que con la implantación de sistemas Straight Through Proccesing (STP) como Calypso, ayudan a identificar el problema muy pronto y comunicarlo al F/O para que cierre la posición rápidamente. Y es muy importante, porque los errores operativos siempre van a estar ahí (somos humanos), pero si se pueden solventar diligentemente mucho mejor.

Saludos y gracias como siempre por tus aportaciones Dani