Tal y como señala el título del artículo, las probabilidades de recesión en Estados Unidos, principal motor de la economía mundial junto con China, permanecen bajas. Nuestro trabajo consiste en analizar la situación actual de los datos macroeconómicos de mayor relevancia (nowcasting), para saber en qué punto del ciclo económico nos encontramos. En ningún momento tratamos de adivinar qué ocurrirá en el futuro o cuando se producirá la tan comentada recesión económica.

Por ello, recomiendo de forma muy especial la lectura del artículo "El ciclo económico según Ray Dalio", donde podrán ver el video elaborado por Bridgewater Associates titulado "How the economic machine works" (¿Cómo funciona la máquina económica?), en el cual podrán entender de forma muy sencilla como funciona la economía y sus ciclos, aspecto fundamental para cualquier inversor.

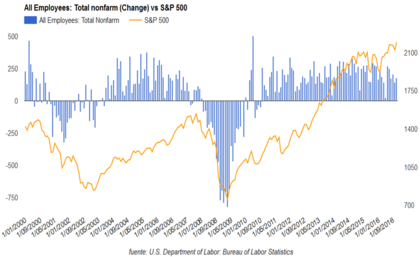

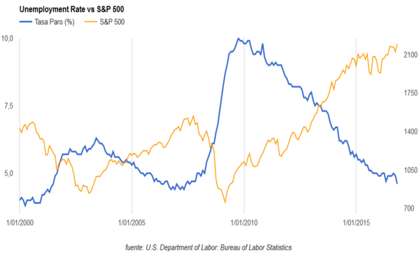

El primer y más importante indicador macroeconómico que analizamos y monitorizamos de forma mensual es el empleo. Los últimos datos publicados del mes de noviembre muestran una creación de 178.000 nuevos puestos de trabajo, algo más de 500.000 en los últimos tres meses y una tasa de paro en el 4.6%. Se trata de cifras sólidas e incompatibles con una recesión económica o una situación pre-recesiva, tal y como se puede observar en los gráficos inferiores.

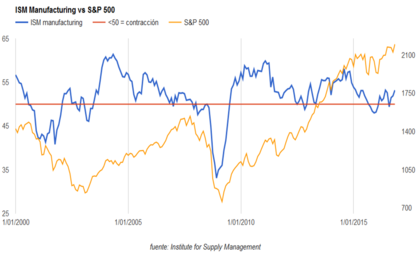

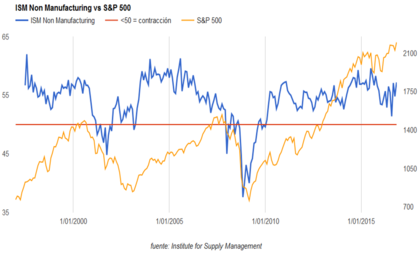

Por otro lado, si vemos la situación del sector manufacturero y del sector servicios, también se puede comprobar la buena salud de ambos, especialmente de este último. Los gráficos inferiores nos muestran una situación claramente expansiva, especialmente significativa en el sector servicios que, como sabrán, representa en torno a un 80-85% del PIB de Estados Unidos.

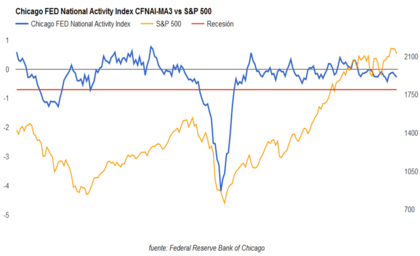

Por último, y para no extenderme demasiado analizando multitud de datos macro, cosa que no conduciría a ningún lado, me gustaría hacer referencia al indicador de recesión elaborado por la FED de Chicago (Chicago FED National Activity Index). Como ya hemos comentado en diversas ocasiones en inBestia, se trata de un indicador elaborado a partir de 85 indicadores macroeconómicos de todo tipo y poco seguido por la comunidad inversora, pero que a nuestro juicio genera valiosas señales a la hora de determinar las recesiones económicas.

El último dato publicado, correspondiente al mes de octubre, muestra una lectura de -0.27, muy alejada del nivel -0.70, que es el considerado como umbral de recesión. En el gráfico inferior se aprecia con bastante claridad como ha señalado a la perfección las dos últimas recesiones (año 2000 y año 2007).

Así pues, según los datos que manejamos y que acabamos de exponer, podemos concluir lo siguiente:

1. El ciclo económico en Estados Unidos, a pesar de ser uno de los más largos de la historia, sigue siendo claramente expansivo. La Eurozona también muestra una situación económica expansiva.

2. Las valoraciones bursátiles en Estados Unidos son bastante caras (PER Shiller en torno a 26-27x), mientras que Europa podríamos decir que se encuentra justamente valorada ("¿Hay valor en la bolsa europea?").

Una vez que sabemos la situación actual del ciclo económico y de dónde venimos (recuperación económica tras la devastadora recesión de los años 2008 y 2009), aspecto que no todo el mundo conoce, es cuestión de cada inversor determinar su perfil de riesgo y analizar la ecuación rentabilidad - riesgo actual y, en función de ello, elaborar la cartera de inversión que mejor se adapte a su perfil.

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí

Jorge.muy buen post:ante las conjeturas,ante los gurus del catastrofismo,nos muestras unos datos,unos gráficos,que en mi opinión,son contundentes,y creo,que dada la actual situación economica actual,se refleja en los gráficos de RV,en niveles de fortaleza.

En respuesta a Alfredo Maroto Coronado

Gracias Alfredo.

Es cierto que muchos analistas llevan con pronósticos muy bajistas desde hace años. Cuando se produzca esa recesión y mercado bajista será una oportunidad excepcional de hacer cartera.

Pero a día de hoy, la situación técnica y macro es alcista-expansiva y ponerse en contra de ella es muy peligroso.

Opino lo mismo. No hay que dispersarse con tanto indicador secundario (Macro) que pueden desviar la atención.

Los indicadores principales que nos muestras son contundentes y muestran una buena salud.

En respuesta a Sergio Molina

Efectivamente Sergio. Ese era el objetivo del artículo. Analizar la situación del ciclo económico en USA sin dispersarse con multitud de datos macro, que a lo único que conduce es a complicarse la vida y tener una visión poco clara de la situación.

Saludos Jorge, a partir de unos datos, la consecuencia que extrae cada cual varía según su perfil de riesgo. La última vez comentaste q estabas fuera porque no te sentías cómodo y por eso estabas huerta del mercado . ¿Ha variado tu postura? ¿ Has vuelto a entrar? :-)

En respuesta a Rafael Manzano

Sigo fuera Rafael. La macro es expansiva, pero las valoraciones en USA me resultan inasumibles y me niego a entrar en un mercado con un PER Shiller cercano a 28x.

Se que puede seguir subiendo el mercado,y lo más probable es que lo haga, pero hasta que las valoraciones no sean atractivas (a mi juicio) no entraré. Como dice Paramés, la paciencia es la principal virtud del inversor.

Soy consciente del coste de oportunidad, pero prefiero estar en cash o renta fija a corto plazo (está dando algún susto que otro) a estar en RV a estos precios.