El momento de pensar en un posible nuevo tramo alcista de medio plazo que ya esté en marcha es AHORA. Sigo sin ver complacencia alguna en los mercados, al contrario, sigo viendo un destacado escepticismo, tanto en Europa como en EEUU. Tampoco quiero caer en el confort siempre alcista, y entiendo bien los argumentos de los bajistas, y los peligros latentes, basados en esta nueva era económica en la que llevamos unos seis años, con unos bancos centrales inundando los mercados de liquidez (sobre todo los mercados de renta fija, conviene destacarlo), y unos tipos de interés escavando el suelo.

En mi post de ayer sobre las señales técnicas positivas a corto plazo en Europa y EEUU, me dejé sin poner los gráficos del DAX Mid Caps y DAX Small Caps. Vamos con ellos, y luego vamos a ver los gráficos de índices en EEUU, donde la supuesta debilidad del mercado, con unos índices de Mid & Small Caps en situación de debilidad desde hace muchos meses, podría tener en realidad una lectura opuesta, si consideramos que esto significa que el mercado USA lleva todo el año 2015 descansando. En ese caso, no existiendo ninguna sobrecompra ni mercado sobrecalentado, con una Macro positiva, y un sentimiento escéptico, el mercado estaría listo para empezar 2016 con fuerza.

Dax Mid & Small Caps.

Ayer estuve repasando el mercado europeo y mostrando que aquí son los valores medios y pequeños los que tiran del mercado (en la medida de sus fuerzas). En EEUU son los valores grandes los que han aguantado al SP500 en lateral durante todo 2015, en zona de máximos y sin apenas corregir. En Europa en cambio los índices grandes han corregido en 2015, y la bolsa en su conjunto está más barata que la bolsa USA (al menos medida según los PER tradicionales). Esto quiere decir que no hay calentón que corregir en Europa, donde sigue habiendo una prudencia más propia de épocas de crisis que de épocas de euforia (donde deberíamos vender).

Pues bien, el DAX MID y SMALL Caps también lanzaron señales positivas de corto plazo, y se sitúan ambos muy cerca de sus máximos históricos, es decir, con una destacada fortaleza relativa respecto al DAX30 y otros índices principales europeos. En definitiva, también en Alemania los valores medios y pequeños van mejor que los grandes.

Indices USA.

El pensamiento dominante desde hace unos meses es que la bolsa USA se sustenta gracias al aporte de unos pocos valores, los más grandes, que "soportan" al SP500 y evitan que la bolsa caiga más. Si cita por ejemplo la estadística de que solo suben los 10 mayores valores del SP500, mientras que los otros 490 están nulos o en negativo en el año 2015. Todo esto es lo que se conoce como amplitud de mercado, y se toma como aviso de caída inminente en el SP500, cosa que sigue sin producirse. Pasan los meses, pasan los años, y la bolsa USA no cae.

¿Conseguirá la subida de tipos en EEUU dar la razón por fin a los bajistas? Pues tampoco aquí la estadística les apoya: después de una primera subida de tipos, la bolsa USA tiende a subir durante los 6 meses siguientes. Y es lógico, puesto que una primera subida de tipos apenas tiene impacto real a la hora de disuadir a los actores económicos de endeudarse, ni de vender bolsa para comprar renta fija, y en cambio es un buen indicador de fortaleza económica para todo el país.

Lo curioso es que nadie se aventura a hacer el razonamiento inverso: la debilidad de la mayoría de los valores del SP500 durante 2015 podría significar que esa esperada corrección ya se ha producido, pero no ha tenido reflejo en el SP500 debido al buen comportamiento de las grandes empresas que dominan cada vez más los mercados y la economía: Apple, Google, Amazon, Facebook, Microsoft, etc.

Insisto en la idea, porque podría tener su importancia en 2016: ¿y si realmente 2015 ha sido año correctivo para el conjunto de la bolsa USA?

Russell 2000 (Small Caps).

En el siguiente gráfico del Russel 2000 (Small Caps), en velas semanales, podemos ver el canal alcista de ligera pendiente en el que lleva enfrascado desde finales de 2013. La caída desde máximos en 2015 ha sido del -16%. No es una corrección severa, más bien un descanso. ¿Techo de ciclo? Pues por ahora no lo veo.

En el siguiente gráfico podemos ver la canalización de más largo plazo, que es realmente la que nos tiene que importar, tanto si somos inversores de medio-largo plazo como si vamos a corto plazo (porque un inversor de corto plazo no puede ignorar cuál es la tendencia de fondo).

Lo más interesante de este gráfico es que de ser correcta la canalización, nos encontramos justo en zona de soporte, muy cerca de la base del canal. Es por tanto ahí donde la relación riesgo/recompensa es óptima, con un stop cercano en caso de giro a la baja, y un buen potencial alcista en caso de reanudación de la tendencia de fondo para ir a buscar el techo del canal. ¿Cuánta gente está anticipando o imaginando la posibilidad de un año 2016 muy positivo para la bolsa USA? Mi sensación es que poca: sigue habiendo un gran escepticismo.

Insisto en la importancia de los niveles actuales: una caída por debajo de los 1.100 puntos en el Russell 2000 supondría la salida bajista de los dos canales (en azul y en amarillo en el siguiente gráfico), de medio y de largo plazo, y daría paso a una corrección más importante, aunque incluso ahí tendríamos todavía varios meses por delante antes de ver cómo se instala una tendencia bajista. Es decir, todavía faltaría tiempo para que un inversor de medio-largo plazo encuentre su "pull-back" o ventana de trading óptima para vender.

En cambio, si miramos hacia arriba, tenemos un importante nivel de resistencia en los 1.200 puntos, que en caso de ser superado (en cierre semanal), lanzaría una importante señal de compra, que deberíamos aprovechar para reforzar nuestro sesgo alcista. El techo del canal de más corto plazo está en los 1.300 puntos, y el de más largo plazo en los 1.700, lo cual no significa que vaya a llegar hasta ese nivel en 2016, pero es una referencia interesante...

SP400 (Mid Caps).

Aquí el ejercicio de tirar líneas y probar canales nos ofrece otra variante. En caso de ruptura bajista de la línea de tendencia más reciente (en el gráfico en verde fosforito), habría que prepararse para una corrección importante, como mínimo hacia la base del canal en el que lleva desde finales de 2009, y en un escenario más apocalíptico, hacia la base del canal más amplio (sobre los 900 puntos), que se obtiene trazando una paralela que pase por los mínimos de 2009.

Bien, pero ¿y si la pendiente correcta es la que muestro en el siguiente gráfico? En ese caso queda menos margen de caída...pero en cualquier caso la situación no invita a la confianza, así que vamos a mirarlo más de cerca, y buscar soportes de referencia.

La canalización alcista más reciente en el SP400 sería la que muestro en el siguiente gráfico, y el último susto de principios de diciembre nos ha marcado un importante mínimo local que ahora mismo es clave: una caída por debajo de ese nivel (1375 puntos) sería técnicamente muy preocupante. En cambio una subida por encima de los 1.470 puntos sería una señal muy positiva.

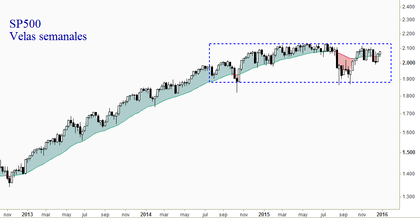

Indice SP500.

El SP500 lleva lateral desde finales de 2014, y como he dicho antes, esto podría estar enmascarando una corrección ordenada (sin pánicos ni desbandadas) en el conjunto del mercado. De hecho, durante todo este año hemos visto valores corrigiendo y algunos cayendo con fuerza: para nada parece que el mercado haya perdido la razón, y al contrario, se muestra muy selectivo y exigente con los valores, castigando a los que no cumplen sus promesas.

Si nos fijamos en el ciclo alcista desde 2009, lo más relevante es que la canalización sigue activa, y como inversores, debemos limitarnos a observar la realidad presente y adaptarnos a ella. Tener razón demasiado pronto no sirve de nada. Y ya seas Técnico o Macro, tu éxito depende de saber observar correctamente el presente, no de hacer predicciones acertadas sobre el futuro más o menos lejano.

En el siguiente gráfico observamos la situación actual más de cerca: tiene toda la pinta de romper al alza esa línea verde que he dibujado (la directriz bajista de más corto plazo, que además tiene una pendiente muy suave), para dirigirse hacia nuevos máximos, que es lo que he venido comentando en las últimas semanas: el aspecto de medio plazo sigue siendo alcista.

Y la ventaja de los últimos movimientos es que nos ofrecen un mínimo local en los 2005 puntos (cierre de la triple hora bruja) como nivel de stop loss, por debajo del cual tendríamos que poner el escenario alcista en cuarentena (como medida preventiva inicial). Mientras tanto, como dije ayer, lo relevante es que los gráficos de corto plazo (en velas diarias) ya han lanzado una primera señal positiva, superando una primera directriz bajista de corto plazo. Esto nos invita a tomar posiciones ANTES de la ruptura de medio plazo antes comentada, usando como nivel de stop loss los 2005 puntos, y en caso de confirmación y ruptura posterior hacia nuevos máximos, añadir largos.

En cualquier caso, este gráfico del SP500 es y sigue siendo alcista, y lo vivido estos dos últimos meses no es más que una consolidación después del doble suelo de ago-sept y la señal alcista de principios de octubre, todo ello dentro de una tendencia alcista de fondo.

Niko en mi opinión, el mercado solo necesita un cisne negro y el tinglado caerá por si solo..

Merece la pena estar ahora dentro, cuando el beneficio-riesgo es tan pequeño?

prácticamente se ha completado ya un ciclo alcista, al menos si miras los gráficos de empleo usa.. (todo esto operando medio-largo plazo)

En respuesta a francisco lm

cuando tengo dudas me gusta recordar esta imagen:

http://invst.ly/si29En respuesta a francisco lm

Siempre llegan recesiones y mercados bajistas. La duda es cuándo. Y tener razón con 2 años de antelación no es tener razón...

Merece la pena acompañar las tendencias hasta el final y no tratar de ver techos y giros antes de tiempo, porque te acabas perdiendo las fases alcistas más bonitas...

En mis cursos explico en detalle cuándo ha llegado el momento de vender para evitarse la parte dura de un mercado bajista. Todavía estamos lejos de ese momento.

Saludos!

En respuesta a francisco lm

Ese gráfico no está bien: en el largo plazo es imprescindible usar escala logarítmica en vez de la lineal...justamente para evitar ver una verticalidad engañosa...

En respuesta a Niko Garnier

lineal o logarítmica la verticalidad en este caso no cambia mucho ....xd

supongo que seré de los que ven el vaso medio vació, pero ami las recesiones son las que me invitan a comprar, no las "correcciones" quizás en su ultimo tramo alcista....

un inversor a largo plazo ya ha hecho su agosto y no necesita seguir en el mercado, como ya he dicho si hubiera un cisne negro que es por definición totalmente imprevisible hay mucho que perder....y poco que ganar, un 10-15%? por arriesgar un 30% o más?.

esa es mi opinión.

El error de muchos analistas es que llevan bajistas 18/24 meses, logicamente buscando todo tipo de cisnes,. Otro error es decir que el alcismo viene desde 2009,;cuando es en abril/mayo de 2013 donde rompe alcista SP500. Nasdaq 100. Idem,;muchos vieron todo tipo de cisnes negros pero las smazon,google,facebook.microsoft, han tenido un tramo bestial alcista.

Espectacular análisis. Feliz año Niko.

En respuesta a Adrián Callejo Canal

Muchas gracias Adrián.

¡Feliz año igualmente!

Gracias por este excelente análisis Niko.

Aprovecho también la ocasión para desearle lo mejor en el año que está a punto de comenzar, deseo que hago extensivo a todas las personas, que de una u otra forma, tenemos en inbestia un buen punto de encuentro.

En respuesta a Laureano Jiménez

Muchas gracias Laureano, te deseo igualmente lo mejor para 2016, así como a esta excelente comunidad que formamos los inbestianos ;)

Abrazos !

El articulo es muy didactico para entender los gaficos, el estar sometido a cantidades de noticias nos puede distraer de la verdad de los graficos.A mi me gusta simplificar simplemente porque puedo, el Sp tiene resistencia en el 2200 , pasa una resistencia inclinada ya trazada en el grafico y ademas es un impulso proporcional, es un lugar idoneo para por lo menos para un pato negro, el Dax el moverse por encima del 10500 es alcista esta cota a sido clave en estos ultimos meses , el perderla pienso que serian los mercados muy bajistas , luego bajo ningun concepto se puede perder para mantener la estructura alcista. Hay lugares donde se producen los cisnes negros, no se producen en cualquier sitio, simplemente hay lugares propicios, en un valle no hay cisnes los puede haber en las crestas nunca a medio camino y en los valles.

Saludos

En respuesta a Pepe Mary Y el chucho de colastani

Estoy de acuerdo, la clave está en temer los cisnes negros cuando existe alguna señal de aviso, y los gráficos siempre avisan, aunque sea con un par de días de antelación...

No es fácil, pero observando atentamente los gráficos, y dejando de lado florituras y sofisticaciones perniciosas, coincido contigo en que llevamos ventaja. Lo digo con toda humildad, porque nadie está a salvo de errores propios, ni de cisnes negros. Pero al final no se puede invertir siempre con miedo de cisnes negros...

La clave está en determinar correctamente cuándo es momento de temer eso que (mal) llamamos cisne negro...

Saludos y Feliz año 2016 Pepe !

En respuesta a Niko Garnier

porque un suceso totalmente aleatorio y altamente improbable no puede ocurrir en "esos momentos"? y aun más como se pueden ver en gráficos?....."

"porque no hay nada en el pasado que puede apuntar de manera convincente a su posibilidad.....retrospectiva (aunque no prospectiva)"

En respuesta a francisco lm

Por cierto Feliz año 2016, a esta red social le hace falta una zona de debate....xd