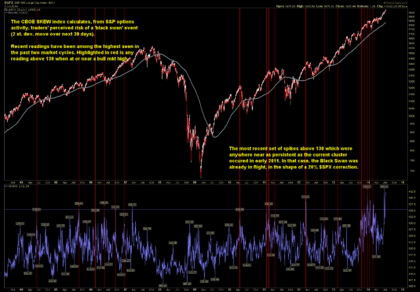

El indice "Skew" ( en ingles inclinación, desviación o sesgo) es un índice que mide la percepción de lo que los americanos llaman el "Tail Risk", es decir el riesgo del final de una distribución en el SP500. El indice esta gestado en las opciones del SP500 del CBOE y, por tanto, es también de la familia del indice VIX de volatilidad. Se calcula mediante la asimetría de las mismas opciones del SP500, con un complicado cálculo en el que entran en juego sobre todo inclinaciones y sesgos.

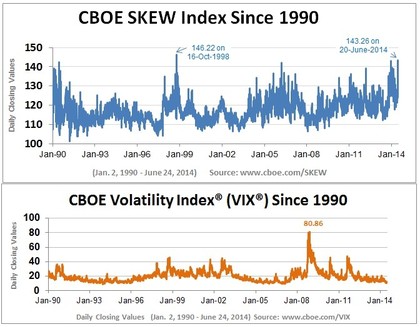

En la práctica la interpretación de este índice probabilístico es sencilla. Una lectura de 100 se considera completamente normal y con riesgo cero. Conforme la lectura va superando el nivel 100 el riesgo aparece. En los últimos 25 años la lectura más alta fue la del 16 de octubre de 1998, en plena crisis asiática y rusa, con 146,22 y no superado en diario desde entonces.

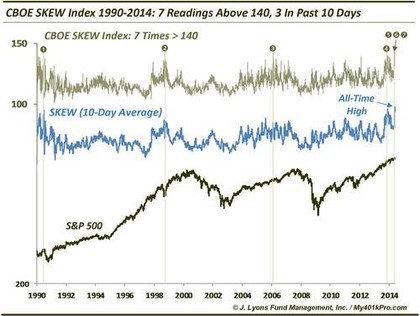

La lectura del pasado 20 de junio es de 143,26 y es la segunda más alta después de la de octubre de 1998.

Sólo 7 veces desde 1990 esta lectura ha sobrepasado el nivel 140. No obstante la media de 10 días señala actualmente la lectura más alta de todos los tiempos.

Antecedentes históricos:

Entre enero de 1990 y noviembre de 2010, el indice SKEW llego a su punto más bajo de 101.09 el 21 de marzo de 1991, fecha cercana al final de la recesión que comenzó en julio de 1990. SKEW alcanzó su máximo histórico de 146,88 el 16 de octubre 1998, en medio de la crisis de Rusia, y el día después de una sorprendente decisión de la Junta de la Reserva Federal para disminuir tanto la tasa de fondos federales de destino como la tasa de descuento. El valor de asimetría también fue alto en junio de 1990, justo antes de la recesión de julio de 1990. Por ultimo, en marzo de 2006, se registro otra lectura alta debido a la incertidumbre de la burbuja inmobiliaria USA que no tardo en estallar.

No se puede decir que la mas alta lectura de la historia del SKEW según la media de 10 días vaya a provocar un crash bursátil pero no hay que perder de vista las anteriores 4 ultimas lecturas altas:

1. previo a la recesion del 90

2. crisis asiatica y Rusa

3 cenit de la burbuja inmobiliaria USA

4. la actual

¿Se esta gestando algún cisne negro? Pronto lo sabremos.

Excelente...".brutalmente" clarificador"...intentaré ampliar la información....a traves de internet. Un saludo y buenos dias Sr Toledo

gracias muy amable Pere

Estimado Francisco,

primero de todo muchas gracias por compartir tus análisis y opiniones con nosotros. Compartamos o no siempre tu opinión, a los que te leemos nos haces siempre pensar.

Una pregunta: tanto el índice SKEW como el Volatility index están accesibles en p ej. Pro Real time o en otras plataformas de gráficos? Me temo que va a ser una pregunta de perogrullo, pero llevo poco tiempo en bolsa.

Grcs, slds y buen domingo

Muy amable Manuel, No conocia este indice del mercado opcional de Chicago, lo he descubierto en webs financieras americanas. Lo investigare en lo sucesivo,

Desde luego si hay un cisne no va a ser negro! Creo que esto se lleva avisando desde hace tiempo... El mercado esta caliente, al rojo, solo hace falta el detonante! Y luego vendra el domino!

Me gustaría que esta se la comieran los que la han provocado.

Algún día.

Hola,

Me parece muy interesante el artículo. No sabía de la existencia de estos índices, pero conozco un poco el tema, por lo que me he metido en la web del CBOE a ver que contaban. Sin propósito de enmienda del post original intentaré contar lo que creo que he entendido.

Efectivamente detrás del cálculo del skew index hay una matemáticas que a muchos se le escaparán (más complejas que las necesarias para calcular el VIX), pero creo que se puede entender lo que realmente mide ese índice.

Pongámonos en antecedentes. La "volatility skew" es un fenómeno que empezó a observarse en los mercados de opciones después del crash del '87. Este fenómeno consiste en que el volumen de puts negociadas era mucho mayor que el de las calls (antes era similar), y sobretodo, que la volatilidad implicita de las puts out-of-the money (otm) es superior a la de los contratos at-the-money (atm).

¿Qué quiere decir que la volatilidad implicita es mayor? Pues que quien compra una put otm está dispuesto a pagar un precio superior al que le correspondería según la volatilidad y quien vende una put, la está vendiendo a un precio superior.

¿Quien compra puts otm? Pues una put otm está cubriendo el riesgo de una gran caida en el valor del activo subyacente, por lo que quienes compran puts muy otm están comprando cobertura ante grandes caídas. Muchos artículos comparan puts muy otm con CDS (Credit Defeault Swaps), ya que en esencia ambos derivados están cubriendo el mismo riesgo: el riesgo de una gran caida, el riesgo de que se de una observación en el extremo izquierdo de la distribución de rendimientos, que es el riesgo de default. Bien, pues la volatility skew nos dice que quien compra esa cobertura está dispuesta a pagar más por ella, y quien la vende quiere recibir más por ofrecer esa cobertura.

¿Qué tiene que ver la volatility skew con el índice? Con matemáticas bastante complejas, a partir de las volatilidades implicitas (mas elevadas para las puts otm = volatility skew) se puede extraer la distribución de rentabilidades que hay implicitas en los precios de las opciones que se negocian. Ojo, esta distribución (normal o la que sea) es forward-looking, mira hacia adelante, a diferencia de una distribución estimada con rentabilidades históricas que es backward-looking, sólo mira al pasado.

Bien, pues el Skew Index refleja la diferencia entre la cola izquierda (la de las pérdidas) de la distribución implicita en las opciones (incluye el efecto volatility skew) y la cola izquierda (también la de las pérdidas) de la distribución normal. Si esta diferencia es positiva quiere decir que el mercado de opciones está asignando una probabilidad en la cola izquierda mayor que bajo el caso normal. Así pues, a mayor Skew Index, mayores probabilidades subjetivas (la de los traders de opciones) de que ocurra un evento en la cola izquierda de la distribución (grandes pérdidas).

Por último quiero señalar que porque los compradores de opciones paguen más por sus puts otm, no quiere decir que el evento vaya a ocurrir, ellos también se equivocan.

Saludos