Crónica de mercado: Repasando las divergencias y la amplitud de mercado

Después de rebasar nuevos máximos y caer en las ultimas sesiones, se esta dando bastante importancia por parte de muchos analistas a todo tipo de divergencias y a algunos indicadores que muestran que la bolsa en EE.UU. esta lista que veamos caídas.

En el repaso al estado del mercado, con el S&P 500 anclado en las cercanías de los 2000 puntos desde hace unas semanas, voy a darle una mayor importancia a estas divergencias y al análisis de los indicadores de amplitud de mercado.

Las divergencias

Veamos primero un par de divergencias de corto plazo.

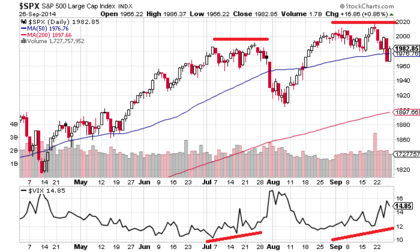

A nivel de momentum, elRSI se ha mostrado algo flojo respecto al mercado últimamente.

Otro indicador cuya divergencia con el índice suele ser interesante a corto plazo es el VIX, que ha venido teniendo lecturas crecientes aun con el S&P realizando máximos.

Amplitud de mercado

Veamos ya los distintos indicadores de amplitud de mercado, con sus lecturas actuales y sus expectativas implícitas.

Numero de acciones por encima de la media de 200 sesiones

Revisando el indicador que nos muestra el nº de acciones que se encuentran por encima de su media de 200 sesiones, vemos una clara divergencia, por lo que el mercado ha ido realizando nuevos máximos con cada vez menos valores involucrados.

Si bien estas lecturas no son las mejores de cara a ver nuevas subidas, tampoco indican que sea un punto de venta, lo que podemos ver con la evolución del S&P respecto a este indicador en los últimos meses, es que nos hubiera dejado completamente fuera durante meses de subidas. El indicador se encuentra actualmente en un nivel en el que cualquier inversor debe por lo menos mostrar un alto nivel de precaución. Históricamente suele dar una señal seria de venta cuando a partir de una divergencia como la actual, cae bruscamente en poco tiempo. Quedamos pues a la expectativa.

Numero de acciones por encima de la media de 50 sesiones

Para ver la evolución más a corto plazo, es interesante ver el movimiento pero sobre la media de 50 sesiones, que a corto plazo suele dar alguna divergencia de peligro interesante. Incapaz de recuperar en la última subida, ha caído fácilmente con el retroceso del índice. Ahora se encuentra en terreno de nadie, por lo que su lectura no ofrece demasiada ayuda.

Nuevos Máximos / Nuevos Mínimos

En la lectura de los extremos mediante el nº de nuevos máximos de las últimas 52 semanas, respecto al de nuevos mínimos, vemos como en los últimos días ha ocurrido un debilitamiento importante. A nivel absoluto ha llegado a superar el nivel de -100, además de colocar a su media de 10 (no así la de 30 todavía) en nivel negativo.

Ahora mismo, señala únicamente nivel de precaución, aunque si siguiera debilitándose, volviendo a niveles de -100 o con ambas medias en terreno negativo podríamos a pensar en que nos espera una caída algo mas seria.

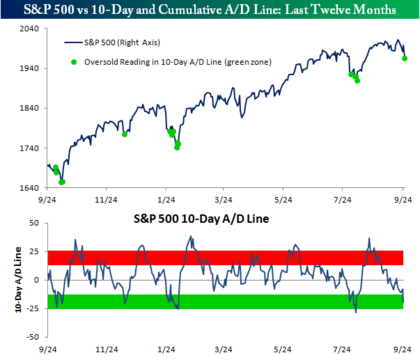

Advance/Decline line

El Advance/Decline nos marca el acumulativo del saldo diario del nº de acciones que suben sobre las que bajan al final del día.

Si bien el indicador marco nuevo máximo junto con el S&P, en las ultimas sesiones ha caído algo mas que el índice.

Aunque hay que decir también que este nivel de caída del indicador, ha marcado un punto de sobreventa, y por tanto un buen punto de compra.

Small caps

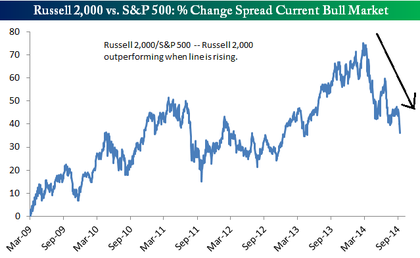

Otra medida de amplitud de mercado, suele ser el índice Russell 2000, al quehemos visto incapaz de superar los máximos recientes.

Revisando la relación entre ambos índices, vemos como a pesar de superar ampliamente al S&P durante la primera parte del ciclo alcista que empezó en 2009, el Russell 2000 ha ido perdiendo fuelle respecto al S&P en los últimos meses.

No hay que olvidar que si bien las divergencias dan muchas señales falsas y no indican con demasiada precision el timing del mercado para los movimientos de cambio de tendencia, son un fenomeno clasico que se da en las partes finales de los ciclos alcistas.

Una ojeada a los fundamentales

A nivel fundamental, para ponernos en perspectiva de forma simple, y a modo de resumen, podemos revisar la situación mediante el PER de Shiller, que actualmente, como vemos en el gráfico, sitúa las valoraciones actuales a niveles parecidos a los de 2007 y no muy lejos de las de 1929 por ejemplo, eso si, con niveles de márgenes de beneficios en nivel record. Otra vez, esto no significa que se tenga que vender, solo es una advertencia que debemos tomar en cuenta para nuestras operaciones y el horizonte temporal de estas.

Conclusion

Una vez repasados los diferentes indicadores mas de ‘moda’ últimamente, vemos como algunos de ellos, sobretodo los de corto plazo, efectivamente han acertado indicando el reciente retroceso.

Mirando más a largo plazo, vemos como a día de hoy solo se ha producido un simple deterioro en algunos de estos indicadores, que solo muestran que una pequeña corrección sería algo normal e incluso sana en un mercado alcista de tan larga duración como el actual. Hay que tener en cuenta en el caso de las divergencias que en mercados alcistas sus señales son mucho menos efectivas que en mercados bajistas.

Este ha sido además el patrón que se ha seguido durante los últimos tiempos, com hemos ido viendo en las crónicas de mercado anteriores, donde un debilitamiento de los indicadores, ha ido junto con una leve corrección el mercado que ha ‘limpiado’ la situación para poder seguir de nuevo con los avances.

Por otra parte, esto no va a ser siempre así, y el mercado no va a estar eternamente subiendo sin caídas serias, por lo que hay que estar preparados para cuando esto suceda, viendo como los fundamentales no inspiran precisamente mucha confianza. Para este caso, más deterioros de los indicadores comentados serian una buena señal para estar alerta. Otra señal podría venir con una recuperación de las cotizaciones en los próximos días sin que los indicadores mejoraran sustancialmente.

Así pues, según la historia reciente, al mercado le tocaría recuperar el terreno perdido. Sin embargo habrá que estar atentos a como evoluciona tanto el mercado como los distintos indicadores para ver si podemos subirnos de nuevo al carro alcista o hay que quedarse fuera a la espera de un momento mas propicio.

Este artículo tiene 2 comentarios

Mirar el volumen es otra buena estrategia para intentar descubrir si se esta produciendo un proceso de distribución en el mercado. Como dices en los últimos días hemos vivido algún que otro día en el que el volumen de un día bajista superaba el del día alcista precedente, en un signo de distribución.

Una vez el mercado ha corregido un poco, la pregunta sigue siendo hasta donde. Como puedes ver en el gráfico, por técnico el primer nivel es obviamente el mínimo del movimiento hasta hoy en 1960. Si este falla, ya si que podríamos irnos fácilmente a las cercanías del 1900, en el rango (1890 – 1910).

Saludos

Escriba un nuevo comentario

Identifíquese ó regístrese para comentar el artículo.