IMPORTANTE ANTES DE LEER. ¿Saben soy una persona con un fuerte carácter, ? Eso no quita que no reconozca mis errores(de hecho soy muy tranquilo y relajado), Hugo me ha demostrado mis errores en mis cálculos, por eso antes de leer el artículo les obligo a que lean su comentario (Es el primero de todos) No borraré un solo ápice del artículo porque los errores, errores son y quiero que los vean. Ahora bien marcaré con un asterisco lo que añadiría y pondré en rojo lo que en teoría eliminaría. El error de la tabla es indiferente, pues es una incongruencia de fechas pero a ser una tabla hecha manualmente eso son simples erratas que no afectan a los porcentajes.

Como muy bien expresa el título con 500.000 euros no vamos a invertir en bolsa, con 500.000 euros nos dedicamos a vivir una vida como el señor manda, una vida tranquila apartada del mundo o cerca de él, según se prefiera. Que nos repartimos a 1.500 euros por mes y nos da para vivir más de 25 años sin trabajar ni dar un palo al agua. Desde luego no es lo que yo haría, pero sí que sé que es lo que harían la mayoría de personas que quieren vivir la vida sin trabajar de una forma acomodada. Eso descartando que no malgasten el dinero, que eso algo que suele pasar. Dicho esto y dejándolo a un lado, vayamos al quid de la cuestión qué es con cuanto se puede vivir de la bolsa y lo haremos desde una perspectiva desde mi forma de pensar lógica a partir de unos puntos bien diferenciados. Por cierto, aunque crean que la foto no tienen nada que ver con esto, les aseguro que tiene demasiado en común.1. Warren Buffett y su 20% anualizado

Parece que ustedes no han leído sobre la forma de inversión del señor Buffett y si lo hicieron, lo hicieron, muy probablemente, mal. Buffett comenzó con 100$ en 1956, los cuales ha convertido en los miles de millones que posee hoy día. Se juntaron un grupo de inversores, concretamente siete socios, cada uno de los cuales aportó una cantidad preestablecida de la que obtenía un porcentaje de los beneficios reuniendo un total 105.000$. Buffett solo aportó 100$. Él prometió un 6% de rentabilidad sobre el capital aportado por cada uno y a partir de la superación del objetivo el se llevaría un 25% de la ganancia, mientras que los demás socios comanditarios el 75%. A partir de ese momento, y viendo que Buffett conseguía unas rentabilidades muy buenas que batían de forma holgada a la media le fueron surgieron clientes, muchos clientes. En 1965 el total de sus activos habían alcanzado los 26 millones de dólares. En 1969 Buffett decidió liquidar la sociedad debido a que las condiciones de mercado, según él, no eran las adecuadas para aplicar su método.Fue entonces cuando adquirió Berkshire Hathaway (empresa textil). No compró acciones como lo hace un especulador, sino que adquirió la empresa y se hizo propietario de la misma. La rentabilidad de Buffett que conocemos no es una rentabilidad sobre el precio de las acciones y las revalorizaciones de las mismas, rotundamente no. En su rentabilidad se incluyen los dividendos y los beneficios que obtiene en total como propietario de las empresas que posee. Esto quiere decir que para empezar el 20% anualizado como inversor en cuanto a su inversión en acciones es un mito, porque si excluimos dividendos la rentabilidad se reduce. Leemos todo lo que nos dicen y lo aceptamos, en general, como borreguillos de campo que son dirigidos por el perro pastor.

¿Qué significa un 20% anualizado?

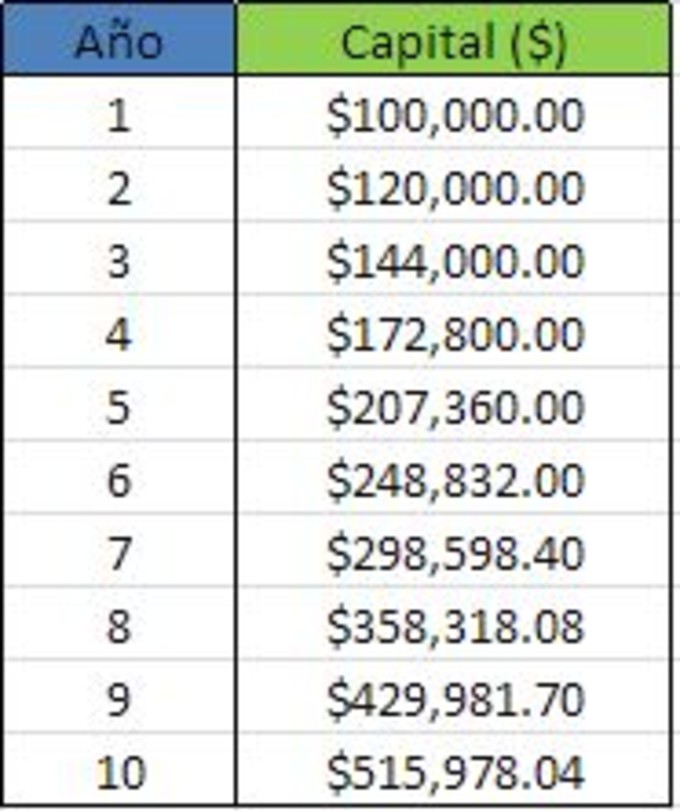

Un 20% anualizado es una rentabilidad muy buena, lo reconozco pues no me queda otro remedio. Un 20% anualizado significa que en 10 años si no tocamos el capital obtendremos una rentabilidad acumulada del 516% sin contar impuestos y sin descontar la inflación, lo cual, independientemente de lo concretado anteriormente, es genial. Usted aunque solo disponga de 10.000 euros puede vivir de la bolsa si es capaz de conseguir un 20% anual. ¿Sabe por qué? No cree usted que si expone sus resultados no habrá siquiera alguien en todo el mundo que le de su dinero para que en diez años se lo quintuplique, evidentemente usted se lleva una comisión y usted podrá vivir de la bolsa. Usted pensará "Jolín tengo que hacerlo durante diez años para demostrarlo", hágalo, es evidente que usted conseguirá vivir de la bolsa independientemente de su capital. En este último párrafo entendemos vivir de la bolsa, como aquel que gana dinero mediante la inversión y/o especulación, más adelante aclararemos esto.

2. Conseguir un 8% anualizado es penoso

Conseguir un resultado superior al 8% anual es tan sencillo como poner una media móvil de 200 sobre el gráfico en semanal y automatizarlo. Mi abuela podría hacerlo, incluso mi prima pequeño de ocho años (sabe utilizar el ratón del ordenador). El sistema es simple si cruza al alza póngase largo, si cruza a la baja cancele posiciones largas. Vamos a eliminar los cortos y nos abstenemos en mercados bajistas, mi abuela no quiere tener mala fama entre las vecinas, ganar dinero en las crisis (mercados bajistas) no es moral para ella, además así se puede "considerar" algo parecido a un inversor de comprar y mantener y no una especuladora.

- -"Abuela, cuando la línea azul(color de la media móvil) esté por debajo de la línea negra (vamos a quitarle el gráfico de velas a la abuela para que no se líe y le ponemos uno lineal) dale al botón verde (compra), cuando la línea azul cruce y esté por encima de la otra línea negra dale a la X (símbolo abreviado para cerrar) y cierra la operación. Repite el proceso tantas veces como se den las reglas ¿vale abuela?". -"¿Nieto desde 1950 hasta nuestros días cual habría sido mi rentabilidad?":

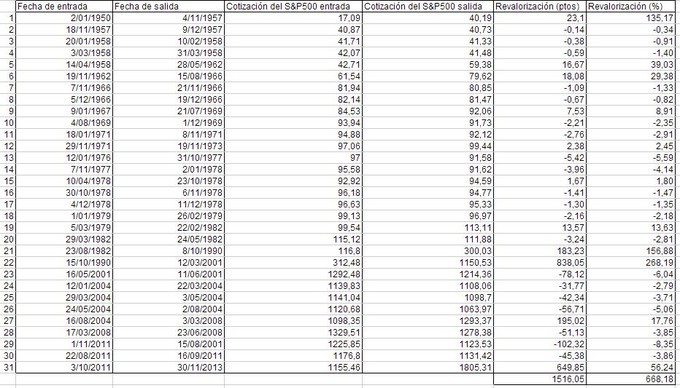

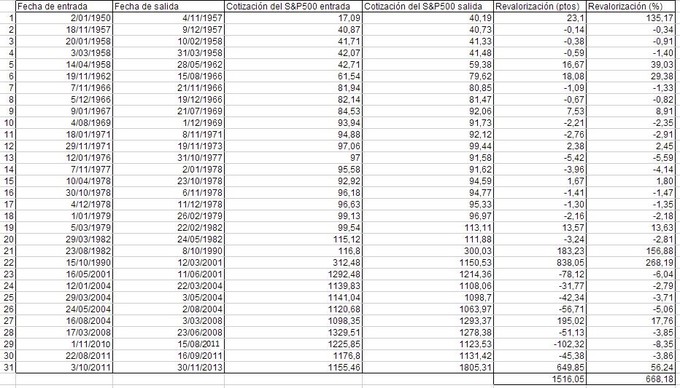

Abuela, sé que solo solo has mirado dos líneas de diferente color y que solamente has mirado el gráfico una vez a la semana. Lo sé. Tu entradas han sido las siguientes:

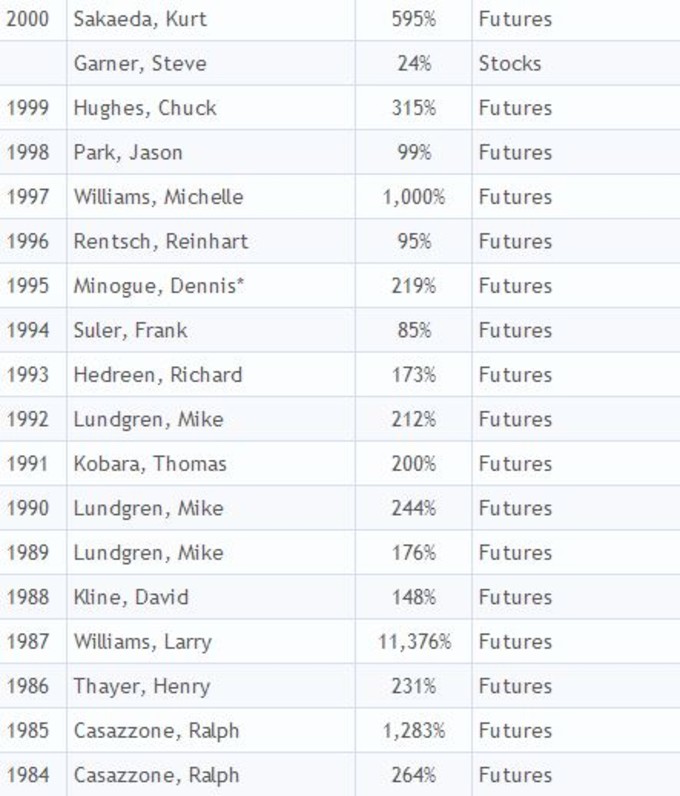

*Tabla con errata en la línea 29

*Tabla corregida

*Has obtenido un 6.56% anualizado replicando al índice S&P500, es decir, sin contar los dividendos. Descontando inflación e impuestos se convierte en un 0.738% de rentabilidad. Mientras tanto otros luchan por conseguir un 8%(incluyendo dividendos) que no siempre consiguen. Descontando inflación e impuestos se convierte en un 0.9% de rentabilidad. En un periodo de 63 años(sobre 100$) mi abuela hubiera ganado 5.471$(Después de impuestos e inflación 615$ ), mientras que la media del mercado hubiera conseguido de haber obtenido un 8% todos los años durante 63 años seguidos sin obtener pérdida en ninguno de ellos 11.811$ (Después de impuestos e inflación 1.328$). Mi abuela siendo realista (acertando un 33% de operaciones y teniendo pérdidas en el 66% restante) ha obtenido mediante una técnica que requiere unos tres minutos de explicación 615$. Por otra parte un trader con técnica depuradas durante algunos años, lo cual son unas cuantas horas, unos cuantos días y unos cuantos meses de estudio ha obtenido un 8% todos y cada uno de los años. La media(muy preparada), al cabo de 63 años, ha ganado un 115% más que mi abuela. Como podéis comprobar un simple 0.162% anualizado (tras impuestos e inflación) produce una diferencia en términos absolutos bastante grande. Ahora bien, si ustedes tras estudiar, digamos, dos años, no son capaces de superar a mi abuela la cual utiliza una de las técnicas más sencillas que existen, usted tiene un serio problema. A continuación les ánimo a que lean mis errores técnicos, por cierto, bastante graves. Sin embargo, lo que queda claro es la "gran proeza" de la abuela.

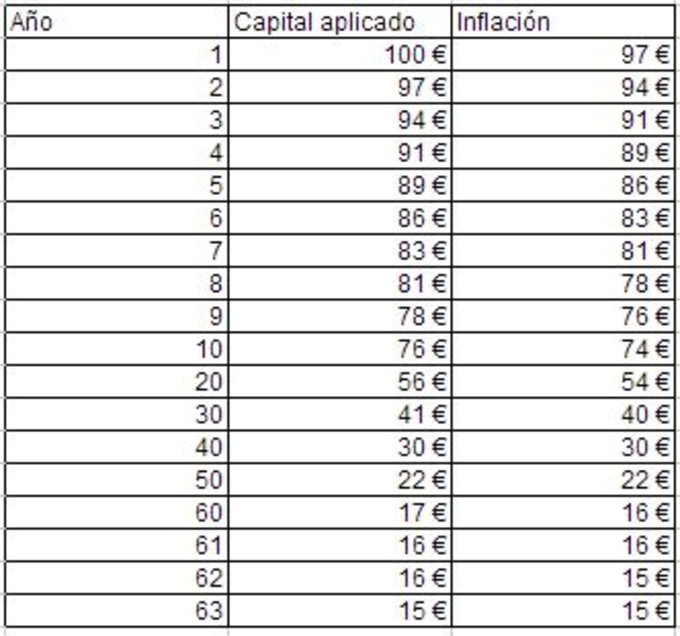

Has obtenido un 668,18% de rentabilidad en 63 años lo que significa que has obtenido un 10,60% anualizado. ¿Pero me dirán ustedes, y los impuestos?¿Y la inflación? Hagamos el cálculo. Del 10,60% hay que quitar un 25% que va para impuestos. Se nos queda pues en 7,95% a es le descontamos la inflación según la siguiente tabla:

En esta tabla se ha aplicado un 3% de inflación anual, lo cual nos dice como se va devaluando el dinero a lo largo de los años. 1 euro en 1950 equivalen a 0,15 en la actualidad, de modo que algo por lo que tenías que pagar 100$ en 1950, ahora para adquirirlo tienes que pagar 644$ (es una aproximación pues es cierto que hubo años con mucha inflación, más que la media, pero pondremos a todas las variables en las mismas condiciones, lo cual no distará mucho del resultado comparativo entre las mismas, varían los resultados absolutos, no los comparativos). Dicho esto el 7,95% de nuestra inversión lo multiplicamos por 0,15 y nos sale que la revalorización de nuestra cartera es de 1,1925% de beneficio. ¿Ustedes buscaban realismo no? Creo que les estoy aportando objetividad. Algunos dicen ganar un 8%, bien, si hacemos el cálculo con ese 8% que algunos intentan alcanzar tenemos que la revalorización de su cartera ha sido como máximo de 0,9% de beneficio. Pienso, sinceramente, que mi abuela podría escribir un libro, dar cursos de value investing e incluso crear un portal de inversión. Objetivamente ha conseguido un 32,5% de beneficio más que la media del mercado. No está mal pensando que mi abuela no cobró dividendos. Ya saben, solo replicó al índice americano (descontando dividendos), mi abuela es buena gente suele dejar sus dividendos al empresario.

Querían objetividad y objetividad les estoy trayendo. Imaginemos ahora que a mi abuela no le explicaron lo de las medias móviles e invierte 100 dólares para replicar al S&P500. La revalorización del S&P500 desde 1950 ha sido 8.747%, es decir, un 138,2% anualizado. En 1950 el S&P500 estaba en torno a los 17 puntos básicos, ahora está en 1800. Calculen. Si descontamos los impuestos y la correspondiente inflación se nos queda en un 15,6% (puede que la media sea menor, estoy seguro de que es menor pero en cuestiones comparativos es indiferente). Parece que esta vez el retorno ha sido algo mejor, solo un 1733% mejor que la media, es decir, del 8%" que incluyendo dividendos nos da la renta variable que ya sabemos que se queda en un 0,9% tomando como referencia el ecuador del siglo XX.

Si quieren comprobarlo, compruébenlo, soy conciso y concreto y les traigo los datos. Por si acaso también se lo cálculo, no quiera el señor que se tengan que tomar la molestia de calcular, ¡No, por favor!

3. Josef Ajram

No discuto en absoluto que los libros de Josef sean malos, que sus cursos sean una basura, no lo discuto porque sinceramente no lo sé. De lo que no sé, callo. No sé si ustedes habrán hecho algún curso con Josef o habrán vistos sus cuentas de trading pero parece ser que sí porque hablan y admiten todo lo que se dice sobre Josef, sobre lo que Josef sabe, sobre lo que hace o sobre lo que deja de hacer. Ustedes pueden acusar a Josef de ser un terrorista financiero, me parece bien, probablemente tengan sus motivos. Ahora bien, Josef es un terrorista financiero y ustedes son unos suicidas financiero, porque mira que tragarse caídas del 50 o del 75%. Mi abuela con la media móvil de 200 lo máximo que perdió fue cerca de un 9% y eso que iba sin stop loss la muy loca, creo que tiene algo para invertir, tiene alma de inversora. Hay que ser malo a dolor para tragarse una caída del 50%. Les recomendaría, si me aceptan el consejo, que utilicen stop loss si no quieren despeinarse en las caídas. Fíjense que incluso en tales caídas yo les animaba a entrar cortos, mi abuela jamás abriría un corto. Sin embargo, ya saben como son los abuelos, se encabezonan con algo y no veas. Puede entender que no abran cortos y que no se beneficien de las caídas, pero jamás entenderé como pueden ustedes tragarse tales caídas, hay que ser idiota pero idiota con todas las letras, bueno para que no se ofendan les diré Dummies que queda más suave y técnico. Sólo se lo perdonaría a alguien que no sabe sobre bolsa, que no han estudiado y si me apuran ni siquiera a ellos. Que quede claro que financieramente hablando ni defiendo ni dejo de defender a Josef Ajram, lo admiro como atleta. Como trader me es indiferente lo que haga porque no sé lo que hace con su dinero en sus cuentas, ni los cursos que da porque no los he cursado.

4. ¿Qué significa vivir de la bolsa?

Yo más bien diría vivir de los mercados financieros. Es lo mismo, pero queda más técnico y sé que a los borreguillos les gusta escuchar palabras técnicas, parece como si tuvieran una dosis extra de verdad, aunque en realidad no es ni más falso ni más verdadero. Se puede vivir de los mercados financieros sin invertir un solo céntimo. Dedíquese a dar cursos, estudie marketing y aplíquelo para conseguir clientes, de eso sabe muy mucho Josef y aunque no lo crean también el CEO de este portal y luego explicaré por qué. Usted puede también dedicarse a crear una web de trading, aporte material y conocimientos y quizás (aunque es muy poco probable) y con la publicidad usted podrá vivir de la bolsa. Venda señales, no invierta, solo venda señales. No tiene ni un duro pero si da buenas señales y tiene a muchos clientes, cobre una suscripción, si le va bien, usted podrá vivir de la bolsa. Funde una gestora, si tiene clientes que le fíen su capital a su criterio usted no necesitará capital, vivirá de las comisiones. Hay que reconocer que todo esto es muy poco probable, hay que luchar mucho pero poder se puede, hay personas que lo hacen. Otra cosa distinta es ser independiente, eso es más complicado, pero si escribimos sobre vivir de la bolsa, digamos todo ¿No? También puede que lo fiche algún bróker, si usted presenta sus resultados sobre un capital y tiempo razonable, quizás lo fiche alguna compañía como gestor. ¿Poco probable? Sí ¿Hay gente que lo hace? Sí. Por tanto¿Es posible? Por supuesto. Puede que se me olvide alguna opción pero creo que han entendido la idea.

5. ¿Se puede vivir del fútbol?

Cuente los futbolistas que hay en el planeta, ¿hay pocos verdad? 20 equipos por 5 ligas principales es igual a 100 equipos con un plantel de 20 jugadores cada equipo es igual a 2.000 personas viven de jugar fútbol, digamos de forma holgada. ¿Se puede vivir de la inversión bolsa? Si me preguntan les diré¿Hay gente que vive de la bolsa? Sí¿verdad?. Poco probable, sí, pero insisto, posible. ¿Se puede ser cirujano? Sí, estudie. "Hay que estudiar mucho" Me dirá usted. Les responderé pues, ¿ama usted la medicina? Si usted la ama el estudio será una delicia para usted, no supondrá en muchas ocasiones esfuerzo, si que requerirá esfuerzo como en todo, pero más que esfuerzo será placer. ¿Ama usted la bolsa?¿Ama usted el trading? Si lo ama de verdad, usted será trader. Una vez dicho esto entrará en juego las cualidades de cada uno. ¿Cuantos goles es capaz de anotar?¿Cuantas asignaturas es capaz de aprobar?¿Es capaz de aplicar lo estudiado?¿Qué rentabilidad es capaz de obtener? Me dirán es que para ser futbolistas necesita cualidades físicas, mira Xavi. Lento y bajito,¿Da buenos pases verdad? eso no viene de nacimiento señores. Me dirán también es que yo no tengo buena memoria. Estudie 10 horas al día todos los días desde el primer día hasta el último, y mire si finalmente no lo conseguirá. "¿10 horas?¿Estás loco tio?" ¿Usted digo que quería ser cirujano verdad?. ¿Quiere ser trader? Estudie trading, no lea libros, estudie los libros y contraste, no se limite a aceptar todo lo que le dicen, cosa que por cierto hacen la mayoría de ustedes, no tiene criterio propio, duele leerlo pero es pura verdad. Soy consciente de que existen muchos factores, hay personas que no se pueden pagar la carrera de medicina, otras no pueden ir a la escuela de fútbol por cualquier cuestión. En el caso del trading, tiene en internet toda la información necesaria, más de cincuenta libros en pdf, webs con información infinita. Buffett lo hizo con 100$ ¿Es imposible?No, Buffett lo hizo ¿Altamente improbable? Evidentemente, pero insisto, estudie. Tras leer todo esto me dirán que soy poco realista, es posible, pero pregúntenle o vean entrevistas de personas que han alcanzado el éxito, todas coinciden en algo. Trabajo duro no, durísimo. Chris Gardner otro ejemplo bursátil. Ya tienen dos ejemplos.

6. ¿Ser realista?

Ser realista en palabras de Will Smith: "Ser realista es el camino más común hacia la mediocridad"

Ser mediocre no tiene porque ser malo, para mí es malo, para otro a lo mejor no. ¿Will Smith era realista pensando que sería un actor rico y famoso?¿Los hermanos Wright eran realistas al imaginar un trozo de mental volando sobre el océano?¿El inventor del móvil era realista pensando en comunicarse con un objeto del tamaño de un paquete de pañuelos a 6.000km de distancia(Sí ese objeto con el que muchos de ustedes se comunica, muchas veces de forma "gratuita" vía whatsapp)?¿El creador de youtube (youtube fue un proyecto para clase de un estudiante) era realista al pensar lo que significaría para nuestra vida youtube?¿El de Facebook era realista?¿Steve Jobs era realista(le recuerdo que el ordenador con el que leen esto lo tienen gracia a su locura e irrealismo)?¿Y nuestro querido paisano Amancio Ortega era también realista verdad?

Y tras esto, simplemente sean realistas, seguro que conseguirán todos sus sueños, ahh no, ustedes no sueñen, recuerden, son realistas. Al final cada cual tiene su filosofía, unos con su filosofía consiguen ser a lo mucho trabajadores que dependen de sus jefes, otros intentan ir un poco más allá. La mente del perdedor, es decir, la de muchos de ustedes impedirá que consigan algo diferente. Mi sueño es ser trader, existe un 99,9999% de probabilidades de que no lo consiga, ahora bien, estén seguros de que lucharé hasta que se apague mi vida por ese 0,0001% y estoy casi seguro de que tarde o temprano lo conseguiré y esa es mi mentalidad.¿Puede que jamás lo consiga?Sí¿puede que algún día lo consiga? También. La esperanza de vida ronda los 90 años, así pues teniendo en cuenta eso, me quedan 73 años para intentarlo.

7. La calidad del trader

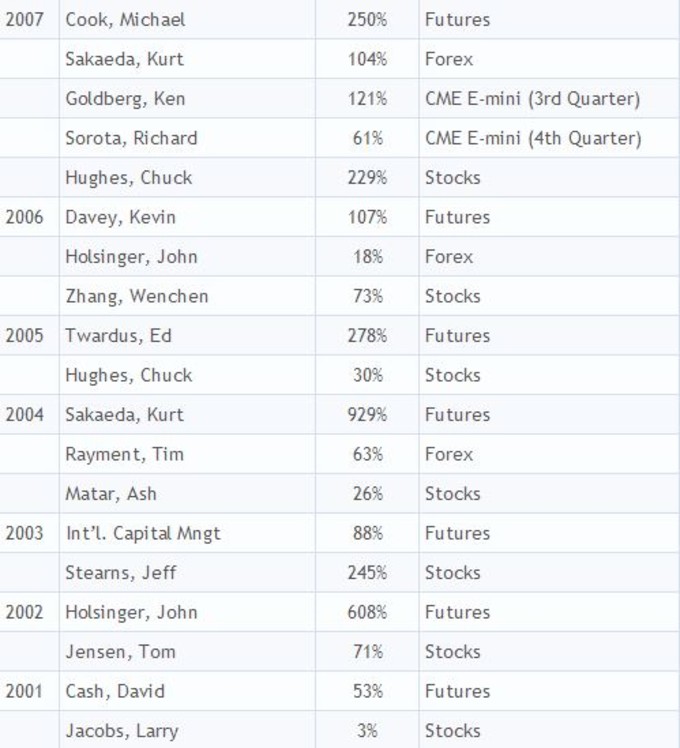

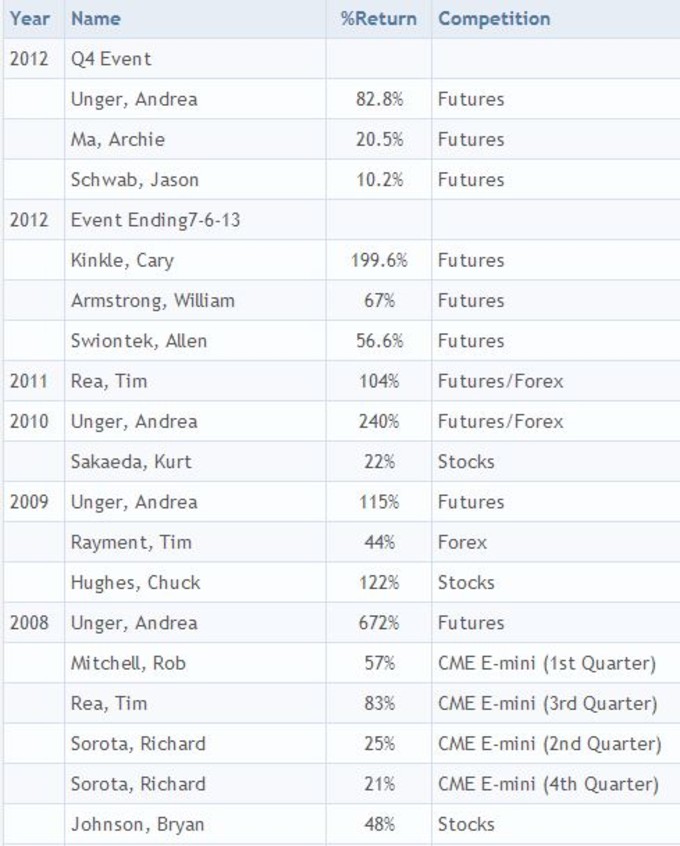

Se habla mucho del capital necesario pero no se habla de la calidad del trader ¿Qué rentabilidad es capaz de sacar usted? En base a la respuesta de esta pregunta usted deberá fijar un capital razonable, teniendo en cuenta todos los factores que influyen. Entonces vendrán los listos que dicen que lo máximo que usted conseguirá es un 20%. Buffett ha conseguido un 20% anualizado utilizando la técnica value investing, y como él es el mejor, esa técnica es la mejor. ¿Verdad? No ha sido hasta finales del siglo XX cuando ha sido posible hacer trading con la facilidad de la actualidad. ¿Day traders 0,88 ganadores? Me parece bien, es una estadística, probablemente incuestionable y ¿cuantos de esos tienen conocimientos suficientes sobre trading? El 90% pierde en bolsa, no me extraña tampoco, pues el day trading es, técnicamente, bastante más complicado que el largo plazo. Todo evoluciona, el ser humano, sus costumbres, sus inventos, todo evoluciona. El mercado también lo hace con la única diferencia de que el mercado es una de esas disciplinas en las que no interesa evolucionar en según qué aspectos, no interesa porque entonces algunos dejarán de vivir del chupe. Se han propuesto carreras específicamente bursátiles y se han rechazado ¿Por qué? Porque no interesa. El day trading es una disciplina que se puede considerar bastante joven ya que aunque exista desde hace años, no creo que sea haya profundizado lo suficientemente en ella. No estoy intentando probar que sea mejor que el value, de hecho aún no se ha demostrado, o eso creo. Pero sí que estoy diciendo que de aquí a unos cuantos años las técnicas sobre inversión mejorarán. ¿Los concursos de trading?bueno...aquí les dejo una tabla. Juzguen ustedes, yo no voy a entrar a juzgar porque aunque se hayan obtenido rentabilidades muy altas durante casi 30 años para algunos no tiene validez, que cada cual juzgue. Lean y observen bien los nombres, observen bien la tabla, encontrarán datos dignos de tener en cuenta.

8. Una señora campaña de marketing

Se dedican a investigar sobre los mercados, otros a invertir, otros a escribir, cada uno se dedica algo o combina varias cosas. El caso es que hay personas que son cracks del marketing. Josef es un ejemplo, sabe venderse mejor que nadie. Otros se quejan de eso y lo que hacen es crear un post con cierto grado de polémica y al final te linkan su curso alegando que lo suyo es lo bueno, es lo que da valor, lo del otro no vale para nada, que baje modestia que sube el figura. Sin lugar a dudas algunos post tienen una buena dosis de verdad pero escriben determinadas cosas que rozan extremos y se alejan de su fin didáctico. Como dice Aristóteles, la virtud está en el término medio.