Si sigue análisis de empresas desde el punto de vista fundamental habrá oído alguna vez esta frase: “es una compañía opable”. ¿Qué quieren decir con estas palabras? Básicamente, que existen serias posibilidades que aparezca otra compañía más grande (a veces de tamaño similar) y realice una oferta por el total de la empresa a un precio muy superior. La pregunta es clave, ¿ćomo sabemos si una compañía es opable o hay serias posibilidades de que sea comprada en su totalidad a un precio superior?

Saber con certeza algo así es imposible, sería necesario saber lo que está pensando el potencial comprador. A veces la decisión de compra de una empresa sigue un razonamiento muy refinado, y se trata de una decisión con un trasfondo y una estrategia definida. En otras ocasiones, las operaciones de compra o fusiones son simplemente estúpidas. Saber cuál va a ser la próxima estupidez de uno de los jugadores del mercado no es que sea imposible, sino que no es ni siquiera aproximable. Tiene algo más de sentido analizar los posibles movimientos más razonables, de modo que se puede intuir lo que necesita un gigante tecnológico en su estrategia a largo plazo para desarrollar el conjunto de su negocio. Este tipo de cuestiones son extremadamente complejas, pero son interesantes para el estilo de inversión de la inversión en valor.

Muchos inversores se alegran cuando se anuncia que uno de sus valores va a ser comprado a un precio considerablemente superior al de mercado. En muchas ocasiones, la empresa compradora puede llegar a pagar un 30%, un 40% o 50% por encima del último precio de mercado. Esto suele ser así ya que no es lo mismo comprar una empresa entera que una pequeña parte, las implicaciones para compradores y vendedores son diferentes. No siempre es una buena noticia, ya que una compañía por separado puede tener un mayor recorrido a largo plazo que el reflejado en el precio de adquisición. Pero para quienes se alegran de obtener una gran recompensa en poco tiempo, estas situaciones son las ideales si son aprovechadas.

La cuestión que a muchos les interesa entonces es cómo encontrar compañías cotizadas que sean susceptibles de ser adquiridas por otras más grandes, de forma que se pueda obtener una recompensa rápida si se acierta. En mi opinión, el proceso de encontrar una compañía con serias posibilidades de ser adquirida no es muy diferente del proceso de buscar compañías con ventajas competitivas. El mensaje es sencillo: si quieres encontrar empresas opables, debes buscar buenas empresas. Así que en vez de buscar empresas opables, lo que hay que hacer es buscar empresas con activos especiales y ventajas competitivas; y una vez entendidas las cualidades de las pequeñas y grandes, se puede intuir qué adquisiciones tendrían sentido. La única condición es que las compañías opables sean de tamaño pequeño o medio en relación con los potenciales compradores, aunque no es estrictamente necesario. Una vez más, hay que hacer el trabajo sucio, de esto nunca se puede escapar.

Es por esto que pienso que los comentarios sobre “esta compañía es opable” no tienen demasiado valor. La verdadera pregunta es qué tiene de especial esta compañía y cómo cotiza en relación a su verdadero potencial. Si encuentra una compañía con un activo valioso, como puede ser un conjunto de patentes, una amplia plataforma con usuarios o una determinada cartera clientes muy específica, entonces estará delante de una potencial presa para las grandes cotizadas. El siguiente paso sería analizar la estrategia que siguen en la dirección de la compañía, para ver si encajaría esta compra en sus planes. Esto es quizás lo más complejo de todo, ya que significa entender bien los planes que tienen en la cabeza una serie de personas en la dirección de una empresa.

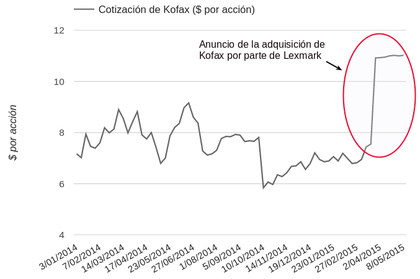

Un ejemplo de adquisición fue el caso de Kofax, una de las compañías de la selección de valores tecnológicos que comencé hace dos años y medio. Tras un año aproximadamente de la incorporación a la selección de valores tecnológicos, se anunció la adquisición por parte de Lexmark.

Quien hubiese analizado este negocio y comprendido sus cualidades especiales, no se sorprendería de la noticia. Descubrir empresas con activos incopiables es una forma de aumentar las probabilidades de encontrarse con adquisiciones en el futuro. Curiosamente, es un proceso casi idéntico al de buscar buenas compañías para obtener revalorizaciones. En lo bueno se acaba fijando todo el mundo en algún momento, ya sean los inversores o un potencial comprador. De modo que en vez de fijarse si una empresa es opable, debe analizar si una empresa tiene algo realmente especial o no.

En definitiva, no conviene tomar atajos. El proceso para ver las posibilidades de una OPA es el mismo que el de análisis de empresas desde el punto de vista cualitativo. Conviene no engañarse y sustituir las preguntas correctas por otras que prometen un camino más corto.

Cartera Value: Si está interesado en el análisis de compañías desde una perspectiva de largo plazo, no dude en visitar la página de información de la Cartera Value

Artículos relacionados:

Cartera tecnológica: sale Kofax (NASDAQ:KFX), entra Corning (NASDAQ:GLW)

Kofax– El software líder en digitalización de documentos en papel