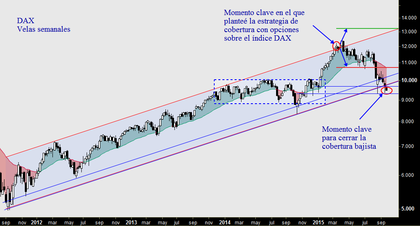

Como vengo diciendo, creo que estamos mucho más en zona de compra que en zona de venta. No existe figura de techo (o en todo caso está en formación y lo veremos dentro de unos meses), así que la situación del DAX apoyándose en la base de su canal alcista de medio plazo debe interpretarse como oportunidad de compra, para los que tengan liquidez (por haber reducido parcialmente posiciones durante los últimos meses o por cualquier otro motivo).

Por otra parte, para los inversores de medio plazo, que como he venido diciendo estos meses, no deben vender en fases correctivas de tendencia alcista, por mucho que duela: hay que saber asumir la volatilidad mientras la tendencia de largo plazo sea alcista (siempre que sepamos determinar correctamente la tendencia, que es una de las claves que explico en mi curso). Es por tanto momento de cerrar las coberturas con opciones como la que realicé en el mes de marzo de este año 2015 sobre el DAX, y que como vamos a ver ahora, nos ha proporcionado una rentabilidad superior al 10%.

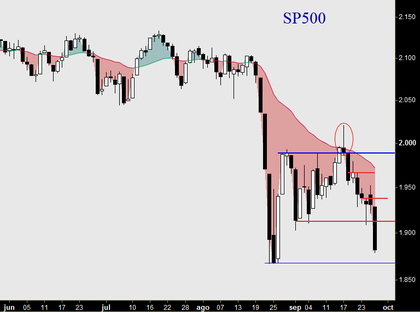

Técnicamente y a corto plazo, el principal escollo es que el SP500 en EEUU se encuentra en situación de sesgo bajista (insisto, a corto plazo), tal y como detallé antes de ayer. Todavía le queda algo de margen antes de tocar el suelo de su canal alcista, aunque no debemos obsesionarnos con eso: la fortaleza macro en EEUU podría permitir perfectamente que de nuevo la corrección se quede corta.

Sigo por tanto vigilando un fallo bajista de corto plazo, pero espero sin prisas, sobre todo después del velón negro del SP500 ayer lunes.

Sin sorpresas, la debilidad observada en el corto plazo ha provocado un velón negro contundente, y sólo le queda el soporte del 25 de agosto en 1868 puntos antes de entrar en caída libre (de corto plazo). Lo que pasa es que en gráfico semanal no está ocurriendo nada extraordinario: simplemente una aproximación a la base del canal de medio plazo. Y además, resulta que el SP500 es también un índice de ponderación por capitalización, lo cual significa que las empresas grandes ponderan mucho, y en este caso están evitando que el índice SP500 muestre un deterioro mayor. De eso hablaré más tranquilamente en otro post.

En torno a los 1.800 puntos el SP500 tiene un objetivo bajista relevante, y en caso de que todo se tuerza, podría irse hasta los 1.750 puntos donde tiene el retroceso Fibonacci del 38% de la subida desde finales de 2011. En cualquier caso, tendríamos después un rebote significativo, y tiempo de sobra para ver formarse una figura de techo que por ahora sigue sin existir.

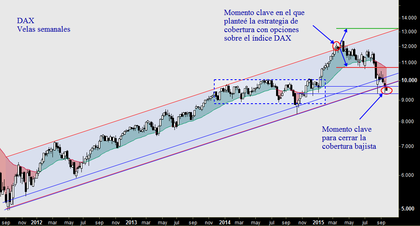

Ahora quiero centrarme en el cierre de la estrategia de cobertura con opciones sobre el DAX que abrí en marzo de este año 2015, en la razón por la que considero que hay que cerrar ahora y en los números finales.

En el gráfico anterior, que ya hemos mostrado otras veces, recuerdo el punto exacto en que realicé la estrategia de cobertura con opciones sobre el DAX, en marzo de 2015, en pleno techo del canal y en zona de sobrecompra. Técnicamente fue un nivel idóneo: alcista y sin miedo, pude realizarla a un precio muy atractivo, y la probabilidad de una subida superior al 12% desde esos niveles de 11.900 puntos era baja, y totalmente asumible: con una ganancia del 12% en el primer trimestre, simplemente estaba apostando que era complicado que subiera más de otro 12% (es decir, subir más de un 24% anual).

Con el paso de los meses la estrategia ha terminado entrando en beneficio, y ahora hay que destacar tres cosas:

1-quedan menos de tres meses para vencimiento y es en este período final cuando la prima "se derrite", es decir, pierde valor temporal más rápido, aunque con una opción de venta (PUT) 10.700 que está "muy in the money" (1200 puntos por encima del precio actual), lo cierto es que ese valor temporal no tiene ya impacto prácticamente. Lo que quiero evitar por tanto es que un rebote se coma parte de este beneficio latente (ya que una cobertura es simplemente eso: generar beneficio para compensar pérdidas de una cartera).

2- hace unos días plantée una cobertura con opciones sobre el SP500 (en este caso de corto plazo), con lo que no se hace necesario estar también cubierto en el DAX. Es importante atender a la situación técnica de cada índice: en marzo planteé cobertura en el DAX porque técnicamente es lo que pedía. Ahora lo he hecho en el SP500 por el mismo motivo, al margen de que Europa ya ha caído bastante. La verdad es que la cobertura sobre el SP500 la veo menos clara que la del DAX cuando la hice, pero a veces se hacen cosas porque hay que hacerlas, aunque no creamos mucho en ellas. La experiencia te muestra que ni las pérdidas ni los beneficios llegan muchas veces por donde los esperas.

3-la avaricia rompe el saco: estamos en zona de compra en Europa, la cobertura ya ha jugado su papel, arrojando un beneficio (tomando precios del subyacente DAX) de 10.700 - 9.483 = 11,37%. Esto significa que el que hiciera esta estrategia de forma especulativa está ganando limpios ese 11,37% y el que hiciera la estrategia para cubrir posibles pérdidas de su cartera, pues le tiene que sumar un 11,37% a su cartera, lo cual es un éxito total en la cobertura para un año 2015 que empezó muy bien, pero se ha ido torciendo.

La pregunta clave es: ¿hay que cerrar ahora la cobertura o conviene mantenerla de aquí a fin de año?

En mi opinión está muy claro: hay que cerrar ya. Tanto por técnico como por fundamentales (mirando tanto la Micro como la Macro), estamos en zona de compra, y por tanto no sólo hay que cerrar esta cobertura, sino que además hay que plantear una estrategia alcista, y ya que estamos, también con opciones. ¿Por qué no plantear una estrategia alcista con opciones? Será una excelente forma de mostrar que las opciones también sirven para construir estrategias alcistas, sin necesidad de tener acciones.

No obstante, lo voy a hacer en dos partes: primero cerrar la estrategia bajista (cobertura) del DAX, que abrí en marzo y segundo, cuando técnicamente me parezca apropiado, iniciaré la estrategia alcista.

Como explico en mis cursos, hay dos formas de tomar posiciones:

1- esperar a una extenuación, una capitulación bajista, que en este caso del DAX podríamos tener en un hipotético susto por debajo de los 9.000 puntos, o

2- esperar a entrar en sesgo positivo de corto plazo, o romper al menos unas primeras resistencias de corto plazo (por ejemplo, los últimos gaps bajistas de corto plazo, siendo la técnica de los gaps una excelente forma de detectar señales positivas o negativas en los mercados).

A la espera por tanto de ver una señal alcista de corto plazo que nos permita entrar sin ir en contra de la corriente de corto plazo (por ahora bajista), vamos a cerrar la estrategia abierta en marzo. Recuerden, el pasado 16 de marzo:

1. Compramos la PUT 10.700 por 344 puntos y,

2. Vendimos la CALL 13.200 por 370 puntos

El neto de ambas operaciones supuso un ingreso de 26 puntos, lo que se tradujo en un coste nulo (incluso ligeramente negativo, es decir, ingresando dinero) para la estrategia de cobertura.

Pues bien, la CALL la ignoramos, no la queremos recomprar, porque el riesgo de que suba por encima de 13.200 de aquí a Diciembre es mínimo, y además, tendríamos subyacente. En cuanto a la PUT 10.700 de diciembre, según la web de eurex, la tenemos ahora mismo en 1284 / 1307 puntos (bid / ask). Vamos a hacer los cálculos tomando el Bid directamente, sin negociar.

La compramos por 344 y la vendemos por 1.284 puntos, pero la rentabilidad no se calcula en este caso comparando precio de compra y de venta de la PUT, porque de hacerlo así estaríamos asumiendo que estábamos especulando con el propio precio de las opciones, cuando la intención inicial y el objetivo final era la cobertura de una cartera para caídas del DAX por debajo de los 10.700 puntos.

Además, esos 344 puntos se financiaron con la venta de la CALL 13.200 por 370 puntos, de tal forma que la rentabilidad sería mucho mayor (y de hecho incalculable, puesto que no nos costó ningún desembolso). Pero no, lo correcto es calcular esa rentabilidad en función del subyacente. Los 1.284 puntos que ingresamos con la venta de la PUT 10.700 son todo beneficio.

Sobre esos 10.700 puntos, la rentabilidad sería del 12%.

Pero OJO, en realidad esta estrategia la hicimos cuando el DAX estaba en los 11.900 puntos, y queríamos cubrir nuestra cartera, en principio para caídas por debajo de los 10.700 puntos. Así que calculado sobre esos 11.900 puntos iniciales, los 1.284 puntos de beneficio suponen una rentabilidad del 10,78%. Esa es la rentabilidad real de nuestra cobertura. ¿No está mal verdad?

Por supuesto, si el DAX se desploma a partir de ahora, ya no tenemos cobertura para nuestra cartera, salvo que en paralelo al DAX, se desplome también el SP500, donde sí tenemos cobertura. Pero en realidad, creo que lo más importante es comprender que en bolsa hay que saber asumir riesgos, y normalmente eso hay que hacerlojusto cuando la mayoría (la gran masa) decide no asumirlos.

Tengan en cuenta que es mucho más fácil asumir riesgos cuando cerramos una cobertura que nos ha dado un 10,78% de beneficio, evitando así tener la cartera en negativo en 2015, cosa que los demás no consiguen.

En mi curso explico análisis técnico y explico operativa en base a los gráficos. Es decir, dónde entrar, dónde colocar stops (aunque sean mentales, es decir, dónde están los niveles clave), y dónde salir. Pues bien, fíjense una vez más en este gráfico del DAX, y vean dónde entré (es decir, dónde abrí la cobertura bajista sobre el DAX), y dónde salgo (es decir, dónde la cierro y dejo de estar bajista con esta cobertura). En ambos casos, por fuera del canal alcista de referencia.

Como vengo diciendo, sigo con el radar puesto para buscar un punto de entrada. Si esto sigue bajando, pues mayor será la oportunidad.

Nota: El próximo 13 de octubre empieza una nueva edición de mi curso de Análisis Técnico bursátil online. Si te interesa, consulta aquí el temario y el horario, y apúntate ya. ¡ Ya no queda nada !

Para actualizaciones frecuentes y comentarios intradía, puedes seguirme también desde mi cuenta de Twitter y desde mi página de Facebook.