Mucha gente cree que el AT son gráficos con líneas de tendencia, soportes, resistencias y poco más. Y otra mucha gente piensa que el AT son indicadores y osciladores como el RSI, MACD, Estocástico etc. Pero en lo que poca gente piensa, aunque últimamente está creciendo en España, es en el análisis de la amplitud de mercado. Vamos a ver qué es esto.

Recuerdo que en 1998 (yo ya estaba en bolsa por entonces, a punto de terminar la carrera), mi análisis de mercado me decía que habíamos tocado techo de largo plazo. Sin embargo, los índices siguieron subiendo hasta el año 2000. Los valores grandes subían, pero los medios y pequeños ya no lo hacían. Los índices principales marcaron nuevos máximos, pero la mayoría del mercado ya no era alcista. Esa es la esencia de la amplitud de mercado. Cada vez que el mercado deje de comportarse como un bloque, malo.

La idea es que detrás de todo movimiento alcista ó bajista en los principales índices, tiene que existir un apoyo mayoritario de los valores del mercado, y cuando eso no ocurre, podemos tener una pista de un posible giro, sobre todo cuando estamos en niveles extremos (máximos ó mínimos históricos ó de varios años).

Esto se puede ver comparando índices de valores grandes (big caps ó grandes capitalizaciones) como el SP500 ó Nasdaq 100, con índices de valores de capitalización media (SP400) ó índices de valores pequeños (capitalización pequeña como el Russell 2000 ó el SP600). En este post reciente sobre índices de big, mid y small caps, estuve repasando algunos conceptos sobre el tamaño y la cantidad de empresas que cotizan en un mercado; es una buena introducción (si aún no lo has leído).

Para hacer análisis de amplitud de mercado, hace falta que el mercado sea grande y profundo. En España el análisis que se puede hacer con apenas ciento y pico valores, es muy limitado. En EEUU, con miles de valores, adquiere todo su sentido.

Indicadores de amplitud específicos

Uno de los encuentros casuales que he tenido estos dos últimos años ha sido el de Miguel Larrañaga (que también escribe aquí en inbestia de vez en cuando), que se mostró muy abierto y generoso, mostrándome su blog www.markettiming.es dedicado íntegramente a la amplitud de mercado, en la que están especializados él y su socio Angel Matute. No hay mucha literatura en España sobre la amplitud de mercado, y aunque estos años está creciendo, todavía sigue siendo relativamente desconocida. El blog de Ángel y Miguel es (que yo sepa) el único en España especializado en amplitud de mercado, muy interesante para los que queráis adentraros más en detalle.

La amplitud de mercado se debe observar en teoría en un horizonte de medio plazo. Pero a corto plazo (diariamente) podemos fijarnos en algunos detalles que mejoren la información limitada que aportan los índices de bolsa. Ocurre de vez en cuando que un índice como el SP500 ó como el CAC40 sube al cierre de sesión, pero si miramos cuántos valores suben y cuántos bajan, vemos que hay más valores que han caído ese día, que valores que han subido.

Esa es la base de la amplitud de mercado: fijarnos cada día en la cantidad de valores que suben y bajan. A partir de aquí, se pueden complicar mucho los cálculos, aunque como siempre, es muy conveniente no complicarlos demasiado, porque más allá de cierto grado, la complicación no aporta nada (al contrario, resta valor).

A finales de enero, Miguel Larrañaga publicó un post sencillo en su blog explicando cuál es la esencia de la amplitud de mercado: contar valores que cumplen una determinada condición, por ejemplo, contar los valores que suben hoy frente a los que baja, ó contar el número de valores que están por encima de su respectiva media móvil de 50 sesiones (es decir, contar el número de valores que están alcistas a medio plazo).

Otro ejemplo ilustrativo (pero poco concluyente debido a que sólo contamos 40 valores): mientras el CAC sigue subiendo y marcando nuevos máximos, el % de valores que si sitúa por encima de la MM20 está retrocediendo. Eso es una señal de posible debilidad, y si el índice forma techo y rompe un primer soporte de corto plazo, tendremos muy en cuenta esta debilidad de fondo para darle fiabilidad a la señal bajista en el índice. Pero esto es todavía demasiado avanzado, vamos a centrarnos aquí en la línea AD (avance-descenso).

La línea AD

La línea A-D (Avances - Descensos) se construye haciendo cada día la resta:

Nº de valores que suben - Nº de valores que bajan.

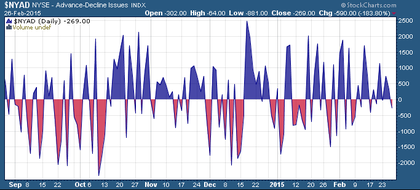

Obviamente, este dato puede ser muy errático, tal y como vemos en el siguiente gráfico (del NYSE):

Para suavizar las oscilaciones, podemos usar una media móvil, por ejemplo, la de 20 últimas sesiones, ó mejor aún, la de 150 sesiones para tener una visión de largo plazo. Algunos autores defienden esta MM sobre la línea AD como un gran indicador tendencial (ver al final del post la MM200 ó Momentum index de Stan Weinstein).

De la línea A-D a la línea AD

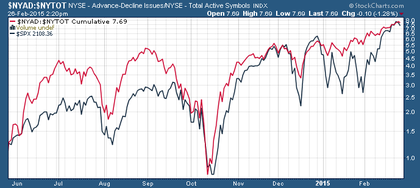

La línea A-D es la diferencia diaria entre subidas y caídas, mientras que la línea AD (sin el "-" entre la "A" y la "D"), es la suma acumulada de la línea A-D. Aquí es donde la cosa empieza a ponerse interesante. Nos interesa comparar la evolución de esta línea AD con la de los índices en busca de disparidades. Como vemos en el siguiente gráfico, la correlación es muy alta:

En EEUU es donde tenemos más información disponible, y es donde más relevante es, debido al tamaño enorme de su mercado. Hay varias webs donde podemos seguir esa información, como por ejemplo en StockCharts.

La línea AD y los techos

En el siguiente gráfico vemos el índice SP500 comparado no con la línea AD "pura" sino con el ratio AD/TOTAL, es decir, la diferencia entre número de valores que suben y bajan, dividido entre el total de valores. De esta forma, en vez de una diferencia, obtenemos un ratio que es comparable a largo plazo, incluso aunque hayan desaparecido 100 empresas ó hayan salido a cotizar muchas nuevas empresas (que es un problema clásico).

Pues bien, ¿qué nos dice este gráfico? Muy sencillo: los nuevos máximos del SP500 se producen en paralelo a nuevos máximos en la línea AD. Es decir, el índice sube con el apoyo mayoritario del mercado. Algo que ya dije que se puede ver de varias maneras (observando los índices SP400, Russell 2000 y SP600 por ejemplo).

Sin embargo, esto no siempre es así. Observen la divergencia que se produjo en septiembre de 2014, justo cuando lancé mi alerta bajista:

Durante la primera mitad de septiembre, el índice SP500 seguía lateral-alcista, y marcó incluso un nuevo máximo a mediados, por encima del de principios de mes. Sin embargo, la línea AD no hizo más que descender, formando una clara y contundente divergencia bajista, eso sí, una divergencia de corto plazo. Fue una señal precursora de la corrección que se avecinaba, y es la misma conclusión a la que llegué analizando el comportamiento diferente del SP500, SP400 y SP600. Es decir, dos caminos diferentes para una misma conclusión, aunque ambos son análisis de amplitud.

A más largo plazo, la divergencia más famosa es la de 1998-2000. El famoso techo de la burbuja tecnológica en marzo de 2000 vino precedido de una enorme divergencia bajista. Es muy significativo que los gestores Value tuvieran un año nefasto en 1999: Bestinver perdió casi un 11% mientras el Ibex subió un 9%, es decir, Bestinver tuvo 20 puntos menos de rentabilidad que el mercado, algo totalmente insólito en sus 22 años de historia.

En el siguiente gráfico, sacado del blog de Miguel Larrañaga (ver esta entrada sobre la línea AD) se puede ver cómo la línea AD estuvo cayendo desde mucho antes del techo de marzo de 2000 en las bolsas:

Dice Miguel que es un ejemplo de cómo el indicador a veces se puede volver loco, pero no estoy de acuerdo. Es un ejemplo histórico que tiene su explicación, y hay que saber poner las cosas en contexto. Ningún indicador por sí mismo es suficiente, debe formar parte de una batería de indicadores que después analizaremos.

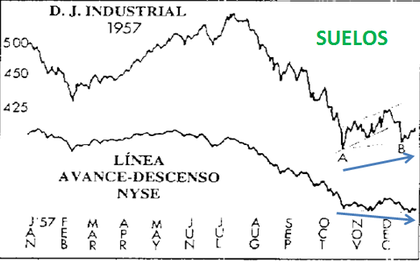

La línea AD y los suelos

Dice Weinstein en su famoso libro "Los secretos para ganar dinero en los mercados alcistas y bajistas", que en los grandes suelos de medio-largo plazo, no debemos esperar que sea la línea AD la que nos muestre el camino, sino al revés. Dicho de otra manera, cuando después de una fuerte tendencia bajista vemos que un índice forma figura de suelo y se gira, pero la línea AD sigue marcando nuevos mínimos, no significa que el giro no sea fiable, porque en realidad lo que ocurre es que los grandes valores dejan de caer y provocan que los índices mayores se giren, mientras una mayoría de valores del mercado siguen cayendo en medio del pánico general.

Una vez más, todo es cuestión de lógica y sentido común, y debemos saber interpretar bien lo que ocurre. La psicología de mercado es clave, y ese pánico final donde se vende todo (conocido como sell-off) explica por qué la línea AD sigue cayendo. Dicho ésto, en mi experiencia no me ha parecido relevante este detalle, porque la línea AD la utilizo sobre todo para buscar posibles techos de mercado (como indicador complementario). Es decir, no uso la línea AD para los suelos, sólo para los techos.

A partir de esta línea AD, se crean otros indicadores de amplitud, y como siempre, podemos rizar el rizo hasta donde queramos. El famoso oscilador de McClellan es el mejor ejemplo: se trata de la diferencia entre la MM19 y MM39 de la propia línea AD. Hay algunos más de los que hablaré en otros posts, para completar lo que considero que es lo imprescindible de la amplitud de mercado.

El índice de Momento de Weinstein: lo que le salvó del crack del 87

La línea AD es junto con la MM30s (30 semanas ó 150 días), un indicador clave del método de Stan Weinstein, un método muy interesante del que seguiremos hablando en otras ocasiones. Fue una de las razones que llevaron a Weinstein a recomendar vender a sus clientes justo antes del famoso crack de octubre de 1987.

El índice de Momento es algo tan sencillo como calcular la MM (media móvil) de 200 sesiones de la línea AD (algunos autores posteriores utilizan la MM150), y seguir los cruces de la línea cero: cuando el índice entra a positivo, mercado alcista; cuando pasa a ser negativo, riesgo de caída. Y eso es justamente lo que pasó antes del crack de octubre del 87: el índice se puso en -63 justo antes.

En la corrección del mercado USA en sept-oct, este Momentum index llegó a los 25 puntos...

Querido Nikko

Gracias por la cita y por el artículo. Está realmente bien.

Sólo una matización. Cuando dije que era un ejemplo de cómo un indicador podía volverse loco lo hice en un determinado contexto y ése era que atendiendo exclusivamente a la Línea AD hubiéramos tenido "prohibidos" los largos durante dos años muy rentables en ese lado del mercado.

Por eso hay que ver los indicadores de amplitud en su conjunto, hay tres o cuatro que conjuntamente te pueden dar una idea bastante certera de la fortaleza o debilidad del mercado. Entre ellos, obvio es decirlo, está la Línea AD.

gracias Miguel.

Entendido ! Lo has explicado perfectamente, ahora estamos totalmente de acuerdo :)

Abrazo!

Excelente post Niko creo que la amplitud de mercado es un elemento esencial,aunque es una herramienta más,quizá muchas veces el error es guiarse sólo por un indicador concreto o por contar ondas...todo suma.En cuanto al blog de Miguel es muy recomendable

Gracias Niko por el artículo.

La información siempre es útil , aunque hay que tener cuidado no te provoque excesivas dudas y miedos y te hagan abandonar buenas empresas.

Un saludo.

Ricardo, Andrés, gracias a los dos.

La amplitud debe formar parte del abanico de indicadores del analista técnico, y si solo invierte en índices, el tema de buenas o malas empresas no se plantea.

Si inviertes en empresas y te preocupa un giro de mercado, puedes iniciar una cobertura genérica con opciones por ejemplo, y no tener que vender empresas excelentes por las que apuestas a largo plazo.

Al final todo es cuestión de sentido común ;)

Saludos!

Os dejo link al gráfico de stockcharts con la línea AD en porcentaje del total de valores, y el índice sp500, con el mismo diseño que el mío ;)

http://stockcharts.com/h-sc/ui?s=$NYAD:$NYTOT&p=D&yr=0&mn=6&dy=0&id=p95494654782

Saludos

Gracias niko, cuantas más herramientas útiles dispongamos mejor,creo que la amplitud es útil para cualquier perfil de inversor,salvo para el prototipo compras San y tef y no te preocupas de nada cuando te jubiles Estás forrado....cuánto daño han hecho los gurús de la oficina bancaria de turno

y seguirán haciendo daño, no nos vayamos a pensar que la mediocridad está en retroceso... (Al contrario !!! ???)

Lo de SAN y TEF y jubilarte forrado fue otra época. Circunstancias de la vida, igual que los que se forraron comprando piso y vendiéndolo antes de 2007 solo porque les tocaba. El azar les favoreció, nada más (y nada menos...).

Saludos!

La verdad es que desconocía la página de Miguel Larrañaga, me la apunto. Yo descubrí la amplitud de mercado gracias a los libros de Javier Alfayate, el cuál, a su vez, se basa en la obra de Weinstein.

Tenéis razón, las decisiones de inversión, así como los sistemas especulativos, han de estar estructurados en base a varios indicadores. Eso sí, los de amplitud de mercado son auténticos fórmula 1!!!

Una duda, Niko. Creo entender que el gráfico de Momento que enlazas tiene en cuenta el ratio AD/TOTAL, ¿es así? La verdad es que no se parece mucho al gráfico clásico de Momento que adjunto a continuación:

http://stockcharts.com/h-sc/ui?s=$NYA&p=D&st=2008-01-01&en=%28today%29&id=p56248791490&a=258246544

Un saludo.

Es verdad, he leído alguna vez que Javier Alfayate también la utiliza y ha estudiado el tema, pero no he tenido ocasión de mirarlo...

A ver, precisión importante : la línea AD es la suma acumulada de la línea A-D, es decir, diariamente miro la diferencia entre valores que suben y bajan, y el dato que obtengo, lo sumo al del día anterior.

En cambio el índice de momento de Weinstein, es la MM200 de la propia línea A-D (sin acumular).

El link que yo pongo, es la línea AD, con la salvedad de que en vez de poner: suben-bajan, de forma acumulada, usamos el dato (suben-bajan)/(suben+bajan)

Es decir, la diferencia diaria del número de valores que suben y bajan, expresada en porcentaje sobre el total (un ratio).

El link que pones tú es el momentum índex de Weinstein, simplemente la media móvil de las 200 últimas sesiones de la línea A-D.

En efecto, es un indicador súper simple en su concepción, y súper potente en su aplicación. La amplitud de mercado es nuestra amiga ! ;)

Saludos !

Alfayate toca el tema de la amplitud de mercado en el libro “Enséñame la pasta”. La verdad es que el título suena a sensacionalista pero el libro es altamente didáctico.

Me parece que tu gráfico va a funcionar mejor a la hora de detectar suelos de MP/LP. En su día testeé el Momentum Index buscando suelos en el NYSE, tal como lo aconseja Weinstein (cruces del nivel 0) y no andaba del todo fino.

Saludos.

Efectivamente, Javier Alfayate se apoya en su análisis en cierta medida en la amplitud de mercado, que aprendió de Ángel Matute.

Anda, no sabía (ó no recordaba) ese detalle de que Ángel Matute fue el profesor de Javier Alfayate, interesante :)

No recuerdo que fuera mi profesor. Angel Matute fue colaborador mío y en efecto compartimos visiones sobre Market Timing, pero luego nuestros caminos se separaron por algunas discrepancias en algunas interpretaciones.

Me honra y me extraña que tu primer comentario en Inbestia sea exactamente este.

Pues hombre estáis hablando de mí y luego la gente me comenta.

Es una puntualización a tu comentario que creo debía hacer.

Vale

Siempre pensé leyendo ELP q la parte de amplitud es de Ángel Matute y más cuando he tenido la oportunidad de leerle en markettiming....para mi el number one en este país en aamplitud es angel,no tiene nada de malo aprender de los mejores

Hemos trabajado para completar el proyecto del libro ELP y sin duda que tiene mucho de trabajo de ambos. En absoluto le resto su importancia pero es que parece que es lo único que hay y ciertamente hemos avanzado mucho en ese aspecto.

Vale

Yo ahora mismo tengo un problema existencial, cuando los índices giran marcan tendencia con diferentes rangos( yo opero con indices) nunca me pregunté porque lo hacian.

Niko, podrías poner el link de alguna web que esté configurada para ver la línea AD del eurostock y monopaís Alemania, Francia, España...???

Aquí os dejo este enlace de la AD del nyse y de la Adn

Saludos

http://stockcharts.com/h-sc/ui?s=$NYAD:$NYTOT&p=D&yr=0&mn=11&dy=0&id=p81467998437&a=260220479Pues en abierto que yo sepa no hay...

Es una de las cosas que estoy construyendo para ofrecer dentro de unas pocas semanas, ya os contaré ;)

Saludos!

Si te refieres a esto, no lo hay por ahí. Es la Línea AD de todo el mercado alemán. Nadie en Europa facilita datos fiables y hemos tenido que construir nosotros las bases de datos y los indicadores, pero al final se ha conseguido

Miguel, la AD que teneis del marcado alemán, al igual que de otros paises. teneis que meter los datos a mano casi a diario para tenerlo actualizado, verdad? nada de tenerlo tan fácil como el mercado alemán. Igual, hay alguna manera sencilla de actualizar datos de la excel desde algún servidor externo.....

Saludos

LEPF

Noooo. Todo lo hacemos a partir de la base de datos. Un indicador recorre las listas y nos pinta los resultados. Es una obra maestra. Lo puedes ver hoy en la última entrada de mi blog, que también he reproducido aquí

Excelente, Nico. De lo mejor que he leido en inbestia!!!

Vaya clase gratuita que he recibido hoy, leyendo tu artículo. Me que do con el link que incluyes de stockcharts, a ver si aprendo a configurarlo para otros índices.

Muy didáctico, de veras. Gracias.

Me alegro! :)