Hoy voy

a explicar una estrategia montada la pasada primavera, con idea de aprovechar

una descorrelacion que estimamos excesiva entre la bolsa europea y la bolsa

americana.

Vamos

lo primero a centrarnos en que está afectando a las dos economías, para ver qué

está pasando, para encontrarnos a la bolsa americana acariciando máximos históricos,

frente a la bolsa europea que está en mínimos de los últimos 25 años.

En

Europa no descubrimos nada si decimos que desde el 2008, lo que el mercado

estaba descontando es una ruptura del Euro, analicemos las distintas

posibilidades de este hecho.

Si el

Euro se rompe, y cada país vuelve a su moneda, los periféricos sencillamente no

pagaran sus deudas, imaginaos en España

una devaluación de la peseta de un 40%, teniendo que hacer frente la población a

hipotecas de 200.000 euros, pero disponiendo de pesetas devaluadas para pagar. España

ganaría mucha competitividad de sus productos, pero imaginarnos la factura energética

nos pondría los pelos de punta, tener que pagar petróleo con pesetas un 40% más

baratas. Por otra parte, Alemania volvería a su Marco, que se apreciaría sustancialmente,

lo que afectaría mucho a una economía netamente exportadora. Así pues, las economías

Europeas están tan unidas, que una ruptura sería muy perjudicial para todos los

socios, y además el resto del mundo no lo perdonaría, ya que la crisis económica

que trasladaríamos seria de órdago. Esta hipótesis de la ruptura parece muy

poco probable.

Otra

posibilidad sería la de hacer dos Euros, el liderado por los germánicos y el de

los latinos, pero pillaríamos a Francia en medio, ellos se creen el ombligo de

Europa y algo de razón tienen, pero su comportamiento social y económico se

parece mucho a LATINIA ósea un desastre absoluto (un IRPF al 75%, eso no se le

ocurre ni al que asó la manteca). El Euro germánico, subiría con fuerza y el

latino se desplomaría, tendrían que buscar un factor de canje aceptable entre

ambos, pero los problemas comentados anteriormente seguirían, ósea más de lo

mismo, poco probable esta salida.

Otra

posibilidad es que abandonen el Euro los germánicos, dejándonos a los latinos

como valedores del Euro, se evitaría el problema de las deudas ya que seguiríamos

cobrando y pagando en Euros, pero las monedas germánicas subirían y dañarían sus

exportaciones, y los latinos defendiendo el Euro, ya sabemos cómo lo haríamos,

impresora de billetes al canto, inflación de 2 dígitos y en 5 años el Euro al

carajo. Solo pensar en Rajoy, Berlusconi, Hollande reunidos para resolver algo,

sería como una reunión de pastores, la oveja sale muerta seguro. Esta opción es

lo mismo que la ruptura total del Euro, es tanto el daño que se generaría que

nadie puede dar un paso en esa dirección.

Así

pues lo MEJOR para todos es seguir con el Euro y hacer las cosas BIEN, y ese es

el camino que se está tomando, los del Norte exigiendo hacer los deberes y los

del sur obedeciendo o si no camino directo al infierno. Nunca me he sentido

mejor protegido de mis políticos que sentir el aliento de la señora Merkel en

el cogote de nuestros políticos.

¿Y los Yankees?,

pues con una sola moneda, un presidente y una FED pues ya tenemos su forma de

salir de esta situación, IMPRESORA al canto. Deuda pública a cascoporro, con la

tranquilidad de que medio mundo compra dólares sin ningún temor (por ahora),

por tanto pueden expandir su balance hasta el infinito. Pero tienen que hacer

los deberes, ellos saben que todo tiene un límite y la emisión de deuda y

dinero también, y todo indica que en el 2.013 les toca hacer el trabajo que

Europa lleva 4 años haciendo. Ajustar sus cuentas, subiendo impuestos y

recortando gastos, con la gran ventaja de una economía mucho más abierta, si

alguien tiene una idea de negocio, EEUU es el sitio para ponerla en práctica.

Pero, debemos de reconocer que esta flexibilidad está dejando de lado a un 40%

de su población, así que creo que no tienen más remedio que empezar a

Europeizarse un poco.

¿Y esto

como está afectando a las bolsas?

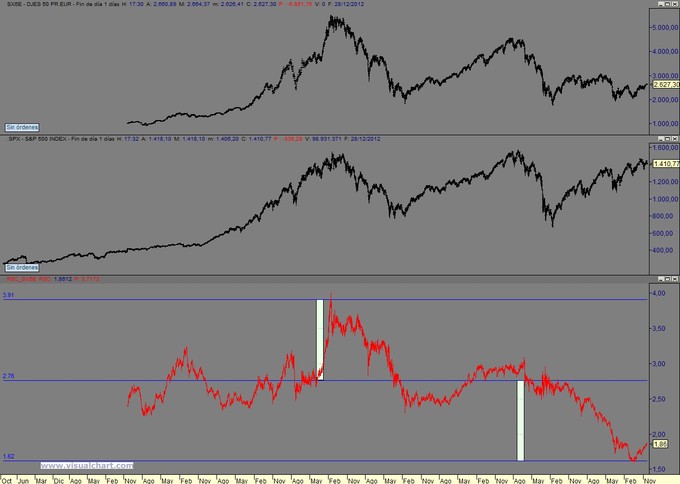

Pues aquí

tengo un grafico del Eurostoxx50 en la parte superior y el S&P500 en la

inferior, y como oscilador el RSC que no es más que la división del grafico de

arriba entre el de abajo.

En este grafico he obtenido la recta de regresión, es decir la que se

aproxima mas a la media de la nube de puntos, y me da como dato 2.75, es decir

que históricamente si dividimos el valor del STXX50 entre el del SP500, la mayoría

del tiempo fluctúa alrededor de este valor.

Y vemos como en el año 2000, el Eurostoxx50, se dispara al alza respecto del

SP500, llegando a un valor de su cociente de casi 4, y esta primavera pasada,

coincidiendo con las dudas de Europa, y las subidas de las primas de riesgo de

España e Italia, el Eurostoxx se hunde respecto del SP, hasta un cociente de

1.60. Es en este punto, donde el desplazamiento entre los dos índices es simétrico,

respecto al máximo del año 2.000 y donde decidimos montar la estrategia.

El concepto es que tanto USA como Europa, tienen economías muy parecidas, la

globalización ha traído que los procesos y métodos económicos sean similares,

los trabajadores de ambos lados tienen preparaciones parecidas, y las materia

primas tienen precios globales, por tanto no tiene mucho sentido que las bolsas

se separen tanto de un extremo al otro, si no por pura psicología de masas, así

que la idea es aprovechar esto que nos parece una ineficacia de precios.

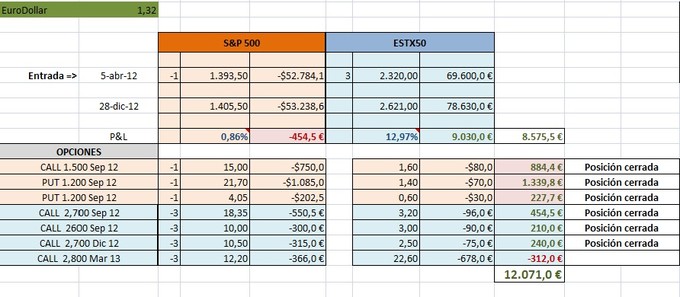

La táctica ha sido en la primavera pasada abrir una posición compuesta por 3

futuros de Eurostoxx50 en posición alcista, al tiempo que se abría un futuro bajista

en el S&P500. Aqui os pongo un cuadro con la estrategia de futuros, que luego complementamos con la venta de opciones Call sobre el Stxx50 y venta de opciones Put sobre el S&P500.

En este cuadro vemos en la parte superior, la entrada con un futuro a corto en el SP a 1.393.5 Puntos y largos con 3 futuros del Estx50 en 2.320 puntos. El SP desde entonces ha subido un 0.86% generando una perdida de 454.5 €, frente al Estx50 que ha subido un 12.97% acumulando un beneficio de 9.030 €. Por supuesto, el factor de conversion €/$ esta contemplado en el calculo.Para complementar la estrategia y como forma de incrementar resultados y proteger la posicion si esta se vuelve en contra, procedemos a vender opciones Put contra el SP500 que esta en posicion bajista, y venta de Calls sobre el Estx50 que esta alcista, esto consigue el efecto de que el paso del tiempo hace que ganemos por la perdida de valor de la opciones. Este complemento supone hasta el momento un beneficio adicional de 3.500 € a la estrategia.

Como operamos con InteractiveBrokers, este broker ofrece una ventaja con respecto a las garantias, y es el "algoritmo de peor posicion", esto significa que no te solicita el 100% de garantias sobre los futuros, ya que considera que si estas alcista de una bolsa y bajista en otra, no tienes riesgo completo, es decir o pierdes con una pata o con la otra, pero no con las dos. De tal forma que las garantias para esta estrategia, no supera los 9.000 Euros, es decir un 40% menos que lo que solicitarian por los furturos a pelo. Esto ofrece una rentabilidad muy buena sobre la posicion.

A largo plazo la idea es cerrar este "arbitraje" cuando el cociente entre los dos indices alcance el 2.75, que es su media historica.

Este articulo se lo dedico a Jorge Alarcon, el otro dia escribio precisamente sobre este desajuste entre las bolsas, y en un mensaje le dije que tenia una estrategia precisamente buscando el cierre del desajuste.

Otro dia os cuento algo sobre la venta de opciones, mas del 80% de nuestras posiciones se basan en vender opciones, pero creo que hay que explicar como hacerlo y como protegerse, es una estrategia muy ganadora, pero un error mal calculado y el batacazo puede ser importante.

Un saludo