Cuando era pequeño me quedaba maravillado con los trucos de Tamariz, Andreu y Coppferfield. Y… porque negarlo, hoy día me quedo fascinado con los trucos del Mago Pop o Dynamo. Al final sabes que hay truco, pero te quedas maravillado. Pues más o menos esto es lo que me pasó con la siguiente empresa. Primero genera ilusión, después destapa una sonrisa y por último ves el truco.

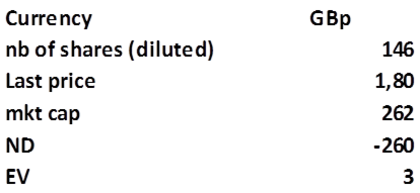

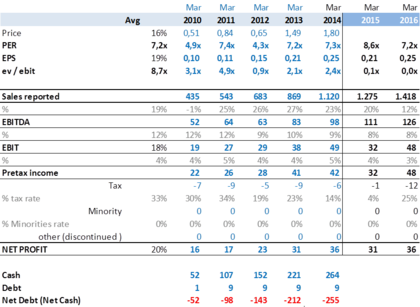

Primero os doy los números:

Los datos en azul son datos cerrados y los datos en negro son extraídos de consenso de bloomberg.

1) Fase Ilusión

Al ver estos números uno se queda maravillado, una empresa con un EV casi cero, con un incremento de beneficios año tras año, un margen ebit relativamente constante. Va aumentando a buen ritmo las ventas. En fin, una empresa con una cuenta de resultados imparable.

2) Fase Sonrisa

La sonrisa aparece cuando encima la empresa está generando caja año tras año y que si decide repartirla toda en dividendos la rentabilidad sería próxima al 100%. Nada mal...

Así que esto me animó a analizar uno poco más la empresa. Además la mayoría del accionariado (40%) lo tiene el CEO (Sr. Meerson), por lo que la alineación de intereses es cierta.

3) Fase Truco

Aquí es donde aparece el truco. La empresa es un turoperador de vuelos chárter con 44 aviones propios y 6 alquilados. En concreto, la empresa tiene tres segmentos: venta de billetes de avión chárter low cost, venta de paquetes turísticos y transporte logístico (aprovechando los aviones). Algo parecido a Viajes Marsans, Viajes Corte Ingles… Así que empezó a no gustarme pero como tenía caja pensaba que el riesgo de quiebra estaba lejos.

Pero sacaron resultados anuales el jueves 26 de junio y la acción hizo esto (-30%):

El motivo de tal caída no fue por los malos resultados anuales (que fueron excelentes) sino porque el CEO dijo que los resultados del 2015 no sería lo que prevén el mercado, esto es un profit warning en toda regla. Pero la pregunta formulada es: ¿el año malo es este o son todos? Parece ser que será este y quizá el siguiente, pero que no parece que el negocio desaparezca de la noche a la mañana.

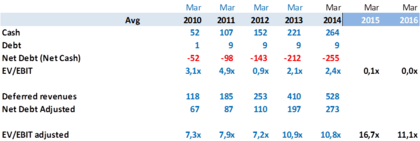

Pero el truco no es este, el truco o value trap (trampa de valor) reside en el cálculo o cómputo de la caja.

Fijaros que el año fiscal termina en Marzo. La razón no la se pero si veo que en el balance aparece un pasivo llamado “deferred revenue” o ventas diferidas. Al tratarse de un touroperador cobra los paquetes de vacaciones por adelantado, que son disfrutados en verano. Por tanto, contablemente la empresa hace:

1º: una vez el cliente paga el paquete de vacaciones que gozará en verano:

La empresa cobra caja (supongamos 100) que va contra una partida de pasivo (la deferred revenue)

2º: una vez el cliente disfruta del paquete de vacaciones (en verano) la empresa pasa la partida del pasivo (deferred revenue) a ventas.

Además le obliga el gobierno a no poder tocar ese dinero y así evitar problema con el cliente.

A la caja hemos de eliminar el dinero anticipado por parte de los clientes, ya que es caja no disponible por parte de la empresa. Entonces, el ajuste haría que la caja fuera menor y con ella los múltiplos ev/ebit mucho peores. Además de pasar de ser una empresa con caja neta a una empresa con deuda neta.

Igual que ocurre cuando descubres el truco de algo: la magia se desvanece. La ratio EV/EBIT pasa de ser muy atractiva a ser bastante elevada. Además de tener un nivel de endeudamiento relevante (2.5x deuda neta / ebitda)

La empresa, que no lo he dicho hasta ahora, es Dart Group y cotiza en Londres

CONCLUSIÓN: para evitar esta trampa de valor o value trap hemos de ajsutar siempre la deuda neta. Para saber si toda la caja que tiene la empresa puede o no ser para nosotros.

Nota:

Este artículo no es una recomendación de compra o de venta. De forma directa o indirecta tengo acciones de esta empresa.