Trump está contra el tratado transatlántico usa.europa, contra el tratado Norteamérica (por ejemplo, quiere poner un impuesto del 35% a la producción de Ford en Méjico), y quiere denunciar a China en la OMC por su divisa débil que “falsea los intercambios”. Trump es el candidato del cambio, el “revolucionario”. Sólo en EEUU es posible que el candidato que defiende a los “oprimidos por el sistema”, sea un multimillonario (su fortuna es de 3600 millones de dólares).

Desde que fue elegido, su actitud se ha suavizado aunque su estilo de fondo permanece: es chulo (un poco más de lo que lo es la cultura americana en general) y por tanto poco prudente. No obstante las personas que va eligiendo para puestos clave son gente del “establishment” lo cual viene a confirmar que las elecciones son un “juego de estrategia”, y una vez terminado, todos amigos. En cierto modo es mejor así. La democracia no es elegir a un persona y que luego sea un dictador. También hay reglas que respetar después de las elecciones y en realidad quien manda es un partido, o un grupo de personas. Y desde la sombra, otro grupo de empresarios o personas con poder “informal”. Sin duda es un sistema imperfecto, tremendamente imperfecto, pero ¿existe la perfección en un mundo de seres humanos imperfectos?

Los mercados han cambiado de paradigma.

Cuando los mercados parecen estar formando un punto de inflexión es cuando más activo debe ser el trabajo del analista y gestor, y no me refiero a ponerse a operar como un loco sino a ponerse a investigar como un loco en busca de “algo” importante que no hayamos visto e invalide nuestro escenario principal. ¿Tiene sentido la tesis “oficial” del mercado? ¿Hay algo importante que se nos está pasando por alto? ¿Existe algún escenario o tesis alternativa con mucho más sentido? ¿Es momento de acompañar al mercado o de ser contrarian?En esas llevo desde las elecciones USA (entre otras cosas), calibrando todo lo que se dice sobre el “efecto Trump” y las consecuencias sobre los mercados. Vamos a resumir los puntos clave de lo que parece haber cambiado en los mercados no sólo desde las elecciones, sino desde el verano, que es cuando parece producirse el principio de un importante punto de inflexión. Lo que ocurre desde principios de julio es que los tipos de interés han dejado de caer para empezar a rebotar, y lógicamente también lo hacen en paralelo las expectativas de inflación.

¿Habrá llegado el momento del pinchazo de la burbuja de bonos? Esta es la pregunta (de complicada respuesta) que nos debemos hacer no solo ahora mismo, sino también durante los meses venideros. Sin duda es un riesgo a valorar...

Hoy día no tengo nada claro ni que haya pinchazo de la burbuja (es decir, subidas fuertes y verticales de tipos mucho más allá de lo que hemos visto hasta ahora), ni que la bolsa se pueda ver perjudicada por ello.

El fin de tipos bajistas es bueno para la RV

Durante todos estos años la bolsa americana (sobre la que siempre debemos centrar nuestros análisis) ha estado subiendo en medio de un gran escepticismo. Como consecuencia, los grandes gestores y fondos están infraponderados en RV, algo que ocurrió también en la década de los años 80 y parte de los años 90. Es decir, por definición, el miedo hace que la inmensa mayoría de carteras no estén suficientemente invertidas en bolsa durante la mayor parte de las tendencias alcistas.

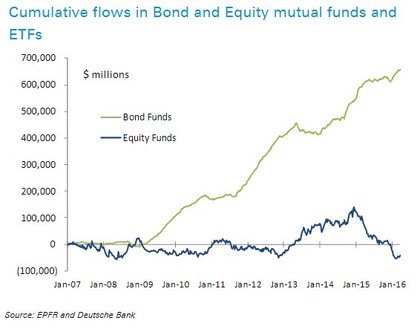

Esto se ve reflejado en los movimientos de flujos de dinero hacia fondos y ETFs de RV vs RF. En el siguiente gráfico vemos los saldos acumulados hacia la RF y RV desde 2007:

Además, debido a los tipos bajos, la duración media de las carteras se ha incrementado, y eso significa que la sensibilidad de las carteras de renta fija ante subidas en los tipos de interés es superior a lo que ha sido durante las décadas anteriores. Esto lo podemos ver por ejemplo en el ETF 20+ que sufrió la mayor caída semanal de su historia (recuerden que los fondos de RF caen de precio cuando suben los tipos de interés):

Todo esto significa que el rebote en los tipos se traduce en pérdidas para los fondos de RF (Renta Fija), algo que resulta perturbador para muchos novatos: ¿acaso no se supone que la RF es “fija”, es decir, “segura”, tal y como su nombre indica? Pues resulta que no, esto no funciona así. Y de hecho, la RF puede llegar a ser más variable que la propia RV, tal y como comenté aquí: el peor momento de la historia para invertir en bonos.

Pues bien, éstas pérdidas en los fondos de RF provocarán salidas masivas de esos fondos… ¿y hacia dónde irá ese dinero? Pues en parte irá hacia la bolsa, porque además en este nuevo entorno donde la expectativa de inflación ha rebotado fuertemente, reflejando una expectativa de crecimiento, resulta que la aversión al riesgo también cae (e irá cayendo). Por lo tanto, el efecto es doble:

- 1. Por un lado, se vende Renta Fija porque está cayendo (comportamiento de rebaño),

- 2. Y por otro lado se compra Renta Variable por la confianza en la economía mundial crece.

Personalmente me gustaría que si los tipos siguen subiendo, no lo hagan muy rápido, porque eso podría desestabilizar a las bolsas. Para mí ahí está el riesgo.

A corto plazo parece que toca rebotar (tipos ligeramente a la baja), pero el riesgo está en la velocidad de subida durante 2017 y 2018. Dice Scott Granis en este interesante post que los tipos podrían subir realmente rápido en EEUU. Por ejemplo, el bono a 5 años podría doblar su yield, hasta el 3%... y esto sí que podría tener consecuencias importantes en la economía mundial.

El dólar index, como loco. ¿Y las materias primas?

Si EEUU sube tipos, y la expectativa de inflación crece notablemente, así como la expectativa de crecimiento, mientras que Europa no tiene expectativa de subir tipos (porque le sentaría muy mal), al revés, el BCE seguirá interviniendo para mantener los tipos bajos… ¿cómo podemos esperar que el euro se fortalezca frente al dólar? Y teniendo en cuenta que el euro pondera un 60% en la cesta de divisas que es el “dólar index”, se entiende que a la vez que el euro se desploma, el dólar index suba en vertical, marcando máximos de 14 años.

También hay que decir que si el dólar index sube fuerte, es porque también caen el resto de divisas de la cesta del dólar index, lo cual nos lleva a plantear la correlación que hay entre el dólar y las materias primas En teoría, si el dólar sube las materias primas caen, y los países emergentes lo sufren. Pero ahora esto no está ocurriendo: las materias primas suben a la vez que el dólar, reflejando la recuperación económica mundial en ciernes. Otra cosa es lo que dure: ¿recuperación o simple rebote? No descarto en absoluto que sea un simple rebote, un efecto “látigo” después de la ralentización de China. El cobre es la materia prima que más se ha disparado últimamente, y eso se suele asociar con la actividad económica de China.

No obstante, no creo que China esté en situación de optimismo. La intervención estatal masiva puede conseguir que se relance temporalmente, pero los graves problemas de fondo subyacen, y acabarán pasando factura. Tan sólo hay un aspecto poderoso que puede evitar lo peor: un crecimiento a tasas del 6% supone que el PIB se sigue doblando cada 11 años. Esto está muy bien para evitar un colapso, o retrasarlo al máximo. Pero los tiempos de bonanza y euforia pasaron. China seguirá siendo más un problema que una solución para la economía mundial. La cuestión ahora no es esa, sino en qué medida China puede tomar aire durante unos meses o año(s), y los astros se puedan alinear para asistir a una extensión alcista del ciclo USA (y mundial).

Bolsas EEUU vs Europa.

La diferencia entre Europa y EEUU es cada vez más descarada. Claramente el mercado incorpora una prima de riesgo en Europa que es muy llamativa. El próximo referéndum en Italia paraliza las bolsas europeas, aunque seguramente va más allá: las dudas de los inversores internacionales (mundiales) tienen que ver con la propia supervivencia del euro a largo plazo. Los populismos crecientes en el mundo y en europa son un riesgo excesivo, y es algo que deberíamos tener en cuenta. Personalmente creo que el miedo es excesivo, pero… ¿y si realmente el euro se resquebraja? Es un tema que se sale del objeto de este post, pero volveremos a hablar sobre ello.

Lo más relevante en los mercados de RV de EEUU y Europa es sin duda la enorme rotación sectorial que se ha producido. En primer lugar, los valores medios y pequeños en EEUU se han disparado en vertical:

Al final, también el SP500 también ha superado máximos por encima de los 2.200 puntos, haciendo buena mi apuesta de hace unas semanas. La tendencia alcista es clara, y aunque a corto plazo la sobrecompra es fuerte y se impone un descanso (sobre todo en valores medios y pequeños), hay que destacar que seguimos sin ver figura de techo en el SP500:

En cambio Europa no despierta, lo cual es doblemente llamativo, porque la caída del euro es positiva para las exportaciones europeas (y alemanas en particular) y debería empujar al alza a la bolsa europea como ha ocurrido con el nikkei y la caída del yen. Sin embargo, Europa no sube…

No obstante hay diferencias notables entre Ibex y MIB Italiano y DAX por ejemplo: los primeros volvieron a mínimos de Trump (soporte importante) mientras que el DAX sigue pegado a máximos. ¿Por qué? Pues porque los inversores se muestran tremendamente selectivos (lo cual es muestra de la prudencia que tienen, muy lejos de euforias especulativas).

El problema de Europa es principalmente sectorial: los únicos sectores que suben desde el 1-ene en el STOXX 600 europeo son Materiales y Energía, que son dos sectores que no tienen nada que ver con Europa (y dependen del entorno mundial). El resto, planos o negativos.

En cambio en EEUU hay empresas de crecimiento, y eso es lo que tira de los índices. Como vamos a ver ahora con la rotación sectorial, es posible que esto esté cambiando, y éste es quizá el punto clave de este post: hemos asistido a un enorme punto de inflexión en los mercados. Fin del paradigma del crecimiento con baja volatilidad, y vuelta a un mundo de normal aversión al riesgo. Es decir, fin de la era en la que se ha ganado dinero invirtiendo en activos de bajo riesgo, lo cual era una anomalía y un sinsentido (no sólo en sectores de bolsa de baja volatilidad, sino también en renta fija soberana cuya caída sin fin proporcionaba mayores beneficios a los fondos de RF soberana que a los fondos de RV). Y vuelta a una era donde riesgo y rentabilidad vuelven a estar inversamente correlacionados.

Dicho de otra manera, los tiempos en los que hemos tenido tipos de interés negativos han sido un espejismo, un punto y final a una era de gran desconfianza y aversión al riesgo, que paradójicamente ha permitido que durante unos pocos años se gane más dinero invirtiendo en activos de bajo riesgo (bonos soberanos, RF en general, sectores defensivos y de “low beta” en bolsa…), que en activos de riesgo medio estándar. La clave está en comprender que ahora hemos entrado en una nueva fase de mercado más “normal”, aunque tampoco debemos caer en el otro extremo de pensar en subidas de tipos e inflación que se dispara. Personalmente creo que vamos a seguir en un mundo “lento”. La FED subirá tipos pero muy despacio, y el BCE limitará la subida de tipos.

La tendencia bajista en los tipos que dura 30-35 años se acabó. Pero eso no significa que se pongan a subir ahora fuerte. Y en bolsa, las reglas del juego han cambiado, y ya no se gana fácil simplemente comprando un ETF de “low beta” (valores de baja volatilidad, que normalmente coinciden con empresas de calidad y crecimiento constante a largo plazo).

La Gran rotación: de defensivos a cíclicos.

Esta es quizá la característica más notable del punto de inflexión que la elección de Trump ha terminado de concretar (porque en realidad ya se estaba preparando desde el verano). Esta rotación simplemente significa que el mercado está dispuesto a asumir más riesgo que antes, no necesariamente porque se crea la vuelta de la inflación y el crecimiento, sino simplemente porque hemos salido del espejismo de los tipos negativos para siempre. Así que vende los sectores defensivos y compra los sectores cíclicos.

En EEUU tenemos el ejemplo de la comparación entre Consumer Staples y Consumer discretionary (consumo básico vs consumo cíclico, es decir, sector defensivo vs sector cíclico) desde el día de las elecciones, que habla por sí sólo:

¿Tiene pinta de ser un nuevo paradigma que perdure? Yo creo que sí. No parece solo ruido. Así que debemos dar por terminada las temáticas de inversión de “low volatility” (o low risk) que tan bien han funcionado desde hace meses (incluso años), y que hacían fácil la selección de valores, pervirtiendo la esencia de los mercados: ¡ resulta que los que mejor se comportaban eran los valores de bajo riesgo ! Es decir, ganabas más dinero asumiendo menos riesgo… lo cual no es lógico.

Normalización de tipos.

Es positivo que los tipos salgan de la irracionalidad de los tipos negativos, y esto es bueno para las bolsas y para las economías. ¿Hasta dónde es “normalización”, y a partir de dónde es “crack”? Ahí está lo difícil.

Si los tipos suben rápido, y la FED acompaña, se podría echar por tierra la recuperación económica, ahogando el crecimiento. Así que todo dependerá de la inflación. En este gráfico vemos el Core PCE (medida de inflación favorita de la FED):

Y a continuación el salario medio horario, que sube al ritmo más fuerte desde hace más de 7 años:

Esto explica por qué el mercado da por hecha una subida de tipos de la FED en diciembre. El problema es lo que venga después, en 2017. Complicadísima papeleta tiene la FED en 2017.

Escenario medio plazo.

Por todo lo anterior, el escenario que me parece más razonable es el siguiente.

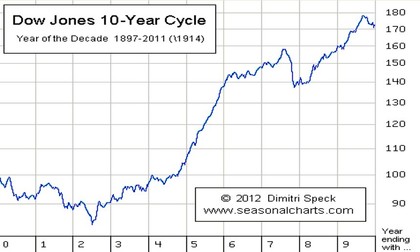

Subida de entre un 5% y 10% en Europa y EEUU (SP500) durante los próximos meses (primera mitad de 2017), y en la medida en que la inflación y los tipos sigan subiendo y la FED se vea obligada “moralmente” a subir también sus tipos, enfriamiento y posible crisis para la segunda mitad de 2017. Algo que encaja perfectamente con el siguiente gráfico de estacionalidad de los años de la década, donde podemos ver que los años acabados en 7 (=2017) suben en la primera mitad y sufren (de media) una crisis en la segunda mitad. (Recuerden no obstante que hablamos de medias...).

Otra forma de ver el gráfico anterior es en la siguiente tabla (de @antoni_fernández en twitter):

¿Perturbadora tabla verdad? No parece que simplemente “el azar” pueda explicar estas coincidencias.

Recuerden que a partir de marzo de 2017 la bolsa americana habrá batido su récord de duración de ciclo alcista, superando los 8 años de subida ininterrumpida en el SP500. Como siempre digo, y es mi filosofía de inversión, “menos es más” (lo que significa que huyo de la sofisticación y me centro en lo sencillo), y por lo tanto no hace falta ser un genio ni aportar mil datos macro o argumentos complejos para saber que en cualquier momento se puede producir una corrección significativa en las bolsas USA.

¿Y si batimos récord, y además lo hacemos de largo, yéndonos por ejemplo a 9 o 10 años de ciclo alcista? Por supuesto que puede ser. Cada cual debe valorar su riesgo y recompensa. ¿Estás dispuesto a no ganar, o ganar mucho menos que el mercado, si el SP500 y las bolsas Europeas se ponen a subir un 10-15% o incluso un 25-30% desde los niveles actuales durante 2017 y 2018, a cambio de estar cubierto frente a caídas? Recuerden que muchos inversores están fuera del mercado (total o parcialmente) desde 2013, por lo que una extensión alcista les haría mucho daño (psicológico).

Todo es posible. Personalmente pienso que no hay figura de techo en las bolsas USA (al revés, tenemos señales de continuación alcista), y así lo vengo diciendo estos años. Pero llegará un momento en que habrá que dejar de ser alcista: simplemente trato de no precipitarme y respetar el plan de largo plazo.

Dicho esto, siempre trato de diferenciar entre un inversor recién llegado y un inversor que lleva al menos la mitad del ciclo dentro del mercado. También tiene importancia conocer la cultura financiera y conocimientos del inversor, y su tolerancia al riesgo. Mi criterio es que un inversor recién llegado, que además tiene una baja tolerancia al riesgo, obviamente debe tener una exposición a mercado que sea limitada.

Como dije hace tiempo, análisis y gestión son tareas muy diferentes. Un análisis de conclusión alcista a corto y medio plazo puede traducirse en operaciones de compra para un determinado inversor, y en “estarse quieto” (o incluso vender parcialmente) para otro inversor. Comprender esto es la clave para invertir bien a largo plazo.

Termino con el DAX a corto plazo:

Desde el 10 nov, justo después de las elecciones USA, está totalmente parado, mientras IBEX y MIB Italiano volvían a mínimos. Hoy parece que el Ibex rebota mientras el DAX cae. Seguramente en EEUU los valores medios y pequeños también corregirán, y si lo hace el SP500 en menor medida, parece que el timing a muy corto plazo apunta a consolidación. ¿Hasta dónde? Pues en el gráfico anterior he marcado la zona media del velón blanco grande (9-nov) con un rectángulo amarillo. Esa zona, en torno a los 10.400 puntos del DAX, fue zona de máximos desde abril hasta julio de 2016, y después soporte en agosto y octubre (aunque fue perforado otras veces también). Por esa zona de los 10.400 pasa la media móvil de 150 sesiones.

Por lo tanto, aunque el DAX es un índice fuerte, que ha resistido muy bien el cambio de paradigma de valores defensivos a valores cíclicos, nada impide que consolide a corto plazo. En la medida en que respete este soporte intermedio de los 10.400 puntos, mantendré intacto mi escenario de subidas por encima de los 10.700 puntos, para acabar el año en positivo, después de todo lo que ha sufrido. Recuerden que incluso el DAX lleva todo el año en negativo respecto al nivel de cierre de 2015. Sería sin duda un evento relevante que consiga superar esa resistencia, en paralelo al SP500 que ha superado los 2.200 puntos.

Excepcional artículo Niko.

Ayer ví una entrevista a Juncker y no lo ví muy preocupado por la posible salida del euro de algunos países. Le molestaban mucho las preguntas que le hacían en esa dirección. Cualquier país que intente salir del euro tendría más inconvenientes que ventajas.

Quizás en el referéndum de Italia se pueda producir cierta volatilidad. Pero la tendencia es de tener flexibilidad con los deficits.

Otra cosa muy distinta es que la Unión Monetaria pueda dar pasos de mayor integración. Aquí el optimismo se acaba.

En cuanto al Brexit dejó claro que Reinó Unido no tendrá las ventajas que tenía si no permite la libre circulación de trabajadores.

En respuesta a Rafael Losada

De todas formas Junker pensará que para dos dias que me queda que sea lo que Dios quiera,jajaja

Independientemente de lo que hagan los mercados a CP la economía mundial está en etapa de estancamiento y pendiente de que se hagan verdaderas reformas entre ellas la renta básica que permitiría a LP una mayor solidez y mayor crecimiento. Aquí la cuestión es cómo implementarla sin producir distorsiones e ineficiencias en el mercado.

El crecimiento a cuenta de China nos ha llevado a mayor paro. Lo mismo le ha pasado a US. Aunque la estadística diga lo contrario.

Un detallito. Los iPad y los IPhone habrá que venderlos más baratos en el futuro inmediato, es decir, reducir márgenes y por consiguiente beneficios.

Habrá que protegerse de China. Se han hecho con toda la tecnología.

Tal vez Trump no esté muy desencaminado.

Niko, Estoy bastante de acuerdo con lo que comentas salvo una puntualización y dos comentarios: caso de China y posible crisis en 2017.

El caso Trump puede ser uno más de entre todos los procesos democráticos existentes. Pero es impresentable que se vote un programa que posteriormente se ignora en gran parte. Indudablemente creo que poca gente lee los programas y vota sobre ellos, pero es lo que debería exigirse, lo contrario debería ser inaceptable, y no lo digo solo por USA.

En el caso de China, una ralentización del crecimiento es normal, y esta evolución de pasar de países de ingresos intermedios a países que dependen menos de las manufacturas y más de los servicios y el consumo es algo que ya ha pasado en épocas anteriores, por ejemplo Corea y Japón. Por otra parte, supongo que te refieres al problema de la deuda, que es el gran problema desde mi punto de vista, pero quizá nos olvidamos que la deuda exterior china es mínima y que la mayoría de la deuda pertenece a corporaciones públicas (SOEs), pudiendo siempre echar mano el banco central de la máquina de fabricar billetes, lo que puede incrementar la inflación, pero simultáneamente contribuye a reducir la deuda. Y además, no olvidemos que China sigue siendo la segunda economía que más crece, aunque la intensidad de crédito se incremente, pero creo un error basar el riesgo principalmente en comparar el crecimiento nominal de la deuda con el del PIB.

En cuanto a la posible crisis en el segundo semestre soy bastante excéptico, me parece prematura una crisis en USA por subida de tipos, excepto si esta es brusca, y no creo que Yellen cometa ese error. Por otra parte, ¿Cuáles serían las alternativas bursátiles a USA? ¿Qué otros mercados serían atractivos? No veo clara la respuesta.

En respuesta a Víctor Díaz

Víctor, das por hecho que tiene que haber una alternativa bursátil a USA y que si no la hay la bolsa USA no puede entrar en crisis. Y creo que eso es peligroso. Pienso que las oportunidades en los activos aparecen y aparecerán en función de los acontecimientos y reacciones que se van produciendo en el mercado. P.e. la elección podría no ser entre renta variable de aquí o renta variable de allí, sino entre renta variable o bonos, o entre papeles y oro, etc. etc. S2.

En respuesta a Víctor Díaz

de acuerdo con lo de china, pero eso no quita que tiene tremendos desequilibrios...

En cuanto a la crisis en EEUU, ni siquiera he intentado anticipar cuál sería la razón o el detonante. Queda mucho para eso, si realmente la tenemos en la segunda mitad de 2017. Simplemente iré siguiendo los indicadores macro que reflejan esos posibles problemas en desarrollo...

Es decir, nada de predecir, simplemente observar.

Saludos !

En respuesta a Ricardo Tortajada (Richard).

Todo eso que comentas es a lo que me refiero. Pero de momento no veo alternativas claras.

En respuesta a Niko Garnier

De acuerdo, es la visión lógica, Solo me refería al hecho de que indicar como predicción hechos del pasado como lo de los años acabados en 7, o que todos los octubres son malos no parece muy serio.

En respuesta a Víctor Díaz

Tanto el Brexit como Trump han generado cambio drásticos en índices, divisas, países, sectores y mm.pp. ¿Y quién ha sido capaz de ver las consecuencias al instante y actuar en consecuencia?

No es fácil esto.

Los giros se producen en un día y de manera brusca, y luego se estiran rápido dejando stops inasumibles para la mayoría. No es fácil, no. S2.

En respuesta a Ricardo Tortajada (Richard).

Se buscan activos que no quiebren y cuando caen fuerte se compra sin darle más vueltas.

Si ahora con Italia cae fuerte y de golpe se tiene estudiado de antemano el activo y se compra sin más análisis. Si quieres tener todo controlado no haces nada. Y luego arrancará el año subiendo y santas pascuas.

Aquí lo importante es comprar en la parte baja del rango.

En respuesta a Rafael Losada

Comprar en medio del miedo da a menudo una oportunidad inicial. Otra cosa es que la misma se convierta en a medio o largo plazo.S2.

Queréis ganar dinero en bolsa o predecir?

Gas Natural se puso a huevo hace unos días y Deuche para ponerse corto.

Lo que hay que estar pendiente es de Italia que va haber bastante volatilidad y pueden quedar buenas oportunidades si sale no. Y ahí está el negocio.

¿Gas corto y Deutsche ?

En respuesta a Ricardo Tortajada (Richard).

No,no. Gas Natural me refería largo el la materia prima, pero ya pasó el momento idóneo. Y Deuche corto dará pasta, pero habría que haber entrado la semana pasada para mejor timing.

Estas te las encuentras casi de casualidad.

De todas maneras si se produce un no en Italia esto llevará a mínimos índices europeos y será un momento idóneo para entrar. Así que haber si hay suerte.

Cuando es lo de Italia?

En respuesta a Pepe mary El chucho de Colastani

Italia si no me equivoco es el próximo domingo.

Habrá que ver qué instrumento utilizamos para operar la noche porque como no sea futuro que cotice igual te pierdes la plusvalía que últimamente no dan tiempo ni para mear.

En respuesta a Rafael Losada

Vaya! no estas seguro,jajaja

Eso me reconforta ,jajaja

El Domingo por la noche a dormir tranquilamente y si gana el Leganes mejor,jajaja

Muchas gracias

En respuesta a Pepe mary El chucho de Colastani

Hasta el domingo faltan muchos días. Pueden pasar muchas cosas antes. En función de lo que pase esta semana actuaremos. Pero lo de Italia puede mover el cotarro significativamente. No es un hecho menor en las actuales circunstancias, al menos para la especulación en corto.

Se puede comprar futuro VIX y sacar pasta en un par de horas y con apenas riesgo.

A modo de ejercicio especulativo : Primero debería subir la renta variable europea, porque a estos precios es difícil que saquen dinero de la gente. Pocos venderían.

Si empieza a subir, se incorporarán nuevos compradores a precios más altos esperando que siga la subida.

Desde ese punto, si podrían dar un buen susto y tener una corrección seria que haría bajarse a los que entraron recientemente. Y bien podría suceder a finales de 2017.

!Por especular que no quede!