“Compre bajo y venda alto. Es bastante simple. El problema es saber qué es bajo y qué es alto.”-Jim Rogers.

En el mundo de la inversión esta frase es determinante si uno desea tener éxito a largo plazo.

En un sector cíclico como el del petróleo, esto cobra aún más sentido debido a los amplios movimientos en los precios de los activos subyacentes. Por lo tanto cabe preguntarnos: ¿dónde estamos?

A pesar de la narrativa negativa que lleva instalada en el mercado más de tres años, la demanda mundial de petróleo continúa excediendo significativamente la oferta, lo que ha provocado un déficit relevante originado por una tremenda infrainversión en la última década.

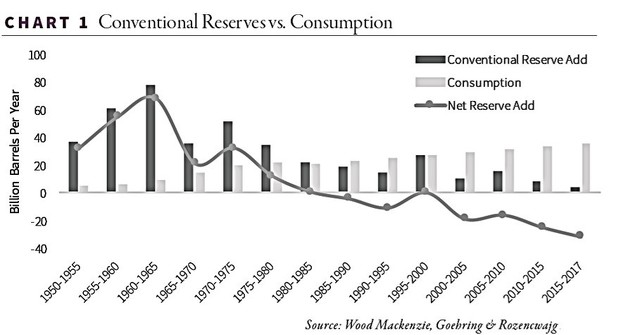

En efecto, en los últimos 10 años se han consumido 360 mil millones de barriles de petróleo convencional, y se han descubierto 110 mil millones, creando un déficit de 250 mil millones de barriles.

Desde 2012, hemos consumido casi 210 mil millones de barriles de petróleo, mientras que los descubrimientos convencionales sólo han alcanzado los 40 mil millones de barriles.

Sólo en los últimos seis años hemos consumido 170 mil millones de barriles más de los que hemos descubierto a través de los hallazgos de petróleo convencionales. En cuanto a las reservas no convencionales (shale) de EEUU las estimaciones fijan unos 35 mil millones de barriles, es decir, insuficientes para cubrir el déficit.

Este desajuste se aprecia en el siguiente gráfico:

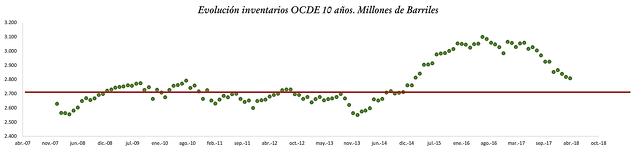

Todo ello ha hecho que se precipite la caída de los inventarios de la OCDE, los cuales están disminuyendo a tasas de declino récord desde febrero de 2017.

En efecto:

Fuente: IEA. PrimeValue

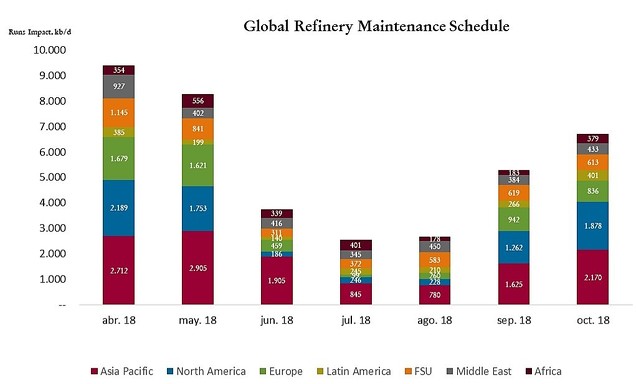

En los primeros meses de 2018 hemos experimentado una reducción de los inventarios, lo que es especialmente relevante teniendo en cuenta que son fechas donde las refinerías llevan a cabo procesos de mantenimiento y por lo tanto se suelen producir aumentos de inventarios. Esta

estacionalidad se aprecia en la siguiente imagen donde se detalla la agenda de

mantenimiento de refinerías a nivel global:

Fuente: IEA. PrimeValue

¿Por qué es tan importante el nivel de inventarios?

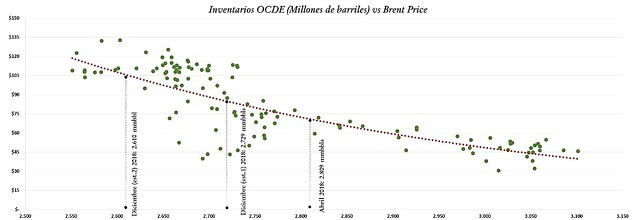

Muchos son los analistas que han estudiado la relación entre niveles de inventarios y niveles de precios del petróleo.

Así históricamente podemos apreciar una relación directa entre niveles de inventarios inferiores a 2.700 millones de barriles y precios elevados en el precio del crudo. Actualmente nos situamos en 2.809 millones de barriles (abril, 2018).

Si consideramos la misma tasa de disminución media en lo que llevamos de año para el resto, lo que es en gran medida conservador debido a la estacionalidad de estos meses como hemos comentado anteriormente, estaríamos hablando de un descenso de unos 80 millones de barriles en lo que resta de año, llevándonos a precios de Brent cercanos a los $90.

La serie histórica nos muestra esta relación, dónde estamos y dónde iríamos:

Fuente: IEA. PrimeValue

Recientes caídas del precio

Tras unos días de gran volatilidad y caídas en el precio del petróleo debido al anuncio de la OPEP y Rusia de “relajar” la intensidad de los recortes, debemos enfocamos de nuevo en los datos fundamentales.

Cabe resaltar que nos encontramos en un mercado con un déficit de alrededor de 600 y 700 mil barriles diarios (kbpd) para el segundo y tercer cuatrimestre del año (probablemente sea superior), el cual podría aumentar en el último cuatrimestre hasta 0.8 millones de barriles diarios (mmbpd) debido a un incremento de las sanciones a Irán y un posible colapso de Venezuela, o decepciones en la producción de Angola o Libia siguiendo el comportamiento reciente de estos países.

El caso de Venezuela es significativo. Según afirma el experto en petróleo Francisco Monaldi, en Venezuela “Es muy probable que se impongan nuevas sanciones, entre ellas la prohibición de importar diluyentes y productos refinados a Venezuela que afectarían un poco más de 100 kbpd. Por lo que se corre el riesgo de que la situación empeore en el mercado interno y por múltiples razones, no sólo por las sanciones.” Lo cierto es que en el mes de marzo produjo 1,49 mmbpd cuando hace tan solo un año y medio producía 2,24 mmbpd. Algunos analistas estiman una producción cerca del millón de barriles diarios para finales de año.

Por todas estas razones vemos necesaria la respuesta de Rusia y Arabia Saudí de aumentar gradualmente la producción. Aunque incluso una muy optimista estimación de un aumento de un millón de barriles (barriles REALES) por día sería insuficiente para cubrir este déficit.

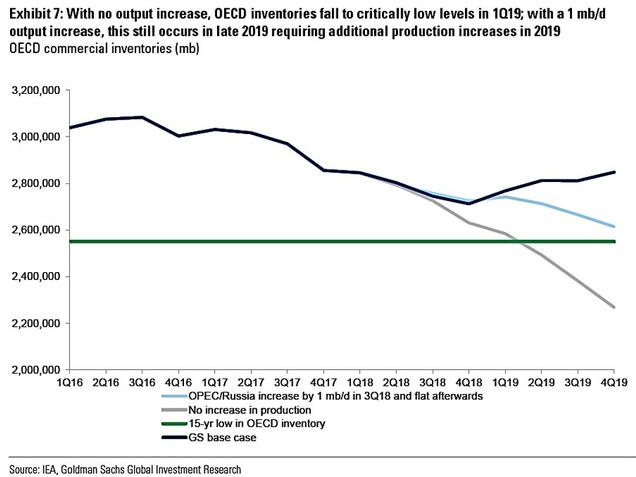

De hecho, una falta de respuesta de estos países podría llevar los niveles de inventarios de la OCDE en el primer trimestre del 2019 a mínimos de las últimas décadas. Lo cierto es que cualquier aumento de la producción menor a un millón de barriles por día acarrearía un nivel de inventarios inferior a los críticos 2.700 millones de barriles, los que conducirían el precio del petróleo a niveles sustancialmente superiores a los actuales. Como argumenta Goldman Sachs, se mire por donde se mire los inventarios de EEUU y de la OCDE están disminuyendo y se están acercando a la media de 10 años.

Es por esto que esta

respuesta de la OPEC y Rusia está

ocurriendo debido a un mercado de petróleo más ajustado. Aunque aumentaran 1

mbd (algo que no es realista), tal aumento simplemente compensaría las

disminuciones “involuntarias” de la producción de Irán, Venezuela o Libia (con

el acontecimiento reciente Ras Lanuf) y su implementación gradual dejaría al

mercado en un déficit muy significativo, además de reducir aún más la capacidad adicional para el

próximo año.

Todo ello apunta a un mayor

precio en el petróleo en los próximos meses.