Los mercados siguen con dudas, y no descarto otro pequeño susto para abajo, aunque globalmente estamos en un soporte importante, donde ya se deben buscar compras, al menos en un primer paquete, es decir, dejando liquidez para después, ya sea para comprar más abajo, o al mismo precio (o incluso más caro) pero dentro de unas semanas / meses, cuando tengamos más información técnica de los gráficos. Por ahora, seguimos en fase correctiva (en horizonte medio plazo), y la clave para mí vuelven a ser los mercados americanos, porque me gustaría ver al SP500 corrigiendo algo más, o tanteando al menos el soporte de los 1.800 puntos, al que apenas se ha acercado hasta ahora.

Antes de hablar de los mercados USA, quiero volver a insistir en un punto importante: el gráfico que debemos tener en mente para el IBEX no es éste:

Sino éste:

Una caída adicional del 10% desde estos niveles, no supondría volver a niveles de 2012 (mínimos de 13 años), sino algo mucho más razonable. Siendo el IBEX un índice que vive de los dividendos al 80%, ¡ es absurdo analizar un gráfico que no los incluye !

Tener en mente el gráfico del Ibex Total Return es algo que cambia totalmente el dramatismo actual. Vemos que hay sitio para corregir, sin que sea el fin del mundo y sin que se ponga en entredicho la gran tendencia de largo plazo, cuya pendiente es del 4,8% anual.

Otro índice Total Return como es el DAX, también muestra una tendencia de largo plazo en curso, con margen para corregir sin que tengamos que hablar de tendencia bajista. Lo que sí quiero destacar es que las pendientes de subida de largo plazo pueden ser suaves, y eso simplemente reflejaría el mundo de crecimiento lento en el que nos estamos adentrando desde hace unos años. La dificultad de las empresas europeas para crecer en resultados está detrás de la dificultad de la bolsa para seguir subiendo fuerte.

Configuración técnica corto plazo

A corto plazo, comenté las señales alcistas en velas diarias en los índices americanos a cierre de la semana pasada en este post, y la no confirmación por parte de los índices europeos en en este otro post del lunes. Pues bien, ahí seguimos: los índices europeos no sólo no han confirmado esa señal técnica de corto plazo, sino que además han roto un primer soporte de corto plazo, como vemos en el siguiente gráfico:

El soporte de corto plazo perforado viene determinado por el último gap alcista, y por los mínimos intradía de las sesiones anteriores. La técnica de los gaps es una de las herramientas que explico en detalle en mi Curso de análisis técnico, porque es una de las técnicas que uso con más frecuencia. Nos aporta objetividad y valor, con gran sencillez.

Además, la otra técnica básica imprescindible para todo analista chartista, es la secuencia de máximos y mínimos locales, que sigue siendo claramente descendente. Los gráficos nos están diciendo por lo tanto que a corto plazo, el sesgo es bajista, y existe un riesgo no despreciable de que se rompan los soportes de forma inminente.

La pregunta es: ¿fallo bajista de muy corto plazo en Europa, y en breve volveremos al alza, ó fallo alcista en EEUU (tras el amago del viernes pasado) para seguir cayendo?

Mi criterio técnico es acompañar al mercado: hasta nueva orden, el sesgo es bajista, y estamos en zona de riesgo, donde podríamos tener una caída o amago de caída. En caso contrario, las resistencias están muy cerca, y nos permitirán operar con stops ajustados (riesgo controlado).

EEUU

En EEUU tuvimos ayer un buen rebote en el tramo final de sesión, que permitió formar una sombra inferior larga en los principales índices. ¿Es suficiente? Bueno, todavía es posible que la señal alcista del viernes se confirme, pero no me gusta que haya podido caer tanto en intradía. Podría ser una "barrida de stops", pero no me fío.

El soporte de muy corto plazo está en los 1.880 puntos. Si lo rompe, malo: sería señal de reanudación bajista, después de un fallo alcista (de corto plazo), y acompañaría la debilidad observada en los índices europeos.

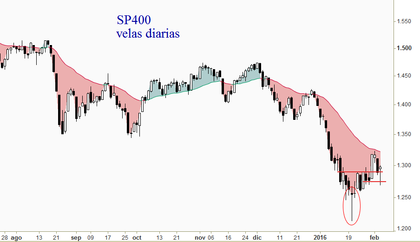

Además, el SP400 y SP600 también rebotaron cerca del cierre pero su aspecto sigue siendo de debilidad. No descarto que estemos ante una caída mayor, así que espero: deberíamos tener la respuesta en breve, hay que estar atento.

Nota: El próximo martes 16 de febrero empieza una nueva edición de mi Curso de Análisis Técnico online.

+ info e inscripción en inBestiaPro. ¡Apúntate ya!

El dolar parece que se debilita se podria ir al 1,20,

Los indices tendrian que rebotar si se consigue el 1,20, pero se puede dar la circunstancia que los indices hagan suelo y se vayan detras de la divisa o que esperen bajando la consecucion del 1,20 , para rebotar con fuerza los indices, yo creo que primero es la divisa y luego todo lo demas como hemos visto, el primero en llegar a la meta es la divisa y luego todo lo demas, y no lo parece ,pero si que parece

En respuesta a Pepe Mary Y el chucho de colastani

Resumiendo dolar debil bolsas alcistas, dolar fuerte bolsas bajistas , lo de siempre, no es china , ni Grecia, ni Dragui es el dolar, por siempre y jamas, jajaja

no sé si se dice a si,

La interpretacion del dolar esa es la clave del exito, jajaja,

Si se estudia detenidamenta su correlacion no es poner un grafico encima de otro, uno llega, el dolar y el otro va y cuando llega, el otro se va y el otro retrocede para luego ir y si al final se encuentran puede haber correlacion pero no es necesario que lo tenga , si no la tuviera el dolar te espera y cuando te acercas , nos volvemos a separar, y el dolar me vuelve a esperar , voy y cuando llego nos volvemos a separar, en algun momento de la historia hay correlacion perfecta, pero siempre la hay, jajaja vaya rollo mas bonito que he contado, jajaja

En respuesta a Pepe Mary Y el chucho de colastani

El gran secreto de los mercados es entender el matrimonio dolar con la bolsa,

El gran detalle es que la divisa se fue a 1, 1,10 , en este punto ha esperado al petroleo alas materias primas y a los ultimos las bolsas,

Los minimos de agosto rebotaron los indices el Dax subio 2000 puntos, pero la divisa no se movió, el Dax volvió. otra vez a los minimos , ahora parece que el dolar se mueve, ahora el Dax deberia subir hasta el 11300 o 11500, y la divisa, a 1,20,, y si la divisa se asienta pues a maximos otra vez

En respuesta a Pepe Mary Y el chucho de colastani

Hola amigo!

Yo es que creo que "lo mueven" todo a la vez, para justificar unas cosas con otras, aunque el apunte del rebote de agosto y la divisa igual es muy bueno, sí señor!

En respuesta a David TLop

De verdad que te gusta?

Ayer me dió un ataque de locura transitoria , y me puse a comentar de forma compulsiva, jajaja

En respuesta a Pepe Mary Y el chucho de colastani

Hombre por supuesto! ;-)

Yo tb tengo ataques de esos jajaja

Qué poca gente comenta el guarrazo de ayer del dollar index... hay por ahí algún bajista empedernido que no le veo comentar este hecho, no...

Otra pista de que esto se va a ir para arriba en breve como loco: ¿nadie se percató de que el DJ transportes ayer subió más de un 3%? Se adelanta al de industriales y al resto...

En respuesta a David TLop

el ciclo económico en usa esta acabado a medio-largo plazo, nos vamos para abajo y es necesario para devolver a las bolsas a valores más reales...

En respuesta a David TLop

cierto David. como bien le comente al bloguero juan antonio. importante cierre semanal con rotura del dolar index.

tengo claro que para las commodities puede ser un cambio de ciclo alcista ya que su correlacion es a la inversa.

Hola Niko.

Creo que una buena parte del total return del Ibex son ampliaciones de capital encubiertas mediante el pago de dividendos en forma de acciones, por lo que a lo mejor sí se debería de tener en cuenta el gráfico sin dividendos.

En respuesta a Riovero

Imagina una empresa que te paga un 5% de dividendo, pero lo hace en forma de acciones. El Ibex total return incorpora ese dividendo, que aunque es en acciones, tiene un valor de mercado: el de las propias acciones de la empresa en cuestión.

Pues bien, mientras ese pago en acciones, que incrementa el número de acciones en circulación de la empresa, no provoque una caída del precio de la acción, ¿dónde está el problema? Tu inversión sigue valiendo más dinero: lo que tenías antes, más las acciones que te han dado...

Creo que tu confusión viene por lo de la ampliación de capital "encubierta".

Contablemente, el dinero con el que se te pagan esas acciones, ya estaba dentro de la empresa: son beneficios generados el año anterior, solo que ahora en vez de figurar como beneficio acumulado de años anteriroes, figura como capital. Es decir, NO EXISTE UNA APORTACIÓN DE DINERO EXTERIOR COMO EN UNA AMPLIACIÓN DE CAPITAL "NORMAL", POR LO QUE NO EXISTE EFECTO DILUCIÓN.

En consecuencia, se trata realmente de una retribución al accionista, y por tanto está bien contabilizado en un índice Total Return...

Saludos !

Viendo lo del tema del total retorno, del cual ahora se escucha más, habría que hacernos muchas mas preguntas dentro de la industria , fondos de inversión, etfs, etc que replican indices en los que no se contabiliza el total retorno como es el caso del IBEX 35, por curiosidad el otro día liste una serie de fondos de inversión TOTAL return, y lógicamente van bastante mejor y obtienen mejor rendimiento que los fondos a secas que replican ibex 35 o renta variable, el problema de todo esto, no es mirar las gráficas con tal o cual retorno, sino que inversiones contabilizan este total retorno, que para el caso de un inversor que lleve poco tiempo daría un poco igual, pero me pongo en el pellejo de un inversor que esta en un fondo de inversión que replica ibex 35 durante 15 años, por poner un ejemplo, saludos.

Para un analista técnico como yo con una gran base elliottista, las gráficas de los índices son clarísimas, incluso la del IBEX, el cual completó un gran ABC de 2007 a 2012, y luego una gran onda 1 extendida hasta abril del año pasado.

DAX y S&P terminaron en abril 2015 una 3 de largo plazo y están a punto de terminar la 4, quedando una onda más al alza por encima de máximos históricos.

Apunten estos rangos:

- DAX 9050 +/- 100 puntos

- IBEX 8100 +/- 100 puntos

- S&P 1790 +- 20 puntos

Todos ellos a precios de cierre diario.

Vayan comprando!

rangos para la proxima semana y fin de onda 4¿

Si la acción tiene dividendos o ampliaciones altos hay que utilizar total-return y como referencia sin dividendos ni ampliaciones o viceversa, Isabel o Fernando(Ay si pudieramos estar en la cama con los dos, a pesar del pestazo y compartir confidencias.

Y ademas seguir al dolar, ¡vaya faena ¡.