Semana lateral en la renta variable. El dólar se ha apreciado bastante al igual que el crudo.

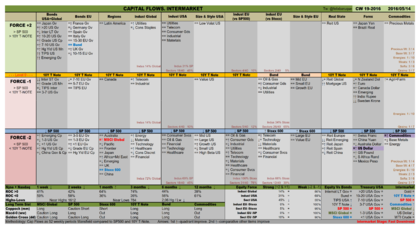

Estas son las variaciones que ha habido en los principales activos del Intermercado:

- Bolsas: MSCI Global -0,44% / SP500 -0,51% / Stoxx600 +0,91%

- Bonos: 10y T-Note +0,33% / Bund +0,35%

- Divisas: Dollar Index +0,76% / Futuro del Euro -0,82%

- Materias Primas: DBC +2,55% / Oro -1,65% / Crudo +3,47%

Movimientos significativos

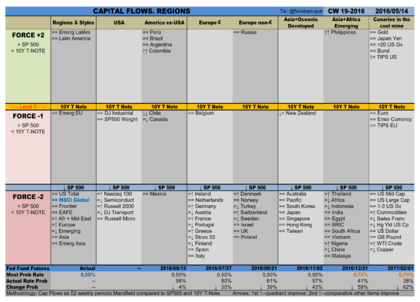

Esta semana la Fase de Intermercado ha caído de Bajista Decelerada a Bajista Acelerada. Es un Hecho relevante que sucede en contadas ocasiones y merece la pena ser tratado. Se explica aquí, en el artículo anejo de esta semana, el concepto del ciclo bursátil que subyace en esta clasificación. Se añade la Fase de Intermercado en la esquina inferior derecha de la tabla principal.

Veamos cuales han sido los movimientos más significativos de esta semana.

Bonos: El SP500 sigue más débil que el T-Note con lo que una semana más los cuadrantes activos son Fuerza+2, Fuerza-1 y Fuerza-2. La mayor parte de los bonos son más fuertes que el SP500. La fuerza de los bonos atendiendo a su temporalidad se encuentra en orden directo tanto en EEUU como en Europa.

Hecho reseñable es que aunque se esté produciendo una apreciación del dólar durante las 2 últimas semanas el mercado está percibiendo unas expectativas de inflación en EEUU mayores con el fortalecimiento relativo de los bonos TIPS respecto al 10y T-Note. Esta circunstancia se encuentra en consonancia con la apreciación fuerte del crudo.

Las deudas corporativas “high yield” tanto estadounidense como europea siguen en los últimos puestos de sus series lo que significa un posicionamiento de menor asunción al riesgo (modo risk-off).

Tipos en EEUU: La cotización de los Futuros sobre Fondos Federales descuentan solamente una subida a 0,75% a materializarse en la reunión de diciembre. Las expectativas de subidas anticipadas a esta descrita han bajado con lo que el mercado no descuenta más intervenciones de la Fed.

Divisas: Fuerte apreciación del dólar estadounidense, aunque continua débil. Puede que se esté preparando otro impulso alcista para el euro y el yen lo que supondría una nueva depreciación del dólar.

Regiones: Se mantiene el orden de la semana anterior. Latinoamérica lidera. 6 índices fuertes y 49 débiles.

Size & Style: En EEUU los activos agresivos siguen débiles, lo que apunta a una asunción de riesgos reducida (modo risk-off).

Industrias y sectores: La secuencia de industrias fuertes y débiles tanto en EEUU como en Europa permanece casi igual a la semana pasada.

En cuanto a los sectores, en Europa reina la debilidad con solo 4 sectores fuertes. En EEUU bajan el número de sectores fuertes y son las industrias de Materiales, Industrial y Bienes de Consumo las que más sectores fuertes mantienen.

En el sector inmobiliario destaca la recaída de las Reits Emergentes. El sector hipotecario estadounidense ha subido con fuerza, lo que ha provocado una reseñable recuperación de posiciones.

Amplitud sectorial: La lateralidad en las bolsas hace que la clasificación de industrias no haya variado de forma relevante.

Los datos han empeorado respecto a la semana anterior. La amplitud sectorial ponderada es del 21% de industrias y sectores fuertes. Los parámetros de rentabilidad del conjunto del Nyse y Nasdaq y los activos cercanos a máximos/mínimos siguen siendo positivos. “Mundo Hedge Fund” de Cárpatos: Neutral desde 07/04/2016.

Rotación sectorial: Sin cambios. Los relojes sectoriales Global, EEUU y Europa marcan las 2.

Materias primas: Aún con una fuerte apreciación del dólar las materias primas se han apreciado guiadas por la recuperación del crudo. Los softs y las sojas encabezan la serie en perjuicio de los metales preciosos. La recuperación del crudo es muy destacable, pero está en una potencial zona pivote con lo que hay posibilidades de vuelta bajista.

Canarios en la mina: Sin cambios significativos. Los activos defensivos (yen, oro, bonos EEUU de más de 20 años, Bund) siguen siendo los más fuertes. Sube la expectativa de inflación en EEUU al ser los TIPS más fuertes que el T-Note.

Sistemas de largo plazo: Sin cambios respecto a la semana anterior.

Resumen ejecutivo. A)Relación Bono-Bolsa: los bonos globales, los estadounidenses y los europeos son más fuertes que sus respectivos índices de renta variable. La inflación en EEUU se aprecia y sube respecto al T-Note. B)Temporalidad Bonos EEUU: en orden directo. El SP500 se encuentra intercalado tras los bonos de 3 a 7 años, igual que a la semana anterior. C)Fase de Intermercado: descenso de Fase Bajista Decelerada a Fase Bajista Acelerada (Note> Commodities> Global).

Elementos a supervisar

Como siempre digo, el gráfico a mirar es el del Dollar Index. Por debajo de 92-93 se aumentarían las expectativas inflacionistas excesivamente.

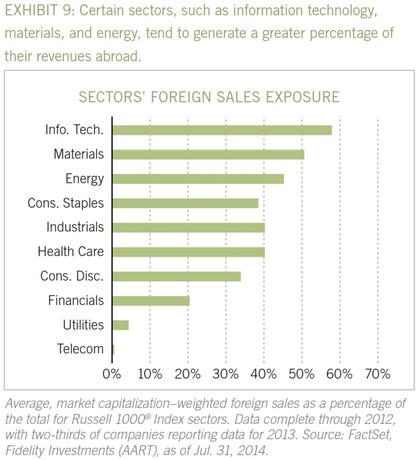

En este gráfico se presenta la distribución porcentual de ventas al exterior de las diferentes industrias estadounidenses. Como se puede ver las industrias estadounidenses realizan de media el 40% de su facturación en el extranjero. Utilities, Telecom y Finanzas son las menos expuestas al mercado internacional, dicho de otro modo, son las más expuestas al mercado interno. En el lado opuesto se encuentra Tecnología, Materiales y Energía, más expuestas a una demanda exterior que continua débil.

Por otro lado, a todas las industrias salvo a Finanzas les viene bien un escenario de dólar débil, inflación moderada y tipos bajos como el actual. Por eso la Fed sigue manteniendo el discurso “dovish” y evita subir tipos por ahora. Pero si la inflación sube demasiado, la Fed se verá obligada a subir tipos antes de lo que el mercado descuenta. Es más, ya solo la expectativa de subida de tipos anticipada fortalece al dólar con lo que las industrias más expuestas al exterior se ven afectadas.

Un último elemento a considerar es la reducción de beneficios empresariales desde principios de 2015 como ya expongo en el artículo anejo de esta semana.

Si se suma reducción de beneficios empresariales mas exposición al exterior mas fortalecimiento del dólar, una de las industrias más afectadas puede ser Tecnología.

Luego veo el Momento Weinstein del Nasdaq Composite, que trata Miguel Larrañaga aquí, en el que el 41% de las empresas pertenecen a la industria tecnológica y me pregunto, ¿es posible que el mercado realice un ataque a máximos sin que el Nasdaq y la industria tecnológica colaboren?

Posicionamiento

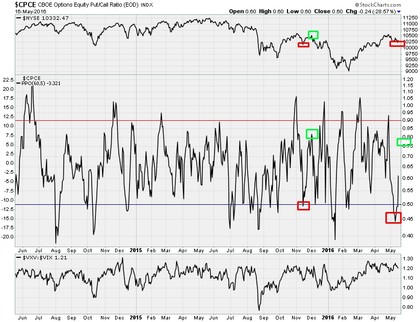

Predisposición neutral de medio plazo y posible proceso correctivo en el corto plazo.

En el muy corto plazo el PPO del Ratio Put/Call llegó a nivel de sobreventa la semana pasada y está rebotando de nuevo. Es factible que pueda subir algo más antes de que el índice complete la corrección con una nueva caída. Este escenario coincide con la predisposición alcista con la que generalmente el mercado afronta las semanas de vencimientos de futuros. Nos vamos a quedar con esa predisposición de rebote para esta semana.

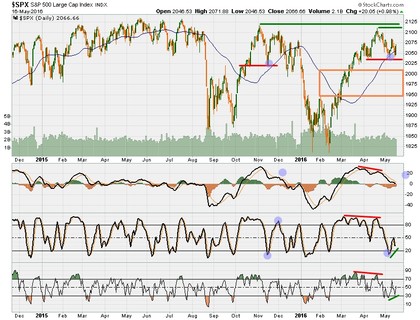

En el corto plazo seguimos en corrección con el ADn (no mostrado) habiendo ya perdido la línea de +80. Por el contrario todavía no se ha perdido el nivel relevante de los 2040 en el SP500. La vela envolvente de ayer lunes tras apoyo en la media móvil simple de 50 periodos y las pequeñas divergencias alcistas en estocástico y RSI sugieren rebote para esta semana, inicialmente de escasa entidad. En el siguiente tramo a la baja el objetivo de retroceso se estima en el fibo 38-50% del rally y ahí se volverá a evaluar la predisposición a medio plazo.

Factores alcistas: Predisposición “dovish” de la Fed; Amplitud de mercado demostrando mucha fuerza; Gráficos RRG apoyan el impulso alcista.

Factores bajistas: Posible triple techo de un año de maduración; Activos Defensivos lideran (modo risk-off); Smart Money neutral; Momento Weinstein del Nasdaq en negativo; Fase de Intermercado ha caído a Bajista Acelerada.

Buena semana y buen trading!!

@felixbaruque