El futuro, por definición, es incierto. Y en el

mundo de las finanzas y la gestión de inversiones la actitud que mostremos ante

esta incertidumbre es crucial ¿Qué va a suceder con la economía? ¿Y cómo van a

reaccionar los mercados? Ante estas preguntas, dos posibles respuestas: (1) lo

sé, (2) no lo sé. Dependiendo de tu respuesta adoptarás determinadas

estrategias de inversión. Si estás en el primer grupo, “lo sé”, orientarás tu

cartera hacia ese escenario que “sabes que va a pasar”, sin preocuparte

demasiado por la diversificación o del impacto sobre tus inversiones de

escenarios que se alejan del “lo sé”.

En advisory GdC nos situamos en el segundo grupo,

“no lo sé”. En la evolución del ciclo económico y en la formación de precios de

los activos financieros juegan tal cantidad de variables –y de diferente

naturaleza- que seríamos unos ilusos si nos creyéramos capaces de atrapar el

futuro en cualquier modelo econométrico. Y es que el peso de la psicología, del

conductismo, hace que muchas relaciones “matemáticas” o “estadísticas” pierdan

consistencia o valor predictivo en determinados momentos.

Dicho esto, y siendo conscientes de las

limitaciones para adivinar el futuro, donde concentramos los esfuerzos es en

analizar el pasado y comprender el presente, para así tener una idea de los

diferentes escenarios de riesgo que se abren para las inversiones de nuestros

clientes. Y en esta línea de actuación se sitúan nuestras herramientas de

timing. Comprenden los datos del presente, lo contrastan con la información del

pasado y proyectan escenarios probables.

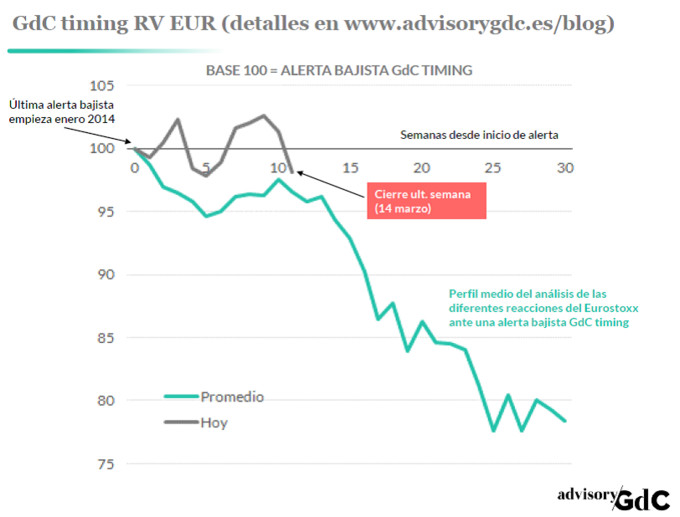

Un ejemplo, con datos actuales del mercado y GdC

timing, de la actitud ante el futuro observando el siguiente gráfico ¿Qué va a

suceder en las próximas semanas?

1. “Lo sé”. Tenemos un modelo de timing que dice que van a caer las

cotizaciones un 20%. Voy a vender toda la cartera de RV y apalancarme x10 para

tener una exposición corta (bajista o vendida).

2. “No lo sé”. Tenemos un modelo que apunta como escenario más probable una

corrección de cierto calado en RV. Voy a llevar la exposición de mi cartera a

RV a la parte baja del rango de mi perfil. Como tengo un presupuesto para estar

en RV del 30% - 50% voy a estar al 30% en RV. Además, voy a observar cómo evolucionan

las cotizaciones y las lecturas del modelo para detectar futuras desviaciones

respecto a episodios anteriores en los que se dio la alerta bajista.

Puedes seguir nuestras actualizaciones en twitter

@advisoryGdC.